Что такое котировальные списки биржи и для чего они нужны

Содержание:

Причины делистинга

Исключение активов из биржевых торгов проводится по желанию одной из сторон — эмитента и биржи.

По инициативе эмитента

Добровольный делистинг совершается в соответствии с желанием руководства компании-эмитента покинуть состав участников биржевой площадки. Существует несколько причин, подталкивающих к этому действию.

Наиболее распространенные из них:

- Финансовые проблемы. С недостатком денежных средств на оплату листинга сталкиваются многие эмитенты. Вместе с тем, своевременный контроль ситуации руководством предприятия добавляет инвесторам уверенности в положительном прогнозе.

- Изменение стратегии привлечения инвестиционных средств. Иногда компании принимают решение перевести активы с фондового рынка иностранного государства на российский или, наоборот — прекращают размещение на внутренних площадках страны.

- Новая форма регистрации организации. Переход эмитента из публичного предприятия в частное сопряжен с потерей права участия в биржевых торгах.

- Консолидация компании. При этих обстоятельствах несколько или один мажоритарный акционер выкупает ценные бумаги у миноритариев для смены направления организации.

Кроме этого, руководство компании вправе отозвать финансовые инструменты с торгов по причине смены юрисдикции.

По инициативе биржи

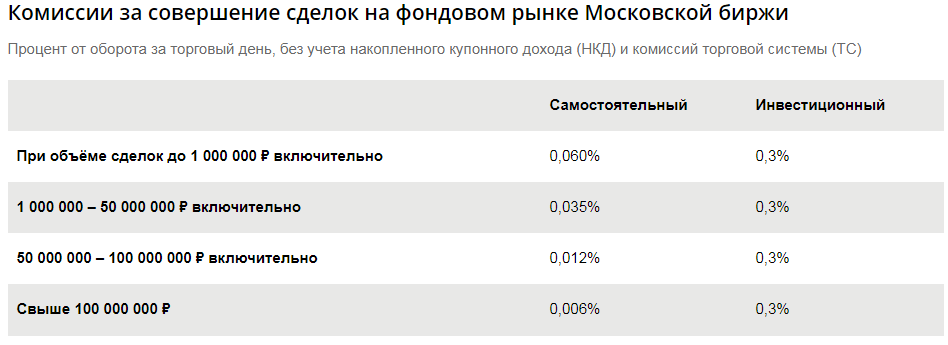

Основная задача биржи заключается в обеспечении прозрачности условий для проведения торговых сделок. В связи с этим на площадке установлено три уровня листинга. Попадание в один из них предполагает присвоение активу определенного статуса. С повышением уровня растет надежность и привлекательность эмитента, а также выпускаемых им бумаг. Оценка осуществляется в соответствии с рядом критериев, требовательность которых различается в зависимости от уровня листинга:

- срок существования компании;

- объем свободно обращающихся акций;

- раскрытие финансовой отчетности;

- требования к корпоративному управлению.

Эта градация помогает инвестору ориентироваться среди широкого списка финансовых инструментов биржевых торгов. Именно по этой причине соответствия требованиям листинга регулярно контролируются. Если эмитент выходит за рамки предъявляемых норм, его активы переводятся в реестр уровнем ниже или полностью снимаются с торгов.

Принудительный делистинг — это неприятное событие для эмитента и инвесторов, ведь исключение бумаг компании из котировального списка свидетельствует о недоверии биржи по отношению к ней.

Пример. В 2013 году на Лондонской бирже был проведен принудительный делистинг акций казахстанского эмитента ENRC. Процедура сопровождалась предварительным снижением котировок активов и несколькими публичными скандалами.

Популярные причины принудительного делистинга:

- Банкротство предприятия.

- Ликвидация или реорганизация фирмы.

- Предоставление эмитентом ложных финансовых отчетов о ведомой деятельности.

- Приостановка выпуска акций в связи с несоблюдением эмиссионных стандартов.

- Наступление даты окончания листингового договора.

- Неоплата эмитентом услуг листинга.

Проверка соответствия требованиям листинга защищает инвесторов от вложений в акции с уровнем риска выше, нежели они фактически готовы себе позволить.

ЛИСТИНГ. ДЕЛИСТИНГ.

Листинг – совокупность процедур по допуску ценных бумаг к обращению на фондовой бирже в порядке, утвержденном организаторами торговли.

Делистинг – исключение фондовой биржей ценных бумаг из котировального списка.

Делистинг производится, если:

– акции уже не существуют (были отозваны фирмой или обменены на новые);

– компания осталась без активов или обанкротилась;

– публичное размещение акций имеет неприемлемо малые масштабы;

– компания нарушает соглашение о листинге.

Что дает эмитентам включение их ценных бумаг в листинг какой-либо биржи?

1. Процедура листинга делает ценные бумаги более ликвидными. Непрерывная котировка на бирже повышает привлекательность акций в глазах внешних инвесторов по сравнению с ценными бумагами, обращающимися на внебиржевом рынке.

2. Компании, прошедшие процедуру листинга и котирующие свои бумаги на бирже, получают большую известность и авторитет среди компаний, работающих на рынке ценных бумаг.

3. Компаниям, чьи ценные бумаги состоят в биржевых листах, как правило, легче добиться доверия и расположения банков и финансовых институтов в случае возникновения у них потребностей в займах и кредитах, также им легче размещать новые выпуски ценных бумаг.

4. Допуск акций промышленных компаний к биржевой котировке становится своеобразной рекламой их торговой марки и продукции.

Листинг – это не просто формальная юридическая процедура, которую обязан пройти эмитент ценной бумаги. Листинг служит своеобразным индикатором, говорящим о надежности, финансовой устойчивости компании и малой рискованности капиталовложений для инвесторов.

В России (на Международной межбанковской валютной бирже) действует двухуровневая система листинга: ценные бумаги, прошедшие процедуру листинга, включаются в котировальные листы первого или второго уровня. К ценным бумагам, включаемым в котировальные листы разных уровней, применяются различные требования. Требования для корпоративных эмитентов при включении их акций в котировальные листы первого уровня (особенно в части чистых активов) очень жесткие, поскольку в данный уровень листинга должны попадать только высоколиквидные бумаги первоклассных эмитентов с высоким уровнем капитализации рынка акций.

Процедура листинга включает в себя:

– прелистинг;

– экспертизу ценных бумаг;

– принятие решения о включении ценной бумаги в котировальные листы биржи;

– подписание договора о листинге;

– включение ценной бумаги в котировальные листы биржи;

– начало торгов по ценным бумагам.

На этапе прелистинга определяется принципиальная возможность проводить листинг ценной бумаги данного эмитента. Факт прелистинга не разглашается, информация о факте подачи заявления и результате его рассмотрения не подлежит распространению. Для инициирования проведения прелистинга эмитент или его официальный представитель представляет на биржу заявление о листинге ценной бумаги. К заявлению прикладывается проспект эмиссии ценных бумаг. В течение 10 дней биржа рассматривает заявление и дает либо согласие на рассмотрение вопроса о листинге ценных бумаг, либо отказывает эмитенту.

Суть листинга

Термин листинг происходит от английского слова list – что означает список. Если говорить об исполнении листинга, то есть его требований, то это является обязательным, соответственно для поставщиков товаров и марок, которые они хотели бы поставить на полки торговых центров. Зачастую продукция или торговые марки, которые не выполнили все вошедшие в листинг требования или у них просто низкий маркетинговый показатель, постепенно выводятся из списка и точки для торговли. Потом в лист поставщиков соответственно попадает товар из конкурентной марки.

Зачастую торговая марка вводится в ассортимент торговой точки без принятой “сложной” процедуры листинга. По ряду товаров товарных групп механизм переоформления листа товаров и поставщиков может проводится два раза в год, всегда это проводится в начале нового сезона. В такой ситуации заранее, на смену выводящемуся из ассортимента торговой точки товара осуществляется процедура листинга нового товара.

В случае, если организация не в полной мере соответствует требованиям биржи, то тогда ее вносят в предварительный список обращающихся бумаг называемый предлистинг. Это делает безопасным инвесторов от рискованных вложений. Акции, находящиеся на этапе предварительного листинга, можно как купить, так и продать. Но делается это не в рамках торговой точки.

Виды листинга возможно классифицировать, и это зависит от того, обращаются ли бумаги эмитента на иностранных биржах.

Первичным листингом является листинг на бирже местного уровня. Для продвижения на зарубежные торговые площадки, к примеру российские компании должны обязательно проходить первичный листинг у себя дома.

Что такое вторичный листинг. Соответственно внесение в список акций, которые обращаются за рубежом. В дальнейшем ценные бумаги, которые прошли вторичный листинг, можно подразделить на две категории в зависимости от их вида.

Прямой листинг. Регистрация эмитента, который только будет выходить на зарубежный рынок. Причем через приобретение первоначального бизнеса за границей. Листинг депозитарных расписок. Регистрируются не ценные бумаги, а депозитарные расписки.

Листинг – это совокупность процедур по введению ценных бумаг на фондовый рынок (установление соответствия ценной бумаги определенным критериям для допуска к торгам на фондовой бирже ). это своеобразный фильтр, который проходят акции компании, прежде чем попасть в так называемый котированный лист. Листинг является важным и неотъемлемым этапом в жизни любой компании, так как дает компании возможность выйти на рынок ценных бумаг, позволяет эмитенту качественно и количественно расширить круг инвесторов, а также придать бумагам компании инвестиционный статус, а самому эмитенту – статус «публичной компании». В ходе листинга ценную бумагу вносят в Котировальный список первого или второго уровня. В соответствии с росийским законодательством, компания должна пройти процедуру первичного размещения ценных бумаг на одной из российских бирж для того, чтобы иметь возможность провести листинг за границей.

Совокупность процедур по выведению ценных бумаг с обращения на фондовом рынке называется делистингом.

Согласно Закону Российской Федерации “О рынке ценных бумаг” от 22 апреля 1996 года к обращению на фондовой бирже допускаются:

- ценные бумаги в процессе размещения и обращения, прошедшие предусмотренную указанным выше Законом процедуру эмиссии и включенные фондовой биржей в список ценных бумаг, допускаемых к обращению на бирже в соответствии с ее внутренними документами. Ценные бумаги, не включенные в этот список, могут быть объектом сделок на бирже в порядке, предусмотренном ее внутренними документами;

- иные финансовые инструменты в соответствии с законодательством Российской Федерации.

Листингом часто называют сам биржевой список.

Не секрет, что далеко не каждая ценная бумага может иметь спрос на бирже и являться значимым объектом купли-продажи на фондовом рынке. Ценные бумаги должны пройти процедуру листинга, чтобы принимать участие в торгах, а это подразумевает всю совокупность процедур включения активов в биржевой список, а также осуществление контроля соответствия ценных бумаг условиям и требованиям, которые установлены фондовой биржей.

По уровню требований, которые биржа предъявляет к ценным бумагам и их эмитенту, различают листинг и предлистинг.

Предлистинг – это предварительный этап для прохождения процедуры листинга.

Следует особо отметить, что введение процедуры листинга и предлистинга ценных бумаг направлено прежде всего на то, чтобы защитить интересы инвесторов и членов биржи от возможных рисков и потерь из-за банкротства эмитентов.

Как заработать на листинге

По статистике большинство монет растут в цене на 20-30% после открытия торгов на новой площадке. Это не относится к заведомо бестолковым щиткоинам, которые не несут рынку новых решений и не имеют сплоченного сообщества вокруг себя. Если выбрана не популярная площадка с небольших количеством трейдеров, то цена может остаться на том же уровне из-за скромного спроса.

Некоторые коины дают больший процент. Так, курс WazirX после старта на Binance увеличился на 160% — с $0.02 до $0.052. Торги Troy там же начались с $0.005 и быстро дошли то отметки в $0.01, выдав таким образом подорожание на 100%. Цена Kava после листинга выросла на 180%.

Исходя из этого, самой распространенным методом заработка является покупка новой криптовалюты в ICO, IEO, IDO и быстрая продажа на первом хорошем пике курса.

Также можно выделить следующие стратегии заработка.

Важно! Начинающий инвестор должен понимать, что нет никаких гарантий роста после листинга. Даже если косвенные факторы указывают на это, всегда есть опасность падения

Например, если холдеры начнут сливать огромные объемы для фиксации прибыли.

Уровень листинга ценных бумаг

Мало одного желания команды компании-эмитента выпустить акции и добавить их на одну или сразу несколько бирж. Для начала необходимо изучить детально условия, что выдвигаются тем или иным рынком, и если показатели общества отвечают заявленным требованиям, то ценные бумаги попадают в предлистингованный список.

Первоначальную стоимость актива, а также ликвидность определяют представители котировальной комиссии.

Бывают случаи и делистинга ценных бумаг — обратная процедура, которая подразумевает исключение ценных бумаг из списка торгуемых. Процесс начинается как с инициативы самой компании — например, низкие показатели продаж демонстрируют, что и в дальнейшем не будет прибыли от продажи. Чаще всего делистинг запускает сама биржа, учитывая такие условия:

- завершение сроков обращения и допуска;

- нет спроса на активы среди потенциальных инвесторов;

- эмитент не выполнил ряд биржевых требований;

- компания, что выпустила ценные бумаги и вывела их на биржи, ликвидировалась.

Традиционно говорят о 3-х уровня листинга, каждый из которых связан с проверкой надежности. Для того, чтобы полноценно прошел листинг ценных бумаг на разных биржах, например, на ММВБ, компания должна провести тщательную подготовку и потратить далеко ни одну неделю.

III уровень листинга

Все бумаги, которые прошли первичный уровень пока что недоступны для покупки. Они на самом деле существуют, но пока не добавлены в котировальный список. Для того, чтобы успешно завершился этот уровень, должны быть выполнены такие условия:

- результаты проверки документации доказывают, что бумаги соответствуют требованиям Центрального банка страны;

- проведенная регистрация проспекта эмиссии ЦБ;

- раскрытие публичной информации о компании.

Компании, что выполнили в сроки поставленные условия, получают «билет» на биржу.

II уровень листинга

Он характерен для акций с малым показателем ликвидности, и в этом списке могут быть компании, о которых уже знают потенциальные инвесторы. Условия уровня подразумевают выполнение нормативных требований и желание компании прозрачно вести деятельность. Среди основных условий для выполнения, должны быть реализованы такие:

- компания существует год или же имеет дочерний филиал, которым владеет не меньше, чем на 50%, в этом случае срок ее работы может быть 1 месяц;

- имеется отчетность МСФО за минувший календарный год;

- соблюдены требования корпоративного управления.

На этом уровне учитываются типы ценных бумаг, ведь требования к их размещению разные.

Требования к размещению акций

| Тип акции | Условия |

|---|---|

| Обыкновенные | Доля в свободном обращении — не менее 10% или 4% при переходе с 1 на 2-ой уровень. Рыночная суммарная цена не меньше 1 млрд.руб. |

| Привилегированные | Доля в свободном обращении — не менее 10% или 4% при переходе с 1 на 2-ой уровень. Рыночная суммарная цена не меньше 500 млрд.руб. |

I уровень листинга

Это показатель «высшей лиги», если сравнивать со спортом, о котором в последнее время все говорят. Здесь обращаются акции крупных компаний, которые выполнили ряд условий:

- если капитализация меньше 60 млрд. рублей, то в свободном обращении должно быть минимум 10% обыкновенных ценных бумаг;

- рыночная суммарная стоимость обыкновенных акций 3 млрд, для привилегированных — 1 млрд;

- отчетность МСФО за минувшие 3 года;

- соблюдение правил корпоративного управления;

- раскрытие данных в полном объеме, которую требует биржа.

Требования для листинга на MOEX

Ни одна биржа не возьмет на себя ответственность за сомнительное решение добавить ценные бумаги, которые выглядят странно, а компания малоприбыльной. Детальные требования размещены на сайте и периодически могут дополняться или корректироваться. Для того, чтобы сотрудники комиссии проверили, насколько компания отвечает поставленным требованиям, должно пройти определенное время. Так, если речь идет о 1-ом и 2-ом уровнях — 41 день, о 3-ьем — 31 день.

Затем уточняется дата размещения и могут проходить первые сделки с ценными бумагами. Поскольку предусмотрено разделение на уровни, биржа предоставляет инвестору информацию в удобном виде и дает ответ на вопрос — насколько вложение потенциально доходно или рискованно.

Акции

Ключевые условия, согласно уровням, были описаны выше, и хочу уточнить, что Московская биржа во время листинга уделяет принципиальное внимание таким аспектам:

- соблюдение российского законодательства, в частности, в финансовом поле;

- срок существования компании и дефолты в ее истории;

- насколько прозрачно ведется деятельность;

- какой объем выпуска намечен;

- капитализация;

- сфера деятельности предприятия.

Обратившись к представителям биржи, вы получите детальное разъяснение и сможете собрать нужный пакет документов для дальнейшего положительного принятия решения. Порой может проводиться валютная переоценка ценных бумаг, например, после изменения в работе — крупный контракт или длительный убыточный период. Для тех, кто еще думает, для чего нужна криптовалюта на ряду с акциями, и как работать с такими активами, — материал на www.gq-blog.com, где уже собраны все детали и есть ответы на интересующие вопросы.

Облигации

Часто эти активы мы приобретаем благодаря доверительному управлению ценными бумагами, и компания, что их купила от вашего имени, в дальнейшем помогает вести учет прибыли и выплачивать налоги. Но для того, чтобы сначала была возможность покупки такого актива, как и в случае с акциями, происходит их добавление на Московскую биржу согласно уровням надежности.

На III уровне должны быть выполнены все те принципы, что были описаны выше, за исключением регистрации ценных бумаг — она вариативна. На II уровне выполняются все требования, что на уровне ниже с такими добавлениями:

- выпускаемый объем не меньше 500 млн. руб;

- номинальная стоимость не больше 50 тыс. руб или 1000 единиц в иностранной валюте;

- эмитент работает не меньше 12 месяцев или 3-месяцев в случае заявления гаранта;

- если ранее был дефолт, то уже прошло минимум 2 года;

- презентация финансового отчета за последние 12 месяцев;

- уровень кредитного рейтинга — обязательный.

I-ый уровень — ликвидные и надежные бумаги, и сюда включены облигации федерального займа. Здесь требования предусматривают выпуск на сумму не менее 2 млрд. рублей, эмитент или гарант на рынке минимум 36 месяцев, и за этот период нужно раскрыть финансовую отчетность, а также обязательно должен быть кредитный рейтинг, отвечающий правилам биржи. Требования по дефолту — идентичны тем, что описаны на 2-ом уровне.

Что делать акционеру в случае делистинга

Во-первых не нужно паниковать. Для начала следует постараться максимально объективно оценить сложившуюся ситуацию и проанализировать её причины. Это необходимо для того, чтобы в итоге выбрать оптимальный путь выхода из неё.

Для объективной оценки ситуации потребуется найти ответы на следующие основные вопросы:

- Первым делом следует выяснить причину делистинга. Кто является инициатором этой процедуры: биржа или компания-эмитент?

- Если инициатором является эмитент, то он обязан выставить оферту условия по которой могут быть достаточно выгодными. Следует внимательно ознакомиться со всеми условиями оферты;

- Не лишним будет уточнить вопрос об изменениях в дивидендной политике компании. Если дивиденды будут выплачиваться после проведения процедуры делистинга, то возможно стоит оставить акции при себе;

- Иногда складывается такая ситуация, когда эмитент предлагает обменять старые (некотируемые) акции на ценные бумаги выпущенные от имени другого юридического лица. Этот вариант тоже необходимо учесть взвесив все возможные его выгоды и недостатки;

- Можно также рассмотреть возможность продажи бумаг на внебиржевом рынке, ведь на официальных биржах свет клином не сходится и кроме них есть ещё много способов реализовать выпавшие из котировальных списков ценные бумаги.

В том случае, когда акционер узнаёт о планируемом делистинге

его акций (биржа всегда обнародует эту информацию перед тем как исключить акции

из своего котировального списка), у него есть три основных варианта действий:

- Самый очевидный вариант – постараться успеть

продать акции до того как их исключат из торгов; - Менее очевидный, но тоже вариант –

воспользоваться офертой; - И наконец, самый неожиданный вариант – оставить

акции у себя.

Давайте рассмотрим преимущества и недостатки каждого из

представленных выше вариантов.

Постараться продать акции сразу после того, как биржа объявит

о планируемой процедуре делистинга, конечно можно (и в ряде случаев даже нужно

это сделать несмотря на возможные потери), однако следует иметь в виду, что

подобная идея придёт в голову не только вам, но и большинству других акционеров

компании.

А что бывает в тех случаях, когда начинаются массовые,

ажиотажные продажи акций объяснять, я думаю, не придётся. Цена начнёт неминуемо

падать. А потому избавиться от акций если и получится, то с определёнными

потерями. Размер этих потерь заранее предугадать невозможно, он будет зависеть

как от вашей расторопности, так и от многих других факторов среди которых,

пожалуй, везение займёт не самое последнее место.

Но смирившись с неизбежными потерями, вы, тем не менее,

высвободите капитал для новых инвестиций, а кроме этого защитите свою нервную

систему от дальнейших переживаний за судьбу делистингуемой компании.

В том случае, когда делистинг акций компании является

инициативой её руководства, миноритарные акционеры имеют полное право требовать

выкупа имеющихся у них акций. При этом делистингу предшествует оферта, согласно

которой любой акционер компании может продать ей свои акции. Цена акций при

этом обычно рассчитывается исходя из их средневзвешенной цены за последние

полгода. При этом довольно часто цена выкупа превышает последнюю рыночную цену.

Наконец, вариант оставить акции у себя, тоже зачастую не

лишён смысла. Сразу следует оговориться, что он может рассматриваться только в

том случае, когда делистинг происходит по инициативе эмитента, а не по причине,

например, банкротства.

По факту, хотя акции компании и изымаются из свободной

продажи, вы остаётесь полноправным владельцем своей доли в ней. Ваши акции по

прежнему хранятся в депозитарии на вашем счете депо, и никто не отменяет все те

права, которые они вам предоставляют. Вы всё также имеете право как на голос в

управлении компании, так и на часть в её бизнесе (в том числе на получение

дивидендов).

Кстати бывают такие случаи, когда до проведения процедуры

делистинга компания не выплачивала дивиденды, а после неё начинала их платить.

Это может быть связано с тем, что большая часть акций компании при этом

консолидируется в руках небольшого количества людей, которые вовсе не против

«повысить себе зарплату».

Этапы процесса

Чтобы лучше понять, что такое листинг, стоит рассмотреть этапы проведения данной процедуры. Обычно она включает несколько основных пунктов, без которых попасть в список невозможно.

Чтобы лучше понять, что такое листинг, стоит рассмотреть этапы проведения данной процедуры. Обычно она включает несколько основных пунктов, без которых попасть в список невозможно.

Основные этапы проведения процедуры листинга:

- Эмитент либо посредник подает заявление о желании разместить ценные бумаги на фондовой бирже (это предлистинг).

- Подписывается соглашение про осуществление экспертной оценки биржевыми специалистами.

- Эмитент подает пакет документов, необходимых для проведения экспертизы – отчеты, бухгалтерские балансы и другие.

- Выполнение экспертизы облигаций, акций, которые претендуют на включение в список.

- Выполнение оценки деятельности эмитента – изучение основных макроэкономических показателей (величина уставного капитала, ликвидность, рентабельность и т.д.).

- Результаты работы рассматривает котировальная комиссия (комиссия по проверке ЦБ) в течение 10 суток, потом принимает решение касательно включения эмитента в котировальный список (может занять более месяца). Обычно вся процедура занимает до 2 месяцев.

Случается такое, что экспертиза выявляет несоответствие компании выставленным требованиям биржи. Тогда ценные бумаги могут быть внесены в предлистинг (предварительный реестр), предостерегая инвесторов от рискованных вложений.

Исходя из этого, можно утверждать, что листинги становятся подтверждением надежности ценной бумаги и стабильности ее работы, финансовых показателей. ЦБ из предлистинга можно покупать/продавать, просто за пределами биржи, на которой они не прошли проверку.

Что дает листинг эмитенту:

- Наращивание капитала за счет привлечения денег инвесторов.

- Появление компании в разных рейтингах.

- Выход на мировые торговые биржи.

- Повышение интереса к эмитенту с боку инвесторов.

- Возможность «быстро» продать ценные бумаги по стоимости, близкой к рыночной.

После того, как листинг пройдет и ценные бумаги появились в продажах торговой площадки, это не значит, что так будет всегда. При определенных условиях биржа может вычеркнуть бумаги из-за несоответствия эмитента условиям, невыполнения им обязательств, низкой цены бумаг. При слиянии предприятий инициировать делистинг (исключение бумаги из списка) может сама компания.

Что такое листинг?

Листинг представляет собой особую процедуру внесения в список поставщиков конкретной торговой точки. Также данным термином обозначается перечень правил и норм, созданный ритейлером для определения возможности использования товаров в продаже на конкретном предприятии торговли.

Понятие «листинг» произошло от английского слова «list», что в переводе на русский означает «список».

Требования для проведения листинга

Основные требования определяются ритейлерами торговой точки. Для того чтобы в перечень поставщиков попали те или иные товары, они должны выполнять одно или несколько условий, таких как:

- Чаще всего такая процедура используется только крупными торговыми компаниями. Она позволяет в сравнительно быстрые сроки создать первичную дистрибуцию, которая позволит в дальнейшей вывести реализацию товара на уровень выше.

- Наличие маркетинговых вознаграждений. Они используются для того чтобы представители торговых точек как можно более быстро осуществили реализацию поставленного им товара. Для этого им предлагаются специальные предложения за попадание продукции в лист.

- Проведение единовременной акции. Ее организация осуществляется поставщик за свой счет. Это касается предоставление товаров по бонусным ценам, проведения мероприятий или же осуществления рекламной кампании. Такие действия могут стимулировать продажу продукции, если она является на рынке новой.

- Организация программы лояльности, действующей на протяжении длительного времени. Как правило, она направлена на сотрудников торговых точек. В качестве стимуляции их работы используются бонусы и подарки за продажи, выкладку и т.д.

- Поставка имиджевого оборудования. Оно предназначается для выкладки ряда товаров. Такая услуга подразумевает обязательное оснащение торговой точки брендинговыми холодильными витрина, прилавками и т.д.

- Возникновение обязательств у поставщика, касающихся выплат рибейта.

Если товары в точке реализации имеют низкие маркетинговые характеристики, со временем они исключаются из листа. Их место может занять аналогичная продукция конкурентов. Чаще всего это случается перед началом нового сезона.

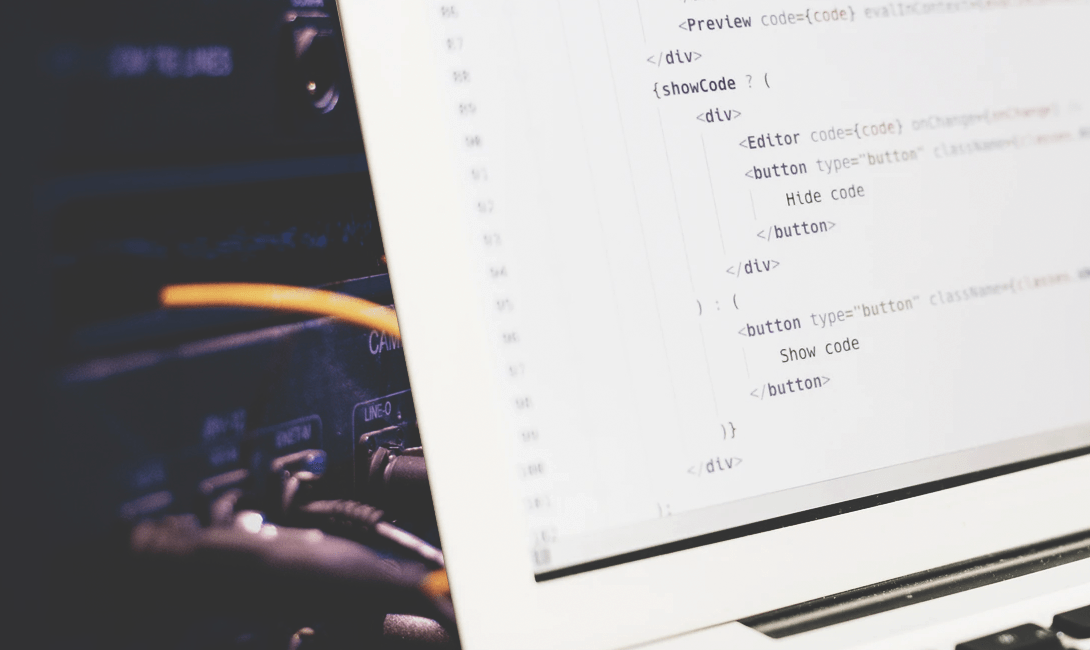

Листинг в информационных технологиях

Наиболее часто применяется листинг в ИТ-секторе. Но где именно? Употребляется данное слово в сочетании «листинг программы или кода». Что стоит за этими словами и где они применяются? Под этим подразумевают распечатанные на бумаге изображения внутреннего вида в программном обеспечении или строки кода, благодаря которым она функционирует

Применяется листинг в данном случае для обучения (в университетах, при контроле знаний) или создания пометок о важности определённых частей кода (или при необходимости доработать проблемные участки). Изображения внутреннего вида программного обеспечения бывают нужны для предоставления информации о текущем уровне разработок и передачи в отделы управления и рекламы (для подготовки рекламной кампании)

А листинг кода бывает полезным при поиске сложных проблем в составе групп программистов.