Как узнать свою кредитную историю

Содержание:

- Как появляются «забытые» долги?

- Что необходимо проверять в кредитной истории

- Сколько хранится БКИ

- Что делать, когда информации о человеке нет в базах?

- Бесплатный способ посмотреть свою кредитную историю в БКИ

- Как обратиться в БКИ бесплатно онлайн?

- Для кого предназначена услуга?

- Можно ли узнать кредитную историю через «Госуслуги»?

- Причины отсутствия кредитной истории

- Проверенные действующие методы проверки

- Как исправить ошибки в своей кредитной истории?

- Сервисы оценки кредитной истории

- Кому предоставляется кредитный отчет

- В чем заключаются плюсы рейтинга по сравнению с кредитной историей?

- Что такое кредитная история

- Итог (ответы на популярные вопросы о проверке кредитных досье)

Как появляются «забытые» долги?

Иногда после оформления займа и частичного его погашения, из-за занятости или других причин (особенно в случае, если кредит некрупный) заемщик не проверяет, остались ли у кредитора требования. Только после появления коллекторов или получения повестки из суда выясняется, что долг не погашен, пени начислены, а сумма многократно выросла. Это ситуация редкая, но не уникальная.

Бывает, что заемщики могут забыть о необходимости пополнить баланс кредитной карты, а иногда оказываются жертвами мошенников, которые берут кредиты по чужим документам.

Еще один распространенный вариант появления лишних долгов – забывчивость кредитора. Заемщик погасил кредит, банк его закрыл, но забыл сделать запись об этом в кредитной истории. В такой ситуации следующий кредитор, видя незакрытый долг и подозревая потенциального клиента в недобросовестности, отказывает в новом займе. Доказывать ему что-то бесполезно, поэтому придется проходить цепочку с самого начала и оспаривать ставшую некачественной кредитную историю.

Что необходимо проверять в кредитной истории

Обычно кредитную историю запрашивают, чтобы проверить достоверность сделанных записей и убедиться в ее качестве перед тем, как получить крупный кредит – ипотечный или на покупку автомобиля. Но даже если человек не собирается брать никакие кредиты, контроль за кредитной историей необходим. Для чего?

- Чтобы вовремя заметить и предотвратить попытки мошенничества. Если паспортные данные заемщика стали достоянием нечистых на руку «дельцов», они могут попытаться получить кредит. Если это произойдет, сведения о кредите появятся в кредитной истории, и можно будет своевременно сообщить кредитору и полиции о противоправном действии.

- Для исключения ошибок. Иногда банки и финансовые организации, выдающие кредит, слишком поздно передают информацию о сделанном платеже или совсем забывают это сделать, несмотря на установленную законом прямую обязанность.

- Чтобы повысить финансовую грамотность. Знать свою кредитную историю и интересно, и полезно. Регулярное изучение кредитной истории поможет лучше понять механизмы работы банков.

Сколько хранится БКИ

Срок хранения данных предусмотрен законом. Сведения о заемщике передаются в БКИ или финансовые организации, банки. Если гражданин РФ берет заем в нескольких банковских учреждениях, то и кредитная история хранится во всех этих организациях + в бюро кредитных историй.

Сведения о заемщике в Бюро подают и управляющие компании, которые отвечают за платежи ЖКУ. Поэтому часть информации будет храниться в организации, сотрудничающей с УК.

Иногда бывают случаи, когда менеджеры банка не спешат передавать сведения по заемщику. Процесс может затянуться на несколько месяцев. И получается так, что в банковском учреждении клиент уже не должник, а в БКИ за ним числится долг. Поэтому стоит периодически проверять информацию, чтобы не возникало таких недоразумений.

Обновление БКИ проводится с поступлением новых сведений. По законодательству у банков и финансовых организаций есть 5 рабочих дней на добавление данных.

Что делать, когда информации о человеке нет в базах?

У каждого, кто когда-либо брал кредит или просто использовал кредитный лимит на карточке обязательно будет кредитная история. Кредиторы должны отправлять сведения о гражданине при любом займе – наличными, на оплату техники, микрокредите и т. д. Поэтому если в базах различных бюро человека не найдено, то, вероятнее всего, Центральный каталог кредитных историй его просто не идентифицировал.

Как можно исправить эту ситуацию:

- Сделать запрос по старому (или наоборот – по новому) паспорту. В каталоге данные о гражданах хранятся в привязке к номеру паспорта, и при смене документа они могут обновляться с задержкой.

- Проверить сроки – кредитная история обновляется не сразу после выдачи заемщику кредита, а как минимум в течение 10 дней. Возможно кредитная история пока не доступна именно по этой причине и нужно просто подождать.

Если эти способы не исправили ситуацию, то нужно обратиться в банк, где был взят кредит, и попросить помощи с выпиской из КИ.

Бесплатный способ посмотреть свою кредитную историю в БКИ

Любой заемщик имеет право раз в год бесплатно обратиться в бюро, чтобы получить подробный отчет о своей КИ. Для этого нужно сначала узнать, какое БКИ ведет вашу историю, а затем отправить в него запрос. Рассмотрим порядок получения отчета подробнее.

Шаг 1. Узнаем, в каком БКИ хранится ваша кредитная история

Все банки в обязательном порядке передают информацию о местонахождении вашей КИ в ЦККИ. Центральный каталог подчиняется Центробанку

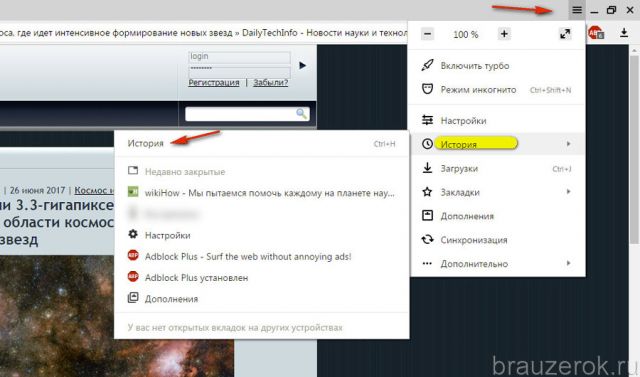

Узнать ваше бюро через интернет можно следующим образом:

- Выбираем «Запрос на предоставление сведений о бюро кредитных историй» Скриншот: www.cbr.ru

- Нажимаем кнопку «Субъект» Скриншот: www.cbr.ru

- Нажимаем на кнопку «Я знаю свой код субъекта кредитной истории» (если не знаете — читайте ниже что делать) Скриншот: www.cbr.ru

- Выбираем «Физическое лицо» и ставим галочку напротив пункта «Я ознакомлен с условиями передачи запроса через интернет». Нажимаем «Отослать данные». Скриншот: www.cbr.ru

- Заполняем поля «Фамилия», «Имя», «Отчество (если имеется)», «Серия, номер паспорта или иного документа удостоверяющего личность» (без пробелов), «Дата выдачи удостоверения личности», «Код субъекта кредитной истории» (о нем расскажу ниже) и «Адрес электронной почты (Email), на который Вы хотите получить ответ». После заполнения всех полей нажимаем кнопку «Отослать данные». Скриншот: www.cbr.ru

- На следующей странице появится сообщение об успешной отправке данных. Письмо с информацией придет быстро — от 5 до 30 минут. Если в ответном письме написано «Информация не найдена. Уточните реквизиты запроса», то вы указали неверный код кредитной истории или неправильно заполнили личные данные. Скриншот: www.cbr.ru

Есть несколько способов узнать свой код субъекта:

- Обратиться в банк, который выдал вам кредит (бесплатно)

- Проверить договор кредита или займа — обычно код указывается в нем или приложениях к нему (бесплатно)

- Направить телеграмму в Центральный каталог (бесплатно)

Если у вас еще нет кода субъекта или вы хотите его изменить, то код можно создать заново. Для этого обратитесь с паспортом в любой банк и напишите заявление, или отправьте телеграмму в Каталог. В телеграмме укажите данные из шага 2, только без кода субъекта. ЦККИ также может потребовать заверенные нотариусом копии документов, подтверждающих личность. Новый код субъекта будет готов через 10 дней. Стоимость услуги составляет от 300 рублей.

Если у вас еще нет кредитной истории, то запросить или сформировать код вы не сможете.

Шаг 2. Обращаемся за бесплатным отчетом в БКИ

В письме из ЦККИ вы узнаете, в каких бюро хранится ваша кредитная история. Получить отчет вы сможете несколькими способами:

- Отправить онлайн-заявку на сайте бюро. Зарегистрируйте личный кабинет и подтвердите свою личность способом, который предлагает бюро (например, ответьте на контрольные вопросы или обратитесь в отделение БКИ). После этого вы сможете направить заявку на предоставление кредитной истории

- Обратиться в отделение бюро, если они есть в вашем городе. Здесь вам нужно будет подтвердить свою личность и заполнить заявление на выдачу КИ

- Направить телеграмму в бюро. В телеграмме нужно указать (каждый пункт с новой строки):

- Наименование и адрес БКИ, указанный в письме от ЦККИ

- Фамилию, имя и отчество

- Дату и место рождения

- Паспортные данные (серия, номер, кем и когда выдан)

- Адрес прописки

- Адрес фактического проживания (если не совпадает с пропиской)

- Контактный номер телефона

Нужно попросить телеграфиста проверить паспортные данные и заверить вашу подпись:

Паспортные данные и собственноручную подпись Иванова Петра Сидоровича удостоверяю. Начальник 1 отделения связи Иванова.

Данные о ваших кредитах вы можете скачать на сайте или забрать в отделении бюро, заказать доставку курьером или заказным письмом. От способа зависит скорость получения сведений и стоимость их предоставления.

Как обратиться в БКИ бесплатно онлайн?

Проверить кредитную историю онлайн по паспорту бесплатно можно не всегда, так как не все БКИ выдают конфиденциальные сведения дистанционно. Для их получения нужно будет пройти процедуры регистрации на сайте и идентификации личности. На безвозмездной основе без взимания платы предоставляется первый отчёт за год, последующие платные.

«Эквифакс»

Обратитесь в «Эквифакс» – крупное сотрудничающее с многочисленными финансовыми организациями БКИ.

Алгоритм получения кредитных историй:

- Зарегистрируйтесь на официальном сайте бюро, придумав пароль и логин для входа и пользования личным кабинетом, а также указав обязательные сведения (адреса электронного почтового ящика и регистрации, ФИО, номер действующего мобильного телефона).

- Пройдите идентификацию выбранным способом: посредством использования системы «Контакт», личным посещением отделения БКИ, с помощью расчётного счёта, отправленной телеграммой или использованием онлайн-сервиса «eID».

- Войдите в кабинет и получите отчёт. Второй обойдётся в 395 рублей.

«НБКИ»

Запросите сведения о взятых кредитах в Национальном бюро кредитных историй. Но в нём любой желающий не получит информацию: организация предлагает сервис «НБКИ Онлайн» финансовым организациям и юридическим лицам.

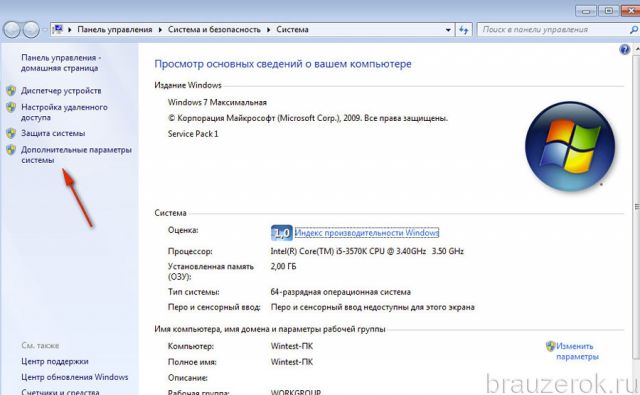

Для использования полного функционала надо:

- подписать договор;

- внести оплату;

- получить доступ к личному кабинету, инструкцию и электронный сертификат;

- установить систему защиты на компьютер.

Сервис поможет выяснять хранящиеся в НБКИ данные о потенциальных заёмщиках, направлять информацию в БКИ, формировать отчётность по обмену информацией с бюро.

«ОКБ»

Можно оставить запрос в Объединённом кредитном бюро. В списке клиентов и партнёров ОКБ около шестисот финансовых организаций: банки и МФО, страховые компании, операторы связи.

Бюро предоставляет сервис, используемый для контроля совершаемых заёмных операций, оценки скоринга (рейтинга), анализа рисков, управления портфелями, предупреждения мошеннических махинаций, подробного рассмотрения задолженностей.

Инструкция по заказу кредитных историй:

- На сайте ОКБ нужно найти отдельный портал «Кредитный эксперт» и в регистрационной форме оставить обязательные к заполнению данные, а также придумать и ввести пароль и логин.

- Затем надо идентифицировать личность одним из путей: отправить подтверждённую оператором телеграмму или заверенное нотариусом письмо, посетить отделение бюро лично.

- Вы получите СМС-сообщение или электронное письмо с подтверждением активации и откроете доступ к функционалу сервиса. Первый запрос бесплатный, второй будет стоить 390 рублей.

Почему нельзя проверить кредитную историю по фамилии

Многие желают проверить свою кредитную историю бесплатно и по одной лишь фамилии, но это невозможно. Фамилия идентифицирует вас как гражданина РФ, но лишь частично, ведь наверняка в стране много ваших однофамильцев. Такой информации недостаточно для распознания вас как официально зарегистрированного жителя России.

Если бы проверка кредитной истории по фамилии была возможной (особенно в режиме онлайн и бесплатно), сведения не оставались бы конфиденциальными и наверняка попадали бы к третьим лицам.

Чтобы бесплатно или за деньги проверить кредитную историю любым способом, включая онлайн-запрос, нужно предоставить полные и достоверные данные о себе, включающие фамилию, отчество и имя, дату рождения, а также информацию из паспорта.

Важно! Паспорт должен быть действующим и полностью читаемым.

Проверить кредитную историю онлайн по паспорту бесплатно желают многие. Не все методы просты: некоторые требуют прохождения идентификации личности и указания дополнительных сведений. Обычно безвозмездно предоставляется первый отчёт об операциях, последующие предполагают внесение оплаты. Получение сведений в режиме онлайн тоже потребует затрат.

Для кого предназначена услуга?

Кредитная история имеется у любого гражданина Российской Федерации. Если человек никогда не брал ни займы не кредиты, то показатель КИ равен 0. В каких случаях может пригодиться информация о своей кредитной истории и что туда вообще входит?

https://www.youtube.com/watch?v=yJuNl5srqAA

Интересное видео от журнала Тинькофф, которое стоит посмотреть.

Что содержится в отчёте о кредитной истории?

В нём содержится:

- Точное количество действующих кредитов и займов, их общая сумма задолженности и размер ежемесячных платежей;

- Просроченные платежи, которые были пропущены Вами по действующим или уже закрытым кредитам;

- Размер общей суммы, в том числе проценты и возможные штрафы, сколько выплачено и сколько осталось выплатить;

- Информация кредитного скоринга, которая укажет на величину кредита, который Вы могли бы оформить;

- Результат проверки паспортных данных, которые укажут не значится ли паспорт в «черном» списке;

- Оценка состояния кредитной истории, индивидуальные рекомендации для получения максимальной суммы.

Получить одобрение на кредит, имея при этом плохую кредитную историю — достаточно проблематичная задача. Ни для кого не секрет, что любой банк или МФО использует информацию из Бюро на самой ранней стадии рассмотрения заявки. Самым важным показателем считается кредитный рейтинг кредитуемого.

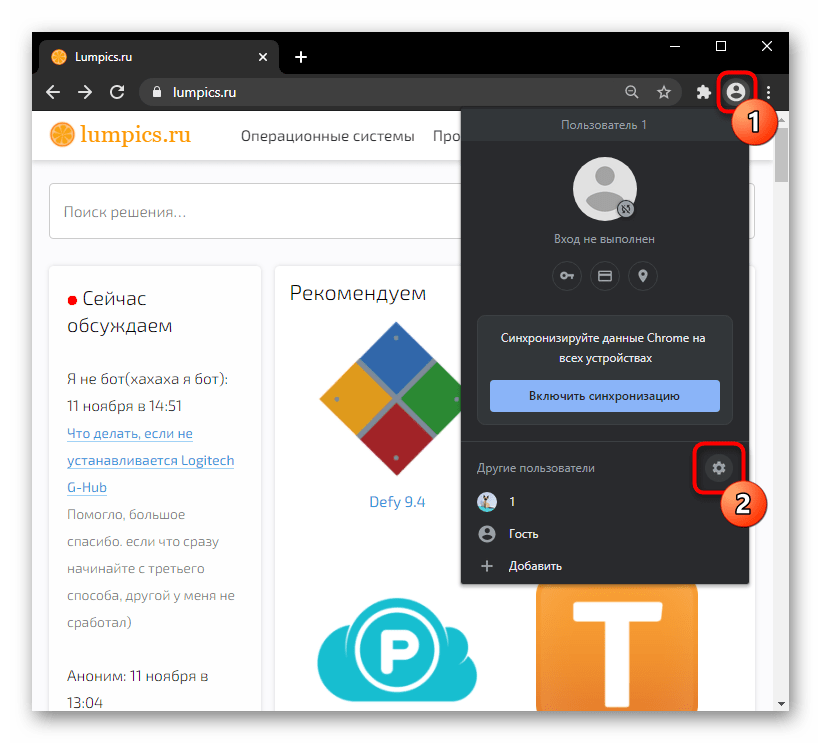

Услуга предоставляется в онлайн режиме каждому гражданину РФ. Для того, чтобы получить данные самостоятельно через сайт Госуслуг потребуется выполнить два действия:

- Войти на gosuslugi.ru. Если Вы не зарегистрированный пользователь, то нужно пройти предварительную регистрацию, чтобы получить свой логин и пароль для дальнейшего использования портала.

- Иметь уровень аккаунта «Подтвержденная учетная запись».

Что можно узнать о кредитной истории из отчёта?

- Какой займ или какой размер кредита сможете получить. От состояния кредитной истории зависит решение банка или МФО о предоставлении для Вас кредитных средств. Кроме того, показатель оказывает влияние на разновидность кредита, его сумму и получения.

- Наличие ошибок или их отсутствие. Зачастую кредитные учреждения допускают ошибки. К примеру, они могут забыть откорректировать запись о просроченном платеже или добавить запись о закрытии задолженности. Допущенная ошибка в КИ может оказать сильное влияние на дальнейшие отказы в новых займах и кредитах.

- Являетесь ли Вы жертвой мошеннических действий? Участилась мошенническая деятельность. Аферисты получают кредиты и займы по копиям паспортов, а сам человек даже не подозревает, что у него появились кредитные обязанности.

- Отсутствуют ли просрочки? Возможно, они есть, но Вы просто о них забыли. Любая задолженность, даже самая маленькая в пару копеек, способна превратиться в большой долг, потом испортить кредитную историю, а далее по наклонной — принести сильную финансовую нагрузку.

Можно ли узнать кредитную историю через «Госуслуги»?

Этот портал является одним из самых универсальных. На нем можно, например, записаться на прием в поликлинику или, скажем, зарегистрировать ИП. Однако узнать кредитную историю через «Госуслуги» нельзя. Дело в том, что в том же федеральном законе «О кредитных историях» говорится о конфиденциальности КИ и без согласия (напомним, в письменном виде) субъекта КИ ни одна организация не может предоставить эти сведения.

На что влияет КИ?

Первым, на что влияет КИ является вероятность одобрения заявки на кредит в банке. Если она плохая, то с большой долей вероятности сотрудник скажет «нет». Все, что остается в этой ситуации – это обращаться за помощью в МФО. Хотя хотим напомнить, что взять займы с плохой кредитной историей, тоже возможно.

Но одно дело, когда вы готовы к такому сценарию, и другое, когда не допускали просрочек и исправно оплачивали услуги, но, тем не менее, все равно столкнулись с отказом. Причиной может быть банальный человеческий фактор или технический сбой в работе системы.

Поэтому перед тем, как подавать заявление на кредит в банк, особенно, если он очень важен, узнайте свою кредитную историю и, если потребуется, исправьте ошибки.

В случае несогласия или обнаружения ошибок, всегда можно оспорить кредитную историю.

Также кредитная история может быть интересна:

- Потенциальному работодателю. Если вы платите по нескольким кредитам, и это – более половины ежемесячного дохода, то вероятность быть принятым на работу крайне низкая. А все потому, что постоянные мысли о долгах будут мешать производственному процессу.

- Страховой компании. Если вы исполняете обязательства перед банком так, как прописано в кредитном договоре, то можете попасть в число VIP-клиентов, которым предложат особые условия сотрудничества.

- Арендодателю. Если вы – злостный неплательщик кредита, коммунальных услуг, алиментов, то официально снять квартиру, жилой дом или коммерческий объект будет проблематично. И не стоит думать, что это является слухами. Все больше арендодателей стали проверять кредитную историю. Подобная практика пришла в нашу страну из Европы и США.

- Деловому партнеру. Если вы – руководитель небольшой компании или индивидуальный предприниматель, то ничего удивительного в проверке кредитной истории, нет.

Теперь вы знаете, как узнать свою кредитную историю несколькими способами и что один раз в года эта услуга оказывается бесплатно. Помните, что одной фамилии недостаточно. Потребуется документ, удостоверяющий личность гражданина Российской Федерации – паспорт.

Автор статьи:

Причины отсутствия кредитной истории

Кредитная история начинается с того момента, когда конкретный заемщик подписывает договор согласия на то, чтобы:

- банк-кредитор передавал все сведения о нем в базу данных бюро кредитных историй;

- клиент имел возможность отправлять запросы и получать актуальную кредитную историю из бюро кредитных историй (в случае необходимости).

Понятно, что, если гражданин в силу достаточных собственных финансовых ресурсов, отсутствия необходимости или по незнанию никогда не обращался в кредитные организации за услугами кредитования. У него будет отсутствовать КИ ввиду отсутствия необходимых данных и событий.

Проверенные действующие методы проверки

Наиболее крупными хранящими большую часть данных (до 80%) организациями являются:

- «Эквифакс Кредит Сервисиз» – одна из первых и популярных организаций, оказывающих информационные услуги.

- «Национальное бюро кредитных историй» – крупнейшее российское бюро, с которым сотрудничает подавляющее большинство банков.

- «Объединённое кредитное бюро» относится к структуре «Сбербанка».

- «Русский Стандарт» – дочернее подразделение одноимённого банка.

Если вы узнали, где нужно проверить кредитную историю, то выбирайте удобный способ. Но помните, что все методы потребуют предоставления достоверной полной информации о себе и наличия основного документа гражданина – паспорта. И не забывайте о возможных расходах, иногда они неизбежны. Ниже рассмотрены все возможные варианты проверки КИ.

Обращение в БКИ

В бюро проверить кредитную историю по паспорту, фамилии, имени и отчеству возможно несколькими методами:

- Прийти в офис с паспортом и составить письменное заявление, подписав его.

- Отправление письма или телеграммы с заявкой по адресу БКИ.

- Обращение через партнёров. Услуги таких компаний платные.

- Можно узнать, как проверить кредитную историю через интернет. У всех крупных организаций есть веб-сайты, а некоторые имеют отдельные онлайн-сервисы. Обычно процедура заявки включает регистрацию (создание учётной записи с паролем и логином), идентификацию (подтверждение личности), авторизацию, оплату и непосредственно заказ отчёта. Проверить кредитную историю онлайн возможно в «ОКБ», «Русском Стандарте» и «Эквифаксе».

Полезно знать! БКИ не только выдают КИ, но и оказывают гражданам ряд прочих услуг: изменение истории при выявлении несоответствий, выяснение или формирование кода субъекта, расчёт рейтинга, выдача справок со списками всех бюро, хранящих нужную информацию.

Офисы банков-агентов

У крупных БКИ имеются банки-агенты, сотрудничающие с бюро и имеющие полный доступ к их базам данных. К ним относятся «Ренессанс Кредит», «Бинбанк», «Почта Банк», «ВТБ Банк Москвы», крупнейшие региональные подразделения.

Придите в офис и уточните, сможете ли вы проверить кредитную историю. В случае предоставления услуги напишите заявление и дождитесь отчёта (обычно на составление уходит не больше получаса). Услуга платная, стоимость уточняйте в конкретном отделении.

Интернет-банкинг

Через онлайн-сервисы некоторых банков можно не только выяснить особенности кредитования в данной конкретной организации, но и проверить кредитную историю. Услуги предлагаются «Бинбанком» и «Сбербанком».

Рассмотрим запрос на примере «Сбербанка». Через «Сбербанк Онлайн» вы получите отчёт из «ОКБ», являющееся официальным партнёром. Авторизуйтесь и зайдите в персональный кабинет, найдите раздел с названием «Прочее», выберите пункт кредитной истории и закажите проверку (или обновите отчёт, если он уже получен). Стоит услуга 580 рублей.

Нюанс! В «Бинбанке» вы сможете проверить кредитную историю, находящуюся в «НБКИ».

Специальные сервисы-партнеры

В отчёте будет всё, что нужно добросовестному заёмщику:

- кредитный рейтинг (скоринг);

- повлиявшие на результат проверки факторы;

- возможные причины отклонения заявок в банках;

- шансы на одобрение при последующих обращениях за кредитами или займами;

- анализ платежей;

- просрочки, неустойки, штрафы;

- задолженности;

- переплаты;

- советы.

Сервис удобен тем, что не требует регистрации на сайте. Все что нужно – это заполнить форму по паспорту.

Салоны «Евросеть»

Относительно недавно стало возможно проверить кредитную историю по паспорту в салоне «Евросеть». Придите в ближайший офис, обратитесь к сотруднику, предъявите удостоверяющий личность документ и оставьте письменный запрос. Цена услуги – 990 руб.

Проверить кредитную историю может любой гражданин. Есть несколько работающих способов проверки, в том числе через интернет. Понадобятся паспорт, фамилия, имя, отчество и другие личные данные, а также немного свободного времени.

Как исправить ошибки в своей кредитной истории?

Большинство ошибок и неточностей возникает, из-за человеческого фактора. Если выясняется, что в кредитной истории возникает какая-либо ошибка, ее необходимо исправить.

Озаботиться внесением корректировки должен сам заемщик. Для этого необходимо подать соответствующее заявление в БКИ. Организация проверяет и анализирует поданную информацию в течение 1 месяца. Если выявляется, что ошибка допущена банком, который передавал сведения в бюро, финансовое учреждение может быть оштрафовано.

Штрафные санкции могут быть назначены Банком России. Максимальная сумма может составлять 0.1% от уставного капитала банковской структуры, которая подала ошибочные данные.

Пошаговая инструкция:

- Выяснить код субъекта кредитной истории.

- Подать запрос в БКИ через сайт Банка России.

- Ожидать решения по вопросу.

Если решить вопрос через бюро не получается, следует обратиться в банк, откуда была передана информация. Если ни одна из принятых мер не принесла должного результата, гражданин имеет право подать на виновника появления ошибки иск в суд.

Сервисы оценки кредитной истории

Используя любой из имеющихся сервисов, можно в течение нескольких минут успешно решать проблему: «как узнать кредитную историю человека?». С получением запрошенной выписки вопрос будет закрыт, куда войдут такие важные данные:

- наличие/отсутствие просрочек;

- время их образования, период погашения.

Однако рассчитывать на получение более подробных сведений не приходится, т.е. тут не предоставят информацию о тех компаниях, где происходило кредитование, конкретном времени, иное.

К преимуществам способа следует отнести простоту при получении данных и доступную стоимость – порядка 300 рублей. К наиболее востребованным относятся следующие:

Кому предоставляется кредитный отчет

Каждый человек может запросить кредитный отчет. Это информация из его кредитной истории. Специалисты рекомендуют делать это не реже 1 раза в год по следующим причинам:

- Иметь полную информацию о своих обязательствах и об их исполнении, если вы собираетесь сейчас или в будущем пользоваться заемными средствами банков.

- Понять, почему банк отказал в получении займа.

- Вовремя заметить ошибки, допущенные при формировании документа, и принять меры по их исправлению.

- Выявить незаконные действия мошенников. Например, оформивших на ваше имя кредит по утерянному паспорту.

Отчет также могут заказать:

- банки, когда принимают решение о выдаче кредита клиенту;

- нотариусы при проверке чистоты сделки;

- суды;

- ЦККИ и Банк России.

Перечисленные организации получают доступ к информационной части отчета без вашего согласия. Доступ к основной части дается только с письменного согласия заемщика.

Прежде чем описывать способы получения отчета по кредитам, нам надо понять, что такое код субъекта кредитной истории и где его взять. Дело в том, что при его наличии доступ к информации значительно упрощается.

В чем заключаются плюсы рейтинга по сравнению с кредитной историей?

Простота. Дело в том, что кредитная история в зависимости от активности своего субъекта (то есть заемщика) может занимать десятки страниц, сложных для прочтения неквалифицированными специалистами. Даже банкиры с трудом оценивают потенциального клиента: им требуется компьютер и специальная программа, называемая скоринг-системой. Персональный кредитный рейтинг является готовой сводной оценкой заемщика. Его можно сравнить с рейтингами других заемщиков или собственным в прошлом, оценив динамику и узнав, улучшилось ли ваша финансовая репутация.

Возможность запрашивать много раз. Немаловажным является и то, что в отличие от кредитной истории, которую можно запрашивать бесплатно только дважды в год, НБКИ рассчитывает ПКР бесплатно неограниченное количество раз. Таким образом заемщик имеет возможность свободно следить за изменениями рейтинга и целенаправленно работать над его повышением

Это особенно важно в период обслуживания активных кредитов: каждый новый платеж повышает ПКР на несколько пунктов. Кроме того, заемщик лучше понимает аргументацию и мотивацию банкиров, которые должны оценивать новых потенциальных заемщиков каждый день, проверяя степень риска невозвратов

В итоге, начав с регистрации личного кабинета, можно серьезно подтянуть свою финансовую грамотность и начать почти профессионально работать над увеличением доходов.

Что такое кредитная история

КИ — документ, отображающий перечень займов, взятых конкретным человеком. В бумаге перечислены все кредитно-финансовые операции субъекта за последнее десятилетие: внесение платежей; просрочки больше чем на 5 рабочих дней; полная выплата кредита или заявка на новый. В отчет попадают материалы и о других задолженностях, не связанных с банковским делом, например уклонение от уплаты алиментов или долги за услуги ЖКХ. Вся эта информация дает банку краткую характеристику возможного дебитора как плательщика — добросовестного или нет. С каждым днем все больше заемщиков задаются вопросом «Как узнать свои задолженности?».

До 2015 года банковские служащие, чтобы проверить репутацию будущего клиента, расспрашивали его о взятых и выплаченных займах, звонили работодателю и уточняли нужную информацию, но такая практика ненадежна: и дебитор, и руководство могут дать недостоверные сведения. Теперь проверить кредитную историю легче — нужно запросить отчет с полной сводкой материалов об исполнении долговых обязательств конкретным человеком.

Чтобы проверить репутацию заемщика, заказать кредитную историю могут:

- банки и МФО;

- страховые компании;

- работодатели.

Проверка кредитной истории нужна как предприятиям, планирующим сотрудничать с субъектом, так и ему самому. Если дебитор уверен, что регулярно погашал кредиты и проценты по ним, но банки не одобряют новые заявки, возможно, в сводке есть ошибка или необновленные материалы. Тогда недостоверность находят и редактируют.

Итог (ответы на популярные вопросы о проверке кредитных досье)

Можно ли получить кредитную историю бесплатно?

Да, законодательство позволяет заемщикам проверять кредитную историю бесплатно 2 раза в год в каждом бюро (но не более одного раза на бумажном носителе).

Можно ли узнать КИ через портал Госуслуг?

Через Госуслуги можно получить только список БКИ, где хранится кредитная история. Отправить запросы непосредственно через данный сайт нельзя, то есть это придется делать самостоятельно.

Можно ли запросить КИ через банк?

Если банк предоставляет такую услугу, то через него можно также запросить кредитную историю и рейтинг. К примеру, Сбербанк предоставляет такую услугу для своих клиентов.

Можно ли узнать сразу и кредитный рейтинг и историю?

Да, можно.

Влияет ли поручительство на КИ?

Да, влияет.

Как часто происходит обновление информации в кредитном досье?

КИ обновляется в течение 10 дней после поступления информации об изменении.

Сколько времени хранится кредитная история?

БКИ обязаны хранить досье в течение 10 лет.

Можно ли получить кредитный профиль заемщика без его ведома?

Полный кредитный отчет, который содержит все части, в том числе и закрытую, может получить субъект кредитной истории. Основную часть кредитной истории и рейтинг может изучить банк, МФО, страховая компания или работодатель (любое юридическое лицо или ИП) только с письменного согласия заемщика. Информационную часть без согласия заемщика может получить любое юридическое лицо, но только в целях выдачи кредита (займа).

Можно ли удалить из кредитной истории информацию о просроченных платежах?

Нет, кредитная история хранится в бюро кредитных историй в течение 10 лет со дня последнего изменения содержащейся в ней информации. Удалить что-либо из нее нельзя.

Что делать, если БКИ отказывается бесплатно предоставить отчет по кредитной истории?

Согласно ч. 2 ст. 8 Федерального закона «О кредитных историях» субъект кредитной истории вправе в каждом бюро кредитных историй, в котором хранится кредитная история о нем, два раза в год (но не более одного раза на бумажном носителе) бесплатно и любое количество раз за плату. В случае если бюро кредитных историй отказывает вам в бесплатном получении кредитного отчета, вы можете обратиться с соответствующей жалобой в Банк России.

Могу ли я узнать кредитную историю умершего родственника, если я наследник?

Да. Но только через нотариуса на основании документов, необходимых для открытия наследственного дела.

СледующаяЧто такое персональный кредитный рейтинг и как его узнать бесплатно самостоятельно или платно через посредников