Онлайн калькулятор среднедушевого дохода семьи

Содержание:

- Как вести семейный бюджет?

- Этапы ведения семейного бюджета

- Что еще учитывать при планировании расходов семейного бюджета

- Шаг 3.Определить бюджет на продукты

- Планирование семейного бюджета

- Структура семейного бюджета: доходы

- Зачем нужен семейный бюджет

- Что такое семейный бюджет и зачем его нужно вести

- Составить план семейного бюджета

- Как сэкономить семейный бюджет на коммунальных платежах

- На какие статьи расходов россияне тратят больше всего денег

- Советы

Как вести семейный бюджет?

Допустим, я вас убедил, и вы решили на собственном опыте узнать, что же такое домашняя бухгалтерия. Тогда у вас наверняка возник ряд вопросов. Как вести семейный бюджет? Какие конкретные действия для этого необходимы? Как технически лучше осуществлять учет домашних финансов? Постараюсь на них ответить.

Весь процесс ведения семейного бюджета я предлагаю разбить на 4 этапа:

Этап 1. Сбор и анализ имеющихся данных

На этом этапе необходимо проанализировать имеющуюся финансовую ситуацию у вас в семье, так сказать, собрать исходные данные. К примеру, выписать следующие цифры:

- Среднемесячные доходы каждого члена семьи;

- Среднемесячные расходы семьи;

- Сумма долгов семьи (задолженность по кредитам и другим платежам, вплоть до долгов родственникам);

- Сумма сбережений (накоплений).

Чем более подробные данные вы соберете — тем лучше, поэтому каждую из этих цифр, а особенно — расходы, желательно разбить на составляющие категории.

Этап 2. Постановка финансовых целей

Теперь, когда данные собраны, вы проанализировали их и можете сказать, что в этих данных вас не устраивает, следует поставить финансовые цели: определить те направления, в которых вы будете двигаться, ради которых и затеваете ведение семейного бюджета. Например:

- Полностью избавиться от долгов;

- Накопить 30000 рублей для покупки нового телевизора;

- Начать откладывать сбережения на старость, не менее 1000 рублей ежемесячно;

- И т.д.

Финансовые цели должны быть сформулированы четко и максимально конкретно. Ведь вы должны ясно представлять себе, к чему именно вы стремитесь.

Этап 3. Составление персонального финансового плана

После того, как вы обозначили финансовые цели, необходимо составить личный финансовый план, в котором вы определите тактику и стратегию достижения этих целей. Другими словами, персональный финансовый план должен описывать все запланированные действия с личными финансами, которые позволят вам осуществить то, что вы наметили.

Этап 4. Планирование семейного бюджета на месяц

Такого рода кратковременное планирование семейного бюджета можно считать тактикой выполнения личного финансового плана. На этом этапе вы должны наметить действия по управлению домашними финансами на ближайший месяц:

- Запланировать доходы семейного бюджета по категориям;

- Запланировать расходы семейного бюджета по категориям;

- Запланировать погашение долгов при их наличии;

- Запланировать создание сбережений и/или семейных инвестиций.

Продумайте, как вести семейный бюджет так, чтобы было удобно планировать, учитывать и анализировать данные, например, составьте для себя таблицу семейного бюджета.

Этап 5. Учет домашних финансов

Теперь, когда все необходимые планы поставлены, можно начинать непосредственное ведение семейного бюджета — ту самую домашнюю бухгалтерию, о которой я говорил в начале статьи. Это можно делать разными способами, преимущества и недостатки каждого из них вы можете узнать в публикации Домашняя бухгалтерия.

По истечению месяца все перечисленные этапы повторяются, за исключением второго и третьего, если глобальные финансовые цели пока не достигнуты. То есть, вы должны проанализировать, насколько точно выполнили месячный семейный бюджет, учесть все ошибки и недочеты предыдущего месяца при планировании бюджета семьи на следующий. Если же поставленные финансовые цели достигнуты — необходимо просто поставить следующие, откорректировать персональный финансовый план, и продумать, как вести семейный бюджет дальше, для достижения уже новых целей.

На этом, пожалуй, все. Я рассказал вам, что представляет собой ведение семейного бюджета и как вести семейный бюджет. Вся процедура ведения бюджета семьи может показаться сложной только изначально, на самом деле, она достаточно проста и не отнимает много времени, но при этом позволяет оптимизировать финансовые потоки внутри семьи и, как следствие, улучшить семейное финансовое состояние, привести семью к финансовому благополучию.

Оставайтесь на Финансовом гении — сайте, который поможет вам повысить уровень своей финансовой грамотности и наладить эффективное управление личными финансами.

Этапы ведения семейного бюджета

В 1-м разделе я ответила на вопрос, зачем нужно вести семейный бюджет. И если я смогла вас убедить в необходимости его ведения, то теперь пора переходить к вопросу, как вести бюджет правильно.

Я выделила 6 основных этапов:

Этап 1. Подготовительный.

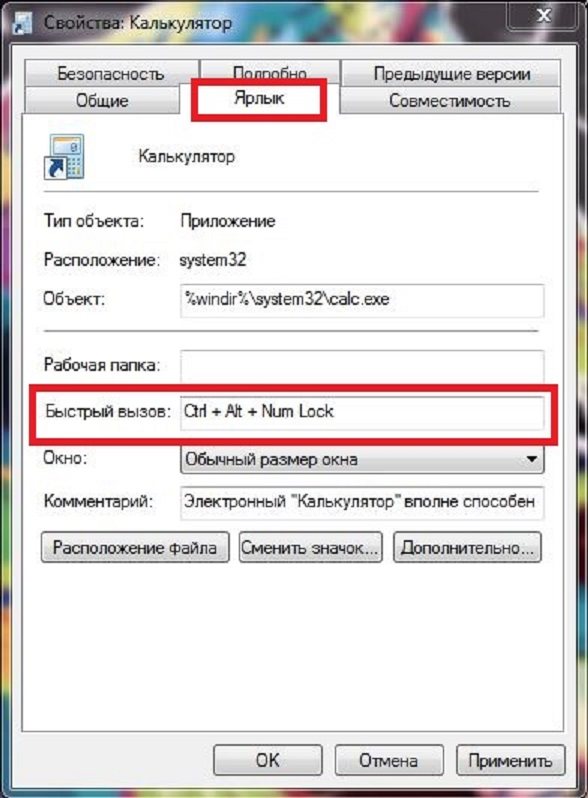

До начала процесса планирования и накопления следует в течение нескольких месяцев проследить за всеми семейными доходами и расходами. Это можно сделать в тетради, в таблице Excel, в специальных компьютерных программах или в мобильном приложении. О способах ведения бюджета мы поговорим чуть ниже. Главные принципы, которые должны быть соблюдены на этом этапе:

- ежедневная запись всех поступлений и расходов;

- распределение затрат на категории и подкатегории;

- подсчет в конце месяца итогов по всем разделам с целью выявления наиболее затратных статей;

- делаем таблицу по доходам, не забываем об учете всех источников поступления денег.

Этап 2. Анализ собранных данных.

По истечении 2 – 3 месяцев сбора исходных данных проведите их анализ. Ведь вы для этого их собирали? Какие затраты для вашей семьи являются обязательными, а от каких можно навсегда (например, курение) или на время (например, покупка каждый месяц новой кофточки) отказаться?

Чем подробнее вы заносили в таблицу сделанные расходы, тем точнее будет анализ. Это нужно для того, чтобы вы выявили скрытые резервы вашего семейного бюджета. Те отправные точки, от которых будете отталкиваться на следующем этапе.

Этап 3. Постановка целей.

После того, как вы провели анализ и выявили резервы, необходимо определить, чего вы хотите достичь в ближайшее или отдаленное время. Цели могут быть самыми разными. Например:

- накопление денег на отпуск,

- покупка нового холодильника,

- подготовка к безбедной пенсии и т. д.

Этап 4. Разработка стратегии и тактики.

Пожалуй, самый сложный и ответственный этап. На нем вы должны разработать стратегию и тактику ведения семейного бюджета, которые помогут вам достичь поставленных целей.

Здесь вы должны четко прописать, как можно подробнее, ваши действия. Например, есть цель – накопить деньги на отпуск в размере 70 000 руб. До него осталось 7 месяцев. Значит каждый месяц вы должны откладывать по 10 000 руб.

Меня часто спрашивают коллеги по работе, как я могу ездить отдыхать за границу 2 раза в год при одинаковых с ними доходах? Они себе такого позволить не могут. Что-либо им объяснять я уже перестала, не слышат и не хотят слышать. А здесь отвечу.

Да, я люблю путешествовать. Это страсть всей моей жизни, и я заразила ею всю мою семью. Поэтому у нас одна цель на год – покорить очередной маршрут. Ни у меня, ни у мужа нет дорогих машин, телефонов, шуб и драгоценностей. Для меня все это – пустой звук. С каждой заработанной суммы мы откладываем на единственное, что имеет для нас ценность – яркие эмоции и впечатления от поездок, от знакомства с чужой культурой, людьми, языком. Ведение семейного бюджета очень помогает.

Хотите увеличить доходы – сократите расходы. В своей статье об экономии я более подробно рассказываю о способах снижения затрат.

Этап 5. Планирование семейного бюджета на месяц.

Здесь снова понадобится таблица, но в более усложненном варианте. Доходы и расходы следует дополнительно разбить на графы “План” и “Факт”. Помните пример цели – накопить 70 000 руб. на отпуск? Заносим наши взносы по 10 000 руб. и все остальные обязательные расходы в графу “План”. Проставляем фактические значения и выводим отклонения.

Пример таблицы за месяц

Цифры в таблице заданы условные, для примера. Итог нашего планирования – мы сэкономили 14 200 руб.

Этап 6. Анализ результатов.

В конце месяца мы должны подвести итоги. Сравнить суммы по плану и по факту. По каким статьям удалось сэкономить, а по каким образовался перерасход.

В нашем условном примере в конце месяца мы сэкономили 14 200 руб. Далее логично решить вопрос с этими “лишними” деньгами. Что с ними делать? Каждая семья решает это по-своему. Кто-то потратит на приобретение нужной (или не очень) вещи. Кто-то отложит на депозит. Кто-то прогуляет в ресторане. В любом случае, выбор только ваш. Никакие советы здесь не уместны.

А потом надо составить новую таблицу на очередной месяц. И наши этапы повторяются, кроме 1-го и 2-го. 3-й этап тоже может быть исключен, если цель была поставлена долгосрочная и достигается не за один месяц.

Что еще учитывать при планировании расходов семейного бюджета

Теперь вы знаете, из чего складывается семейный бюджет. Не забывайте про праздничные дни, например Восьмое марта, юбилей, Новый год.

Решите, сколько вы готовы потратить на праздник. Просчитайте, каким будет месячный расход, после этого запишите ваш доход за месяц. Выяснилось, что расход больше? Тогда бюджет необходимо скорректировать. Далее просчитываем месячные семейные траты за год. Сделать это можно, просто скопировав форму бюджета 12 раз.

Некоторые считают, что вести семейный бюджет — значит постоянно экономить, запрещать себе любые покупки. В реальности же это не так.

Только отслеживая свои доходы и затраты, можно управлять денежными средствами. В современной семье ведение бюджета — обязательная процедура, такая же, как чистка зубов. Вам понравится эта полезная привычка. Контролировать траты интересно. Ведь вы увидите, на что уходят заработанные деньги. Просто изучите отчет по расходам вашего семейного бюджета за полтора года.

Шаг 3.Определить бюджет на продукты

Итак, допустим, полгода семья записывала расходы на продукты. Теперь есть данные, и из них нужно вывести среднее значение. Для примера возьмем расходы среднего уровня детализации с категориями «продукты» и «доставка готовых блюд».

| Месяц | Расходы на продукты | На доставку |

| март | 13 256 рублей | 0 рублей |

| апрель | 10 692 рубля | 2 876 рублей |

| май | 17 922 рубля | 1522 рубля |

| июнь | 15 697 рублей | 3294 рубля |

| июль | 12 282 рубля | 2876 рублей |

| август | 16 869 рублей | 1709 рублей |

| в среднем | 14 451 рубль | 2046 рублей |

Чтобы было удобнее считать, округлим расходы на продукты до 14 500 рублей, а на доставку — до 2000 рублей. Получается, бюджет на еду такой:

- 14 500 рублей — на продукты;

- 2000 рублей — на доставку.

Есть другой способ определить, сколько денег семья может тратить на еду. Для этого нужно взять общий бюджет и отнять обязательные расходы, например, бюджет 50 000 рублей, отнимаем:

- 15 000 рублей — на ипотеку;

- 5000 рублей — накопления;

- 5000 рублей — одежда;

- 3000 рублей — спортзал;

- 3000 рублей — психотерапевт;

- 3000 рублей — коммуналка;

- 1000 рублей — интернет и связь;

- 1000 рублей — подписки и кино;

- 1000 рублей — бытовая химия и косметика.

Остается 13 000 рублей — это бюджет на продукты, кафе, доставку, обеды на работе. Но с таким подходом есть риск неправильно рассчитать сумму и залезть в деньги для других целей.

Планирование семейного бюджета

Чтобы грамотно планировать семейный бюджет не нужно иметь специальное образование. Для этого нужно выявить слабые стороны своего бюджета, начать учитывать расходы и ликвидировать необдуманные покупки. Экономия семейного бюджета невозможна без контроля расходов и доходов. Без тщательного учёта трудно заметить, куда уходит вся заработная плата. Вести семейный бюджет можно в блокноте или с помощью приложений, например популярной программы «Домашняя бухгалтерия».

Чтобы не делать лишние покупки, нужно составлять список предстоящих расходов. Помимо оплаты кредита, коммунальных и прочих платежей, выплаты налогов, в список вносятся необходимые покупки, при этом рассчитывается сумма трат. В конце месяца нужно сверить удалось ли не превысить бюджет, сделав все запланированные расходы. Если расходы превышают доходы, некоторые пункты нужно будет сократить.

Никто не призывает прибегать к тотальной экономии и отказывать себе во всём, однако, отказаться от излишеств придётся. Необходимо ориентироваться на необходимые расходы и рассчитывать их на определённый период времени (месяц или неделю). Затем необходимо выделить определённую сумму на форс-мажорные ситуации (лечение, ремонт и т. д.), оставшиеся деньги отправить в «резервный фонд».

Несколько месяцев нужно следить за расходами и по возможности урезать их. Необходимо проанализировать полученные результаты и составить чёткий бюджет. Нужно стараться постепенно снижать расходы на 1 – 5% за месяц. Этот способ экономии легче всего использовать, так как при этом меньше меняется уклад жизни и привычки. Несколько реальных советов по экономии семейного бюджета:

| Совет | Действия |

| Составить точный семейный бюджет | Сокращение расходов невозможно без тщательного учёта. Нужно рассчитать, сколько денег необходимо выделять на каждую из статей расходов и подумать, какие из них можно исключить или сократить |

| Планировать все расходы | Если распланировать все покупки заранее, можно исключить лишние и бесполезные покупки. При планировании можно обдумать необходимость приобретений и рассмотреть все варианты |

| Получить поддержку всех членов семьи | Если один человек в семье будет экономить, а остальные – нет, правильного распределения общего бюджета не добиться. Поэтому необходимо рассматривать план семейных расходов всей семьёй и прийти к общему мнению |

| Избегать кредитов | Чаще всего покупки в кредит подразумевают переплату, повышающую итоговую стоимость товара. Человек переплачивает и покупает вещь, которая ему не по карману. Исключениями являются: покупка автомобиля, которая может значительно увеличить доходы, или оформление ипотеки, выплаты по ней дешевле, чем аренда жилья. В этих случаях экономия состоит в выборе наиболее выгодного варианта и, кроме этого, правильно инвестируются средства. |

Структура семейного бюджета: доходы

Как правило, доходы семьи формируются из получаемой супругами заработной платы и иных источников дохода. Доходы условно можно разделить на три категории: постоянные или регулярные доходы, нерегулярные доходы, и разовые доходы. Отдельно рассмотрим варианты доходов:

1. Заработная плата.

Заработная плата может быть как у обоих супругов, так и только у одного, например, работающего папы. Заработная плата считается постоянным и регулярным источником дохода, соответственно является и постоянной величиной в структуре семейного бюджета.

2. Доходы от сдачи в аренду недвижимости.

Если они, конечно, есть. Если ваша семья сдает в аренду квартиру, раньше принадлежавшую бабушке, получаемые денежные средства тоже входят в структуру семейного бюджета, и также являются постоянной величиной. По крайней мере, до тех пор, пока вы планируете сдавать эту квартиру.

3. Социальные выплаты.

Например, в ситуации, когда супруга сидит в отпуске по уходу за ребенком по достижению им полутора лет. До достижения ребенком полутора лет родители получают социальные выплаты. Размер таких выплат зависит от дохода, получаемого до родов мамой или папой, в зависимости, от того, кто оформляет отпуск по уходу за ребенком. Пока малышу нет полутора лет, социальные выплаты также можно считать постоянной величиной.

В эту же категорию, социальных выплат, можно относить все денежные средства, получаемые от социальных органов. Это может быть пенсия пенсионеру, пенсия по потере кормильца, пенсия по инвалидности и т.п.

5. Доходы, получаемые от депозитов, размещенных в банках.

Величина непостоянная и нерегулярная, потому что, как правило, выплата процентов по вкладам в банке производится один раз в квартал. Тем не менее, если у вас большая сумма вклада, а проценты по нему вы получаете ежемесячно (например, как это делают рантье), такой доход будет уже постоянной величиной в структуре семейного бюджета.

6. Инвестиционные или дивидендные доходы.

Такая форма доходов образуется в случае, если вы являетесь владельцем ценных бумаг, по которым начисляются дивиденды. Дивиденды, как правило, выплачиваются раз в год, при условии, что эмитент получил достаточный для выплаты дивидендов доход. Инвестиционные доходы выплачиваются ежемесячно или ежеквартально, но при условии получения управляющей организацией достаточной прибыли. В противном случае может сформироваться и убыток от инвестиционных вложений. Таким образом, в структуру семейного бюджета такие доходы можно включать, но в категорию нерегулярных поступлений.

7. Иные доходы.

В эту категорию отнесем, например, льготы по налогообложению. Допустим, вы приобрели квартиру, и оформили возмещение налога на доход физического лица. Сумма, которую вам возместила налоговая инспекция, также войдет в структуру семейного бюджета, в категорию разовых поступлений.

8. Разовые доходы.

Например, помощь родителей, близких родственников или друзей. Безвозмездная помощь, т.е. такая, которую не нужно будет отдавать.

Кредиты, займы, деньги, взятые в долг, не являются доходами семьи! Они могут формировать имущество семьи, например, в виде крупных покупок, но это не доходы.

Зачем нужен семейный бюджет

Большинство людей не понимает, зачем нужно вести семейный бюджет, и считают, что это нужно только тем, кто хочет экономить или копить деньги.

️

Но основная задача ведения семейного бюджета заключается в контроле финансов, который позволяет оптимально распределить доходы и спланировать расходы.

Зачем нужен семейный бюджет — он решает сразу несколько проблем, которые есть практически у каждого человека:

Контроль финансов — вы всегда будете знать, куда ушли деньги и не будет возникать вопросов, куда ушла треть зарплаты в первые дни после ее получения. Также ведение семейного бюджета позволит правильно вести учет финансов, если у вас несколько источников дохода.

Правильное распределение трат — после нескольких месяцев регулярного ведения семейного бюджета вы сможете сразу понимать, сколько денег составляет каждая статья расходов, что позволит в самом начале месяца понимать, сколько свободных средств у вас останется в конце. Также это поможет сбалансировать траты — например, увеличить расходы на здоровье или спорт, если они «отстают» по сравнению с остальными статьями расходов.

Создание «подушки безопасности» — это ваша страховка на случай потери источника дохода, которая позволит жить без ухудшения уровня жизни до момента восстановления прежнего объема заработка.

Отсутствие долгов — так как все траты известны и запланированы наперед, у вас не возникнет потребности брать деньги в долг.

Достижение поставленных целей — ведение семейного бюджета позволит накопить на желаемые вещи, путешествия и прочие цели. Таким способом вы будете знать, сколько денег на протяжении какого периода времени нужно откладывать.

Определение вектора развития — правильное ведение семейного бюджета может стать триггером принятия решения о смене работы или даже сферы деятельности, расширить список источников дохода.

Многие считают, что ведение семейного бюджета — это «вторая работа», однако это совсем не так, если делать это правильно. Первые месяцы нужно максимально точно учитывать абсолютно все траты и записывать доходы, чтобы понять, куда сколько денег уходит, однако через несколько месяцев, когда ведение семейного бюджета войдет в привычку и появится понимание распределение трат, можно будет учитывать лишь общие моменты. Это займет максимум 10 минут в день.

Что такое семейный бюджет и зачем его нужно вести

Семейный бюджет (СБ) – совокупность доходов, расходов семьи за определённый промежуток времени (неделя, несколько месяцев или лет).

Чтобы понять, как правильно вести семейный бюджет нужно определить, кто именно входит в эту самую семью. Обычно это все, кто живёт вместе: муж, жена, дети, изредка родители.

Основные причины для ведения семейного бюджета:

Контроль доходов. Зная, сколько денег каждый месяц поступает на общий счёт проще принимать решение о дополнительных тратах. Анализ расходов. Нередко деньги уходят на ненужные покупки (сигареты, лишняя баночка пива в пятницу вечером или очередной лак/помада/пудра и т.д., хотя старые уже на полках не помещаются). Если от них отказаться, получится неплохо сэкономить. Возможность накопления. Вычислив разницу между доходами и расходами, семья вычислит сумму, которую можно отложить на крупную покупку или отдых. Создание финансовой подушки безопасности. Подушка безопасности в семейном бюджете – необходимая вещь, о которой часто забывают

Чтобы не оказаться наедине с проблемами, например, при потере работы, важно иметь «неприкосновенный запас», который поможет продержаться два, а лучше три месяца

Ведение СБ позволит учесть, сколько денег приходит и уходит из семьи, а проведя анализ расходов можно будет начать экономить и в итоге накопить на действительно нужные покупки или долгожданные путешествия.

Вам может быть интересно — «Что такое кэшбэк и как он помогает экономить на покупках в интернете».

Составить план семейного бюджета

Итак, вся важность бюджета осознана, и Вы готовы приступить к реализации. С чего начать? Первым этапом будет планирование семейного бюджета

Это, конечно, можно сделать и мысленно, однако, удобнее и нагляднее это будет, если Вы используете бумагу или же удобное программное обеспечение для записи и вычислений.

Как распределить семейный бюджет?

Если Вы хотите заработать миллион, то ведение семейного бюджета — одно из обязательных условий. Все, кто добился успеха, знают цену учета своих сбережений, тем более, это не так сложно, как может показаться неискушенному человеку. По сути, весь бюджет — это всего 2 колонки. Именно в них вносятся полученные членами семьи доходы и все расходы, которые были осуществлены на протяжении данного временного промежутка. Давайте рассмотрим их внимательнее.

Доходы

В графу «Доходы» необходимо включить все источники доходов семьи. Здесь может быть:

- зарплата мужа и жены;

- постоянные социальные выплаты;

- проценты по депозитам;

- подработки;

- одноразовые поступления (выигрыш в лотерею, выигранный спор, наследство и т.д.).

Именно исходя из общей суммы полученных семьей доходов, можно будет в дальнейшем планировать расходы. Другими словами, чем больше ежемесячный доход, тем больше своих потребностей Вы сможете удовлетворить, не залезая в долги.

Расходы

Обязательно для семейного бюджета фиксировать все расходы. Кто-то записывает сюда каждую покупку, кто-то группирует траты по категориям, например:

- продукты питания;

- коммунальные платежи;

- погашение кредита;

- бензин;

- одежда и обувь;

- расходы на детей;

- развлечения.

Вы можете делать так, как удобно Вам. Здесь главное научиться учету семейных трат для того, чтобы понять, какие статьи расходов можно уменьшить, а от каких отказаться вообще, а на сэкономленные деньги, к примеру, открыть семейный бизнес, о котором Вы так давно мечтали.

Скачать «Семейный бюджет (доходы и расходы таблица Excel)»

План бюджета

Имея на руках точные цифры доходов и расходов, можно приступать к самому интересному в процессе семейного бюджетирования — планированию. То есть перераспределению расходов в соответствии с полученными прибылями. Вообще, существует десятки, если не сотни способов планирования семейных финансов. Это зависит от приоритетов и целей, которые есть у семьи. Кто-то хочет быстрее рассчитаться с кредитом, кто-то собрать на автомобиль, кто-то ребенку на обучение. Есть и такие, кто хочет собрать определенную сумму, которая бы потом обеспечила им безбедное существование и их активно интересует вопрос куда вложить деньги, чтобы они принесли пассивный доход в будущем.

Тем не менее, существуют общепринятые правила планирования, которых придерживается большинство семей, независимо от того, нравятся они им или нет. Эти правила позволяют не только не занимать деньги «до получки» у родственников или знакомых, но и уверенно смотреть в завтрашний день. Их не так много, но без них грамотное планирование семейного бюджета просто невозможно. Пройдемся по ним и мы:

Сбережения — обязательная графа расходов. Финансовые консультанты советуют не менее 10-20% от всех доходов откладывать и сохранять в семейный сберегательный фонд. Это как резервный фонд государственного бюджета, то есть деньги, которые можно тратить только в случае непредвиденных обстоятельств. Ими может быть потеря работы, внезапная болезнь члена семьи — да мало ли чрезвычайных ситуаций. В таком случае эта сумма станет финансовой подушкой, которая поможет пережить нелегкую жизненную ситуацию.

Обязательные расходы погашаются в первую очередь. К расходам такого типа можно отнести коммунальные платежи, покупка продуктов питания и жизненно необходимых лекарств, погашение кредитных обязательств перед банком и т.д. На этих расходах мы не сможем сэкономить, при всем нашем желании, именно поэтому они и называются обязательными. Эксперты считают, что оптимально на эти расходы должно уходить не более 50% всего семейного бюджета, хотя в наших реалиях такого показателя удается достичь далеко не всем семьям.

Свободные деньги тоже нужны. Оставшаяся часть денег — это то, что осталось после того, как Вы оплатили все обязательные платежи и отложили на «черный день». В принципе, эти деньги Вы можете тратить по своему разумению и желанию. Кто-то часть из них ежемесячно откладывает на дорогостоящую цель (автомобиль, квартира, кругосветный круиз), кто-то пускает на развлечения (кино, ужин в ресторане, шоппинг). Как бы не поступили Вы, в любом случае, больше этой суммы Вы не потратите, так что долгов сумеете избежать.

Как сэкономить семейный бюджет на коммунальных платежах

Опустошить ваш семейный бюджет могут и счета на оплату коммунальных услуг, ведь тарифы на них постоянно растут. Чтобы выработать в себе привычку экономить финансы, можно воспользоваться некоторыми наработками европейцев, которые умеют беречь имеющиеся ресурсы.

Далее приведены простые советы, которые помогут вам сэкономить семейный бюджет:

Следует отказаться от лишней кухонной электротехники. Используя газовую плиту, вы легко сможете заниматься приготовлением пищи. Перед приобретением крупной бытовой техники убедитесь, что на ней стоит маркировка, указывающая на класс энергопотребления (для квартиры подойдет класс «А»). Выходя из помещения, не забывайте погасить в нем свет. На ночь следует отключать электронные устройства, которые вам не потребуются. Многоуровневое освещение поможет вам сэкономить 100–300 рублей в месяц. Обязательно следите, чтоб лед и снег не намерзали на задней стенке холодильника, так как это увеличивает энергопотребление

Обращайте внимание на герметичность морозильной камеры и не устанавливайте слишком низкую температуру. Если у вас вместо газовой плиты на кухне стоит электрическая варочная панель, не забывайте о правилах экономии: емкости для готовки должны быть по размеру конфорок, а прибор можно выключать заранее и пользоваться остаточным теплом

Изучайте полученные счета, чтобы знать, из каких пунктов рассчитывается сумма оплаты за определенный период. Не оплачиваете ли вы ненужное кабельное ТВ или домашний телефон, которым вы не пользуетесь? Внимательно просмотрите счета и подумайте, на чем еще можно сэкономить семейный бюджет.

Изучая каждый месяц свои платежки, можно избавить себя от лишних расходов. Со временем вы увидите, что за год сэкономите довольно крупную сумму.

На какие статьи расходов россияне тратят больше всего денег

Самое свежее исследование о том, на какие статьи расхода больше всего приходится тратить деньги россиянам, было проведено во втором квартале 2019 года по инициативе «Сбербанка России». Согласно проведённому ими опросу среднестатистический житель Российской Федерации вынужден тратить 38,9% ежемесячного дохода на продукты питания. При этом расходы на оплату жилищно-коммунальных услуг составляют до 15,2 % от заработной платы.

Для покупки одежды россиянин выделяет 9,7% от суммы дохода. На получение медицинских услуг и для выплаты кредитов у жителя Российской Федерации остаётся по 6,6% от всей заработной платы. Меньше всего тратится денег для приобретения бытовых товаров (5,7%) и совершения поездок за границу (4,8%). Проводившие опрос сотрудники «Сбербанка России» сообщили, что в данном опросе приняло участие 2,3 тыс. человек возрастом от 18 до 65 лет. Все они проживают в 164 городах Российской Федерации с численностью населения больше 100 тыс. человек.

Советы

Если хотите успешно вести семейный бюджет, прочитайте и

постепенно применяйте в жизни следующие рекомендации:

- Не покупайте постоянно на кассе пакеты, лучше приобретите шоппер — тканевую сумку для покупок. Так сэкономите за год кругленькую сумму и не будете засорять планету.

- Сделайте генеральную уборку, чтобы найти старые вещи на продажу. Дома станет просторно, чисто, а вещи принесут прибыль. Старая гитара, обувь в хорошем состоянии, ненужная мебель, ковры, ненужная техника – все это можно и нужно продать.

- Старайтесь избегать покупок в инстаграм-шоурумах. Большинство из них закупаются на Алиэкспресс и делают накрутку в 5-10 раз. Лучше зайдите на Алиэкспресс самостоятельно и закажите, что понравится.

- Свидания – это замечательно, но для романтической обстановки не обязательно идти в дорогой ресторан. Можете устроить ужин при свечах дома или пойти на пикник. Включите фантазию и проводите время интересно, без банальных и непомерно дорогих мест.

- Ежемесячно анализируйте расходы и корректируйте финансовый план. Обсуждайте вместе потребности, желания и цели друг друга, чтобы помочь их воплотить.