Обезличенный металлический счет в сбербанке

Содержание:

- Как работает металлический счет в банке

- Обезличенный счет в ВТБ: особенности

- В какой драгоценный металл лучше инвестировать

- Как закрыть металлический счет?

- Способы открытия счета

- Стоит ли открывать в сбербанке металлический счет

- Что представляют собой обезличенные металлические счета

- В какой металл инвестировать

- А теперь рассмотрим именно выгоду самих металлических счетов

- Условия использования

- Инвестирование

- Потенциальная доходность

- Налоги

- Как обналичить обезличенный металлический счет

- Динамика

- Стоит ли вкладывать деньги в ОМС?

- Преимущества и недостатки металлического счета

- Где лучше открыть текущий обезличенный счет

- Заключение

Как работает металлический счет в банке

Предположим, у вас есть свободные деньги, которые вы не хотите класть на депозит, потому что они могут понадобиться в любой момент. Но в то же время хотите их не только сохранить, но еще и приумножить.

Может открыть вклад до востребования?

Если просто положить их на счет до востребования, дохода они не принесут или принесут крайне мало.

Или купить золотые слитки?

Если купить на них физическое золото в слитках, то заработать на росте цены на него можно. Но сохранность этого актива под вопросом: надежное хранение потребует дополнительных затрат, а покупка и продажа — времени. Не говоря о налогах.

Покупка реальных драгметаллов облагается НДС, то есть в их цену уже будет включен 20-процентный НДС.

С металлическим счетом все проще

Вы идете в банк, открываете металлический счет (иногда это можно сделать через интернет-банк), покупаете драгметалл (но не реальный, а виртуальный) и храните его в виде записей на счете в граммах. А параллельно смотрите на котировки драгметалла на бирже. И в нужный момент этот виртуальный металл продаете.

Результат — доход, если металл за это время подорожал. Хотя, конечно же, возможен нулевой результат или вовсе убыток, если деньги со счета понадобились срочно в неудачный с точки зрения котировок на то же золото момент.

Можно ли пополнять ОМС и снимать деньги?

Металлический счет можно пополнять, а можно частично вывести с него средства или закрыть в любое время без штрафов. Вы можете в любой момент купить или продать металл банку, не получая его на руки и без проверки слитков. Возможна и выдача металла в виде слитков, но данная услуга предоставляется не всеми банками, и в целом забирать физический металл невыгодно.

Установлено ли минимальное значение для совершения операций с ОМС?

Приходные и расходные операции с золотом, платиной и палладием осуществляются в граммах с точностью до 0,1 грамма, с серебром – до 1 грамма.

ОМС довольно популярны. Исходя из отчетности ЦБ, объем средств, размещенных в МС, составляет около 150 млрд руб., за прошлый год он вырос примерно на 10 млрд руб.

Обезличенный счет в ВТБ: особенности

Для проведения процедуры открытия счета ОМС в ВТБ необходимо обратиться в ближайший филиал банка. Перед посещением отделения, рекомендуется воспользоваться удобной онлайн-картой для выбора ближайшего офиса ВТБ и уточнения графика работы. Для получения детальной информации о работе отделений можно обратиться по телефону:

| Горячая линия ВТБ для клиентов | 8-800-100-24-24 (звонки на территории России бесплатны) |

Для открытия ОМС сотруднику ВТБ понадобится только документ, удостоверяющий личность клиента. Также обязательным условием для открытия такого счета является наличие валютного счета в российский рублях. При отсутствии денежного счета, сотрудник ВТБ откроет рублевой счет вместе с ОМС.

Управление драгоценностями, благодаря ОМС, намного практичнее и эффективнее, нежели физическое распоряжение драгоценными слитками. Приобретая золото, есть возможность сразу же пополнить им активный счет. При оформлении сделки на покупку драгоценного металла, банк ВТБ не учитывает сумму НДС, кроме того, отсутствуют любые издержки на работу и обработку металла.

При покупке золота, обязательно стоит учитывать, что стоимость за один грамм золота автоматически будет установлена для всего вклада, который хранится на ОМС. Данная особенность отличает онлайн-процедуру приобретения золота от физической покупки слитков, при которой цена за грамм металла является плавающей и может измениться, исходя из общего веса слитка.

Владельцы нескольких счетов с металлическими вкладами могут в любой момент осуществлять операции перевода с одного счета на другой. Однако при этом материал на двух счетах должен быть идентичен. К примеру, нельзя перевести палладий на счет с серебром. В случае закрытия счета, банк будет ориентироваться на текущие котировки золота. Будут учитываться данные на момент закрытия ОМС, согласно внутреннему курсу ВТБ.

В какой драгоценный металл лучше инвестировать

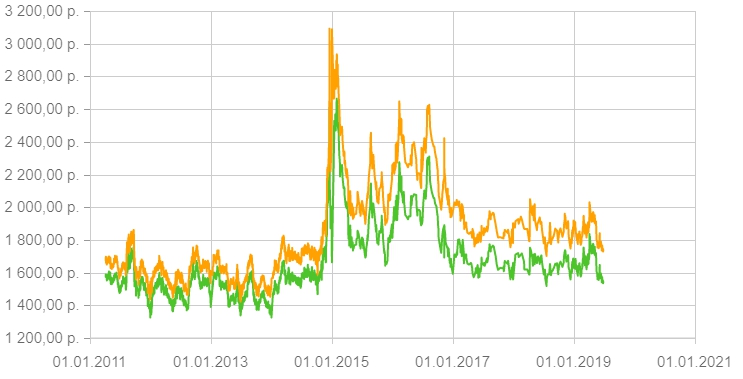

Когда инвестор хочет удобно и выгодно вложить деньги в драгоценные металлы, приходится отбросить редкие и сложные в реализации родий, рутений, иридий и осмий. Остаётся, как я её называю, «большая четвёрка»: золото, серебро, платина и палладий. Чтобы разобраться, в какой из металлов лучше инвестировать, для начала сравним их доходность за большой срок:

Конечно же, сразу бросается в глаза палладий. Этот металл за последние несколько лет значительно оторвался от золота и остальных

Высокая доходность палладия — его большой плюс, но обратите внимание на 2000 год — палладий дошёл до отметки 1700% доходности и сильно обвалился, процентов на 80%. Риски инвестирования в этот металл высокие, несмотря на то что в нынешних реалиях это дефицитный и очень востребованный в автомобильной отрасли металл

Золото оказалось на втором месте, его график намного спокойнее чем у палладия, самый большой обвал цен случился в 1980 году — тогда всем драгоценным металлам досталось. В 2013 году после окончания десятилетнего роста просадка доходности составила 35%. Именно в золоте страны предпочитают держать свои финансовые резервы, это о многом говорит.

На третьем месте платина. На графике этого не видно, но она долгое время была самым дорогим благородным металлом. Всё изменилось в 2015 году, когда спрос на платину начал падать из-за скандала с производителями дизельных автомобилей. Кроме того, из-за ужесточения экологических требований платину вытеснил более дешёвый и эффективный палладий. В общем, рынок платины переживает не лучшие времена, хотя перспективы есть — палладий слишком подорожал, в некоторых отраслях он отлично заменяется платиной.

Драгоценный металл с самым плохим результатом — серебро. Несмотря на это, серебро любит следовать за золотом и неплохо работает его заменой — графики коррелируют на 90%. Однако когда на рынках всё хорошо и драгметаллы в медвежьем тренде, серебро падает намного сильнее золота. В каком-то смысле это даже плюс, ведь серебро может давать более высокую доходность в любом направлении тренда. В итоге, серебро не очень подходит для многолетних инвестиций, но его покупка/продажа в удачный момент может быть намного более выгодной.

Мы посмотрели потенциальную доходность четырёх благородных металлов, но для полноты картины нужно сравнить и показатели инвестиционного риска:

По всем параметрам кроме доходности золото уверенно побеждает. Палладий и серебро самые рискованные, но палладий по доходности опережает в 3 раза. Пожалуй, тут стоит учесть различия в структуре спроса: серебро наполовину инвестиционный металл, палладий полностью промышленный — циклы роста и падения цен не совпадают. Показатели платины средние по сравнению с остальными драгметаллами.

Очевидно, что золото — лучший выбор для долгосрочных инвестиций в драгоценные металлы. Металлический портфель тоже имеет право на жизнь, но не все из них хорошо сочетаются между собой.

Например, золото и серебро в портфеле будут вести себя одинаково из-за высокой корреляции, это лишь повысит риски. Лучший компаньон для золота — это платина или палладий, так как они обладают высоким промышленным спросом и будут расти по другим причинам.

Что ж, мы разобрались с особенностями четырёх драгоценных металлов, теперь можно перейти к конкретике — в какой металл выгоднее инвестировать именно сейчас и почему.

Как закрыть металлический счет?

Прежде чем, как закрыть инвестиционный инструмент, убедитесь, что удовлетворяют текущие котировки. Поскольку при обнулении счета произойдет моментальная продажа имеющихся активов по актуальному курсу.

Для закрытия банковского продукта:

- Найдите в мобильной или веб-версии онлайн банкинга нужный раздел.

- Выберите в перечне подходящий ОМС.

- Кликните на параметр «Операции».

- Перейдите по соответствующему пункту.

- Подтвердите выполнение.

Заявку на закрытие доступно также подать лично в офисах обслуживания клиентов. Выбирайте только те отделения, которые включают в себя инвестиционные услуги. При посещении потребуется паспорт или иное удостоверение личности.

Способы открытия счета

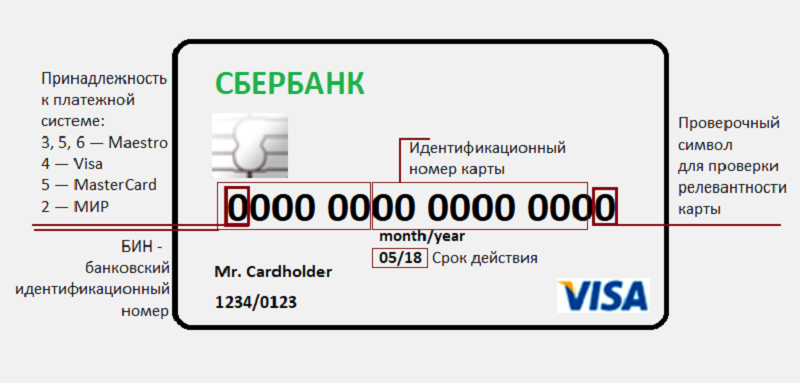

Физическому лицу требуется совсем немного — всего лишь паспорт, свидетельство о присвоении ИНН (если есть) и нужная сумма.

До востребования

Решившим открыть ОМС в Сбербанке доступны два варианта:

- Прийти лично в один из офисов Сбербанка (подойдет не любое отделение — предварительно стоит уточнить по телефону 8-800-555-55-50, подходит ли ближайшее к вашему дому).

- Воспользоваться сервисом Сбербанк Онлайн (только для пользователей личного кабинета).

Во втором случае, так как договор со Сбербанком уже подписан и ваши данные есть в базе, завести ОМС можно с помощью нескольких кликов мышкой.

Срочные ОМС

Сегодня Сбербанк не предлагает начислять проценты инвесторам за вклады в металл, поэтому открыть депозитный ОМС не получится. В тех банках, где такая услуга есть, условия ее предоставления обычно те же: либо визит в офис, либо упрощенная удаленная схема для клиентов банка.

Стоит ли открывать в сбербанке металлический счет

При открытии счета в драгметаллах следует для начала оценить все риски и собственные ожидания. Все привыкли к вкладам в золоте, но другие металлы также достаточно ликвидны. Исключение составляет платина. Эксперты отмечают, что рост стоимости этого металла не наблюдается в связи с тем, что он не имеет промышленного применения.

Золото и серебро в цене повышаются стабильно, но медленно. Запасы полезных ископаемых истощаются, поэтому повышение роста этих драгметаллов гарантированно.

Палладий, по мнению экспертов, является перспективным металлом. Его стоимость растет в связи с увеличением спроса на него в промышленности.

Таким образом, можно использовать металлические счета для долгосрочных вкладов, на несколько лет. В этом случае, инфляция компенсируется ростом цены на металлы и клиент ничего не теряет.

Краткосрочные инвестиции выгодны лишь для тех субъектов, которые хорошо разбираются в курсовых колебаниях.

Что представляют собой обезличенные металлические счета

Обезличенный металлический счёт – это аналог обычного банковского счёта физического лица, на котором вместо рублей или другой валюты лежат драгоценные металлы, причём индивидуальные признаки каждого мерного слитка (проба, серийный номер, производитель, количество) не указываются. Для ОМС единицей измерения являются граммы. Как правило, банки предлагают металлические счета в золоте и серебре (это самые распространённые варианты), но существуют и ОМС в платине и палладии.

Покупатель приобретает драгоценный металл у банка в соответствии с текущими котировками финансовой организации, но сам не получает его в материальной форме: актив поступает на обезличенный счёт.

Открытие обезличенного металлического счёта в золоте или другом металле предлагается клиентам банка в двух вариантах: «До востребования» (не предусмотрено начисление процентов на остаток) и срочный ОМС. Срок действия счёта первого типа не ограничен, а доход вкладчика определяется общемировой динамикой стоимости драгоценного металла. У срочных вкладов, напротив, установлен период действия, и пока он не истечёт, снимать деньги нельзя. Проценты, начисляемые по срочным обезличенным металлическим счетам, измеряются в граммах.

У каждого банка собственные условия открытия ОМС и котировки драгметаллов. Обычно курс металла изменяется два раза в день, но возможны и особые условия приобретения и продажи для отдельных клиентов. Таким образом, вы можете сами выбрать удачный момент для совершения той или иной операции с обезличенным металлическим счётом и добиться от этого вложения максимальной эффективности. На индивидуальные условия, как правило, могут рассчитывать те вкладчики, которые совершают операции с золотом, платиной и палладием в количестве более 1000 г или с серебром более 60 тыс. г.

Чтобы внести металл на свой обезличенный счёт, нужно купить у банка, физически передать слитки, которые будет зачислены или совершить перевод с одного ОМС на другой. Выбирая вариант с физическим внесением слитков, вы должны будете предоставить банку ряд документов: бумаги, удостоверяющие ваше право собственности на слитки, оригиналы сертификатов их происхождения, паспорта качества, копии разрешений от госорганов на право операций с драгметаллами в физической форме.

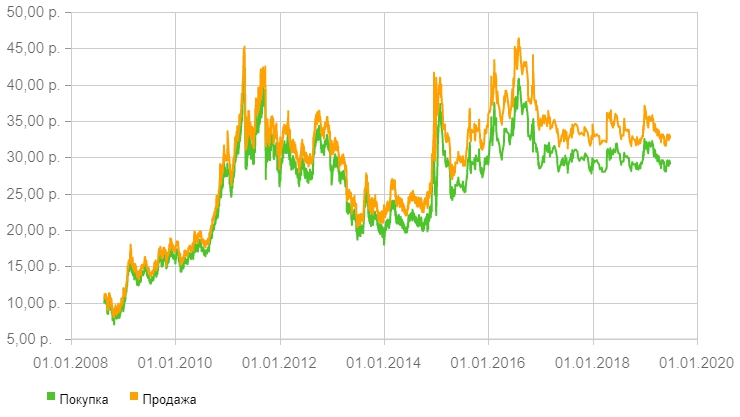

В какой металл инвестировать

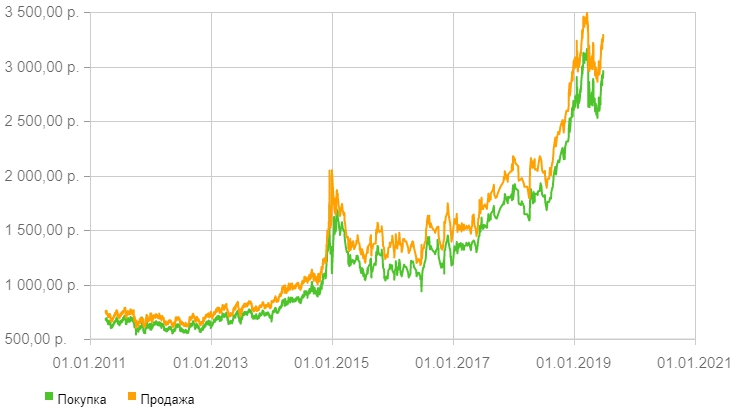

Клиенты банка, решившие открыть ОМС, стоят перед выбором: какому драгоценному металлу отдать предпочтение, ведь динамика роста цен и ликвидность у них разная. Следовательно, и доходность металлических счетов в Сбербанке у золота, серебра, палладия и платины разная.

Чтобы осознанно выбрать вид металла, для которого будет открываться счет, необходимо хорошо ориентироваться в курсовой разнице покупки и продажи драгметалла банком (финансисты называют это «спредом»), влиянии на котировки политической и экономической ситуации в мире и регионах, владеть динамикой роста стоимости каждого металла.

Покажем, насколько это важно на конкретном примере. Так, на основании опубликованной статистики ЦБ РФ, доходность за последние 5 лет у палладия – 31%, серебра – 26%, золота – 25%, платины – 6%

Скорее всего для многих приведенные цифры оказались полной неожиданностью. Особенно по серебру, которое постоянно недооценивается и палладию, с его великолепными перспективами.

Статистика статистикой, но основные вклады оформляются в золоте (около 80%). Оно имеет стабильный рост в цене в долгосрочной перспективе (особенно резко растет курс во время различных кризисов), легко конвертируется в деньги, сохраняет сбережения во время инфляций (котировки золота зависят от долларового фьючерса, имея при этом разнонаправленное движение).

Вывод: открытие ОМС снижает риски потери капитала, позволяя получить небольшой процент прибыли.

У серебра наблюдаются быстрый рост и падение курса. Поэтому в краткосрочной перспективе можно быстро разбогатеть и быстро разориться. Здесь все зависит от вкладчика: его знаний, интуиции и везения. В долгосрочной перспективе серебро имеет туже тенденцию, что и золото.

Вывод: для азартных людей вклады в серебре представляются рисковыми инвестициями.

Платина растет в цене тогда, когда спрос на золото падает (золото покупают в моменты кризиса, а платину во время экономического роста). Этим и объясняется низкая доходность по металлу. В настоящий момент цены на платину достигли минимума. Опускаться ниже они не могут – никто не будет продавать металл ниже стоимости его добычи.

Вывод: инвестиции в платину в долгосрочной перспективе, во-первых, сохранят сбережения (цене некуда падать), во-вторых, несут дополнительные возможности получить большую прибыль.

Палладий — самый загадочный металл:

- разведанные по запасам добывающие страны скрывают;

- рост потребления в промышленности спрогнозировать нереально;

- добывается в сложных условиях.

В настоящий момент ни один эксперт не готов сказать о динамике соотношения спроса и предложения на этот металл на мировом рынке. Поэтому падение добычи всего на несколько процентов может вызвать резкий рост цены.

Вывод: в настоящий момент вкладываться в палладий очень прибыльно.

А теперь рассмотрим именно выгоду самих металлических счетов

- Простота. Минимальная сумма инвестиций в металлические счета составляет стоимость 1 грамма, т.е. всего от нескольких десятков рублей.

- Отсутствие необходимости выплачивать НДС (18%), как в случае при покупке слитков либо монет.

- Опять же если взять те же монеты и слитки, то разница (спред) при покупке и продажи минимальна в пользу металлических счетов.

- Пропадает необходимость хранения и обеспечения сохранности. Все данные по вашему счету хранятся в банке. Вам не нужно заморачиваться, где и как хранить (прятать, оберегать) золото.

- Высокая ликвидность. Т.е. в любой момент вы можете купить либо продать золото по текущему курсу, а не искать покупателя и договариваться с ним о соответствующей цене. Добавьте суда, что при потере сертификатов и прочих сопроводительных документов на купленные ранее слитки (монеты) вам будет делать заново экспертизу (за дополнительные деньги разумеется).

- Сохранность. Под этим пунктом подразумевается внешний вид золотых слитков и монет. Небольшая деформация (скол или даже просто царапина) может снизить стоимость сразу процентов на 20-30%. Металлические счета лишены такого недостатка. 100 грамм купленного золота и через 10 и через 20 лет будут 100 граммами золота.

- Ввиду высокой ликвидности (п.5) вы можете извлекать прибыль из-за резкого изменения стоимости. Вышла определенная новость, повлекшая за собой падение цен процентов на 20%. Вы дополнительно можете прикупить еще металла с неплохим дисконтом. Выросли цены на 20% — легко можно все продать и зафиксировать прибыль.

- Маневренность. Если вам срочно понадобятся деньги, вы можете легко обналичивать только определенную часть ваших драгоценных грамм именно на нужную вам сумму. Нет нужды продавать слитки целиком (к сожалению отщипнуть кусочек не получиться). Тоже самое и с покупкой. Не у всех есть деньги покупать целые слитки. А если откладывать определенную сумму каждый месяц, с целью накопить на его покупку, то процесс накопления может затянуться на несколько месяцев (у всех же разные финансовые возможности). И это время ваши отложенные деньги будут лежать мертвым грузом. Хотя на них можно было сразу каждый месяц покупать определенное количество золотых (серебряных, платиновых) грамм металла.

- Фиксированная цена. Цена одного грамма золота, покупаемого в виде слитков очень сильно изменяется в зависимости от размера. Соответственно, чем меньше слиток в граммах, тем будет выше стоимость 1 грамма. Иногда разница может достигать 20% и даже выше. Т.е. купленный килограмм золота в виде 1 слитка будет намного дешевле той же массы золота, но купленного, например по 100 г, 50 г. и т.д. У металлических счетов такой проблемы нет. Цена за грамм одна, независимо от объема. Это особенно привлекательно для инвесторов с небольшими капиталами.

Надеюсь в этой статье вы получили ответ на вопрос «Выгоден ли металлический счет?». С одной стороны может показаться что у него одни достоинства. Однако это не так. У всех свои недостатки. И металлические счета не исключения. И чтобы иметь полную картину об этом инструменте инвестирования нужно изучить и их. И только взвесив все за и против (достоинства и недостатки) принимать решение о вложении средств.

Условия использования

Открыть и использовать ОМС могут только люди уже имеющие рублевый счет в ВТБ 24. Данная организация предоставляет два варианта покупки металлов:

- Срочный – подходит для клиентов, нуждающихся хоть в незначительной прибыли в самом ближайшем времени.

- До востребования – срок действия не ограничен, и продать металлы человек сможет, когда посчитает нужным с учетом котировки.

Вклады с использованием обезличенных металлов под действие закона, обеспечивающего выплаты по страховке депозитов физических лиц, не попадают, а потому нет никакой гарантии возврата денежных средств, потраченных на их покупку, в случае разорения банка.

Вклады с использованием обезличенных металлов под действие закона, обеспечивающего выплаты по страховке депозитов физических лиц, не попадают, а потому нет никакой гарантии возврата денежных средств, потраченных на их покупку, в случае разорения банка.

Это следует учитывать и либо идти на риск, все четко взвесив, либо отказаться от этой затеи и открыть обычный депозит, из-за риска, что курс золота или другого продукта резко упадет.

Инвестирование

Что дают инвестиции? Чтобы лучше понимать суть инвестиционного процесса в случае с ОМС, нужно разобраться с некоторыми нюансами.

Специфика

Перечень особенностей такой:

- инвестирование реализуется в банке;

- доходы инвестора зависят не от процентов, а от роста цены на драгоценный металл;

- предметами для инвестиций выступают серебро, золото, платина и палладий;

- счёт могут использовать только резиденты РФ;

- финансовые операции доступны разноплановые.

Эти положения являются характерными и отличают банковский продукт от множества других.

Плюсы и минусы

Стоит ли открывать обезличенный вклад? В этом контексте важно понимать, какие есть плюсы у продукта, а также минусы. Положительные моменты:

Положительные моменты:

- активация продукта не требует оплаты;

- высокий уровень ликвидности (деньги можно обналичить в течение всего одного рабочего дня);

- комиссия при работе с ОМС не предусмотрена;

- минимальный остаток на балансе, определяющий возможность закрыть вклад, не назначается;

- обналичивание требует только подачи заявки в банке;

- обналичивание доступно в слитках;

- ответственность за все риски в связи с утерей металла лежит на кредитно-финансовом учреждении;

- отсутствует НДС при реализации операций;

- отсутствует необходимость заботиться о хранении имущества, а также проводить проверку его подлинности и сохранности;

- покупка металла не подлежит НДС;

- прибыль от продаж не облагается налоговыми сборами, если счёту уже есть три года;

- существует возможность инвестировать, начиная с 0,1 г объекта инвестирования.

Бонусом можно сказать о минимальных рисках потери в деньгах.

Отрицательные моменты:

- имеется двойной курсовой риск, в связи с которым актив признаётся выгодным (если при росте цен за унцию наблюдается падение стоимости рубля);

- инвестор обязан самостоятельно производить налоговые отчисления в размере 13% и подавать декларацию (причина в том, что банк не выступает налоговым агентом в случае с металлическими счетами);

- отсутствует страхование вклада;

- прибыль сильно зависит от изменений на рынке драгметаллов.

Последний негативный нюанс – когда ОМС активируется, цена драгметалла сразу снижается на размер банковской ставки.

Потенциальная доходность

- вид металла;

- период вложений;

- первоначальная сумма инвестиций.

После клика на кнопку «Показать» отобразится таблица и график потенциального дохода в рублях и процентах годовых. Значения указываются при учете заданных временных рамок, прошедших ранее. Показатели могут отличаться в будущем в зависимости от внешней экономической, политической и мировой ситуации.

Чтобы понять, стоит ли открывать ОМС, далее представлена доходность за разные периоды:

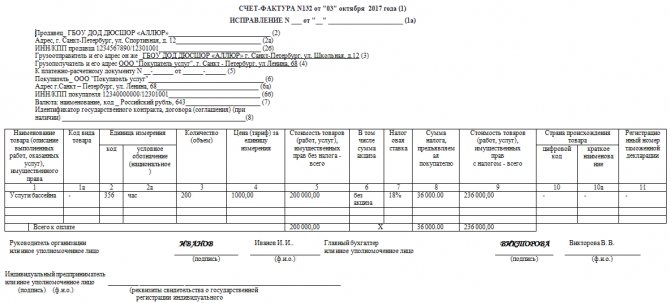

| 1 месяц | 6 месяцев | 1 год | 3 года | 5 лет | |

| Серебро | -172,11% | -29,32% | 36,22% | 21,19% | 7,33% |

| Золото | -240,12% | -40,90% | -6,23% | 14,62% | 6,78% |

| Палладий | -26,18% | -4,46% | 29,84% | 60,12% | 55,38% |

| Платина | 49,48% | 8,43% | 25,97% | 10,44% | -0,07% |

Представленные выше данные рассчитаны на 26 июня 2021 года.

Налоги

Нет четко разработанной схемы уплаты налогов по ОМС. Фискальные службы не дают однозначной информации, как должны учитываться сделки при налогообложении.

Специалисты не могут ответить и на вопрос, кто должен уплачивать налоги: банк или вкладчик.

Преобладающее мнение заключается в том, что клиент самостоятельно декларирует лишь сумму дохода, полученного от продажи металла банку в тех случаях, если:

Преобладающее мнение заключается в том, что клиент самостоятельно декларирует лишь сумму дохода, полученного от продажи металла банку в тех случаях, если:

- счет действует более 3 лет;

- стоимость актива при продаже выше, чем при первоначальной покупке.

Хотя многие моменты остаются невыясненными, можно увидеть плюсы такого налогообложения:

- отсутствуют НДС, налог на имущество;

- можно закрывать и открывать ОМС каждые 3 года.

Как обналичить обезличенный металлический счет

Можно использовать не только денежные средства для того, чтобы пополнять и обналичивать такие счета. Для этого допускается использовать и обычные слитки. Но, например, в Сбербанке из 8500 филиалов по всей стране такую услугу предлагают только в 500. Лучше предупредить банк заранее, если планируется снять со счёта не деньги, а именно сам металл.

Ведь на клиента возлагаются расходы финансового характера, связанные с этой операцией. Платными услугами является транспортировка средств, а так же сам выпуск. Отдельная обязанность – погашение НДС, который отсутствует при работе с физическими слитками.

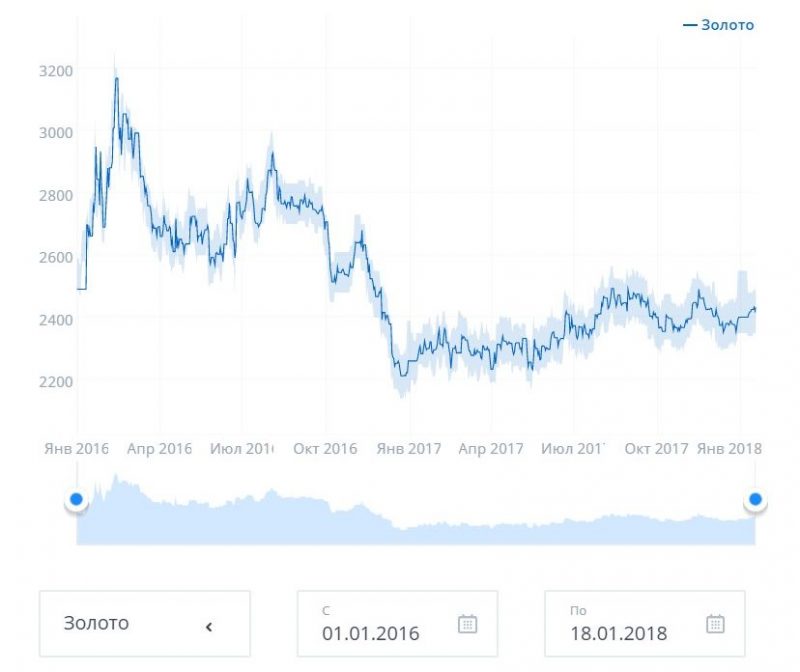

Динамика

Особенности рынка драгоценных металлов и изменения цен на нем хорошо показывает сравнение в динамике двух ключевых параметров – цены тройской унции золота (традиционная мера веса для этого металла, равная 31,1035 грамма) и биржевого индекса отечественной ММВБ. Для получения более объективной картины целесообразно рассмотреть достаточно длительный период – с 1998 по текущий год. Первый показатель указывается в долларах США, второй – в традиционных пунктах.

Анализ диаграммы наглядно демонстрирует несколько важных моментов:

- при стабильной финансово-экономической ситуации в стране динамика стоимости золота практически не уступает росту биржевого индекса;

- при наступлении любого кризиса – 2 из них (в 1998 и в 2008 году) показаны на диаграмме, третий (в 2014 году) не отмечен, но также четко прослеживается – рост цен на золото стремительно обгоняет индекс, который не менее быстро обваливается;

- огромная разница в динамике во время кризисов позволяет золоту с легкостью компенсировать незначительное отставание во времена роста экономики.

Исходя из проведенного анализа, можно сделать несколько очевидных выводов:

- золото (как и остальные драгоценные металлы, динамика которых в целом аналогична) – это намного более надежный актив, чем акции фондового рынка;

- при прогнозировании кризисных явлений целесообразно переводить активы именно в драгоценные металлы;

- при стабильно растущей экономике России разумно сохранять часть активов в золоте и других металлах, что обеспечит так называемую подушку безопасности и сохранность средств при любом развитии событий. Тем более, что предсказывать кризисы удается далеко не всем;

- независимо от ситуации на финансовых рынках и в экономике, вложение в золото – самый гарантированный актив, надежно сохраняющий средства владельца и часто позволяющий ему заработать.

Общий вывод, с которым согласны большинство экспертов заключается в следующем. Золото и другие драгметаллы в виде ОМС Сбербанка далеко не всегда позволяют заработать много, но гарантируют достаточно стабильный доход. При этом они точно исключат потерю накоплений владельца.

Стоит ли вкладывать деньги в ОМС?

Принятие решения об открытии ОМС в значительной степени зависит от предпочтений и потребностей потенциального клиента Сбербанка. В любом случае необходимо внимательно рассмотреть основные достоинства подобного вложения финансовых ресурсов. Сначала необходимо привести наиболее важные плюсы вложения в драгоценные металлы:

- сохранность сбережений. Приведенные выше аргументы наглядно продемонстрировали, насколько уверенно ведут себя котировки цен на золото и другие драгметаллы даже во время самых серьезных кризисов;

- выгодность. В долгосрочной перспективе вложения в драгоценные металлы всегда окупаются. Более того, достаточно часто они приносят прибыль, превышающую любые альтернативные варианты инвестиций при намного меньшей рискованности;

- ликвидность. Спрос на золото, серебро, платину и палладий стабилен всегда. С течением времени он только растет и практически не зависит от увеличения объемов добычи и других факторов.

Помимо очевидных достоинств вложения средств в драгоценные металлы, требуется обязательно отметить несколько впечатляющих преимуществ, касающихся открытия ОМС в Сбербанке. В их числе:

- полное исключение риска потери или кражи драгметалла. В этом ключевое достоинство ОМС по сравнению с монетами или слитками;

- простота совершения операций с ОМС. Функционал Сбербанк Онлайн позволяет продать или купить необходимое количество нужного металла в течение 2-3 минут. Для осуществления сделки не требуется оформление каких-либо документов, вся информация находится в личном кабинете интернет-сервиса клиента, а оплата выполняется с его карточки;

- отсутствие расходов, сопутствующих операциям со слитками или монетами. Речь в данном случае идет о поиске металла, оформлении большого количества документов, хранении и других подобных действиях. Не стоит забывать о налогообложении таких сделок, что дополнительно увеличивает расходы;

- удобство управления. ОМС открывается один раз – при первой покупке драгметалла. Срок действия металлического счета не ограничен, что исключает затраты времени на ненужные формальности.

Преимущества и недостатки металлического счета

К достоинствам можно отнести следующие:

- Драгоценные металлы не так подвержены инфляции, как денежные средства. Анализ рынка показывает, что золото, платина и т.д. стабильны, в том числе во время мировых финансовых кризисов.

- Можно рассчитывать на стабильность дохода, т.к. подобные активы будут расти в цене. Чем долгосрочнее вклад, тем больше выгода, в сравнении с ценными бумагами.

-

Есть возможность быстро конвертировать слитки в валюту. При использовании онлайн-сервиса не требуется оформлять никаких документов. Все операции совершаются с помощью банковской карты.

- Электронная система также помогает избежать расходов, связанных с покупкой стандартных слитков и монет и уплаты налогов при оформлении подобных сделок.

- Вклад до 3 лет не облагается налогом на прибыль.

- Ответственность за сохранность лежит на учреждении, в котором открыт счет, что сводит к нулю вероятность кражи.

- Высокий спрос на драгоценные металлы, независимо от экономической ситуации, что обусловливает стабильную ликвидность.

- ОМС достаточно открыть один раз. Счет не нужно продлевать, это экономит время.

Однако металлический счет в Сбербанке имеет и ряд недостатков:

- Учреждение не предоставляет страхование вклада. Однако учитывая репутацию банка за многие годы, вероятность потери приближена к нулю.

- Банк оставляет за собой право определять разницу между ценой актива, которую установил ЦБ, и рыночной стоимостью металлов.

- При краткосрочном вкладе нет гарантии высокой прибыли вследствие колебания котировок. Но иные виды инвестиций являются еще менее стабильными в этом отношении.

Где лучше открыть текущий обезличенный счет

Будущему «игроку на золоте» следует обратить внимание на:

- собственно котировки;

- величину спрэда.

Чем больше спрэд, тем сильнее должен вырасти в цене металл, чтобы вы получили прибыль. Поэтому порой этот параметр даже важнее самих котировок: он может нивелировать ваш доход. Выбирайте самые лояльные банки.

Где открыть срочный ОМС

При открытии срочного обезличенного счёта в первую очередь стоит поинтересоваться предлагаемым сроком и процентами. Большинство банков предлагает за краткосрочные вклады 0,5–1,5 % годовых, а за вклады сроком от полугода — до 2 %. Можно найти и более выгодные предложения, но бесплатный сыр только в мышеловке: перед тем как соглашаться на заманчивые 4–5 %, уместно мысленно вернуться назад, к пункту «надежность».

Заключение

ОМС – выгодный и популярный способ инвестирования. Это связано с тем, что золото остается твердой валютой, которая не может обесцениться так же легко, как банкноты или ценные бумаги. При увеличении спроса на золото цены на него растут, так как предложение остается на прежнем уровне.

Существенный недостаток обезличенного золота – отсутствие страхования вклада на государственном уровне, поэтому для его открытия нужно выбирать надежный системообразующий банк, даже если его условия менее выгодны.

Вкладывать в ОМС лучше в периоды «проседания» цены на драгоценные металлы, увеличивая таким образом возможность заработка.