Куда инвестировать деньги в 2020 году — реальные способы для новичков и опытных вкладчиков

Содержание:

- Правила для начинающего инвестора

- Инвестиции в драгоценные металлы и камни

- Вложить деньги в недвижимость

- Общие рекомендации

- Куда лучше вложить деньги под проценты в банк с ежемесячным доходом: топ-6 лучших вкладов

- Инвестиции для профи

- Инвестирование в криптовалюту — рискованный способ вложения денег

- Альтернативные инвестиции

- С какой суммы начать инвестировать

- Кредитование частных лиц

- Вложения в банковский депозит

- [10] — Вложение в произведения искусства и антиквариат

- Использование ПИФов

- Во что можно вложить деньги в Сбербанке

- ПИФы и фондовый рынок

- С чего начать инвестирование новичку

- Сколько нужно денег, чтобы начать инвестировать в 2020?

- Бинарные опционы

- Куда сейчас выгодно вкладывать деньги?

Правила для начинающего инвестора

Первое

И самое важное. Никогда не инвестируйте чужие деньги

Особенно это важно в отношении биржевой торговли. В этой сфере можно легко и быстро потерять деньги, особенно это легко начинающему инвестору. Именно поэтому прежде чем составлять для себя инвестиционную стратегию, убедитесь, что у вас достаточно накоплений. Если у вас нет накоплений, начинайте с того, чтобы обеспечить себе надежную финансовую подушку. Спросите себя, “что будет, если я потеряю все вложенные деньги”

Второе. Инвестируйте в те сферы бизнеса, в которых разбираетесь. Например, если по основной профессии вы риелтор, то идеальная сфера инвестиций для вас явно не сельское хозяйство.

Ваш профессиональный опыт может пригодиться вам в трейдинге, но только в том случае, если вы знаете бизнес изнутри. Тогда и ориентироваться в ценных бумагах и движении рынка будет проще. Это ваше очевидное конкурентное преимущество перед другими участниками рынка.

Третье. Диверсифицируйте вложения ,чтобы свести риски к минимуму. Разделите свой капитал на три части и вкладывайте в разные виды финансовых инструментов. Таким образом, вы страхуете себя от вероятности потерять все. Англичане даже придумали пословицу про то, что класть все яйца в одну корзину непрактично. Она именно об этом.

Инвестиции в драгоценные металлы и камни

Интерес к покупке драгоценных металлов существует с давних времен и сохраняется в настоящее время. Главное тому объяснение – они практически не подвержены инфляции и отлично подходят для инвестиций в долгосрочной перспективе.

Особенности:

- За отраслью тщательно следят уполномоченные органы гос. власти.

- По видам драг. металлы делятся на:

- Серебро;

- Платина;

- Палладий;

- Золото;

- Ценность материала заключается в:

- Дефицитности;

- Уникальных химических и физических свойствах;

- Привлекательном внешнем виде;

- На ликвидность драг. металлов практически не сказываются экономические события.

Плюсы инвестиций в драгметаллы:

- Самый надежный способ сбережения средств в кризисные годы;

- Стоимость золота, как правило, всегда растет в цене в долгосрочной перспективе;

- Уровень роста превышает уровень инфляции фиатных денег;

Минусы:

- Обязанность уплаты налогов;

- Длительная перспектива окупаемости.

Данные капиталовложения представлены следующими альтернативами:

-

Покупка слитков:

- считаются имуществом, их оборот регулируется налоговым кодексом РФ (при покупке придется уплатить НДС, при продаже – подоходный налог);

- продукт предлагается многими банками;

- чтобы покрывать расходы и иметь хотя бы незначительный прирост, себестоимость слитка должна увеличиваться не менее чем на 30% в год (при текущем состоянии рынка и экономики – практически недостижимый результат);

-

Инвестиции в монеты:

- существуют памятные и инвестиционные драгоценные монеты (первые представляют интерес только для нумизматов из-за их высокой выкупной стоимости и налогообложения);

- ценность инвестиционной монеты определяется содержанием в ней драгоценного металла (указанный инструмент выпускается миллионными тиражами);

- инвест-монеты не облагаются НДС, но с выручки все же придется заплатить 13%;

- курсовая стоимость устанавливается банком (на разнице от покупной и продажной цены можно зарабатывать порядка 10%);

-

Вложения в обезличенные металлические счета:

- представляет собой депозит, в котором валюта выражена граммами металла;

- открыть счет можно двумя способами: внести денежные средства или металл в натуральной (физической) форме;

- прибыль складывается либо от процентов банка, либо от возрастания стоимости металла в цене;

- при истребовании инструмента в натуральной форме операция будет облагаться НДС, при получении равного счету денежного эквивалента налог не взимается;

- на указанный вклад не распространяется банковская страховка, поэтому следует тщательно выбирать кредитно-финансовую организацию.

-

Покупка украшений и драг.камней:

- прибыль от инвестиции появится не скоро;

- в некоторые периоды цена на инструмент может существенно снижаться, а затем стабилизироваться и подняться (круг цикличен);

- чем дольше хранятся драгоценности, тем выше они стоят;

- сложность оборота;

- без знания специфики продукта и опыта его реализации получить прибыль будет крайне сложно.

Вложить деньги в недвижимость

Покупка недвижимости всегда была и будет в тренде у нашего населения. Правда, как показала история стоимость квадратного метра жилья проседает во время кризисов (например, 2014-2016 гг). История прошлых лет говорит нам, что недвижимость дорожает в среднем за год на 4%. Это относительно немного.

Если придерживаться этой отметки, то получается, что наше состояние будет расти в год всего на 4%. Это даже меньше банковского вклада. Не стоит также забывать и про ежемесячную квартплату.

Однако мы можем сдавать недвижимость в аренду. Рентабельность аренды находится где-то на уровне 3-5% годовых. В этом случае мы можем рассчитывать на стабильные 8% годовых от инвестиций в недвижимость. Но это в лучшем случае. Всё же реальнее ориентироваться на доходность в 5-6%.

Риски хранения денег в недвижимости фактически отсутствуют. Есть только риск того, что жильё долго никто не захочет снимать в аренду или что налоги на владение большой жилплощадью могут сильно вырасти (об этом уже не раз говорили).

5.1. Преимущества и недостатки хранения денег в недвижимости

- Сверхнадёжно;

- Стабильный доход, хоть и небольшой;

- Малоликвидный актив (сложность продать быстро);

- Необходимы большие вложения (от 3 млн рублей);

- В цене растут только новостройки, а они дороже в цене;

Примечание

Мало кто задумывается, но вместо покупки квартиры можно приобрести гараж. Его окупаемость гораздо выше. Например, если гараж стоит 300 тысяч рублей, то сдавать в аренду его можно за 3000 рублей, а это 12% годовых.

Общие рекомендации

1 правило. Главное правило управления деньгами – вкладывайте только собственные сбережения. Не нужно брать кредит на то, чтобы вложить всю сумму в определенную отрасль. Помните, что вклады – это всегда риск, пусть и минимальный в некоторых случаях. Если ваша финансовая схема прогорит, мало того, что вы лишитесь денег, так еще и останетесь должны.

2 правило. Прежде чем решать, куда вложить деньги, чтобы получать ежемесячный доход, позаботьтесь о «подушке безопасности». Это сбережения, которых вам и вашей семье хватит на 5–6 месяцев привычной жизни. За полгода можно спокойно найти работу и стабилизировать свое финансовое положение. Например, если вы привыкли жить на 40 тыс. в месяц, то перед тем как вкладывать деньги, накопите 200–240 тыс. рублей для своих ежемесячных расходов.

3 правило. Для того, чтобы иметь пассивный доход нужно знать, как правильно распорядиться капиталом и выгодно вложить средства. А для этого вам нужны знания. Прежде чем отдавать свои деньги, изучите отрасль, в которую вы вкладываетесь, а также то, как работают те или иные финансовые инструменты. Имея необходимую базу знаний, вы сможете контролировать возможные риски.

4 правило. Четвертое правило вытекает из предыдущего: чтобы приумножить капитал без риска, нужно постоянно контролировать текущую финансовую ситуацию.

5 правило. Не пренебрегайте помощью специалистов: финансовые консультанты за определенную плату подскажут, куда можно вложить деньги, чтобы они работали, научат грамотно управлять инвестиционным портфелем. Не берите в «наставники» первого попавшегося человека из интернета: в сети много мошенников, которые могут лишить вас всех средств. Выбирайте только проверенных специалистов, в которых вы уверенны.

6 правило. Финансовый рынок не стабилен, поэтому не нужно вкладывать все сбережения в одну отрасль. Лучше разделите капитал на несколько частей и инвестируйте их в 3–4 разных сферы. Даже если одна из них прогорит, у вас останется еще несколько вкладов, которые возместят убытки и принесут желаемый доход.

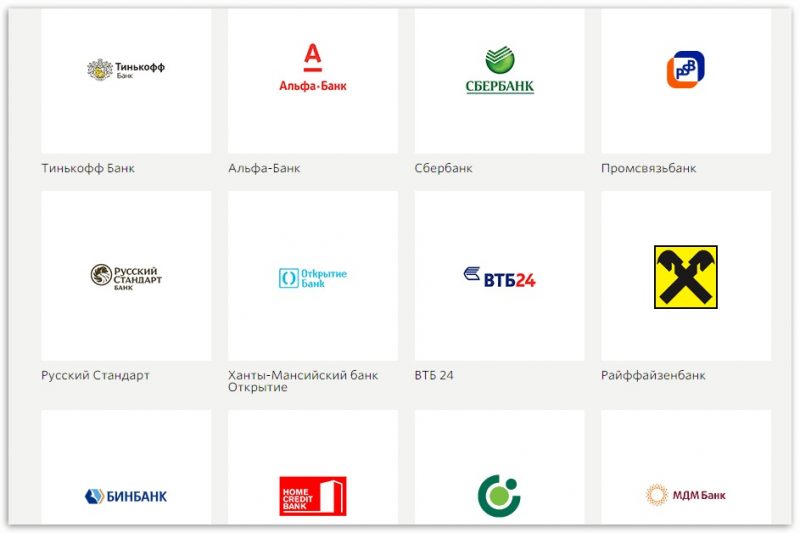

Куда лучше вложить деньги под проценты в банк с ежемесячным доходом: топ-6 лучших вкладов

Куда выгодно положить деньги под проценты, в какой банк?

При выборе подходящего предложения, оценивайте следующие критерии:

- экспертный рейтинг финансовой надежности от «Эксперт РА», Национального агентства;

- срок, на который вы планируете открыть вклад;

- первоначальная сумма инвестирования;

- годовая доходность;

- возможность досрочного вывода средств и пополнения депозита;

- наличие капитализации и порядок выплаты процентов.

Наиболее выгодные депозиты сегодня предлагают следующие банки:

- «Ренессанс Кредит» — до 8,5% от 30000 рублей.

- «Абсолют Банк» вклад от 10 000 рублей под 8,5% на 367 дней.

- «Открытие» — предложения до 8% годовых.

- «ВТБ24» — депозит «Накопительный счет с мультикартой» до 8,5-10 от 1 года.

- «Super вклад» в «МТС банке» под 8% годовых на 181 день от 50 000 рублей.

- вклад «Все включено Максимальный доход» от МКБ под 8% от 1000 рублей.

Инвестиции для профи

Продажа товара на одностраничном сайте

Если вы не умеете создавать сайты и настраивать контекстную рекламу, то можете зарабатывать на продажах с лендингов. Перечислите на посадочной странице все достоинства продаваемого продукта, потратьте немного денег на привлечение трафика и собирайте прибыль.

Создание приложения

Мы живем в век, когда смартфоны заменяют человеку большинство его электронных помощников. Если вам удастся создать популярное приложение на AppStore, Google Play, то сможете обеспечить себя пассивным доходом на долгое время. Подробности тут.

Продажа онлайн-курсов, тренингов, аудиокниг

Вы считаете себя экспертом в какой-либо области? Тогда создайте собственный курс обучения и выставите его на продажу в интернете. Будьте уверены, что заинтересованные в вашей помощи люди обязательно найдутся и придут на ваш курс. Другой вариант получения дохода — продажа чужих инфопродуктов по партнерской ссылке.

Бизнес-доход на автопилоте с помощью аутсорсинга

Аутсорсинг – это полноценная помощь в вашем бизнесе от опытных специалистов. Если вы не успеваете развивать свой бизнес самостоятельно, но вы видите, что дело способно приносить прибыль, то может лучше обратиться за помощью к профессионалам? Делегировав всю рутинную работу помощникам, вы сможете высвободить время и начать получать пассивных доход.

Партнерский маркетинг

Умеете привлекать людей и хорошо рекламировать товары? Тогда можете попробовать себя в партнерском маркетинге, где главная цель – заинтересовать услугой или товаров как можно больше людей, создав вокруг себя большую клиентскую базу.

Инвестиции в стартап-проекты

При наличии крупного капитала его можно выгодно инвестировать в перспективные стартап-проекты. Этот вариант подойдет для опытных инвесторов, которые имеют предпринимательскую жилку и хорошую интуицию.

Найти прибыльные проекты, сопоставив размер инвестиций и ожидаемую прибыльность, можно на биржах стартапов:

- napartner.ru;

- indiegogo.com;

- boomstarter.ru;

- startup.network/ru/startups/;

- planeta.ru.

Инвестирование в криптовалюту — рискованный способ вложения денег

Криптовалюта ворвалась в нашу жизнь очень стремительно (что такое криптовалюта простыми словами). Её резкие курсовые колебания привлекли десятки тысяч новых трейдеров и миллионы обычных пользователей. На момент 2020-2021 гг мы можем смело рассматривать её как вариант для инвестирования части своих средств.

Почему стоит это делать? Криптовалюты перспективны в будущем, когда они займут более широкий рынок. На данный момент их пока принимают к оплате маленькое число компаний, но это уже показатель доверия к ним.

Курсовой рост не может не радовать владельцев криптовалют. В 2017 г. рынок вырос в десятки и сотни раз. Конечно, так быстро расти вечно он не сможет и не будет, но тем не менее шансы на рост куда больше, чем на падение.

Это крайне рисковые активы, но, с другой стороны, потенциально самые прибыльные, поэтому сюда лучше вкладывать лишь часть своих средств.

Из перспективных криптовалют, которые стоит купить:

- Bitcoin (что такое Биткоин);

- Ethereum (что такое Эфириум);

- Cardano (ADA);

- Litecoin (LTC);

- Binance Coin (BNB);

6.1. Как инвестировать в криптовалюту

Купить криптовалюту можно несколькими способами, рассмотрим самые лучшие.

6.1.1. Купить криптовалюту на биржах

Криптовалютные биржи позволяет совершать быстрые операции покупки и обмена по рыночному курсу.

Список криптобирж на русском языке, которые принимают рубли и доллары к оплате:

Через биржи в дальнейшем можно быстро обменять криптовалюту на фиатные деньги или же обменять их на другую монету. Это удобно, быстро и практически без комиссии.

Можно даже торговать на биржах криптовалют и зарабатывать на колебаниях курсов. Трейдинг криптовалютами крайне популярен, поскольку на этом рынке очень большая волатильность.

6.1.2. Купить криптовалюту в обменниках за рубли

Онлайн-обменные сервисы позволяют также быстро обменять свою наличность (Юмани, Киви, рублёвые карты Сбербанк, Тинькофф, ВТБ, АльфаБанка, обычные карты Visa/MC, Payeer, WebMoney) на Биткоин и другие криптовалюты. Для этого надо указать адрес кошелька получателя (его можно получить в своём криптокошельке или же написать свой адрес из криптобирж).

Наиболее выгодные обменники с наименьшими комиссиями:

6.2. Преимущества и недостатки криптовалют

- Возможность заработать быстро и очень много;

- Высокая ликвидность и перспективы;

- Минимальные комиссии;

- Крайне рисковые активы;

- За все действия в ответе только Вы сами;

Итог

Мы рассмотрели самые популярные способы выгодного вложения среди обычного населения. Мы не рассматривали варианты создания бизнеса, сайтов и прочее, поскольку эти способы потребуют от нас 100% времени, а это скорее означает смену сферы деятельности. Рассмотренные выше способы доступны для каждого и не требуют каких-то больших временных затрат.

Альтернативные инвестиции

Альтернативные инвестиции – нетрадиционные вложения средств для более продвинутых инвесторов, которые хотят диверсифицировать портфель и заработать больше среднего по рынку.

Краудинвестинг

Краудинвестинг — коллективные инвестиции. В таком случае вы вместе с другими инвесторами можете вложить средства в частную компанию в обмен на долю в компании или выдать такой компании займ под высокий процент.

При покупке доли, если проект взлетел, инвесторы могут заработать намного больше, чем на фондовом рынке, но и риск таких инвестиций намного выше, так как вложения в небольшие компании не такие надежные, как инвестиции в крупные публичные компании.

Краудинвестинг делится на несколько видов.

В зависимости от участвующих лиц:

- P2P (peer to peer). Когда вкладчик и заемщик — физлица.

- P2B (peer to business). Когда частное лицо инвестирует в бизнес.

В зависимости от способа распределения дохода:

- Роялти. Инвестор получает доход в виде процентов от будущей прибыли.

- Народный займ. Физлица занимают деньги компаниям, а те возвращают их с процентами.

- Акционерный краудфандинг. Инвестор получает акции компании. В итоге становится совладельцем с правом на участие в управлении и дивиденды.

Порог входа. Зависит от площадки. Где-то минимальная сумма — 1000 рублей, где-то — от 100 тыс. рублей.

Доходность. От 10% до 20% годовых. Иногда компании могут обещать и 50% годовых, но вероятность такого результата скорее всего достаточно низкая.

Риски. Можно нарваться на мошенников и потерять деньги, нет гарантий, что проект будет успешным. В случае банкротства компании инвесторы могут потерять часть или все свои вложения.

Как подстраховаться. Лучше держать не более 10% от портфеля и диверсифицировать вложения между несколькими компаниями.

Криптовалюта

Криптовалюта — актив с высокой волатильностью и совершенно непонятной внутренней стоимостью, которую невозможно достоверно оценить. Это означает, что цены на нее могут измениться очень быстро и в любую сторону и никто не знает какая цена является справедливой.

Например, в 2017 году рекордная стоимость биткойна — около $20 тыс. В течение следующих трех лет она теряла в цене и в первом квартале 2020 года стоила около $4 тыс. В 2021 году курс дошел почти до $65 тыс.

График показывает индекс волатильности биткоина. Источник

Приобрести валюту можно через крипто-биржи, p2p-площадки, обменники, кошельки

В этом случае также важно уточнять, берут ли системы какие-то комиссии. Хранить средства можно на специальных кошельках.

Порог входа. От нескольких тыс. рублей.

Доходность. Заработать можно и пять, и десять раз, но можно также потерять до 99% вложенных средств.

Риски. Так как никто не знает, какая цена является справедливой с фундаментальной точки зрения, цены могут меняться под действием новостей, настроений инвесторов или твитов Илона Маска.

Как подстраховаться. Поскольку криптовалюта — это альтернативный метод инвестирования, средства нужно диверсифицировать и держать в портфеле не более 5-10%.

С какой суммы начать инвестировать

Практически с любой суммы можно начать заниматься инвестированием. Главное, правильно выбрать направление, в зависимости, от количества свободных средств:

- 100 000 – 200 000 руб. – подойдут облигации, депозит и структурные продукты;

- 300 000 – 500 000 руб. – эти деньги можно направить на приобретение золота, покупку недвижимости, облигации или отдать в доверительное управление специалистам банка, либо брокерам, трейдерам и т.п.;

- 1 000 000 руб. – лучшее применение этих средств – покупка жилья на этапе котлована.

Материал по теме: Как правильно составить резюме в 2020 году (+ образцы и шаблоны)

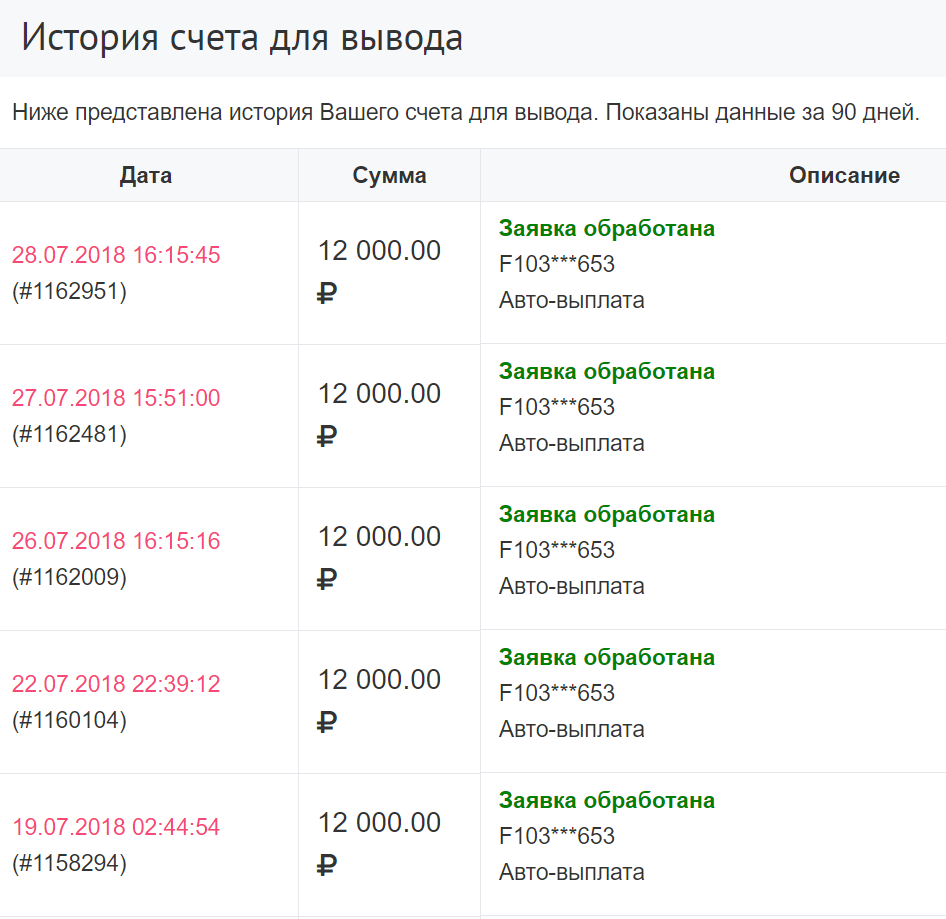

Кредитование частных лиц

Еще один вариант получения ежемесячного дохода – выдавать частные займы. В этом случае вам будут возвращать деньги каждый месяц или в конце срока – как договоритесь.

Можно искать кредитуемых двумя способами:

- просто подать объявление в газету;

- через интернет-площадки, например, в системе Webmoney можно давать в долг и брать (доходность – порядка 5-6% в месяц).

Но нужно учитывать риски. Человек может не вернуть деньги по разным причинам и придется выковыривать долг через суд и приставов. Заемщик может оказаться мошенником, который профессионально «обувает» кредиторов.

В общем, подходите к делу осторожно и не рискуйте. Если не нравится человек – просто откажите

Вложения в банковский депозит

Это наиболее консервативный вариант из существующих. Банковский депозит позволяет создать на 100% пассивный доход. Это и привлекает людей, слабо разбирающихся в инвестировании, им нравится простота – достаточно прийти в банк и открыть счет.

Из преимуществ инвестирования в банковские депозиты выделю:

- максимальную надежность. Вероятность того, что, например, государственный банк обанкротится мизерная. К тому же банковские вклады страхуются АСВ. В случае проблем с банком вкладчики получают 100% от депозита, но не более 1,4 млн. руб. Есть вероятность, что в 2020 г. порог страхования увеличат в несколько раз;

- максимальную простоту. Не нужно анализировать акции, сравнивать доходность разных типов облигаций и постоянно следить за фондовым рынком.

Недостатки есть, и они существенные:

- сегодня нет процентов по депозиту выше 10%. Ставка у банков привязана к ставке ЦБ РФ, отслеживать ее можно здесь, так как центробанк установил ставку на отметке 6%, то и банки не дают высокий процент. Сложно найти даже 8-9% годовых, если и встретите такое предложение, то будут вопросы к надежности финорганизации.

- и без того небольшой рост депозита «съедается» инфляцией. Деньги дешевеют со временем, миллион рублей в 2013г. и в 2020г. – принципиально разные суммы с точки зрения покупательной способности.

- банки могут вводить ограничения на снятие средств и пополнение счета. Если брокерский счет можно пополнять и выводить с него деньги в любое время, то с депозитом такой номер не пройдет.

Выбор банка

При выборе банка для открытия счета рекомендую сравнивать их по следующим критериям:

- Рейтинг, присвоенный финорганизации международным рейтинговым агентством. Также учитывайте отзывы и так называемый «народный рейтинг». Как вариант – используйте banki.ru для изучения мнения клиентов.

- Показатели активности банка – оборотный капитал, объем активов, количество предложений клиентам.

- Процентная ставка.

Что касается направления в целом, то банковский депозит – вариант для «ленивых» инвесторов. Много на нем не заработаете. С другой стороны, по депозитам практически 100%-ная надежность, так что желательно этот вариант включать в инвестпортфель.

[10] — Вложение в произведения искусства и антиквариат

Приобретение произведений искусства – удачный способ увеличения своих денежных средств. Правда для этого необходимо хорошо разбираться в нем и посещать различные тематические выставки и мероприятия. Перед покупкой всегда лучше привлечь эксперта, чтобы он мог оценить подлинность произведения.

Выгоднее всего покупать объекты искусства в сложное для страны время, войны и чрезвычайные ситуации.

Наиболее перспективны вложения в:

- картины молодых художников (Clare Price, Louis Fratino, Ben Gooding, Pippa Young, Michael Covello, Олег Доу, Егор Кошелев);

- произведения известных авторов (Малевич К.С., Ротко М., Серов В.А. и др.)

- ПИФы художественных ценностей (закрытый фонд «Атланта Арт», специализирующийся на картинах Брюллова);

- предметы старины;

- драгоценные монеты;

- почтовые марки;

- иконы;

- старинные ювелирные изделия.

Использование ПИФов

Вложение в ПИФ является более привлекательным в сравнении с банковским депозитом.

Паевые инвестиционные фонды относятся к разряду коллективных вложений.

Другими словами, активы, в которые вложены деньги пайщиков, находятся в коллективной собственности всех участников фонда, а отдельный инвестор располагает только определенной частью в совокупном капитале.

Выделяют три основных вида ПИФов:

- открытые;

- интервальные;

- закрытые.

Разница между ними заключается в возможности выхода из капитала, по необходимости и в определенное время.

Топ-3 лучших ПИФов за первый квартал 2015 года:

- «Змей Горыныч» (Прагма Капитал) – +53.83 процента.

- ВербаКапитал – Первый (ВербаКапитал) – +37.87 процентов.

- Арсагера – фонд акций (Арсагера) – +31.74 процента.

Преимущества вложения в Паевые инвестиционные фонды

- Нет необходимости обладать специальными навыками, достаточно выбрать наиболее подходящие условия.

- Ограниченный риск потери средств, высокий уровень государственного регулирования.

- Налоговый режим. Пайщики платят налог только во время реализации своего пая.

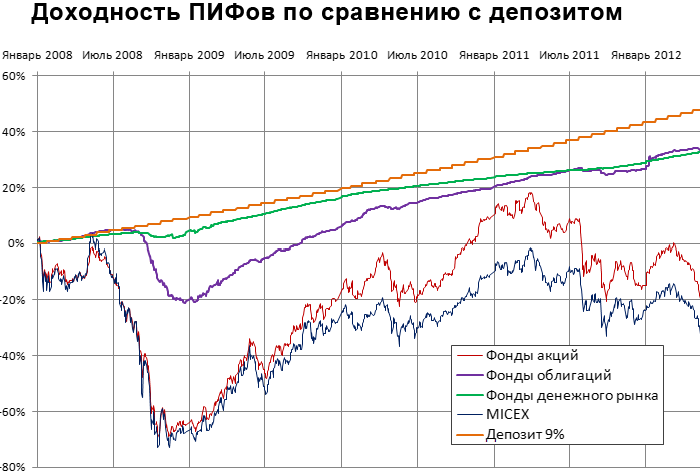

Доходность ПИФов по сравнению с депозитом и ММВБ

Что же касается недостатков инвестирования в ПИФы, то, во-первых, это расходы, которые могут быть довольно высокими, если сравнивать с другими формами инвестирования. Согласно действующему законодательству, на пайщиков ложатся расходы, максимальный размер которых достигает 10 процентов. Плюс к этому, невысокая ликвидность.

Во что можно вложить деньги в Сбербанке

Сбербанк предлагает разные вклады для размещения денежных средств:

- «Выгодный сезон» открыт до 15 декабря. Ставка зависит от продолжительности вложений. 3,6% начисляется при сроке от трех до шести месяцев, 3,8% — от шести до 12 месяцев, до 4% — от 12 до 24 месяцев, без пополнений и снятий. Минимальная сумма для открытия — 50 000 рублей.

- «Сохраняй». Максимальная ставка — 3,56%, зависит от срока хранения, может действовать в течение трех лет, чем больше срок, тем выше ставка. Его можно открыть, имея 1 000 рублей. Нельзя пополнять и снимать.

- «Пополняй». Можно открыть на 1 000 рублей, разрешено пополнять, предусмотрена капитализация начислений. Отлично подходит для накопления, предусмотрены особые условия пенсионерам.

- «Управляй». Предусмотрено пополнение и частичное снятие без потери процентов, от 30 000 рублей. Ставка — до 2,56%. Можно снимать ежемесячный начисленный доход.

- «Дополнительный процент». Максимальный размер ставки — 4,3% от 100 000 рублей, без возможности пополнения и снятия. При вкладе длительностью 1 год начисляется максимальный процент.

- «Пенсионный Плюс». Ставка — до 3,67%, может использоваться для выплаты пенсии, социальных пособий и выплат. Он пополняется, проценты причисляются к вкладу, начисленные проценты можно снимать. Подходит для тех, кто получает пенсию, пособия. Максимальный срок — 3 года;

- «Подари жизнь». Открыв этот вклад, вкладчик помогает детям, имеющим тяжелые заболевания. Максимальная ставка — 3,44%, срок — 1год, минимальная сумма — 10 000 рублей.

Самое выгодное вложение денег на сегодняшний день в Сбербанке — это вклад «Дополнительный процент». Также для удобства клиентов открытие вклада можно осуществить без посещения банковского офиса. Для этого надо завести личный кабинет и проводить операции самостоятельно онлайн.

ПИФы и фондовый рынок

Фондовый рынок – это часть денежного, в котором люди либо организации покупают акции, фьючерсы и облигации.

Если у человека есть деньги, и он хочет извлечь из них еще больше, чем например, из банковского учреждения, то фондовый рынок – это отличный метод.

Чтобы начать вкладывать в ценные бумаги, необходимо обратиться в банковское учреждение либо профильную организацию-брокер, занимающуюся операциями на фондовом рынке.

Рассуждая о фондовом рынке, стоит выделить, что есть различные виды вкладчиков по интервалу инвестирования. Есть временные, которых еще называют трейдерами.

Это люди, выкупающие и реализующие ценные бумаги в период краткого интервала времени: от пары-тройки минут до двух-трех недель.

Бывают среднесрочные вкладчики, которые приобретают акции на несколько недель либо месяцев. Еще бывают вкладчики долговременные, работающие по схеме «приобрел и забыл» – инвестируют средства на несколько лет в ценные бумаги, анализируя возможности фирмы и сферы, в которой она ведет деятельность.

К последнему виду вкладчиков относят эксперта по вложениям У. Баффетта. Как-то его спросили, когда необходимо реализовать акции, он ответил – никогда. Это его схема долговременного вложения.

Человек способен персонально контролировать вложения либо доверить эту работу эксперту.

Можно сложиться в ПИФы

Можно сложиться в ПИФы

ПИФ – это паевой инвестиционный фонд. Это денежная компания, создающая собственный портфель вложений из денежных инструментов (депозиты, акции и облигации), и реализующая части в таком портфеле – паи.

По результатам времени контроля человеку начисляются проценты соразмерно величине его пая.

Но если в банковском учреждении человек со стопроцентной гарантией извлечет в конце года больше, нежели вкладывал, то тут его прибыльность способна стать неблагоприятной. Проще говоря, фонд время от времени работает в минус.

Достоинства и недостатки этого метода

Достоинства:

- Скромный стартовый капитал (от тысячи рублей);

- Проценты по результатам отчетного срока больше, если сравнивать с банками;

- Широкий ассортимент инструментов для вложений (опционы, акции, облигации и фьючерсы);

- Есть возможность извлекать дивиденды;

- Разрешается лично формировать портфель инвестиций, выбрав соответствие рисков и прибыли.

Недостатки:

- Сравнительно большая трудность процедуры вложения, если сравнивать с банковскими вкладами;

- Сравнительно высокие риски (есть возможность уйти в минус);

- В конкретных ситуациях желательны профильные навыки (если планируется личный контроль портфеля вложений).

С чего начать инвестирование новичку

Для начала инвестирования необходимо иметь хотя бы небольшую сумму денег. Не надо думать, что нужны большие вложения для старта. Всё начинается с малого, в том числе и накопления. Даже сумму 5000 рублей можно инвестировать. Да, это будет мало, но даже на эти деньги можно получать доход пусть и небольшой, если говорить в абсолютных величинах.

Для эффективного накопления капитала следует регулярно откладывать часть своих доходов. Так делали успешные миллионеры и миллиардеры. Например, Уоррен Баффет, Рэй Далио, Роберт Кийосаки, Брайан Тресли — все они начинали с нуля, а теперь они элита общества, их капитал исчисляется десятками миллионов и даже миллиардов долларов. И это невезение, а всего лишь грамотный подход к управлению деньгами, который доступен каждому из нас.

Сколько денег лучше откладывать в месяц

Следует ежемесячно откладывать столько денег, сколько сможете позволить себе без ущерба для повседневной жизни. Как правило, каждый человек может отложить около 10-15% своего дохода без видимых изменений в жизни. Если возможности позволяют отложить больше, то откладывайте больше.

Отложенные средства нельзя тратить! Это важный момент. Периодически будет возникать соблазн потратить деньги, но в этом и есть различие успешного человека от обычного. Успешный готов ждать ради того, чтобы в будущем иметь больше. Он инвестор. Будьте инвесторами, а не людьми с отсутствием терпения и сию минутными желаниями.

Через пару месяцев регулярных откладываний денег вы будете удивлены, как быстро растут инвестиции. Главная фишка в инвестировании, о которой не догадываются начинающие: «аккумулирующего эффекта сложных процентов». Проще говоря: «деньги со временем приносят ещё больше денег». Причём скорость начисления нарастает вместе с суммой. Правда, значительный эффект будет виден спустя где-то 5-10 лет. За 1-2 год эффекта почти не будет заметен.

Познакомиться с эффектом сложных процентов на примерах можно в статьях:

А мы переходим к обзору доступных вариантов куда выгодно вложить деньги обычному человеку.

Сколько нужно денег, чтобы начать инвестировать в 2020?

Есть популярное мнение о том, что инвестировать могут только очень богатые люди. Только они, якобы знают, куда вложить деньги, чтобы получать большой доход.

На самом деле, на то, чтобы сделать большое состояние, нужны годы профессиональной работы, в том числе по аналитике. Необходим опыт не только прибыли, но и потерь.

Что касается суммы, с которой нужно начинать инвестировать, то это может быть и 1000 рублей.

Начните с малого. Попробуйте откладывать небольшую сумму, но регулярно. Например,100 рублей каждый день. Или остаток на карте, округляя сумму в меньшую сторону. Например, в конце дня у вас 55238 рублей. Переведите 238 рублей на накопительный счет, и на сегодня это и будут ваши накопления. Завтра эта сумма немного вырастет. Потом — еще и еще. Этот способ делать накопления вы почти не заметите, но сумма, которую вы накопите за год или пять, вас впечатлит.

Бинарные опционы

Среди всех институтов инвестиций в России самым доходным и наименее популярным является бинарный опцион – сделка на финансовом рынке, при которой каждая из сторон делает определенный, обычно противоположный прогноз, на исполнение которого ставит деньги. Тот, чей прогноз сбывается к определенному сроку, получает от 65 до 90% прибыли на свою ставку, а тот, чей прогноз не сбывается, теряет все.

Для выигрыша на рынке бинарных опционов нужно хорошо разбираться в колебаниях курса валют. В этом случае можно быстро обрести финансовую независимость, в противном – разориться.

В качестве объектов сделки выступает валюта, акции, нефть, драгметаллы и другие активы, изменение стоимости которых является предметом сделки. Существует несколько типов бинарных опционов:

- касание,

- выше/ниже,

- диапазон,

- спред,

- экспресс,

- турбо.

Если договор заключается по схеме «касание», то оговаривается верхний и нижний уровень колебания цены, важно чтобы она за определенный период коснулась выбранного уровня или стала выше (ниже) него. При заключении договора по принципу «выше/ниже» пари заключается на случай повышения или понижения стоимости актива

Если договор заключается по схеме «диапазон», то ставка делается на попадание цены в определенный ценовой диапазон к определенному сроку. В договоре по принципу «спред» речь идет о касании одного из двух уровней, но в паре евро-доллар. В договоре «экспресс» ставка делается на рост или падение стоимости сразу нескольких объектов. По схеме «турбо» угадывается, какого уровня (сверху или снизу) достигнет стоимость актива через 5 изменений цены.

Инвестиции в России в 2021 году в бинарные опционы можно осуществлять через брокера, например, Альпари. Многие другие брокеры на этом рынке работают нелегально или зарегистрированы за рубежом.

Куда сейчас выгодно вкладывать деньги?

На сегодняшний день рынки капиталов предлагают каждому потенциальному инвестору огромное количество инструментов.

На сегодняшний день рынки капиталов предлагают каждому потенциальному инвестору огромное количество инструментов.

Используя их можно не только защитить свои деньги, но и значительно преумножить капитал.

Наиболее распространенными, а также простыми и понятными считаются:

- Вложение денег в проверенный банк.

- Инвестирование в Паевые инвестиционные фонды (ПИФ).

- Покупка драгоценных металлов (золото, платина, серебро).

- Приобретение полиса страхования жизни.

- Частное инвестирование на рынке акций.

- Открытие собственного бизнеса.

- Недвижимость.

- Интернет.

Рассмотрим каждый из выше перечисленных возможностей лучше.