Фондовый индекс s&p 500

Содержание:

- Что такое индекс S&P 500 и зачем он нужен простым людям?

- ProShares Short S&P 500

- Аналитический обзор исторических котировок S&P 500

- Как подбираются акции в состав S&P 500 и как часто они меняются?

- Состав S&P 500, расчетная формула

- Какого же брокера выбрать для торговли индексом S&P 500?

- Аналитика по S&P 500

- Этапы развития

- Почему падает индекс S&P500?

- Masterforex-V предлагает несколько тактик для торговли по фьючерсу индекса S&P500

- Каким требованиям должны соответствовать акции для включения в S&P 500

- Семейство подиндексов

- Как инвестировать в индекс

- Заключение

Что такое индекс S&P 500 и зачем он нужен простым людям?

Согласно wiki Masterforex-V:

1. Индекс S&P 500 представляет собой корзину из 500 крупнейших акций США, взвешенных по рыночной капитализации. Считается, что этот индекс является лучшим барометром того, насколько крупные американские акции демонстрируют ежедневную динамику бычьего или медвежьего рынка.

2. Индекс S&P 500 является лучшим индикатором, прогнозирующим наступление мировых экономических кризисов (1987, 1998, 2008, 2019/20?)

Обратите внимание, как за 9 месяцев до масштабного кризиса в июне 2008г., SP 500 по торговой стратегии Masterforex-V, начал давать тревожные сигналы на sell, а крупнейшие корпорации США уже теряли капитализацию на NYSE и NASDAQ, сокращали затраты, увольняли сотрудников, останавливали финансирование новых проектов (т.е. кризис был подготовлен почти за год до того, как о нем первый раз написали The Wall Street Journal или «Financial Times»)

Рис. 1. Как индекс S&P 500 предсказал наступление последнего мирового экономического кризиса

Вот поэтому падение индекса S&P 500 – это не выдумка журналистов, а вестник приближающегося финансового катаклизма. А после окончания нисходящего тренда, нас ожидает десятилетие роста индекса S&P 500 – начало нового стабильного роста мировой экономики, когда можно смело проводить инвестиции, разрабатывать новые товары и услуги.

3. Индекс S&P 500 – почти «эталон» доходности инвестиций. Больше половины американцев вкладывают свои сбережения в экономику своей же страны, покупая акции, облигации, деривативы , депозитарные расписки, векселя и иные ценные бумаги, приносящие стабильный доход.

Учитывая сложность анализа перечисленных инструментов, фьючерс индекса S&P 500 является простой и доступной альтернативой, когда, не мудрствуя лукаво, можно приобрести или сам index или идентичный ему «микро» пай инвестиционного фонда ETF SPDR S&P 500 и получать в среднем около 7% дохода, который к тому же облагается льготным налогом.

Таким образом, средняя доходность в 7% является той величиной, которая и отличает успешного трейдера от домохозяйки, а индекс S&P 500 является несложным инструментом для торговли на Нью-Йоркской фондовой бирже, зная что ближайшие 10 лет он будет на ней расти.

4. Индекс S&P 500 достаточно высоколиквидный и не сложный инструмент для торговли фьючерсом на Чикагской товарной бирже (стандартный контрактом) или на Нью-Йоркской фондовой бирже фондом SPDR S&P 500, (тикер SPY), который с высокой точностью повторяет индекс S&P 500:

Рис.2. Сравнение графиков индекса S&P 500 и фонда SPDR S&P 500

- Стоимость $17,76;

- Годовой диапазон торгов $17,39-33,19;

- Издержки инвестирования 0,90%.

ProShares Short S&P 500 (NYSE:SH) ориентирован на достижение динамики, обратной индексу S&P 500 (т. е. предлагает коэффициент -1x).

SH: Недельный таймфрейм

За последние 12 месяцев SH упал примерно на 25%, тогда как S&P 500 и SPY выросли примерно на 15%. Эта разбежка в процентах демонстрирует акцент фонда на ежедневных расчетах.

Фонд был запущен в июне 2006 года. На более долгосрочном графике можно увидеть снижение стоимости фонда.

SH: Месячный таймфрейм

Другими словами, SH может выглядеть как относительно простой ETF, позволяющий играть на понижение S&P 500 без использования заемных средств.

Однако к нему стоит прибегать только для краткосрочных сделок. В идеале на SH следует выделять относительно небольшую сумму.

Подведем итог

Обратный ETF, такой как SH, предлагает участникам рынка инструменты и преимущества хеджирования. Однако не стоит забывать о риске значительных потерь.

Обратные ETF (особенно фонды с кредитным плечом) не подходят долгосрочным инвесторам, поскольку их результаты могут серьезно расходиться с базовым активом.

Инвесторы, желающие хеджировать риски (или придерживающиеся «медвежьей» точки зрения в отношении выбранного индекса или класса активов), могут обратить внимание на ряд других фондов, в том числе:

- Direxion Daily Junior Gold Miners Index Bear 2X Shares (NYSE:JDST);

- Direxion Daily S&P 500 Bear 1X Shares (NYSE:SPDN);

- MicroSectors US Big Banks Index 2X Inverse Leveraged (NYSE:BNKZ);

- ProShares UltraShort MSCI Emerging Markets (NYSE:EEM) (NYSE:EEV);

- ProShares UltraPro Short QQQ (NASDAQ:SQQQ);

- ProShares UltraPro Short S&P500 (NYSE:SPXU);

Розничным инвесторам, заинтересованным в обратных ETF, следует проконсультироваться с зарегистрированным консультантом по финансовым вопросам.

Примечание: Представленные в данной статье активы могут быть недоступны инвесторам некоторых регионов. В этом случае проконсультируйтесь с аккредитованным брокером или консультантом по финансовым вопросам, которые помогут подобрать аналогичный инструмент. Статья носит исключительно ознакомительный характер. Перед принятием инвестиционного решения обязательно проводите дополнительный анализ.

Аналитический обзор исторических котировок S&P 500

Решение относительно того, стоит ли вообще инвестировать в тот или иной инструмент определяется на основе стратегии (краткосрочная или долгосрочная), а также от фундаментальных факторов. Ниже представлен график S&P 500 за всю историю его существования.

серьёзная просадка

- банковский кризис в ЕС (превышение объема проблемной задолженности разумных норм банками Италии и Испании, а также серьезные финансовые проблемы Deutsche Bank);

- пузырь государственных облигаций (один раз уже едва не лопнувший, но приведший к банкротству MF Global, попавашему в 10-ку крупнейших банкротств США в финансовой индустрии);

- надувание пузыря в отрасли компаний, владеющих социальными сетями. Речь идет о баснословной капитализации таких гигантов, как Facebook, You Tube, Twitter, Google+, Ozone.

Теперь рассмотрим график S&P 500 за последний год.

- падение фондового рынка Китая (январь—февраль);

- референдум в Великобритании (конец июня);

- выборы в США.

Следующей по силе фундаментальной новостью станет поднятие учетной ставки ФРС.

Резюме: победа Трампа положительно отразилась на фондовом рынке, который уверенно идет вверх и в краткосрочной перспективе эта тенденция сохранится. Но все больше растет уверенность инвесторов в том, что на заседании ФРС в декабре учетная ставка будет поднята. Во-первых, это означает удорожание кредитов, во-вторых, переток спекулятивного капитала с фондового рынка в дорожающий доллар. Следовательно:

- учитывая стабильно растущий тренд в долгосрочной перспективе, среднесрочные инвестиции в S&P 500 очень даже привлекательны;

- в краткосрочной перспективе возможен откат к предыдущим уровням поддержки (2125—2140).

Как подбираются акции в состав S&P 500 и как часто они меняются?

Индекс S&P 500 ведет свое начало с 1923 года, когда Генри Варнум Пур создал свой Composite Index и начал отслеживать небольшое количество акций американского рынка. Уже в 1926 году количество акций увеличилось до 90, а после объединения издательства Poor’s Publishing и Standard Statistics в совместное предприятие Standard and Poor’s Corporation в 1957 вышел тот индекс, который мы знаем сегодня.

S&P 500 состоит из 500 акций США с большой капитализацией, на которые приходится около 80% всей рыночных активов США. По этой причине S&P 500 считается хорошим показателем того, как обстоят дела на американских рынках и всей мировой экономике.

Чтобы компания попала в лист S&P 500 должны быть соблюдены следующие минимальные требования:

- Это должна быть американская компания.

- Рыночная капитализация должна составлять 6,1 миллиарда долларов или более.

- Публичное размещение должно состоять как минимум из 50% размещенных акций – т.е. компания должна быть акционерная, не частная.

- Акции должны быть размещены на NYSE или NASDAQ.

- Компания должна иметь положительную отчетную прибыль в последнем квартале, а также в течение четырех последних кварталов.

- Акции должны активно торговаться на рынке по разумной цене.

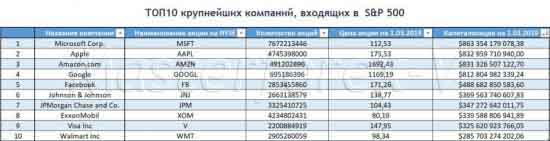

ТОП-10 крупнейших компаний, входящих в S&P 500:

Общая капитализация 10 лучших компаний, входящий в индекс S&P 500 на март 2019 года равна 5,5 триллиона долларов США:

Таб.1. ТОП10 крупнейших компаний, входящих в S&P 500

Таб.1. ТОП10 крупнейших компаний, входящих в S&P 500

В 2017 году распределение акций по отраслям экономики США было следующим:

- Информационные технологии: 24,9%.

- Финансы: 14,7%.

- Здравоохранение: 13,7%.

- Потребительский сектор: 12,7 %.

- Промышленность: 10,2 %.

- Основные потребительские товары: 7,7%.

- Энергитические компании: 5,7%.

- Коммунальные услуги: 2,9%.

- Обрабатывающая промышленность: 2,9%.

- Недвижимость: 2,8%.

- Услуги связи: 1,9%.

Рис.3. Сектора предприятий индекса S&P 500

Рис.3. Сектора предприятий индекса S&P 500

Состав индекса пересматривается 4 раза в год — в марте, июне, сентябре и декабре. С целью поддержания индекса на должном уровне, по мере роста или падения стоимости акций Standard & Poor’s одни акции могут заменяться другими. Так, в период с 1 января 1963 года по 31 декабря 2014 года было заменено 1186 компаний в индексе (т.е. состав S&P 500 сменился 2 раза).

Вопрос о полезности постоянной замены состава индекса скорее риторический: для трейдеров и инвесторов этот факт скорее позитивный — так поддерживается постоянный доход по индексу.

Состав S&P 500, расчетная формула

Для расчета индекса СП 500 используется стандартная формула:

в этой зависимости использованы следующие обозначения:

- i, k – номер компонента корзины и общее количество компаний в индексе соответственно;

- P – цена акции;

- N – количество акций, имеется в виду free—float количество ценных бумаг, они находятся в свободном обращении и торгуются на биржах;

- D – делитель, рассчитывается самим провайдером индекса. При разработке методологии значение divisor приняли таким, чтобы S&P 500 был равен 10.

По этой же формуле рассчитываются и другие индексы, обеспечиваемые S&P Dow Jones indices. Расчет проводится в автоматическом режиме, данные обновляются ежесекундно и транслируются на Chicago Mercantile Exchange и Chicago Board Options Exchange.

Что касается состава, то откровенно мелкие компании в этот индекс не попадают. Одно из условий для кандидатов на включение в корзину – капитализация в несколько миллиардов долларов, эти критерии детальнее рассмотрим чуть позже. По состоянию на конец ноября 2020 г. медианная капитализация – $22,336 млрд, а средняя – $56,491 млрд.

Одна из особенностей индекса СНП 500 – неравномерное распределение между сферами экономики. Жестких секторальных ограничений нет, поэтому, например, IT-сфера занимает 27,4%. Всего же на IT и здравоохранение приходится более 40% «веса». Индекс критикуют за это, отсутствие ограничений по секторам экономики приводит к тому, что S&P 500 в разные периоды истории был сильно зависим от финансовой составляющей, позже – от IT-сферы и отрасли здравоохранения.

Что касается распределения по странам, то все 505 компаний корзины – американские. Это одно из условий для включения бумаг в состав, акции иностранных эмитентов не рассматриваются.

Лидеры в корзине со временем меняются. Сейчас первую десятку плотно оккупировали представители IT и коммуникационной сферы (6 компаний из 10).

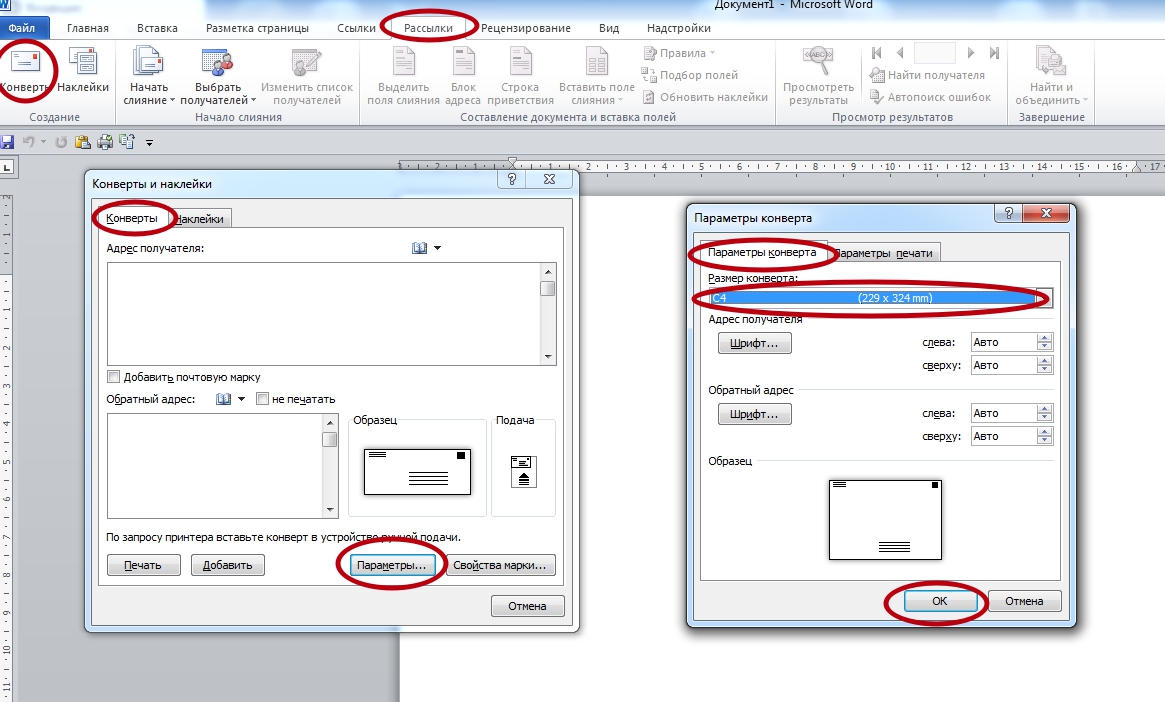

Какого же брокера выбрать для торговли индексом S&P 500?

Для торговли CFD на индексы S&P 500, Доу Джонса, DAX- 30 и другие большинство трейдеров выбирают форекс-брокера из Англии – FxPro, который входит в ТОП 5 рекомендованных форекс-брокеров Академии Masterforex-V.

Помимо перечисленных индексов, в терминале FxPro можно найти еще более 20 фондовых индексов, больше сотни акций компаний США, в том числе и входящих в индекс S&P 500, Германии, Франции, Великобритании и других.

Единственный недостаток торговли индексом S&P 500 – отрицательные свопы (swap) на бай (длинная позиция): -0,36 доллара.

Этого достаточно, чтобы зарабатывать 300-700% в валюте так, как делают трейдеры Академии Masterforex-V в

Аналитика по S&P 500

Эксперт-аналитик инвестиционного фонда Afex Capital – Роберт Штайнберг считает, что снп 500 почти наверняка продолжит расти до конца года из-за скорого одобрения трех вакцин. Идея состоит в том, что мы увидим, как мировая экономика вернется к нормальной жизни где-то в 2021 году, и люди пытаются «сделать шаг вперед».

Но у нас действительно наблюдается значительное замедление и даже блокирование экономики во время всего 2020 года. Поэтому краткосрочный откат, безусловно, возможен. При всех имеющихся деньгах и фондах денежного рынка вполне вероятно, что люди будут рассматривать откаты как потенциальную ценность. Можно заработать вполне приемлемую сумму, покупая фьючерс снп 500, когда он на низких котировках, и продавая, когда он поднимется.

В ноябре индекс S&P 500 вырос на 11,27%. Это лучший ноябрьский прирост для S&P 500 за всю историю, чему способствовали раскрытия информации о потенциальной эффективности вакцины и разрешение неопределенности на выборах в США.

Может вас заинтересует так же:

- Куда вложить 150000 рублей или 2000$

- Что нужно знать начинающему инвестору

- Как заработать деньги в интернете

В индекс входят ведущие фармацевтических компании. Более того, несколько испытаний сообщают об очень хорошей эффективности, что заставляет нас хотеть верить, что covid – это вирус, который мы можем победить с помощью вакцинации для всего земного шара. Акции этих компаний входят в общий фонд снп 500.

Pfizer/BioNTech заявляет, что может производить до 50 миллионов доз в 2020 году и 1,3 миллиарда в 2021 году, в то время как Moderna заявляет, что ожидает поставлять примерно 500 миллионов доз в год и, возможно, до 1 миллиарда доз в год, начиная с 2021 года.

Другие лидеры, такие как AstraZeneca, заявляют, что ожидают, что в 2021 году у них будет возможность производить до 3 миллиардов доз вакцины на непрерывной основе.

Мнение эксперта

Покупка на спадах работает уже некоторое время, и декабрь должен быть таким же

В настоящее время уровень поддержки, на который следует обратить наибольшее внимание, вероятно, будет на уровне 3530. По графику котировок снп 500 видно, что в долгосрочной перспективе актив с большей вероятностью пробьет отметку в 4000 пунктов

Удивительно, но новые максимумы на самом деле являются бычьим сигналом для акций. В краткосрочной перспективе, когда акции достигают максимума, можно понять, что котировки в среднем продолжат расти и дальше. Положительный тренд имеет тенденцию определять будущее направление рынка. Декабрь также может быть сильным месяцем для рынков, хотя январь, пожалуй, будет самым лучшим. Таков прогноз по движению снп 500 от эксперта в сфере инвестиций, Роберта Штайнберга.

График снп 500

На момент конца 2020 года дела у индикатора обстоят следующим образом:

Стоимость 2 декабря 2020 года за штуку составляла 3 662 долларов. В этом же году февральский минимум опустился к отметке в 2 304 доллара. То есть купив индекс в феврале, вы бы имели прибыль в размере 158% от суммы ваших инвестиций.

Этапы развития

Впервые компания Standard & Poor’s представила миру S&P 500 в 1957 г. За последние 50 лет он вырос с 89,5 до 3 335,47 пункта (по состоянию на 30.09.2020). Но история развития началась задолго до 1957-го:

- 1923 г. – появился индекс из 233 акций, представляющих 26 отраслей экономики. Отслеживать изменение в ежедневном режиме было затруднительно.

- 1926 г. – появился индекс Standard Statistics, который включал 90 ценных бумаг: 50 промышленных, 20 железнодорожных и 20 коммунальных компаний. Его значения впервые стали обновляться ежедневно.

- 1941 г. – Standard & Poor’s рассчитывает индекс на основе 416 акций из 72 отраслей. Но сохранился еще и S&P 90, правда, состоял из 100 наименований.

- 1957 г. – S&P 500 объединил в себе два предыдущих индекса и стал существовать в известном нам виде. Такое объединение стало возможным благодаря развитию компьютерных технологий и автоматизации процесса расчета. Структура была такая: 425 промышленных, 60 коммунальных и 15 ж/д предприятий.

- 1976 г. – изменилась структура: 400 промышленных, 40 коммунальных, 40 финансовых и 20 транспортных предприятий. Впервые в список попали ценные бумаги финансовых компаний.

В любой точке планеты можно онлайн следить за изменением S&P 500 на интерактивном графике. Его динамику публикуют сотни сайтов. По взлетам и падениям можно отследить даты мировых финансовых кризисов и периоды восстановления экономики. За последние 50 лет график выглядит так:

Почему падает индекс S&P500?

На этом вопросе следует остановиться подробнее. Обычно он возникает, когда в СМИ начинают появляться новости о негативных показателях макроэкономики США.

Здесь следует отметить главное правило Masterforex-V: индекс S&P 500 падает только по двум причинам

- идет закономерный откат, когда инвесторы фиксируют свои прибыли;

- инвесторы сами начинают играть на понижение в преддверии очередного экономического кризиса.

Оба этих варианта приводят к одному – массовой скупки фьючерсов на индексы на минимумах с последующей очередной бычьей волной.

Таким образом, выход новостей отмеченных в календарях как «важные» — это всего лишь повод «погонять валюту вверх-вниз» со сбитием стопов мелких игроков. Во время таких движений волны импульса и коррекции отрабатываются намного быстрее, чем при нормальном ходе валюты.

Masterforex-V предлагает несколько тактик для торговли по фьючерсу индекса S&P500

Основная тактика получения профита исходит из аксиомы, что индекс растет от кризиса до кризиса, т.е. бычье движение индекса идет на протяжении примерно 10 лет. Таким образом,

— бай от каждого отката к уровням Masterforex-V;

— в случае ошибки — еще раз открытие сделки ниже (главное — не уподобиться авантюрам Антимартингейлов и Мартингейлов;

— не ставить стоп-лосс — бычий долгосрочный тренд вытянет все ваши ошибочные сделки, конечно же если будете соблюдать следующее правило…;

— полное соблюдение мани менеджмента MasterForex-V;

Посмотрите на сделки Сороса выше — все кто покупал, когда он продавал — заработали чуть больше 10% годовых.

Каким требованиям должны соответствовать акции для включения в S&P 500

Кандидаты на включение в корзину должны соответствовать следующим критериям:

- рассматриваются только американские компании. Бизнес должен быть зарегистрирован и вестись в США;

- компания должна пройти листинг хотя бы на одной американской бирже;

- капитализация не должна быть ниже $8,1 млрд;

- free—float капитализация от $4,1 млрд. Этот тип капитализации рассчитывается только с учетом акций, находящихся в свободном обращении;

- последний квартал должен быть прибыльным. Также компания должна сработать в плюс по итогам последних 4 кварталов (учитывается суммарный результат, в отдельном квартале допускается убыток);

- отношение годового торгового оборота к free—float капитализации должно быть не менее 1,0. Годовой торговый оборот рассчитывается как средняя цена закрытия за расчетный период, умноженная на проторгованный объем ценных бумаг;

- торговый оборот не должен падать ниже 250000 акций в течение 6 месяцев до даты рассмотрения компании в качестве кандидата на включение в корзину индекса месячный.

В корзину могут быть включены REIT. ADR, ADS, ETF не рассматриваются. Пересмотр состава корзины производится каждый квартал (март, июнь, сентябрь, декабрь).

Включение компании в индекс является мощным бычьим фактором для ее акций. Недавний пример – сильный рост акций Tesla, за счет этого состояние Илона Маска всего за день выросло на $10 млрд. Включение бумаг в корзину одного из основных индексов планеты – сигнал того, что бизнес устойчив и в перспективе высока вероятность его роста.

Семейство подиндексов

Биржевые индексы такого масштаба всегда имеют семейство подиндексов. Они создаются по схожим правилам.

В случае с S&P 500 есть следующие подиндексы:

- Total Return (SPXT) – отличие от обычного S&P 500 в том, что все дивиденды реинвестируются. Обычный S&P 500 учитывает только изменение стоимости бумаг, входящих в состав корзины;

- Net Total Return (SPTR500N) – то же, что и SPXT, но учитываются налоги, которыми облагаются дивидендные поступления. Для американских инвесторов индекс удобен тем, что показывает потенциальный доход за вычетом налогов. Между этими подвидами и базовым индексом SP 500 всегда сохраняется высокая прямая корреляция. Методика расчета одна и та же, состав корзины тот же, отличаются только численные значения. Сценарий, при котором S&P 500 растет, а SPTR500N падает исключен.

Помимо этого выделяются:

- S&P 500 Top 50 – из корзины отбираются первые 50 крупнейшие компании;

- S&P 100 – его компоненты также отбираются из S&P 500;

- S&P 500 Ex-Sector Indices. Из корзины обычного S&P 500 удаляются компании, относящиеся к определенному сектору в соответствии с классификатором GICS. На основе котировок оставшихся бумаг рассчитывается значение Ex—Sector Indices;

- группы секторальных индексов. Подход похож на предыдущий, только теперь в соответствии с классификатором GICS из корзины S&P 500 отбираются компании, относящиеся к одному из секторов, и на их основе рассчитываются Sector Indices.

Как инвестировать в индекс

S&P 500 – это числовой аналитический показатель, а не торговый инструмент. Его нельзя купить на фондовом рынке. Но инвесторы все равно имеют возможность инвестировать в индекс и зарабатывать на нем. Рассмотрим доступные варианты для россиянина.

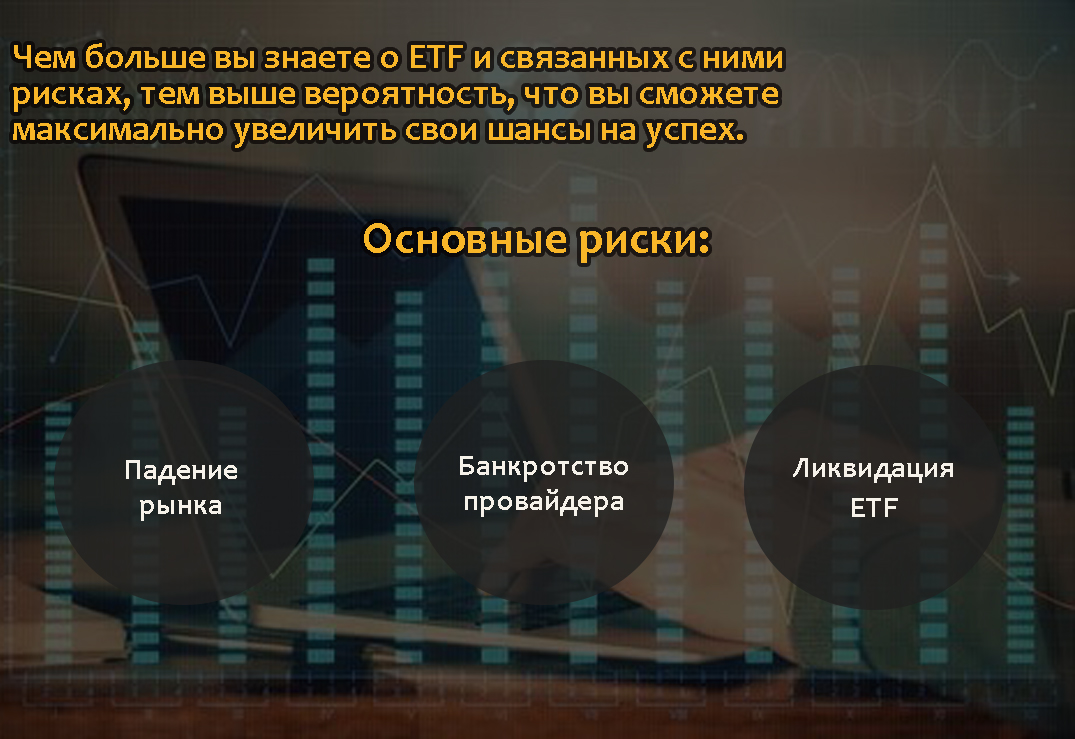

ETF и БПИФы

Прямой доступ на американские биржи, где торгуются индексные фонды, следующие за S&P 500, открыт либо квалифицированному инвестору, либо через зарубежного брокера. Если эти варианты вам не подходят, то остается только МосБиржа и торгуемые на ней ETF и БПИФы.

На Московской бирже можно купить индексные фонды, которые включают в свой состав акции американских компаний из S&P 500:

- FXUS от компании FinEx следует не за S&P 500, а за Solactive, но они очень похожи. Фонд покрывает 85 % фондового рынка США, включает 507 акций. Комиссия – 0,9 %. Котировка на 30.09.2020 – 4 771 руб. Доходность за 5 лет в рублях – 118,22 %, в долларах – 81,39 %.

- БПИФ “Сбербанк – S&P 500”. Максимальная комиссия – 1 %. Котировка на 30.09.2020 – 1 381,6 руб.

- БПИФ “Альфа – Капитал Эс энд Пи 500”. Вознаграждение управляющей компании – не более 1,4 %. Инвестирует через покупку акций иностранного ETF. Котировка на 30.09.2020 – 11,54 $.

- БПИФ “ВТБ – Фонд Акций американских компаний”. Инвестирует через покупку акций иностранного ETF. Комиссия УК – 0,9 %. Котировка на 30.09.2020 – 902,8 руб.

Все перечисленные фонды можно купить на ИИС и воспользоваться налоговыми льготами: либо вернуть до 52 000 руб. в виде возврата ранее уплаченного НДФЛ, либо освободиться от налога на полученную прибыль от операций с ценными бумагами.

ПИФы

Если нет брокерского счета, можно купить паи одного из ПИФа, в составе которого есть ценные бумаги американских компаний.

Например, “Фонд Глобальные акции” от УК “Сбер Управление Активами”. Инвестирует в инвестиционный фонд SPDR S&P 500 ETF TRUST, обыкновенные и привилегированные акции американских компаний и депозитарные расписки.

Один пай стоит 2 558,73 руб. (на 28.09.2020). Взимаются комиссии:

- за управление – 1 % в год;

- при покупке и погашении пая (размер зависит от суммы и места сделки);

- другие – не более 0,65 % в год.

При выборе между ETF и ПИФом я отдаю предпочтение первому. Во-первых, нет никаких проблем с открытием брокерского счета, все делается онлайн за 5 минут. Во-вторых, комиссии значительно меньше. В-третьих, ваша доходность не зависит от компетентности управляющего, ETF просто следует за S&P 500 и повторяет его изменения.

Самостоятельное формирование индекса

Когда мы говорили с вами об индексе РТС, в который входит всего 38 акций, то рассматривали вопрос самостоятельной покупки ценных бумаг из списка. Даже в этом случае процесс требует наличия солидного капитала и времени на постоянное отслеживание котировок и ребалансировку портфеля. Представьте, как это будет происходить, когда акций не 38, а 505.

Преимущества самостоятельной покупки акций – в получении дивидендов (в фондах они сразу реинвестируются управляющей компанией) и отсутствии комиссий за управление. Но вы легко перекроете все плюсы своим потраченным временем и брокерскими комиссиями на купле-продаже активов во время ребалансировки. Считаю, такой вариант инвестирования сложным и нецелесообразным.

Заключение

Надеюсь, вам стало более или менее понятно, что такое S&P 500. Исторически сложилось, что за его динамикой следят инвесторы со всего мира. Во-первых, они хотят заработать на его росте. Во-вторых, от состояния американской экономики зависит и состояние экономик других стран мира. Нравится нам или нет, но это сложившийся факт.

Эксперты прогнозируют изменение ситуации, но я думаю, что это случится не через год и не через 10 лет, а значительно позже. У россиян есть возможность инвестировать в крупнейшую экономику мира. Надо ею воспользоваться на свое благо и благо своей страны, ведь большую часть заработанных денег мы будем тратить дома, а не в США. А вы как считаете?