Полный обзор втб с момента открытия брокерского счета до первых сделок

Содержание:

- Обзор приложения

- Тарифные планы в зависимости от пакета услуг

- Основные возможности

- Минусы брокера ВТБ

- Как открыть ИИС в ВТБ онлайн?

- Возможности брокерского обслуживания

- Персональный брокер от ВТБ 24

- Условия открытия брокерского счета онлайн в ВТБ

- Плюсы и минусы

- Общие условия сотрудничества с ВТБ

- Общая информация

- Нужно ли платить налоги при работе с приложением

- Как торговать

- Обзор приложения от ВТБ

- Пополнение счета и вывод средств

- Вывод средств с брокерского аккаунта

Обзор приложения

По функционалу софт нормальный, если сравнивать с другими приложениями от брокеров. Рассмотрим функционал, портфель показывает текущий портфель, если кликнуть на кошелек, можно провести необходимую операцию: перевод, вывод/ввод.

Далее если кликнуть на значок валюты, можно пересчитать портфель в другом денежном эквиваленте. Кнопка с сообщением показывает историю всех уведомлений. Ключевой недостаток приложение − отсутствие информации о размере комиссии при проведении операции. Предстоит самостоятельно считать, это не самый удобный способ.

Касательно портфеля, если открыть фондовый рынок можно заметить какие именно инструменты лежат в нем. Есть валюта, активы: акции, облигации, ETF-фонды. Есть график выплаты купонов, что очень удобно. Далее если кликнуть на нижнее меню на лампочку, откроются идеи для инвестиций. При желании их можно отфильтровать. Будьте крайне аккуратными с идеями.

Далее значок чата, это виртуальный помощник. Лупа − это перечень доступных активов и котировок. Если нажать на три точки, здесь дополнительно откроются опции, настройки, подключение роботов, управление уведомлениями.

Если открыть акцию карточки, будет представлен график, в виде линейного, свечного. Не очень удобно, что ТФ по графику 1 год, больше историю посмотреть нельзя. Далее указывается секция, указывается стоимость текущая, изменяемая, все наглядно, история дивидендных выплат, есть палочка настроения трейдеров. Через настроение трейдеров можно перейти на стакан. В процессе покупки выставляйте не рыночную стоимость, а собственную. Если вы покупаете неликвидные инструменты, получается не самая выгодная цена операции.

Если коротко подбивать итог, можно сказать что ВТБ не самый худший вариант, но, несмотря на это, стремится, есть к чему. Приложение выполнено не самым идеальным образом, особенно если говорить о функционале и дизайне софта. При этом тарифные планы и условия сотрудничества неплохие.

Тарифные планы в зависимости от пакета услуг

Как узнать свой тариф

Для просмотра своего тарифного плана можно с помощью приложения «Мои инвестиции» или «ВТБ-онлайн». После регистрации клиента и заключении брокерского договора подключается тариф «Мой онлайн».

Чтоб узнать, какой тариф у вас необходимо:

- Открыть приложение;

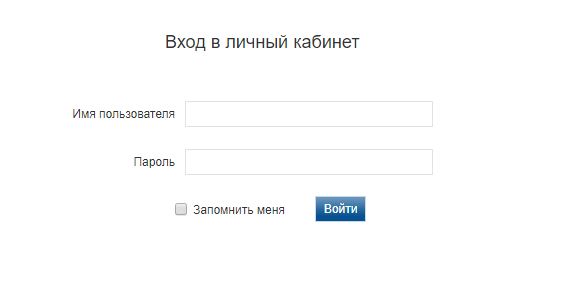

- Зайти в личный кабинет;

- Открыть раздел настроек;

- Перейти в «личные анкетные данные»;

- Ознакомится с подключенным тарифным планом.

Смена тарифного плана

Сменить тариф можно в любом банковском отделении или самостоятельно через удобное приложение для мобильных устройств «ВТБ.Мои инвестиции». Для этого инвесторы потребуется:

- Открыть мобильное приложение;

- Авторизоваться в личном аккаунте с помощью логина и пароля;

- Перейти в раздел «Распоряжения»;

- Нажать на клавишу «Запрос на изменение тарифа»;

- Подать поручение, выбрав ваш номер соглашения и новый тарифный план;

- Подтвердить действие на странице с помощью электронной подписи или смс-подтверждения.

В качестве исключения, клиенты, у которых подключена услуга персонального советника, смогут перейти на новый тарифный пакет с 1-го числа следующего месяца.

Основные возможности

Клиенту доступны следующие функции:

- личный брокерский счет;

- отслеживать курс ценных бумаг;

- информация о состоянии торгового счета;

- смена тарифа;

- открытие счетов;

- покупка акций и облигаций;

- продажа ценных бумаг;

- обмен валют;

- вывод средств на банковский счет.

В сервисе вы найдете массу обучающих инструментов, которые научат пользоваться программой. Также банк предоставляет кредиты на маржинальную торговлю. Для открытие брокерского счета в ВТБ необходимо:

- Написать заявление о подключении к брокерскому обслуживанию в офисе банка. Выбрать подходящий тарифный план.

- Получить логин и пароль для входа в личный кабинет Брокер Онлайн. Так же вам выдадут карту с кодами для совершения операций.

- Активировать личный кабинет необходимо на сайте olb.ru нажав на в правом углу «Личный кабинет».

- Далее требуется заполнить форму авторизации.

- Рекомендуем сразу сменить пароль после первого входа. В меню выберите пункт «Настройки» и нажмите «Поменять пароль».

Если при работе с кабинетом у вас возникнут проблемы, то смело обращайтесь в службу тех. поддержки.

Минусы брокера ВТБ

Минус №1 Как открыть брокерский счет в ВТБ также быстро, как в Тинькофф?

Совершенно новые потенциальные клиенты имеют проблемы с дистанционным открытием брокерского счета. Вроде бы и банковскую карту получается оформить, и доступ к банку, но брокерский счет сложно открыть без посещения офиса. У меня, кстати, такая же проблема была. И связана она была с тем, что у меня нет карты ВТБ.

Кто-то предлагает открыть брокерский счет через приложение “ВТБ Мои инвестиции”, хотя по отзывам опять же не у всех получается и там открыть счет.

Вот в Тинькофф Инвестиции,не имея никаких банковских карт банка Тинькофф, достаточно легко открывается брокерский счет. А через пару дней приезжает представитель банка, и привозит пачку документов для подписи и дебетовую карту Тинькофф.

У меня получилось открыть брокерский счет через приложение ВТБ инвестиции. Через сайт не получилось.

Минус №2 Пополнение брокерского счета. Если пополнять сумму брокерского счета с карты, через приложение “ВТБ Инвестиции”, то это будет не бесплатно.

Минус №3 Вывод денег с брокерского счета не молниеносный. Обычно заявка обрабатывается на следующий день и в зависимости от режима торгов.

Хотя это не принципиальный минус.

Минус №4 Все те же скрытые комиссии. Несмотря на то, что приложение для инвестиций рассчитано на новеньких инвесторов, очень много разных комиссий по операциям с акциями иностранных компаний, с глобальными депозитарными расписками.

И очень дорогая подача заявок по телефону. Примерно 150 рублей одна заявка. А ведь при работе с облигациями такие звонки могут понадобиться в работе.

Минус №5 Необходимость посещения офиса ВТБ для открытия брокерского счета еще актуальна. Да, повторюсь, выше уже писала, что дистанционно открыть брокерский счет может и не получиться через сайт. И почему-то эта проблема так и тянется за ВТБ.

А ведь конкуренты:Кит-Финанс, Сбербанк, БКС, Финам, Тинькофф заключают почти все брокерские договора онлайн.

Минус №6 Такой же как и у Тинькофф: нет двухфакторной аутентификации. Заходишь по 5-значному пин-коду в приложении и торгуешь. А вот если потеряешь смартфон, то злоумышленники могут спокойно воспользоваться вашим брокерским счетом.

Странно, почему так трудно настроить, ведь это забота о клиентах. Ведь в Сбербанке в приложение для инвестиций не зайдешь просто так.

Минус №7 На графиках в приложении не отмечаются знаками точки входа или выхода (можно было бы какими-то кружочками технически дать клиентам такую возможность отмечать).

В остальных случаях больше позитивных отзывов, хотя я думаю все равно клиенты делают некую скидку брокеру из-за того, что банк частично государственный. А значит, что риски обанкротиться или непредвиденно закрыться ничтожно малы.

Минус №8 Очень тяжело дозвониться в службу поддержки, да и помочь она всегда может. Часто некомпетентные сотрудники попадаются на линии. Еще хуже, чем у Сбербанка техническая поддержка.

Плюсы мы рассматривать подробно не будем, единственное, что хочу отметить-это бесплатная банковская карта.

Обычно банки не говорят своим клиентам о бесплатных моментальных банковских картах (пакет услуг “Базовый”). Ну потому что им надо зарабатывать и не только на кредитах. Вот как раз ее можно и использовать для пополнения и вывода денежных средств с брокерского счета в ВТБ.

Как открыть ИИС в ВТБ онлайн?

Первый способ, которым стоит пользоваться для открытия индивидуального инвестиционного счета — приложение самого банка. Естественно, этот метод актуален лишь для тех, кто уже является клиентом банка ВТБ. И так, как открыть ИИС в ВТБ Онлайн:

- Необходимо открыть на смартфоне приложение от ВТБ.

- Открыть раздел «Витрина», если речь идет о смартфоне. Если читатель использует компьютерную версию их сайта, то нужно перейти в «Инвестиции».

- Выбрать тариф и спектр предоставляемых услуг.

Так и оформляется ИИС в этом банке. На этот процесс уйдет не более пары минут, что подчеркивает тот подход, с которым банк относится к своим клиентам.

Возможности брокерского обслуживания

ВТБ предлагает клиентам несколько вариантов брокерского обслуживания.

Капитал Брокер

Корпоративно-инвестиционный бизнес Капитал Брокер от ВТБ (http://www.vtbcapital.ru/) позволяет своим клиентам:

- проводить операции на рынках акций, глобальных рынках, рынках инструментов с фиксированной доходностью;

- осуществлять инвестиционную деятельность, предлагая инвестиционно-банковские услуги;

- управлять инвестициями;

- пользоваться данными аналитики через портал http://research.vtbcapital.com/.

ВТБ Форекс

Основной сайт сервиса — https://vtbforex.ru/. Система предлагает весь спектр форекс-услуг – сделки с валютами и производными финансовыми инструментами. Имеются некоторые важные условия обслуживания:

- минимально возможная сумма сделки – 50 тыс. единиц базовой валюты, или 0.5 лота;

- необходим депозит от 50 тыс. руб. или 1000 USD;

- максимальное плечо для открытия позиций на рынке – 1:45;

- принудительно закрытие (т.н. Stop Out) происходит при плече 1:50.

ВТБ Форекс: условия

Минимальная сумма сделки

50 тыс. единиц базовой валюты

Депозит

от 50 тыс. руб.

Принудительно закрытие

при плече 1:50

* — максимальное плечо для открытия позиций на рынке – 1:45

В работе используется бесплатный терминал MetaTrader, многие услуги в рамках ВТБ Форекс для пользователей также бесплатны. Но есть и некоторые ограничения:

- отдельный номинальный счет, открываемый индивидуально, обойдется в 50 тыс. р.;

- столько же стоит ежемесячное обслуживание такого счета;

- изготовление и предоставление копий документов – 30 р. за лист.

Персональный брокер

Это услуга банка ВТБ для VIP-клиентов, в рамках которой пользователь получает персональное сопровождение операций и сделок на фондовом рынке, свежие рыночные данные и идеи для инвестиций. Персональный брокер также принимает и исполняет торговые заявки клиента.

К предложению могут получить доступ клиенты, обладающие активами в рублевом эквиваленте:

- от 15 млн. – для Москвы и области;

- от 10 млн. – для прочих регионов.

Банк взимает комиссию за обслуживание в размере 0.2% от дневного оборота, а при осуществлении сделок в ТС «Срочный рынок FORTS» комиссионное вознаграждение составит 10 р. за один контракт.

Важно! Брокерское комиссионное вознаграждение не может быть меньше 20 тыс. р

в месяц, если клиент совершил хотя бы одну операцию.

Фондовые рынки

ВТБ предлагает клиентам получать доход от игры на курсе ценных бумаг. Став пользователем услуги, можно:

- торговать акциями и прочими ценными бумагами на ММВБ;

- торговать производными финансовыми инструментами;

- торговать облигациями – корпоративными, государственными, субфедеральными.

Работа на фондовых рынках возможна при наличии 100 тыс. р. и более. Банк взимает комиссии:

- по тарифу «Инвестор Стандарт» — 0.0413%;

- «Профессиональный Стандарт» — 0.0472%, если дневной оборот до 1 млн. р., и от 0.015% до 0.0295%, в зависимости от величины суточного оборота свыше 1 млн.

Персональный брокер от ВТБ 24

Персональный брокер – это особая VIP услуга от ВТБ 24 для некоторых инвесторов. Является особым видом брокерского обслуживания со своими преимуществами и особенностями.

Персональный брокер онлайн от ВТБ дает своим клиентам возможность получить персональную консультацию по действию рынка Форекс, выгодности тех или иных видов вложений, правил работы в системе, а также новостей. Персональный брокер также принимает заявки от клиентов и выполняет их.

Преимущества Персонального брокера онлайн

Услуга персонального брокера онлайн от ВТБ снабжена рядом неоспоримы преимуществ. Рассмотрим основные из них:

- Клиент получает возможность индивидуального подхода для решения возникших проблем.

- Клиент имеет возможность получения самой выгодной инвестиционной стратегии на данный момент.

- Клиент может выполнять хеджирование своих позиций за пределами фондового рынка.

- Все счета клиента находятся под его непосредственным контролем. Сотрудник-брокер лишь озвучивает выгодные направления вложения денежных средств, тогда как решение полностью остается за клиентом.

- Клиент-участник системы Персональный онлайн брокер от ВТБ имеет собственную выделенную горячую линию для связи со своим специалистом, готовым ответить на его вопросы. По телефону при помощи услуг брокера он может осуществлять различные операции на фондовых рынках.

Благодаря персональному подходу и гибкости, можно зарабатывать как на повышении, так и понижении, в зависимости от выбранной стратегии. Капитал быстро приумножается, если в торговле помогают профессионалы.

Условия

Услуга Персонального брокера онлайн доступна тем клиентам, которые располагают объемами инвестирования на сумму от 5000000 рублей. Комиссия, взимаемая брокером за свои услуги, составляет 0,2 % от суммы ежедневно оборачиваемых денежных средств клиента на бирже. Также существует дополнительная фиксированная комиссия, равная 10 рублям за каждую заключенную сделку.

ВТБ 24 брокер считает в качестве суммы ежедневного оборота доход, полученный от сделок по операциям с ценными бумагами и валютой за установленный промежуток времени. ВТБ взимает с клиента комиссию, равную 1,5 % от минимального оборота по операциям с валютой (до 30 000 единиц). Если оборот превышает минимальную сумму в 30000 единиц, то в этом случае комиссия будет рассчитана иным способом. Подробнее о нем прописано в тарифах на обслуживание.

Владельцы пакетов услуг Прайм, Привилегия или Приоритет могут дополнительно подключить Персонального онлайн брокера. Им достаточно зайти в Личный кабинет и выбрать соответствующий раздел или обратиться лично в отделение банка с соответствующим распоряжением. Всем прочим инвесторам для подключения данной услуги стоит позвонить по телефону горячей линии и получить более точные сведения о том, в каком именно отделении ее можно подключить.

Условия открытия брокерского счета онлайн в ВТБ

Счет инвестора открытый у брокера является брокерским счетом. Торговля на биржах происходит только через лицензированного посредника – брокера. Именно он передает поручения инвестора о покупке ценных бумаг на биржу. При открытии брокерского счета, где хранятся деньги, одновременно открывается депозитарный для хранения ценных бумаг.

Относительно ИИС брокерский счет более лоялен, к тому же у него есть явные достоинства. Именно они делают его более востребованным у трейдеров:

- Суммы взносов не ограничены верхними и нижними лимитами.

- Сроки инвестирования может устанавливать инвестор.

- Вывести средства, находящиеся на брокерском счете можно в любой момент.

Обратите внимание! Банк ВТБ – второй по величине в РФ, и уступает лишь Сбербанку. Это надежный брокер с высоким уровнем доверия, поэтому он достаточно популярен, как брокер

ВТБ Брокер – это сервис, позволяющий инвестировать онлайн через программное обеспечение. Брокерские услуги здесь представлены в таком функционале:

- торговля на фондовом рынке трейдингом;

- проведение операций на ФОРЕКС;

- есть выход на зарубежные рынки;

- валютные сделки;

- физлицам доступна работа с облигациями займов федерального уровня.

Плюсы и минусы

Плюсы брокера ВТБ:

- Высокая надежность. Это подтверждает и многолетняя история, и присутствие государственных структур в числе акционеров банка ВТБ, и наличие всех лицензий.

- Низкие комиссии. На сегодня брокер входит в тройку лидеров по этому показателю наравне со Сбербанком и Открытием.

- Понятные обычному пользователю собственные торговые платформы на компьютере и телефоне.

- Удобный интерфейс торговых платформ. Мы с мужем пользуемся и тейк-профитом, и биржевым стаканом, и оповещением о цене. Далеко не у всех есть эти сервисы.

- Доступны все инструменты для торговли. Как только появляется новый фонд, он моментально отражается в приложении (у других брокеров случаются задержки).

- Моментальное пополнение и снятие денег с брокерского счета или ИИС на банковскую карту.

- Собственные инвестиционные продукты. Особенно актуально сегодня, когда мы наблюдаем резкий приток новых инвесторов на биржу. Индексные фонды служат отличным инструментом для новичков.

- Много аналитической информации по ценным бумагам. Прислушиваться к ней или нет – это личное дело каждого.

- Регулярные прямые эфиры с руководством крупнейших эмитентов. Приходят оповещения о предстоящих эфирах в личный кабинет.

- У меня был личный положительный опыт перевода ИИС от другого брокера к ВТБ. Все прошло штатно: не обошлось без посещения офиса, но уложились в 30 дней, как того требует закон.

Минусы:

В отзывах клиенты жалуются на низкий уровень технической поддержки. Я за 3 года ни разу ею не пользовалась, поэтому подтвердить информацию не могу. Думаю, техподдержка актуальна для трейдеров, которые совершают ежедневные сделки

Для пассивного инвестора это не столь важно. Если не получилось зайти сегодня в приложение, то зайду завтра.

Много информации в приложении, которая в первую очередь попадается на глаза и носит рекламный характер

Например, первыми в списке идут всегда фонды ВТБ и приходится их пролистывать, чтобы посмотреть и другие. Но это сложно назвать недостатком. Брокер рекламирует свои продукты и зарабатывает деньги.

Общие условия сотрудничества с ВТБ

Подписать договор с брокером может любое физическое лицо, достигшее совершеннолетия. Причем индивидуальный инвестиционный счет в ВТБ, как и в другом офисе брокера или УК, открывают исключительно гражданам РФ.

К прочим условиям относятся:

- расчеты на ИИС ведутся только в российских рублях;

- ежегодный лимит на пополнение баланса – 1 млн. р;

- для получения налоговых льгот должно пройти не менее 3-х лет с момента открытия счета. При частичном или полном изъятии денег ИИС автоматически закрывается, но в ВТБ можно выводить начисленный дивидендный доход на банковский счет;

- денежные средства или активы, размещенные на ИИС, не подлежат страхованию АСВ.

Брокер не устанавливает минимального входного порога – начать торги можно с любой суммы. Это позволяет выйти на рынок даже с небольшим капиталом.

Общая информация

Для тех, кто не работал ранее с фондовыми брокерами, может быть полезной следующая информация:

- Никаких бонусных программ нет и быть не может. Здесь всё серьёзно.

- Лицензия накладывает достаточно серьёзные ограничения – нужно будет привыкать к плечу 1:5-1:7 на срочном рынке. То есть продать “на всё”, как это делают на евродолларе у какого-нибудь Инстафорекса, не получится в том размере, который подразумевается.

- Пополнение и снятие средств только через банковские платежи. Оптимальный вариант – открывать счёт в самом ВТБ, это даст возможность избежать лишних временных затрат, а также комиссий.

- Необходимость платить налоги с прибыли. Есть возможность сократить налоговую нагрузку – работать со специальным счётом ИИС, это официальная государственная программа, дающая при соблюдении определённых условий возможность платить меньше налогов.

Если всё перечисленное не отпугнуло, то в этом случае можно начинать работать. Фондовый рынок открывает огромные возможности, при грамотном подходе к управлению рисками всё получится. По крайней мере, там однозначно есть возможность заработать больше, чем на том же популярном у населения банковском депозите.

Нужно ли платить налоги при работе с приложением

Да, поскольку вы работаете с инвестициями, и размер налогов для физических лиц составляет 13%. Для нерезидентов РФ — 30%. Но плюс работы с приложением в том, что оно автоматически рассчитывает все за вас. Также, если вы выбрали ИИС, открыли его в приложении «ВТБ 24», но налог будет рассчитан и списан со счета автоматически, отзывы вкладчиков подтверждают, насколько удобно работать с приложением в этом сегменте. Налог списывается в таких случаях:

- когда закончился налоговый период;

- при выводе денег и средств со счета раньше срока завершения налогового периода;

- при расторжении договора на брокерское обслуживание.

Если средств на счету недостаточно, брокер предупреждает клиентов через электронную почту.

Как торговать

Преимуществом торговли через терминал онлайнброкер VTB Инвестиции является полностью переведенный процесс в режим онлайн. Доступ на финансовые рынки открывается через мобильное приложение или веб платформу. Ничего дополнительно скачивать и устанавливать не потребуется. При наличии смартфона существует опция дополнительного уровня безопасности подтверждения сделок при помощи Face ID или Touch ID.

В компании работают проверенные эксперты и профессиональные аналитики рынка. Они бесплатно предоставляют аналитику и обзоры, выдают инвестиционные идеи. Экспертность состава ВТБ была доказана по версии авторитетного международного финансового издания Global Finance. Аналитика представлена в разделе https://broker.vtb.ru/analytics/.

Робот-советник

Наличие встроенного помощника робота-советника позволит новичкам собирать свой собственный портфель исходя из индивидуального соотношения риска и прибыли. Доступно формирование целей, для достижения которых робот будет составлять портфель и выбирать ценные бумаги для вложения.

Какие рынки доступны для торговли от ВТБ

Вне зависимости от выбранного тарифного плана клиентам доступна торговля на Московской и Санкт-Петербургской биржи. Здесь представлены свыше 5000 торговых активов, среди которых акции, облигации, еврооблигации, фонды и валюта.

Для профессиональных трейдеров и инвесторов доступно большее разнообразие — свыше 10 тысяч активов. Обеспечено такое многообразие обеспечением дополнительно выхода на крупнейшие зарубежные фондовые биржи: NASDAQ, NYSE, LSE, Hong Kong Stock Exchange и XETRA.

Квалифицированный инвестор

Для получения статуса квалифицированного инвестора, необходимо соответствовать следующим требованиям ВТБ:

- Быть полноправным владельцем имущества на сумму от 6 000 000 рублей. В счет идут средства на счетах клиента в банке, ОМС и купленные ценные бумаги.

- Опыт работы в соответствующей сфере рынка ценных бумаг от двух лет в качестве профессионального инвестора.

- Профессиональное профильное образование, полученное в вузе для обучения торговли на рынке ценных бумаг.

В случае удовлетворения требованиям компании, необходимо подойти в офис банка и предоставить соответствующие документы. Их список можно уточнить на официальном сайте в разделе https://broker.vtb.ru/trade/qualified/ ру или по телефону горячей линии 8 800 333-24-24. Звонок техподдержки бесплатный на территории РФ.

Инвестиционные идеи

Это независимые рекомендации и сигналы, которые генерируются на основании экспертного мнения и опыта работы на рынках от профессиональных аналитиков и трейдеров. Клиент вправе самостоятельно решать, пользоваться ими или нет. Профи рекомендуют новичкам учитывать подобные сигналы, но они должны быть только в качестве дополнительного подтверждения своей собственной торговой стратегии.

Опция персонального советника

Брокер ВТБ предлагает клиентам платную услугу профессионального консультанта, который будет разрабатывать стратегию и персональные торговые рекомендации на основании предпочтений клиента. В VTB трудятся только специалисты с опытом работы в сфере от 10 лет, имеющие все надлежащие сертификаты и прошедшие строгую проверку со стороны компании.

Стоимость персонального консультанта составляет от 20 000 рублей в месяц. При этом рекомендуемая сумма на счету для реализации его торговых идей должна быть как минимум 10 миллионов.

Советник составит торговую стратегию исходя из предпочтений клиентов. К примеру, вы хотите получать 20% чистой прибыли в год. Советник составит тактику так, чтобы обеспечивать клиенту такие показатели. Это позволит сэкономить время и деньги, доверившись профессионалу. Опция подойдет для начинающих инвесторов, у которых не хватает должного опыта для составления подобной тактики самостоятельно.

Терминал для торговли QUIK

Для осуществления деятельности на фондовых рынках ВТБ предоставляет для своих клиентов торговый терминал, обеспечивающий доступ к российским рынкам в режиме онлайн. Это профессиональная платформа, соответствующая требованиям и международным стандартам.

Торговый терминал предоставляется для трейдеров бесплатно, абонентская плата отсутствует. Терминал требует установки на персональном компьютере. Скачать можно с официального сайта в разделе https://broker.vtb.ru/login/quik/. Со сторонних ресурсов не рекомендуется скачивать для повышения безопасности и снижения риска взлома.

Обзор приложения от ВТБ

Найдя в поиске «ВТБ Мои инвестиции», можете скачать приложение или работать на сайте с ПК, ноутбука. Благодаря ему можно проводить такие операции:

- продавать или покупать ценные бумаги;

- приобретать валюту и другие активы;

- наблюдать за финансовым результатом не только отдельной операции, но и всего портфеля.

Большой плюс, что предусмотрена возможность отслеживания котировок биржевых инструментов.

В приложении есть данные с Личного кабинета, но в сравнении с обычной версией, имеет более широкий функционал.

Как и где скачать приложение

Читая отзывы о работе «ВТБ Мои инвестиции» и инструкций как пользоваться, стоит начать с того, что оно доступно для гаджетов на iOS, но не ранее 10 версии, а также для Android с 5-ой и выше версиями операционной системы. Доступно в App Store и Google Play.

Чтобы авторизоваться, применяется «Карта переменных кодов». Ее можно получить, оформляя брокерское обслуживание. Есть подвязка и отпечатка пальца.

Обзор функционала

Читая отзывы клиентов о работе сервиса, можно обозначить: многие подчеркивают немалое количество инструментов для сделок:

- ценные бумаги (облигации и акции);

- срочный рынок (опционы и фьючерсы);

- валюта по биржевым ценам на Московской бирже.

Для удобства работы инвесторов, как начинающих, так и профессиональных подается собственная аналитика. А чтобы успешно и максимально полно пользоваться функционалом, стоит узнать, в чем отличие форекса от фондового рынка. Ключевые различия собраны на www.gq-blog.com. Благодаря Роботоэдвайзеру можно подобрать инструменты для вложений, учитывая особенность конкретного портфеля.

Для определения его характеристик необходимо заполнить онлайн-анкету. Есть функция воспользоваться советом, а также можно формировать портфель самостоятельно, выбрав как сразу все, так и отдельные инструменты. Выполнив онлайн вход в личный кабинет в фирменное предложение от втб, попадете в «Портфель». Здесь отображаются все открытые счета. Вверху на экране подается оценка всего портфеля: деньги и плюс ценные бумаги. Можно выбрать рублевое или долларовое значение. Вверху слева есть иконка «Конверт». Эта лента уведомлений. В правом верхнем подана история операций. Также расскажу, как пользоваться бегущей лентой: там подвязываются котировки доллара, курса нефти на Московской бирже. Учитывайте эти данные в процессе вложений.

Как открыть брокерский счет

Практично, что клиенты могут открыть счет в режиме онлайн, но это доступно лишь для клиентов банка. Если вы не клиент, надо отправиться в ближайшее отделение и там заключить договор. И хоть репутация ВТБ брокера достаточно солидная, но многие отмечают сильный упор на бюрократию: есть ряд вопросов, которые надо решать только в офисе.

Пополнить счет

Когда счет открытый, остается для начала работы его пополнить. Сделать это доступно 3 способами: можно воспользоваться приложением интернет-банка, осуществить перевод через другой банк. Несложно в процессе деятельности перевести деньги со счета банка, что указан в договоре. Деньги зачисляются согласно регламенту.

Какие ценные бумаги и деривативы можно купить

Осуществив вход в личный кабинет, видите свои счета, кликнув на каждую позицию получаете данные касательно того, сколько на них акций и облигаций. Также можно работать с валютой, фьючерсами и опционами. Доступна аналитика по каждому инструменту с момента его покупки, графики. Предусмотрена возможность выбора анализа за определенный временной период.

Пополнение счета и вывод средств

Пополнение инвестиционных счетов осуществляются: с указанного в договоре брокерского обслуживания счета клиента в ВТБ-банке, через личный кабинет интернет-банка ВТБ-24 или переводом из других банков. Как вывести деньги с брокерского счета ВТБ 24: в личном кабинете на сайте брокера или путем личного посещения банка.

Следует учитывать, что вывести деньги по умолчанию можно только на счет или карту, указанные при заключении брокерского договора. Для перевода средств на реквизиты сторонних учреждений придется посетить ближайшее отделение ВТБ. Распоряжения на вывод средств оформляют отделения, уполномоченные на брокерское обслуживание.

Вывод средств с брокерского аккаунта

У клиентов рассматриваемой нами инвестиционной платформы существует также несколько способов, как вывести деньги с брокерского счета ВТБ 24. Для получения дивидендов с инвестиций можно воспользоваться:

- помощью телефонного оператора;

- интернет-кабинетом площадки Online-Broker;

- личным визитом в банк.

Заявки на вывод принимаются по тому же номеру, что и распоряжения о заключении сделок. При этом для вывода может быть использован только тот счет, реквизиты которого вы указывали в анкете при открытии брокерского аккаунта.

В отделении банка «ВТБ24»распоряжение на вывод средств может быть оформлено у вашего персонального менеджера (если вы обслуживаетесь по премиальным тарифам). Если же вы используете стандартный тариф, можете обратиться к любому свободному работнику офиса банка. Но в этом случае оформление распоряжения возможно только в тех офисах, которые предоставляют инвестиционные услуги.

https://youtube.com/watch?v=hjUkcyiTJNg