Битва приложений брокеров: где открыть счёт для инвестиций

Содержание:

- Качество оказываемых услуг, в частности — исполнение ордеров

- FAQ: часто задаваемые вопросы 💬

- СЧЕТ СЧЕТУ РОЗНЬ

- Лайфхак

- Лайфхак

- Тарифы брокеров

- ПОКУПАЕМ И ПРОДАЕМ

- Лайфхак

- Особенности брокерского счета

- Web-интерфейс или торговый терминал

- Выбор оптимального брокера

- Возможность перехода к другому брокеру

- Список популярных брокеров на бирже Forex

- Торговля на бирже без брокера: что для этого нужно

- Важные критерии при выборе брокера

- Чем выделяются лучшие брокеры Форекс?

- Надёжность брокера

- Выбор фондового брокера — 5 важных критериев

Качество оказываемых услуг, в частности — исполнение ордеров

Как уже отметил вначале статьи, помимо надёжности и предлагаемых выгодных условий торговли по тем или иным счетам, очень важным является качество исполнения ордеров прежде всего, да и в общем — оказываемых услуг и сервисов.

В большинстве случаев, компании, занимающие верхние строчки независимых рейтингов, будут наиболее интересны.

В сети честных рейтингов не много, наверное, даже можно сказать — единицы. Часто на верхних строчках могут быть обозначены брокеры, которые, на мой взгляд, мягко говоря, занимают «странные» позиции: условия торговли и репутация оставляют желать лучшего, но занимают топовые места.

Если вы надолго в Форекс, то, конечно, лучше потестировать различные компании, чтобы подобрать для себя под определённые задачи 3–5 наиболее подходящие.

FAQ: часто задаваемые вопросы 💬

Открытие брокерских счетов вызывает немало вопросов. Чтобы сэкономить ваше время, сегодня мы отвечаем на самые популярные из них.

Вопрос 1. Чем отличается брокерский счет от ИИС (индивидуального инвестиционного счета)?

Популярность различных направлений инвестирования неуклонно растёт. При этом немалое количество доморощенных финансистов дают совет открыть индивидуальный инвестиционный счёт. При этом они делают акцент на возможности получить налоговое возмещение в размере до 52 000 рублей ежегодно. Однако, не зная всех нюансов ИИС, можно столкнуться с целым рядом неприятных неожиданностей.

Важно внимательно изучить основные особенности индивидуальных инвестиционных счетов:

- Денежные средства должны размещаться на ИИС не менее, чем на 3 года. Если появится необходимость воспользоваться капиталом раньше, придётся вернуть полученные в качестве налогового обеспечения средства.

- Право на получение вычета имеют только те, кто платит налог на доходы по ставке 13%. Иными словами, пенсионеры, безработные, а также предприниматели на режимах налогообложения, отличных от основного, возмещение получить не смогут.

- Получить в качестве возмещения можно не более 52 тысяч рублей в год. То есть вычет равен 400 тысяч рублей. На сумму свыше возмещение действовать не будет. Поэтому смысла вкладывать в ИИС больше вряд ли имеет смысл.

Сравнить брокерский и индивидуальный инвестиционный счет будет легче, если основные особенности представить в таблице.

Таблица: «ИИС и брокерский счет: в чем разница»

| Критерий сравнения | Брокерский счёт | ИИС |

| Возможность получить налоговое возмещение | Не предусмотрена | Возмещение составляет до 52 000 рублей |

| Количество возможных для открытия счетов | Не ограничено | Можно открыть только один счёт |

| Размер вложений | Любой (минимальные суммы могут быть ограничены брокером) | Не более 1 миллиона рублей в год |

| Срок инвестирования | Любой | Денежные средства нельзя снимать с ИИС в течение 3 лет, иначе придётся вернуть государству деньги, полученные в качестве возмещения |

Вопрос 2. Каким образом осуществляется доступ к брокерскому счёту?

Когда клиент открывает брокерский счёт, компания предлагает ему на выбор несколько вариантов его обслуживания. Совершение транзакций осуществляется с использованием специальных программ, которые называются терминалы.

Если есть желание и необходимость следить за рынком и совершать операции с мобильных устройств, придётся установить специализированное приложение. Каждый брокер разрабатывает свои варианты, которые предоставляют полный функционал для трейдинга на бирже.

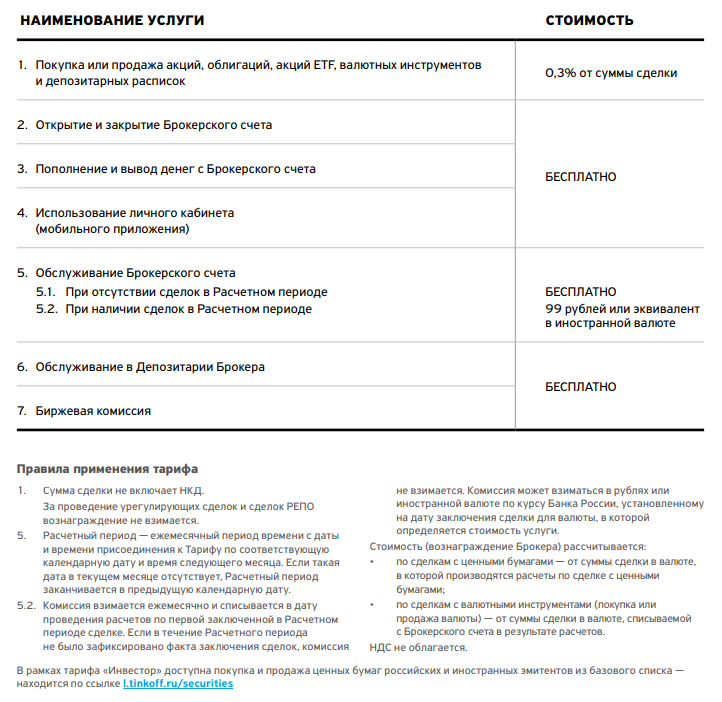

Вопрос 3. Сколько стоит обслуживание брокерского счета?

Открывая брокерский счёт, следует иметь в виду, что на его открытие и обслуживание придётся тратить деньги.

В состав расходов за обслуживание брокерского счёта входят следующие показатели:

- Разовый платёж за открытие счёта. На современном финансовом рынке большая часть брокерских компаний не взимают такую комиссию. Они открывают счета совершенно бесплатно.

- Ежемесячная комиссия, взимаемая в случае отсутствия транзакций на счёте. Если принято решение открыть счёт без уверенности регулярно осуществлять транзакции в будущем, есть смысл проверить на наличие подобных платежей перечень тарифов брокера.

- Комиссия биржи. Этот платёж представляет собой процент от оборота, совершённого владельцем брокерского счёта в течение дня.

- Плата за осуществление транзакций с финансовыми инструментами. В большинстве случаев представляет собой несколько сотых или тысячных процента от совершённого в течение дня оборота по счёту. Однако ряд брокеров включает в тарифы повышенную комиссию за определённые операции. Прежде чем открыть счёт, стоит проверить наличие подобных платежей.

- Ежемесячная комиссия депозитария представляет собой плату за оказание услуг по учёту и хранению приобретённых клиентом финансовых активов. Чаще всего она не превышает 200-250 рублей ежемесячно.

Помимо описанных выше основных комиссий некоторые брокерские компании взимают плату:

- за предоставление доступа к торговому терминалу (программе, позволяющей совершать операции на рынке);

- за возможность использовать в работе различные аналитические, а также информационные услуги.

Прежде чем открыть счёт в брокерской компании, важно внимательно ознакомиться со всеми взимаемыми ею комиссиями. Для этого придётся изучить документ – тарифы обслуживания

СЧЕТ СЧЕТУ РОЗНЬ

Первый — это классический, который подразумевает, что клиент сам принимает решение о покупке и продаже тех или иных инструментов после консультации с компаний. Второй вид — это доверительный счет, который означает, что брокер будет сам управлять деньгами клиента от имени клиента.

Крупные брокеры предлагают целую вариацию счетов, одна группа которых предназначена для самостоятельной торговли, другая — торговля по инвестиционным идеям, а третья — вложение в готовые инвестиционные портфели.

Универсальные счета — это самые простые счета, дающие доступ к фондовому, валютному, срочному рынкам, которые подразумевают самостоятельную торговлю клиентов.

Маржинальный счет — это счет, который подходит клиентам с небольшой стартовой суммой. Маржинальный счет подразумевает такой инструмент, как кредитное плечо — это заимствование капитала для увеличения суммы инвестирования в несколько раз. Зачастую возможность торговать с плечом встроена и в универсальные счета. Суть торговли заключается в следующем: брокер выдает клиенту кредит для торговли, в залоге по которому чаще всего находятся купленные акции. Опасность такого инструмента в том, что стоимость акций может начать падать, и при достижении критических значений клиенту придется либо внести дополнительные наличные деньги, либо продать акции. Это называется страшным для инвесторов словом — маржин-колл. Брокер дает разные портфели на выбор, среди которых есть высоко рисковые, низко рисковые и средние. Потом брокер на ежедневной основе мониторит рынок и корректирует портфель.

Однако надо понимать, что для новичков самостоятельная торговля очень часто оканчивается провалом: деньги сгорают в течение полугода или даже быстрее. Для облегчения ситуации брокеры предлагают разные сервисы: СМС-оповещения о выгодных бумагах и условиях их покупки или продажи или алерты в мобильном приложении, говорит Александр Бахтин. Они информируют о динамике цен по бумаге и дают рекомендации, а конечное решение об исполнении рыночной идеи принимает сам клиент.

Лайфхак

Также возможно подключиться к торговой стратегии в формате автоследования. Автоследование — это сервис, который позволяет автоматически копировать сделки успешного трейдера широким кругом его “подписчиков”. Сделки копируются с минимальными задержками, подписчики же, использующие такую услугу, платят трейдеру небольшое вознаграждение, которое колеблется в пределах 100–700 руб. за месяц.

Лайфхак

Ещё один сервис, который начинает активно развиваться и набирать популярность, — это робоэдвайзинг. В данном случае весь инвестиционный цикл — от выявления целей до формирования и управления портфелем — выполняет автоматизированный помощник, поясняет Александр Бахтин. “Если у клиента есть потребность в регулярном живом общении, то многие брокеры предлагают услугу консультационного брокерского обслуживания, когда по телефону или в рамках личной встречи можно обсудить ситуацию на рынке и посоветоваться по сделкам. Правда, такая опция предполагает более высокие комиссионные издержки и более крупные суммы инвестиций, в среднем от 2–3 млн. руб.”, — говорит Бахтин.

Для минимизации рисков стоит диверсифицировать свои вложения и попробовать сразу несколько стратегий: если одна окажется неудачной, то есть шанс, что доходность вытащит другая.

Тарифы брокеров

Я рассмотрел тарифы и прочие торговые условия нескольких крупнейших брокеров. «Мелочь» анализировать не вижу смысла. Не хочется потом прыгать от брокера к брокеру (в случае форс-мажорных обстоятельств).

Полученную инфу «выудил» на официальных сайтах брокеров. Как показала практика, некоторые зарывают полные условия глубоко в недрах сайтах. И найти ее бывает очень не просто.

Где-то звонил на горячую линию брокеров, для уточнения некоторых вопросов. Пообщался со знакомыми и друзьями (некоторые даже не знали торговые условия своего брокера и сколько они платят в виде комиссий)))). Почерпнул информацию с форумов от «бывалых» клиентов.

ПОКУПАЕМ И ПРОДАЕМ

Раньше для покупки или продажи бумаг брокеру поручения от клиента давались по телефону, однако с развитием технологий и распространением интернета, в том числе и мобильного, этот способ торговли канул в лету.

Программа довольно проста в использовании, брокер обычно дает к ней подробные инструкции и обучающие видеолекции. Некоторые брокеры позволяют совершать сделки со своего сайта.

У брокеров обычно есть порог входа, и у одних это может быть 20 тыс. руб. минимум, а у других — 50 тыс. руб.

Купить ценную бумагу можно либо по ее текущей стоимости — это цена последней сделки, либо можно установить стоимость покупки и ожидать, когда другие участники примут заявку. Заявка на сделку состоит из фамилии, имени и отчества, способа поручения (покупка/продажа), вида бумаги, количества контрактов (бумаги продаются лотами, которые могут состоять из 1, 10, 1000 или 10 000 бумаг).

У каждого брокера есть регламент заключения сделок, с которым может ознакомиться клиент. Поручения от клиента принимаются в течение торгов, установленных организатором. Например, время торгов на Московской бирже указано на ее сайте: https://www.moex.com/s1167. Когда клиентом выставлено поручение на покупку или продажу, брокер резервирует денежные средства или бумаги клиента. Обычно график составляет 10.00–18.00. В торговом терминале указывается, когда произойдет расчет по сделке.

Лайфхак

Цена на бирже постоянно меняется, и она может, например, быстро расти в момент покупки. От этого есть страховка. Например, цена может измениться с момента, когда клиент выбрал бумаги, до момента покупки. Поэтому брокер может показывать на своем экране небольшую надбавку — например, в 0,3%. Это означает, что, если за время совершения сделки цена выросла, брокер купит бумаги по подорожавшей цене, но не более чем на 0,3%. Если же цена не росла, то брокер возвращает средства на счет клиента.

Особенности брокерского счета

Одна из самых крутых возможностей-это возможность иметь несколько брокерских счетов. Но не путайте с ИИС-тут можно только один, иначе никаких налоговых вычетов вам точно не светит. Через брокерский счет вы можете проводить сделки купли, продажи не только с акциями, но и с валютой

Почему именно на этом заостряю внимание? Потому что вы можете валюту выводить с брокерского счета на ваш банковский счет. Практически через любого брокера можно иметь выход к активам не только, обращаемым на Московской бирже, но и на Санкт-Петербургской или даже других биржах

Никаких сроков владения брокерским счетом не накладывается Никаких пределов по денежным сумма на брокерском счете не имееется. Вносить или выводить денежные средства можно когда угодно, но тут есть, конечно, некоторые нюансы, но незначительные. Брокер еще является и налоговым агентом своего клиента. Именно он и высчитывает сумму налога с дохода от торговых операций на брокерском счете и он же перечисляет.

Web-интерфейс или торговый терминал

Вывод клиентских заявок через обычный интернет-браузер, когда не требуется никаких дополнительных установок – скорее начальный (но необязательный) этап работы неопытного трейдера. Веб-интерфейс имеет довольно упрощённую архитектуру, без лишних опций и сложных надстроек.

Установка торгового веб-терминала не требует высоких технических параметров ПК и в большинстве случаев рассчитана минимум: на процессор в 1 ГГц, RAM 1 Гб, HDD 2 Гб свободной памяти, разрешение экрана 800×600, скорость от 256 кбит/с.

Если вы новичок в трейдинге – рекомендуем для начала попрактиковаться на демоверсиях, так называемых учебных веб-терминалах.

Выбор оптимального брокера

Сразу отметаем брокеров с обязательными месячными платежами и платой за депозитарий.

У нас остались 5 брокеров имеющие из расходов только комиссии за сделку:

- Открытие — 0.05%

- ВТБ — 0,05%;

- Сбербанк — 0,06%.

- Уралсиб — 0,0475%.

Сомнения:

Уралсиб под вопросом. Тарифы на Мосбирже конечно «вкусные». Но все портит минимальная плата в 100 рублей за сделки на СПБ. Скорее нет, чем да.

Сбер вообще не имеет доступа на СПБ. Но это же СБЕР. ))) Как можно пройти мимо.

Дополнительно можно добавить в список кандидатов брокеров с минимальными депозитарными расходами.

| Брокеры | Комиссия за сделку | Депозитарные расходы, в год |

| Промсвязьбанк | 0,06% | 0,012% |

| Газпромбанк | 0,085% | 0,015 — 0,023% |

| АЛЬФА | 0,04% | 0,06% |

В финальном списке осталось 7 кандидатов:

- Открытие;

- ПСБ;

- АЛЬФА;

- ВТБ;

- ГАЗПРОМБАНК;

- УРАЛСИБ;

- СБЕРБАНК.

Продолжаем отсев.

Если нужна наивысшая надежность — то выбор естественно падет на госбанки — Открытие, ВТБ, Сбер или ПСБ. Но помним, у Промсвязьбанка есть санкционный список ценных бумаг (в первую очередь конечно же ETF под запретом). И как у Сбера, нет доступа на СПБ. Нет, спасибо! Хочется полного функционала и доступа на все как у остальных брокеров.

Еще сократить список кандидатов можно — возможностью/невозможность личного посещения офиса. Возможно в вашем месте проживания нет отделений нужного брокера. Вычеркиваем.

Ну а дальше … считаем выгоду от использования. С учетом вашего капитала. Частоты торговли и суммы торгового оборота. Нужности-ненужности доступа на другие площадки (помимо Московской биржи).

Спасибо за внимание! Сигнализируйте об ошибках и неточностях. Удачных инвестиций с низкими комиссиями!

Удачных инвестиций с низкими комиссиями!

Возможность перехода к другому брокеру

Мир не идеален. Возможно, так и не получится найти брокера, отвечающего всем вашим запросам. Но это не значит, что нужно отказываться от мечты. Вы можете открыть счет в фирме с подходящим соотношением надёжности и порога входа, а затем, увеличив свой капитал, перевести активы к другому брокеру.

Иногда, в процессе работы, вы понимаете, что не учли что-то важное и это доставляет неудобства. Например, к другой компании вынуждают перейти высокие комиссии или отсутствие подходящего способа пополнения счёта и вывода средств

О наличии такой возможности и условиях лучше уточнить заранее.

Список популярных брокеров на бирже Forex

Для работы на любой бирже следует открыть счет. Торговля ценными бумагами, валютой предполагает получение денег.

Более того, без стартового капитала совершать финансовые операции невозможно. В этом случае, новички задаются вопросом, через какого брокера лучше торговать на бирже Forex?

Ответить однозначно невозможно. Дело в том, что каждый посредник обладает собственными преимуществами и недостатками. Но среди российских и иностранных брокеров есть те, кто показал себя с самой лучшей стороны. Представим несколько выгодных вариантов, которые подойдут для заработка онлайн.

Cahital.com

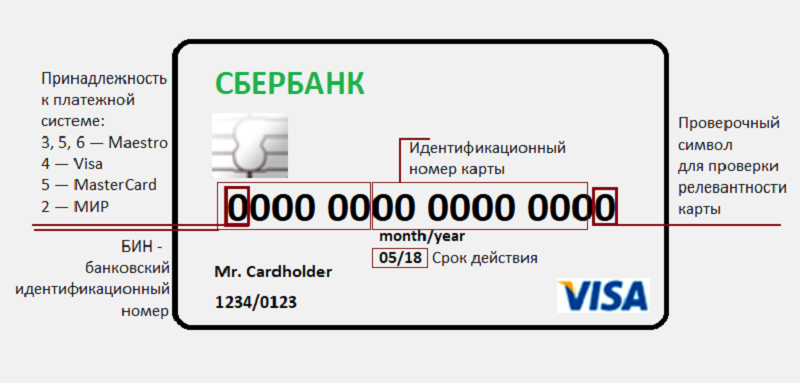

В этом году лучшим брокером признан Cahital.com. Он представляет своим клиентам самые выгодные условия. Вывод средств происходит при помощи платежных систем «Виза» и «Мастеркард». Брокер установил минимальный лимит для открытия счета в 100 долларов.

Также он предоставляет кредитное плечо, равное 1:50. Это снижает риски в процессе торговли валютой и ценными бумагами.

Брокерская компания Альпари

Компания Альпари пользуется репутацией среди трейдеров даже высокого уровня. Российский брокерский дом предлагает свои услуги с конца 90-х годов прошлого столетия.

Новичкам лучше открыть счет и начать торговать на биржевом рынке именно с этим брокером.

Созданы идеальные условия для работы:

- Открытие счета требует пополнения в 1 доллар.

- Максимум кредитного плеча достигает 1:3000.

- Возможна автоматическая торговля.

- Ввод и вывод средств представлен разными вариантами.

Кроме того, сотрудничество с Alpari дает возможность хеджировать риски. Трейдинг возможен на следующих платформах: MT4 и MT5.

Брокер регулярно организует для своих клиентов разнообразные конкурсы. Победители получают материальное вознаграждение и ценные призы.

Программное обеспечение, разработанное Альпари, оценили все трейдеры. Autochartist автоматически прогнозирует движение курса валют или ценных бумаг.

Старейший российский брокер пользуется отличной репутацией. Клиенты сотрудничают с компанией на протяжении многих лет.

Forex Club

Функционирует в России с 1997-го года. Forex Club подходит как для новичков, так и для профессионалов.

Он предоставляет своим клиентам выбор. Новичкам лучше остановиться на таких вариантах платформ, как:

- Libertex для iPhone и Android;

- MetaTrader4;

- MetaTrader5;

- Rumus (аналогия MT4).

Можно открыть как реальный счет, так и демо-версию.

Брокер разработал для пользователей устройств MetaTrader4 специальные мобильные приложения. Они позволяют совершать торговые операции с валютой или ценными бумагами в любом месте.

Forex Club поддерживает начинающих инвесторов. Брокер предлагает клиентам бонусы, которые оптимизируют возможность торговли.

Счет удастся перенести (к примеру, вы решили сотрудничать с другим брокером).

Постоянным клиентам начисляются проценты на остаток на счете. Даже если пользователь Forex бездействует, он все равно получает прибыль.

Amarkets

Честный брокер, услугами которого россияне пользуются с 2007-го года. Он предлагает своим клиентам выгодные условия. Открыть счет можно как в валюте, так и в рублях. Размер кредитного плеча: 1:1000.

Есть возможность открыть демо-счет, если используются площадки MT4 или MT5.

Главным преимуществом брокера трейдеры называют возможность автоматического вывода средств. Заботиться об этом, не приходится. Временные затраты существенно снижаются, что позволяет более активно торговать на бирже.

Это далеко не полный список брокеров на бирже Форекс. Но эти посреднические компании проверены личным опытом активных трейдеров.

Торговля на бирже без брокера: что для этого нужно

Задумаемся, можно ли выйти на биржу самостоятельно и торговать без брокера? Чтобы ответить на этот вопрос, заглянем в тарифы Московской биржи. Даже беглое их изучение показывает, что финансовые затраты на покупку права торговли и оплату ежемесячных комиссий неподъёмны для рядового инвестора. Помимо этого, согласно российскому законодательству, заниматься биржевой торговлей могут только профессиональные участники рынка, имеющие лицензию. А её получение требует времени и денег.

Выйти на российскую биржу без брокера возможно, но затруднительно. Для этого потребуется:

- Сдать несколько экзаменов и получить сертификат, позволяющий вести деятельность на рынке ценных бумаг.

- Зарегистрировать компанию для ведения бизнеса в финансовой сфере.

- Получить лицензию Банка России на осуществление брокерской деятельности.

- Заключить с биржей соглашение и получить доступ к торгам.

- Приобрести необходимое оборудование и решить массу сопутствующих организационных вопросов.

- Постоянно повышать свой профессиональный уровень, чтобы соответствовать требованиям к квалификации профессиональных участников рынка ценных бумаг.

- Отчитываться о проведённых операциях.

Только после этого вы сможете торговать активами самостоятельно.

Важные критерии при выборе брокера

Ну а теперь перейдем к более насущному и выясним, как правильно выбрать брокера для торговли и на что обратить внимание в первую очередь. Я предлагаю вам к ознакомлению перечень критериев, которые помогут вам сделать правильный выбор:

Репутация компании

При выборе брокера очень важным параметром является качество его работы. Вы должны выяснить, насколько добросовестно посредник исполняет ордера, есть ли у него проблемы со связью, как быстро он обрабатывает заявки на ввод и вывод денег. Любые махинации компаний тут же находят свое место в интернете в виде негативных отзывов. Именно поэтому для оценки репутации приглянувшейся вам фирмы нужно обратиться за помощью к пользователям сети, которые уже имели опыт работы с данным брокером. Сразу вам скажу, что у добросовестных фирм нет никаких «косяков», на них вы не найдете гневных отзывов а какие-либо претензии со стороны потребителей решаются очень оперативно.

Торговые условия

Поскольку нам с вами нужен брокер для торговли, то не обратить внимания на этот пункт мы просто не можем. Нам нужно выяснить, какие издержки могут опустошить наш кошелек. Это могут быть спреды и различные комиссии. Возможно, кто-то считает, что данный критерий отбора не так уж и важен, поскольку у всех компаний идентичные условия. К сожалению, это огромное заблуждение. У двух, на первый взгляд одинаковых фирм, эти условия могут иметь просто колоссальные различия

Поскольку брокеры делают целые состояния на спредах и комиссиях, которые оплачивают трейдеры, очень важно не прогадать с посредником, которому в итоге придется отдавать всю выручку от операций. Чем меньшими будут издержки, тем больше вы сможете заработать!

Зарегистрировать счет в Exness

Размер минимального депозита

Большинство трейдеров-новичков предпочитает на старте торговой карьеры не рисковать большими деньгами. Если вы придерживаетесь этой же практики, то минимальный депозит на форекс, который будет требовать та или иная компания, серьезно подчистит ваши список потенциальных посредников. Сразу хочу вас предостеречь и сказать о том, что выбирать брокера со слишком уж заманчивыми условиями при пополнении тоже не стоит. Дело в том, что чаще всего такие компании просто не выполняют своих обязательств, а вы, в случае выигрыша, окажетесь в лузерах, которые не смогут забрать свои честно заработанные деньги.

Скорость исполнения ордеров

Изучая посредников на Forex, обратите внимание на скорость с которой они исполняют ордера. Дело в том, что на проскальзывании результативность вашей сделки может потерять до нескольких десятков процентов от своего общего объема

Крайне важно, чтобы на открытие и закрытие ордера у брокера уходило не больше 1 секунды. Именно от скорости и точности исполнения ваших приказов зависит итоговый результат вашей работы на бирже

Если посредник замешкался и потратил на выполнение ордера больше 1 секунды, то за это время успел произойти реквот, и ваш ордер исполнился в противоположную сторону прибыли. В случае, если вы заметили, что ваш брокер довольно часто «тормозит», то, скорее всего, он просто жульничает. Очень вам советую при обнаружении за ним таких «хвостов» тут же сменить компанию-посредника.

Программное обеспечение

Прекрасно, если ваш брокер может предоставить вам право выбора. Лично я нахожу наиболее удобным вариантом работы с Forex мобильное приложение. Разумеется, основная работа у меня сосредоточена в компьютере, но возможность контроля сделок с телефона позволяет мне не становиться узником монитора.

Удобство ввода и вывода денег

Ну и, пожалуй, последний по счету, но не последний по значимости пункт, на который нужно ориентироваться всем, кто решает, как выбрать брокера форекс, — это именно комфортная работа с денежным счетом (его пополнение и обналичивание). Согласитесь, работать на рынке крайне сложно, если у вас нет свободного доступа к вашим деньгам. Вы должны четко понимать, что брокер – это всего лишь держатель ваших средств. Он ни в коем случае не может задержать выплату или отказать от нее. Авторитетные посредники, которые беспокоятся о своей репутации, очень заботятся о том, чтобы их клиенты могли в любое время дня и ночи вывести свои заработанные деньги. Если вы хоть раз столкнулись с задержкой выплаты – тут же закрывайте торговый счет и меняйте брокера!

Чем выделяются лучшие брокеры Форекс?

Доверять первому же попавшемуся объявлению о брокерских услугах – опасно или, по меньшей мере, неразумно. Этот специалист должен стать мощной опорой и верным помощником в торговле, поэтому к его выбору стоит подойти критически. От той поддержки, которую предоставляет клиенту брокер, нередко полностью зависит судьба многотысячной финансовой операции. Итак, чем выделяются лучшие брокеры Форекс? Выгодными торговыми условиями – скажете Вы. Это верный, но далеко не единственный критерий выбора. Ниже мы перечислим, по каким признакам можно отличить настоящего профессионала этого дела.

Надёжность брокера

Продолжительность работы брокера с момента основания — очень важный параметр для оценки надёжности компании: чем дольше осуществляемая деятельность (конечно же, при условии, что компания постоянно развивается), тем больше присутствует опыт, а для клиента, соответственно, — меньше вероятность возникновения возможных проблем.

Более «молодые», относительно перечисленных, компании, которые, как появляются, так и закрываются достаточно часто, на мой взгляд, рассматривать, как минимум, для размещения крупных депозитов, не стоит.

Репутация среди клиентов. Помимо компаний с сомнительной репутацией, также для торговли не рассматриваю брокеров, про которых говорят: «начинали они «не очень», но вроде исправились»… Рекомендую выбирать только брокеров, которые с самого начала деятельности заботятся о своей репутации, стараясь работать честно и желательно, насколько это возможно, открыто.

Если самостоятельно сложно оценить репутацию той или иной компании, обратите внимание на рейтинг брокеров от текущего сайта, в котором используются понижающие фильтры для компаний, в репутации которых есть достаточные сомнения, — чтобы они не могли занимать высокие позиции. Наличие сегрегированных счетов — хранение брокером средств клиентов не вместе со своими средствами, а на отдельных счетах в банках, с которыми компания заключает определённые договоры

Соответственно, в этом случае каждая транзакция документируется в банке, что клиенту обеспечивает гарантии против возможных мошеннических действий со стороны брокеров и подразумевает соответствующий уровень безопасности

Наличие сегрегированных счетов — хранение брокером средств клиентов не вместе со своими средствами, а на отдельных счетах в банках, с которыми компания заключает определённые договоры. Соответственно, в этом случае каждая транзакция документируется в банке, что клиенту обеспечивает гарантии против возможных мошеннических действий со стороны брокеров и подразумевает соответствующий уровень безопасности.

Регуляции: чем обширнее список лицензий брокера в разных странах, тем компания выглядит надёжнее — с одной стороны; с другой — совсем не обязательно работать, например, с европейским подразделением брокера, когда при работе с юрисдикцией её оффшора условия для клиентов зачастую могут быть гораздо выгоднее, а список предлагаемых сервисов шире.

Основные регуляции обычно перечисляется внизу любой страницы сайта («в подвале»): указываются наименования, адреса, номера лицензий. По номеру лицензии на сайтах регуляторов можно убедиться в наличии указанных данных. С какой именно регуляцией вы работаете можно посмотреть в клиентском соглашении.

Техническая поддержка. Насколько «плохая» тех

служба свидетельствует о ненадёжности брокера сказать сложно, но хотел бы это также отметить, поскольку «хорошая» компания, на мой взгляд, уделяет достаточное внимание подбору персонала… Это не технические сотрудники, но ведь они напрямую взаимодействует с клиентом и своим профессионализмом, тактичностью (или недостаточности таковых) в значительной мере формирует у клиента в том числе и общее впечатление о брокере

Навязчивый маркетинг. В основном топовые брокеры не занимаются «названиванием» клиентам с предложением услуг. Обычно позвонит 1 раз менеджер после регистрации уточнить, не нужна ли какая-либо помощь или вовсе не звонят. Также могут позвонить при первом выводе средств, чтобы убедиться, действительно ли это вы производите вывод. Навязывание услуг не производят.

Выбор фондового брокера — 5 важных критериев

По факту почти все брокеры предоставляют одни и те же услуги. Везде можно купить акции, облигации, валюту, ETF фонды. Все они будут выплачивать дивиденды по акциям и купонный доход по облигациям. В этом отличий у них фактически нет. Все отличия упираются в сервис и условия.

Давайте рассмотрим конкретные критерии, на которые стоит обратить внимание

2.1. Наличие лицензии

Проверьте есть ли брокер в списке игроков ММВБ на официальном сайте Мосбиржи. Все допущенные компании там присутствуют.

В этом списке представлены все компании имеющие соответствующую лицензию на работу. Чуть ниже мы рассмотрим лучших из них и дадим свои советы.

2.2. Комиссия за оборот и обслуживание

Комиссии брокеров практически у всех плюс/минус одинаковые. Некоторые стали отменять комиссию за депозитарное обслуживание, дабы привлечь побольше клиентов. Но с другой стороны, комиссия за торговый оборот больше, а значит, торговать крупным объёмом будет значительно затратней.

Депозитарный сбор составляет ±177 рублей. Платится он только в случае, если были какие-то движения в течении месяца ценных бумаг (покупка/продажа).

Если ваша сумма инвестиций более 100 тыс. рублей, то депозитарный сбор не сыграет какой-то роли. В случае больших вложений (от 1 млн рублей) вы их и вовсе не заметите.

Если вы планируете активно торговать (заниматься трейдингом), то важно искать для себя тариф с минимальными комиссиями за торговый оборот. За один месяц активной торговли набегают приличные суммы

Например, с оборота 100 млн рублей можно выиграть только на комиссии 4000 рублей при торговле у брокера с минимальными сборами, если сравнивать ставки 0,07% и 0,03%.

Средние размеры комиссий у лучших брокеров 0,0354% при обороте до 1 млн рублей. Имеется ввиду любые операции с ценными бумагами, валютами. Чем выше оборот в течении дня, тем ниже будет процент комиссии. Расчёт ведется для одного дня.

Вообще, комиссия это важная тема для брокера. Ведь только на ней он зарабатывает. Некоторые могут взимать плату за вывод средств, что крайне неприятно для клиента.

2.3. Требования к минимальному депозиту и пополнению

Некоторые брокеры предъявляют требования к минимальному стартовому депозиту. Большинство таких условий не ставят и разрешают начинать с любой суммы.

Бывают также ограничения на минимальную сумму пополнения.

2.4. Доступные финансовые инструменты

Все брокерские компании предоставляют доступ к торговле отечественными акциями и облигациями, etf фондам, валютам. Однако некоторые не дают доступа к торговле иностранными акциями. Поэтому этот момент лучше уточнить заранее.

Например, Сбербанк брокер требует наличие статуса квалифицированного инвестора для доступа к американским акциям.

Как купить иностранные акции;

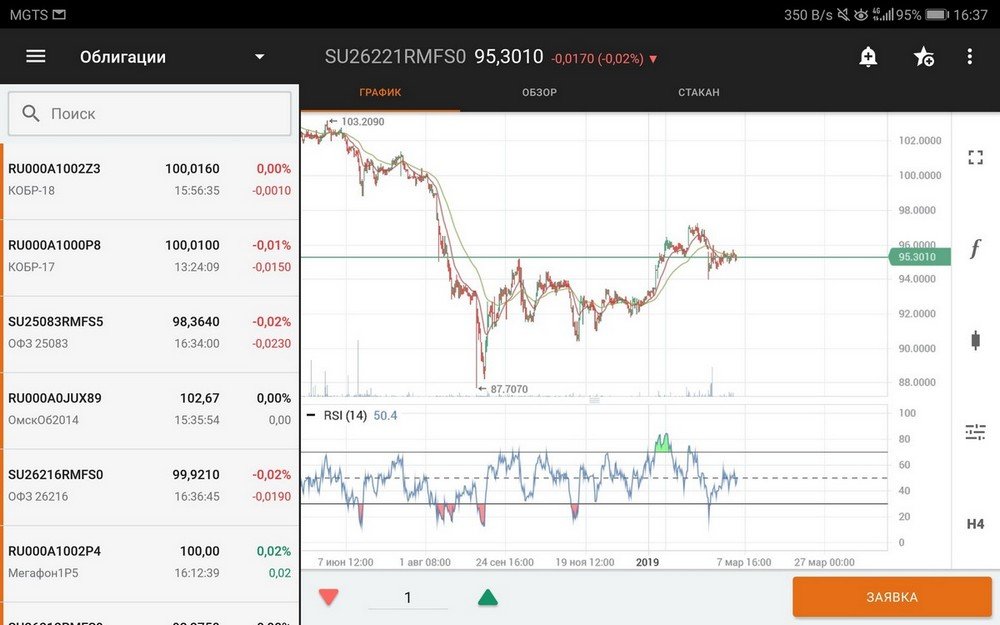

2.5. Торговый терминал

Поскольку большинство из нас имеют официальную работу, поэтому торговля ведётся в основном с помощью подручных девайсов (смартфоны и планшеты). Наличие качественной мобильной версии торгового терминала у брокера крайне важна. По-крайней мере большинство моего окружения торгуют не через компьютер.

Крупные компании имеют мобильные приложения для торговли. Однако их качество сильно отличается. Так, к примеру Сбербанк не имеет даже биржевого стакана. Плюс к тому же порой невозможно войти на свой торговый счёт.

Приложение Финам трейд

Также в приложении есть удобная возможность просмотреть текущий график торгов:

И биржевой стакан:

Чтобы было комфортно торговать рекомендуется заранее уточнить у брокера мобильное приложение торгового терминала и его возможности.

Главным советом, который можно дать: не работать с малоизвестными компаниями, не имеющие отзывов и лицензии. Да и зачем это делать, когда есть крупнейшие брокеры с минимальными комиссиями.

Советую прочитать: