Тинькофф инвестиции: как открыть брокерский счет, тарифы и условия его обслуживания

Содержание:

- С чего начать путь инвестора?

- Обзор внутреннего интерфейса личного кабинета

- Общие нюансы работы со счетом

- Тинькофф-Инвестиции — вход в личный кабинет

- Знакомство с Python

- Тинькофф капитал — управление инвестициями

- Брокерский счет в Тинькофф Банке

- В чем отличие брокерского счета от индивидуального инвестиционного

- Как зарабатывать на Тинькофф инвестициях

- Как начать зарабатывать с Тинькофф Инвестиции?

- Как пользоваться?

- Партнерская программа

- Выводы

- Пополнение и вывод средств с Тинькофф Инвестиций

- Вывод средств

С чего начать путь инвестора?

Если у вас нет большого опыта в инвестициях, не пользуйтесь агрессивными стратегиями – это почти всегда приводит к убыткам. Если вы хотите сохранить капитал и не готовы к большому риску, следуйте рекомендациям робота-советника или менеджера. При самостоятельном планировании портфеля давайте предпочтение акциям стабильных компаний с хорошими дивидендами либо надежным облигациям. Активы с высоким риском должны занимать меньшую часть портфеля.

Самая плохая стратегия – инвестирование на ощупь, исходя из обрывочных знаний рынка и рекомендаций аналитиков. Если очень повезет, такая торговля может принести прибыль, но со временем баланс неизбежно начнет уменьшаться.

Хорошим результатом считается доходность выше уровня инфляции. Прибыль в десятки процентов годовых свидетельствует либо о большом везении, либо о высоких рисках. Удерживать доходность выше 20% в год на длинной дистанции удается немногим.

Обзор внутреннего интерфейса личного кабинета

Интерфейс личного кабинета Тинькофф состоит из 2 меню.

Верхнее меню представлено 9 вкладками. Рассмотрим, что содержится в каждой из них.

Портфель. В этом разделе можно пополнить брокерский счет, а также оставить заявку на вывод ДС. На вкладке “Еще” содержится 4 подменю:

- События — отражает историю сделок, заявок, начисленных дивидендах, купонах, удержанных налогах.

- Заявки — показывает открытые биржевые заявки. Если они не будут исполнены, то по истечение торговой сессии будут автоматически отменены.

- О счете. В этом разделе можно заполнить форму W8-BEN, чтобы платить меньше налогов при работе с иностранными акциями, узнать какой тарифный план у вас установлен и поменять его, ознакомиться с брокерским и налоговым отчетами, документами и условиями обслуживания, подключить маржинальную торговлю (чтобы была возможность заключать сделки на заемные денежные средства).

- Аналитика. Здесь будут отображаться аналитические отчеты по вашему портфелю, включая распределение активов.

Обзор. Здесь вы найдете общие сведения об инвестиционных платформах, их функциональности и преимуществах.

Лента включает в себя идеи, прогнозы аналитиков и важные новости.

Каталог. Тут содержится перечень доступных к покупке и продаже инвестиционных инструментов: российские и иностранные акции, облигации, фонды (ETF, БПИФы), валюта. Найти ценные бумаги можно в общем перечне, через поисковую строку по названию и тикеру. Нажмите на выбранную ценную бумагу и в карточке вы сможете ознакомиться со всей необходимой информацией по инструменту (график котировок, история дивидендных выплат, новостные сводки, аналитические прогнозы, показатели финансовой отчетности). Чтобы добавить ценную бумагу в свой портфель, просто кликните по кнопке “Купить”, размещенной справа от графика и укажите количество лотов и цену.

Что купить. В этом разделе можно воспользоваться помощью робоэдвайзера в составлении инвестпортфеля.

Терминал. Здесь размещена ссылка для перехода в веб-терминал. Торговая платформа содержит полный набор функций для опытных трейдеров, включая работу с онлайн-графиками, биржевым стаканом, индикаторами, условными и лимитными заявками.

Тарифы. Этот раздел описывает условия и характеристики доступных тарифных планов.

Премиум. Здесь вы найдете более подробную информацию о премиальном тарифе и о том, какие преимущества он дает.

Боковое меню состоит из 4 разделов:

- Счет Тинькофф Блэк — для пополнения брокерского счета.

- Карта Тинькофф Блэк — для управления пластиком (к примеру, можно сменить ПИН-код, заказать перевыпуск, ознакомиться с отчетами по движению денежных средств, сделать платеж, заблокировать, подключить овердрафт).

- Портфель — дублирует одноименный раздел из верхнего меню.

- Кошелек — содержит историю активных заказов на покупку страховки, поиск авиабилетов и прочее.

Общие нюансы работы со счетом

В работе с БС Тинькофф нет ничего сложного. По мнению профессионалов, он создан для домохозяек, насколько все просто.

Как открыть

Для открытия счета необходимо:

Через 2-5 дней курьер доставит для подписи договор для открытия счета и банковскую карточку. Клиенты банка могут пользоваться счетом через 5 минут после подачи заявки.

Как видим, никаких посещений офиса, предъявления документов, получения токенов (авторизации). Все просто и быстро.

Как заработать

После открытия БКС возникает вопрос, как заработать на инвестициях. Здесь множество аспектов, каждый из которых заслуживает отдельной статьи. Остановимся на самом простом, с которым сталкиваются все начинающие инвесторы: с чего начинать свою работу на фондовом рынке.

Для клиентов с недостаточным опытом работы в сфере инвестирования средств Тинькофф Инвестиции подготовили подробные рекомендации по приобретению ценных бумаг. Если и в этом случае возникают вопросы, можно воспользоваться бесплатными советами робота, который поможет выбрать оптимальные варианты вложения денег, подскажет, какие ценные бумаги лучше всего покупать в данный момент, как эффективно распределить средства.

Для новичков такая помощь бесценна. Опытные инвесторы могут опираться на собственные знания и опыт. Хотя и здесь встречаются ситуации, когда робот-советник давал профессионалам «вкусные» варианты вложения денег.

В заключение успокоим новичков: менеджеры банка отсекают в реестре ценных бумаг, которые могут купить клиенты банка, рискованные активы. Это гарантирует получение дохода и сохранность основного капитала.

Как вывести

При наличии мультивальтной карты Тинькофф, вывести деньги со счета можно быстро, без комиссий и лимитов. Сложности, относительные, возникают, если транзакция проводится на лицевой счет в другом банке. Здесь придется ждать от 2 до 5 дней – столько идет перевод. Кроме этого нельзя перевести валюту на рублевый счет и, наоборот, без мультивалютной карты.

При указании суммы перевода можно не задумываться о подоходном налоге. Банк самостоятельно его рассчитает и уплатит из остатка на БКС. При нехватке средств, сумма перевода будет уменьшена.

В заключение отметим, что инвестировать свободные денежные средства в ценные бумаги интересно и выгодно. Многие россияне начинают понимать это. Как результат – постоянный рост открытых БС.

Тинькофф-Инвестиции — вход в личный кабинет

Все операции по инвестированию проводятся через Личный кабинет клиента банка. После подписания всех документов, вам будет предоставлен доступ к системе.

Зайдите на официальный портал банка-брокера и в правом верхнем углу нажмите на кнопку «Войти».

Переход на страницу доступа к ЛК

Система переведет вас на страницу входа в персональный офис. Если вы являетесь клиентом Тинькофф-Банка, то введите свой логин. Если у вас его еще нет, то оставьте свой номер телефона и нажмите на клавишу входа.

Вход в программу ЛК

Если логин был потерян, то его просто можно будет восстановить. В нижней части формы нажмите на соответствующую клавишу и следуйте указаниям системы.

Для новичков есть возможность дополнительно указать адрес своей электронной почты и получать на него все уведомления и квитанции от банка.

После прохождения регистрации, вам откроются все возможности работы в программе Личного кабинета.

Открытие брокерского счета

Чтобы открыть счет инвестора, необходимо перейти в раздел «Все продукты» и найти инвестиционный блок.

Программа откроет форму заявки, которую необходимо будет заполнить. Понадобится указать фактический адрес проживания и адрес по прописке, источник получения дохода. Потребуется предоставить отсканированные страницы паспорта с пропиской.

Познакомьтесь с предлагаемыми условиями по работе и подпишите заявку. На ваш телефон придет смс-код, который необходимо будет ввести в положенное поле.

После подтверждения своих действий, надо будет подождать пару дней. За 2 дня сотрудники банка-брокера проверят ваши сведения и откроют вам счет.

Для тех, у кого нет дебетовой карты Тинькофф-Банка, необходимо будет ее получить.

Открыт брокерский счет, его надо будет пополнить. Откройте список продуктов банка и найдите брокерский счет, переведите на него с карты деньги и начинайте инвестировать.

Заявка на открытие брокерского счета

Преимущества Личного кабинета

К основным плюсам программы ЛК можно отнести:

- возможность управлять своими средствами дистанционно;

- получение специальных предложений от Тинькофф-Банка и участие в акциях;

- простота и легкость работы в системе;

- возможность настройки автоплатежей;

- все операции проводятся в одном месте;

- доступ к дополнительным сервисам.

Возможности персонального офиса

В сервисе Личного кабинета вам предоставляется возможность:

- проводить разные финансовые операции;

- управление инвестициями;

- открытие вкладов;

- оформление кредитов;

- оформление страховки;

- другое.

Знакомство с Python

В качестве более продвинутой среды, ребята с работы посоветовали PyCharm.

С ним дело пошло гораздо продуктивнее, среда автоматически дрессирует писать в соответствии с PEP8 (стандарт оформления кода).

Общие знания по Python я брал из своего любимого справочника: https://www.w3schools.com/

Просто прошерстил все его статьи по питону сверху вниз, и потом периодически обращался за подробностями.

Вообще, чисто субъективно, мне этот язык сразу понравился. Порадовала краткость путей решения задач. Сложилось впечатление, что если просто нужно, чтобы что-то заработало, оно здесь заработает в два счёта, без лишних заморочек. Гуглится всё элементарно, по крайней мере, на моём уровне сложности. Чаще всего, решения находил на https://stackoverflow.com/

Тинькофф капитал — управление инвестициями

После открытия брокерского счета вам будут доступны все возможности инвестирования. Приобретать необходимые активы возможно через программу ЛК, либо мобильное приложение.

Пополнять брокерский счет не обязательно. Деньги за покупку будут взиматься с карты.

Вывод денежных средств

Выводить деньги из системы будет также легко. Оформите заявку на вывод и получайте свои дивиденды.

Сроки переводов будут зависеть от валюты и времени предоставления заявки на вывод денежных средств.

Покупка и продажа активов

Подписав договор на брокерское обслуживание, у вас будет открыт свободный доступ ко всем активам. Вам нет необходимости вдаваться в тонкости процесса. Достаточно выбрать нужный вид объекта инвестиции и купить его.

Рассмотрим на примере акций. Они продаются лотами. Можно выбрать любое количество акций, которое есть в лоте и осуществить покупку.

Продавать акции можно во вкладке «Портфель». Откройте ее, укажите количество продаваемых акций.

Все расчета по проводимым операциям проводятся в режиме Т+2, что означает + 2 дня. Оплатив акции сегодня, вы их получите не сразу, а по истечении 2-х дней.

- Акции. Это ценные бумаги различных российских и зарубежных компаний. Вы можете купить желаемое количество акций и получать с них регулярно дивиденды.

Чтобы выбрать нужные акции для покупки откройте соответствующий раздел в программе. Для простоты и удобства можно воспользоваться сортировкой по отраслям, выбрать иностранные компании, либо оставить российские.

Программа откроет всю необходимую информацию по активам:

- текущая стоимость;

- временной интервал;

- доходность.

Дополнительно предоставляются данные по самой компании, аналитические прогнозы, новости.

Покупка акций

- Облигации. Это ценные бумаги, которые подтверждают долговые обязательства предприятия. Приобретая облигации, вы даете свои деньги компании в долг под %. Это неплохое вложение денег. Тем более, что здесь идет стабильная и регулярная прибыль.

Чтобы правильно выбрать актив, необходимо обращать внимание на следующие моменты:

- погашение облигации;

- номинальную стоимость;

- рыночная цена;

- купонная величина;

- дата выплаты купона;

- периодичность выплат;

- текущая доходность;

- планируемая доходность.

- Валюта. Здесь необходимо сверяться с текущим курсом ЦБ. Несмотря на то, что придется за покупку платить еще проценты, покупать валюту через Тинькофф-Инвестиции будет выгоднее, чем в банке.

- Еврооблигации. Данные ценные бумаги могут стать хорошей альтернативой вкладам в валюте. Понятно, что и их доходность будет гораздо выше банковских вкладов. Единственный минус — высокая стоимость лота. Минимальная цена будет не ниже 1000 $/

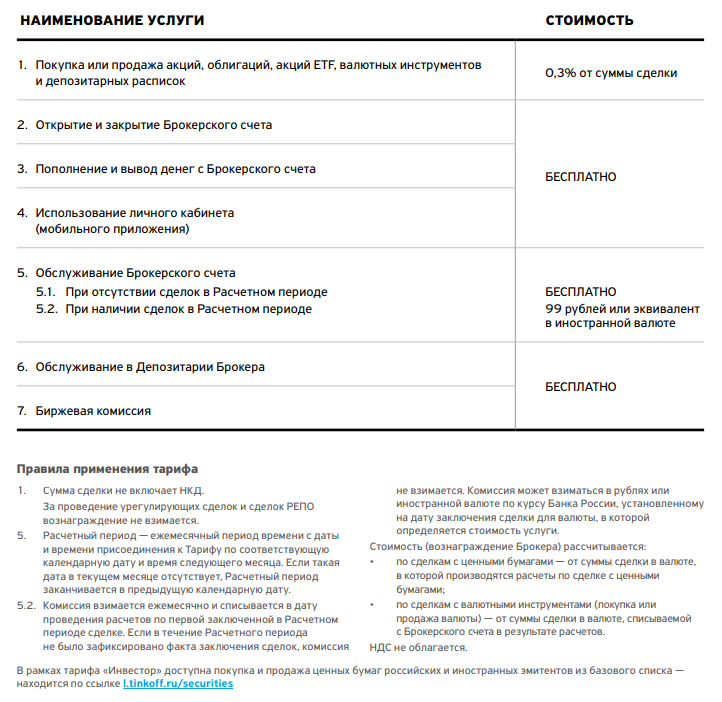

Тинькофф инвестиции тарифы

Тинькофф-Банк предлагает на выбор два тарифа: Трейдер и Инвестор.

Стоимость первого в месяц — 599 рублей, второго — 99 рублей. Комиссионные выплаты по Трейдеру составят 0,03%, по Инвестору — 0,3% за каждую сделку.

Несколько моментов, на которые стоит обратить внимание:

- Ежемесячная комиссия будет взиматься сразу при проведении сделки.

- Двойная комиссия будет списываться с покупки ценных бумаг в иностранной валюте.

- Комиссии по 0,03 и 0,3% будут начисляться за каждую проведенную операцию.

Инвестиционный проект

Выплата дивидендов

Выплата проводятся по решению дирекции. Если принято решение по выплатам, то банк выплачивает своим клиентам дивиденды.

Они поступают на брокерский счет в течение 3-х недель. После зачисления полученные средства можно потратить на покупку новых активов, либо перевести на банковскую карту.

Брокерский счет в Тинькофф Банке

Деятельность Тинькофф Банка с биржами несколько отличается от привычной схемы. И в первую очередь тем, что работает без брокерской лицензии. Данная финансовая организация является посредником между компанией «БКС» и своими клиентами. Брокерские операции возможно проводить через «Инвестиции» только в случае использования денежных средств с основного счета клиента, открытого в банке Тинькофф.

Открытие и закрытие счета

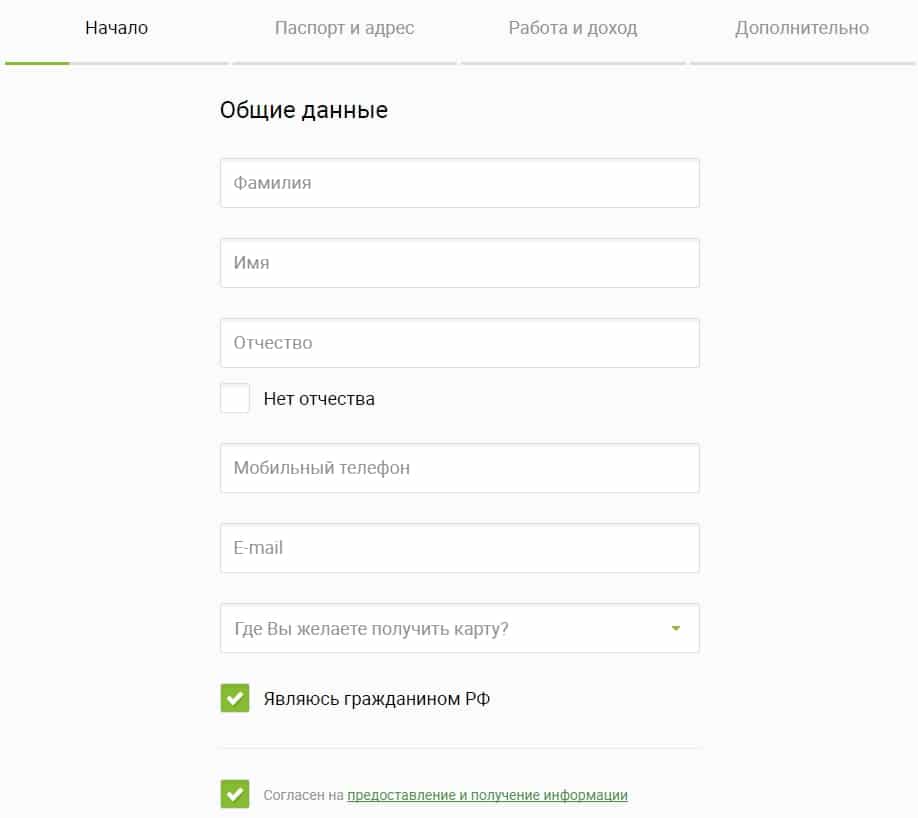

Чтобы открыть брокерский счет, достаточно оформить заявку на официальном сайте Тинькофф Банка. Для этого потребуется:

- Зайти на сайт.

- Найти в главном меню опцию «Инвестиции».

- В самом низу страницы будет предложена специальная форма заявки, которую следует заполнить.

В заявке потребуется указать номер мобильного телефона

Очень важно, чтобы он был действующим. Именно на этот номер придет код, который станет пропуском для заполнения остальных граф в анкете

На следующем этапе необходимо вписать личные данные и указать адрес, по которому сотрудник банка доставит документы. Представитель компании привезет клиенту договор на открытие брокерского счета Тинькофф и карточку Tinkoff Black. Эта процедура займет от 2 до 5 дней.

Что касается закрытия брокерского счета, то этого делать нет необходимости. Клиент ничего не платит за его обслуживание. Договор можно аннулировать в одностороннем порядке. Об этом нужно обязательно за 5 дней уведомить компанию посредством личного кабинета. После того, как банк получит сообщение, он прекратит прием торговых поручений.

Брокер также может отключить брокерский счет, если допущены нарушения регламента, нет в наличии средств для погашения комиссии на протяжении двух месяцев. Так же поступают, если не предоставлены документы или отсутствует за прошедший год сделка или нет активов на конец года.

Полное расторжение договора возможно осуществить в том случае, когда с обеих сторон соблюдены все обязательства. Обязательно должны быть уплачены налоги и вознаграждения брокеру. Далее брокер отправляет поручение в депозитарий о закрытии счета инвестора. Отчет о состоянии счета передается клиенту.

Ввод и вывод средств с брокерского счета

Пополнить брокерский счет Тинькофф и вывести с него средства можно бесплатно. По условиям банка с брокерского аккаунта допускается проведение операции снятия средств всего один раз в сутки. Обычно деньги переводятся в течение двух дней. Есть возможность воспользоваться в сервисе такой опцией, как «Срочный вывод». Она активна только когда сумма перевода не более 75% от всего баланса счета. Желающим вывести небольшое количество средств придется подождать указанный срок.

Те, кто проводит операции с валютными активами, должны знать, что существует еще нюанс. При переводе на рублевую карточку денег в валюте снимается комиссия. Она составляет 0,3% от общей суммы, но не меньше 99 рублей. Однако это плата за конвертацию средств, а не за саму операцию вывода с карты Тинькофф.

Пополнение счета выгоднее всего посредством покупки валюты на бирже. Также это можно сделать с имеющейся дебетовой карты банка.

В чем отличие брокерского счета от индивидуального инвестиционного

Помимо брокерского счета, вкладывать капиталы в инвестиции можно через индивидуальный инвестиционный счет. Начинающие инвесторы часто не понимают, чем отличается ИИС от БКС, в результате чего иногда принимают ошибочные решения. Ведь, по сути, разницы между ними по функционалу нет.

Отличия есть и касаются они льгот и ограничений.

Льготы. При открытии ИИС инвестор, в отличие от брокерского счета, может воспользоваться правом на налоговые вычеты по подоходному налогу, уплаченному по ставке 13%. При этом льготный режим предусматривает 2 варианта возврата НДФЛ:

- вкладчик работает. В таком случае происходит возврат уплаченных налогов на доход от инвестиционной деятельности в размере, оговоренном в законодательстве, но не более суммы уплаченных НДФЛ по месту основной работы;

- вкладчик не работает, а прибыль от ИИС является единственным источником существования. В этом случае НДФЛ не будет брокерской конторой рассчитываться, начисляться и перечисляться в бюджет. Под данную категорию вкладчиков попадают в основном студенты и пенсионеры. Редко, но и рантье.

Выгоды налицо. Но не нужно спешить открывать инвестиционный счет. Ведь пока не ясно, что лучше ИИС или брокерский счет Тинькофф, т.к. у инвестсчета существуют некоторые ограничения.

Ограничения. Наличие преференций практически всегда сопровождается некоторыми ограничениями. Есть они и у ИИС:

- сумма ежегодного пополнения не может быть более 1 000 000 руб., независимо от количества траншей;

- закрыть счет можно только через три года после открытия. Если сделать это раньше указанного срока, придется оплатить НДФЛ в полном объеме за все время действия ИИС, т.е. инвестсчет превратится в брокерский.

Открывая один из инвестиционных счетов необходимо взвесить все за и против. С одной стороны, нет налога на доходы, с другой, средства замораживаются на 3 года.

В некоторой степени проблему решает инвестирование в облигации государственного займа, на доход с которых не платится НДФЛ. В этом случае БКС бесспорно выгоднее.

Для покупателей ценных бумаг, доход с которых может достигать 21%, выгоднее открыть ИИС. Выгоден этот счет и держателям крупных активов.

Как зарабатывать на Тинькофф инвестициях

Часто новички задаются вопросом о том, как зарабатывать в Тинькофф Инвестиции и с чего начать. Владельцы брокерского счета могут получать доход с покупки и продажи ценных бумаг. Деньги можно вложить в следующие виды финансовых инструментов:

Акции – это доля от компании (отечественной или иностранной). После приобретения акции пользователь становится совладельцем выбранной организации и имеет право на получение части прибыли (дивидендов).

Вкладываясь в акции, инвестор имеет возможность заработать на росте их стоимости. К примеру, ценная бумага была куплена за 100 рублей, в дальнейшем ее цена выросла до 170 рублей. Продав такую акцию, доход инвестора составит 70 рублей.

Обратите внимание!

Следует учитывать, что акции являются наиболее рискованным видом вложений. Здесь присутствуют сразу три угрозы: неполучение дивидендов, продажа ценных бумаг в убыток и потеря вложений по причине банкротства компании.. Облигации – это разновидность долговой ценной бумаги

Принцип: государство или частная компания выпускает облигацию для того, чтобы взять деньги в долг. Инвестор приобретает такую ценную бумагу. В дальнейшем вложенные средства ему возвращаются вместе с процентами

Облигации – это разновидность долговой ценной бумаги. Принцип: государство или частная компания выпускает облигацию для того, чтобы взять деньги в долг. Инвестор приобретает такую ценную бумагу. В дальнейшем вложенные средства ему возвращаются вместе с процентами.

Величину заработка на облигациях характеризует такой показатель, как доходность к погашению. Это годовые проценты, которые получит инвестор в случае, если не продаст ценную бумагу раньше срока ее погашения.

ETF – набор активов, которые инвестор может купить или продать на бирже. Как правило, состав такого имущества представлен акциями и облигациями различных компаний.

Ключевые преимущества ETF: возможность вложения в самые разные ценные бумаги при минимальном капитале, инвестору не нужно самостоятельно принимать решение о выборе компаний, благодаря обширной диверсификации риск потери средств минимален.

ИСЖ – расшифровывается, как инвестиционное страхование жизни. При выборе такого варианта пользователь имеет возможность заработать на деньгах, внесенных за страхование.

Средства, перечисленные страхователем, компания вкладывает в ценные бумаги. В дальнейшем возможен один из таких сценариев:

- ценные бумаги подорожали – страхователь в конце срока действия полиса получает его стоимость и дополнительные проценты,

- ценные бумаги подешевели – страхователь получает только деньги, заплаченные за полис.

Как видно из описанной схемы, при вложении свободных финансов в ИСЖ практически отсутствует риск потери инвестиций. Таким образом, для того, чтобы начать зарабатывать на инвестициях, нужно пройти регистрацию в приложении Тинькофф Инвестиции, после чего можно вкладывать деньги. При отсутствии необходимого опыта начинать лучше с небольших сумм.

Следующая статья

Как инвестировать в Сбербанке – с чего начать новичку

Как начать зарабатывать с Тинькофф Инвестиции?

Для начала необходимо зарегистрироваться, кликнув «Открыть счет», а далее «Войти». В последнее время, среди популярных бизнес-идей: трейдинг акциями, покупка облигаций и участие в ETF являются весьма востребованными. Важным моментом является то, что за обслуживание счета в этом приложении плата не взимается, так почему бы не попробовать. Все операции подвязываются в историю аккаунта, можно выбирать для покупки тот или другой инструмент в два клика, следить за аналитикой. Удобно, что у приложения есть собственная социальная сеть «Пульс», где можно пообщаться с коллегами, узнать об основных сложностях и подводных камнях торговли, или же о сильных сторонах сотрудничества с этим брокером в режиме онлайн.

Открытие ИИС или брокерского счёта

Для этого необходимо отправить заявку в фирменном приложении, указав контактные данные и заполнив все поля. Выходить из дома для подписания договора не нужно, поскольку курьер привезет пакет документов по любому адресу. В среднем, время открытия счета составляет 1 день, а если выходной, тогда на следующий рабочий день. Для «Премиум» версии открытие может проходить до 2-х дней.

Тарифы

Комиссии необходимо платить только за сделки. За обслуживание счета никакая оплата не взимается. Предусмотрена возможность подключения статуса «Премиум», которая открывает выход на международные рынки, дает персональную карту в подарок и предусматривает персонального менеджера. Комиссия за покупку или продажу из расширенного списка составляет 0,25%. Тарифная линейка представлена по 3 позициям

Предлагаю остановить внимание на самых популярных направлениях

Тарифы брокера в зависимости от типа клиента

| Вид операции | Инвестор | Трейдер | Премиум |

|---|---|---|---|

| Сделка | 0,3% | 0,05%, 0,025% после закрытия дня, когда размер сделок превысил 20 тыс. рублей | 0,025%0,25-4% в случае работы с иностранными внебиржевыми ценными бумагами |

| Обслуживание | 0% | 290 рублей , если оборот ниже 2-х млн., были сделки за отчетный период, нет премиум-карты банка, оборот за прошлый период не превысил 5 млн. | Если портфель свыше 3 млн. рублей — 0. Капитал 1-3 млн. — 990 рублей. Остальные случаи — 3 тыс. руб. |

| Открытие Пополнение Закрытие | Бесплатно | Бесплатно | Бесплатно |

Личный кабинет инвестора

В персональном аккаунте можно подключить бесплатного помощника. Он «расскажет», как заработать, но для этого необходимо дать ответы на 3 вопроса:

- Какая валюта вложений?

- Какая максимальная сумма для инвестирования?

- Какие опции желаете, чтобы были в портфеле?

Далее на основе данных система предлагает вам конкретные акции, облигации, инвестиционные фонды для работы.

Торговля с Тинькофф

Для начала необходимо выбрать акции определенной компании, проанализировав информацию по каждой. В ленте видны актуальные предложения с доходностью за определенный период. Далее нажимаете купить и выбираете количество ценных бумаг для приобретения. Как правило, минимальный лот составляет 10 позиций, но есть компании, которые разрешают покупать бумаги поштучно. Затем видите, какой размер комиссии брокера. К слову, Тинькофф брокер отличается приемлемыми ставками, начиная от 0,025% за операцию.

Как пользоваться?

Работа с приложением от Tinkoff очень проста и удобна.

Шаг #1. Регистрация

Всё начинается с открытия брокерского счёта. Для того чтобы это сделать нажмите на кнопку снизу.

На странице регистрации спуститесь ниже, там вы увидите поля для заполнения информации. Заполните их и следуйте по инструкции.

При регистрации счёта возможны два варианта:

Если вы не являетесь клиентом Тинькофф Банка, то представитель принесёт на дом все необходимые документы для заполнения и дебетовую карту Tinkoff Black (она нужна для пополнения брокерского счёта и вывода средств), а от вас понадобится только паспорт.

Если вы являетесь клиентом банка, всю операцию можно проделать онлайн, подтвердив свою личность с помощью кода из СМС, указав свой телефон или логин от личного кабинета и тем самым «подписав» договор об открытии счёта.

После того, как счёт открыт, смело устанавливайте приложение на ваш телефон. Скачать его можно и на IOS, и на Android.

Шаг #2. Пополняем баланс

Пополнить баланс можно без комиссии с помощью любой карты Tinkoff. При пополнении брокерского счёта с карты другого банка комиссии от Тинькофф Инвестиций также не будет, однако она может быть у карты вашего банка.

Чтобы пополнить баланс, переходим в наш Портфель – самая первая вкладка, опускаемся в самый низ и нажимаем на Рубль, затем на кнопку пополнить.

В следующем окне вначале выбираем откуда пополнять, а ниже – на какой счёт (рублёвый, долларовый или евровый).

Также при наличии ИИС можно пополнить и его, но только в рублях. Иностранную валюту в ИИС можно будет купить уже потом, перейдя на страницу покупки валют. Там выбираем нужную нам валюту и нужный счёт. Покупается она ровно по тому же принципу, как и при покупке акции. Его я описал ниже.

Шаг #3. Покупаем акции или облигации

Приобретать и продавать ценные бумаги через Тинькофф Инвестиции можно только в будние дни – по выходным биржа закрыта. Чтобы купить нужный нам продукт, переходим во вкладку “Что купить” и выбираем какую-нибудь ценную бумагу. Для примера я выберу FinEx Акции глобального рынка (кстати неплохая покупка в долгосрочной перспективе, найти можно вбив в поиске сверху FXRW).

Итак, находим нужный нам продукт – акцию, облигацию, фонд, валюту, – нажимаем на него и в следующем окне выбираем на какой счёт добавить продукт – брокерский или ИИС. Выбираем способ оплаты (для брокерского счёта можно прямо с банковской карты Tinkoff) и указываем необходимое количество единиц. Нажимаем купить и всё готово, теперь продукт находится в вашем портфеле.

Отдельно хочу рассказать про «Пульс»: на странице покупки какого-либо продукта присутствует много полезной информации, в том числе вкладка Пульс. Перед тем, как принять решение о приобретении продукта, советую ознакомиться с этим разделом.

В нём пользователи пишут свои комментарии и мнения о той или иной ценной бумаге. Вы можете открыть профиль любого комментатора и, оценив его годовую прибыль, убедится, насколько он успешный инвестор и стоит ли прислушиваться к его мнению. После открытия профиля вы сразу увидите все необходимые показатели:

Шаг #4. Выводим прибыль

Выводить средства с брокерского счета можно только на карту Tinkoff. Для этого всё также переходим в наш портфель, нажимаем на Рубль, но на этот раз выбираем Вывести

Далее по старой схеме – Откуда и Куда. Вывод происходит почти моментально.

Важный момент – чтобы выводить валюту, нужно иметь банковский счёт в нужной вам валюте. В Тинькофф он обслуживается бесплатно и открывается всего в пару нажатий. Для того, чтобы открыть валютный счёт, переходим в основное приложение Тинькофф Банка, сразу проматываем вниз и нажимаем кнопку Открыть новый счёт или продукт.

В следующем меню наверху нажимаем Добавить валюту и открываем нужный нам валютный счёт. После этого просто введите код из СМС и счёт готов.

Партнерская программа

Отдельной партнерской программы для клиентов Тинькофф Инвестиции не предусмотрено. Но имеется общая реферальная программа «Приведи друга», в рамках которой с помощью персональной ссылки можно приглашать людей становиться клиентами банка.

За оформление новыми пользователями продуктов Тинькофф, в том числе открытия брокерского счета в Инвестициях, пригласитель получает на карту бонусные средства.

Размер полученных таким образом вознаграждений зависит от многих факторов (тип используемой карты, вид оформленного рефералом продукта, сумма осуществленных им взносов и т. п.), а ознакомиться с ним можно в личном кабинете на сайте или в мобильном приложении Тинькофф.

Выводы

На самом деле минусов раньше было намного больше, но Тинькофф работает постоянно над дорабатыванием проблем. Само приложение Тинькофф Инвестиции очень простое и не вызывает какое-то раздражение при торговле.

Но плохо, что и простые люди будут думать, работая с этим сервисом, что и сама торговля тоже проста и заработки там реальны.Хотя удобный сервис данного приложения ничего общего не имеет с торговлей на бирже.

И здесь точно будет не достаточно робота-советника. Я даже не представляю, как можно торговать через смартфон. Это удобно, когда ты купил что-то на долгий срок по подсказке действительно опытного человека.

И желательно, чтобы этот опытный человек смог до вас донести, что не факт, что эта инвестиция будет для вас прибыльной. А еще смог бы вам объяснить, сколько можно денежных средств вкладывать в инвестиции, как научиться не открывать каждый раз приложение “Тинькофф Инвестиции”, чтобы посмотреть: насколько там цена выросла и сколько я уже заработал денег, ничего не делая.

Мне не нравится, что биржа и сладость заработков будет меня постоянно заставлять залезать в это приложение. Сделает меня своим рабом

По мне, как человеку, уже давно торгующему на бирже, очень важно меньше с ней соприкасаться, а новичкам вообще надо ставить песочные часы рядом с компьютером, чтобы они не просиживали больше, чем надо

Ну и не устаю повторять, что для простых людей-такая легкая доступность к торговле просто «утопие». Не ведитесь на то, что это все так легко.

Опытные игроки сидят и ждут, когда придет очередная партия новеньких обывателей, которые уверенны, что они теперь крутые инвесторы. И будут забирать на рынке у вас деньги до тех пор, пока вы не поймете, что тут не все так просто.

А брокерский бизнес хорош тем, что стоит только идти на шаг, даже два, впереди своих конкурентов, и прибыли потекут нескончаемым ручьем. Несмотря на то, что Тинькофф вложил кучу денег в эти программные решения и стараются все технические косяки убирать, следят за отзывами в интернете, реагируют на критику своих клиентов, дорожат ими-компания в первую очередь работает для того, чтобы получать прибыль.

Задачи и цели любого инвестора или трейдера немного иные. Вы с брокером не партнеры по бизнесу, как может показаться. Ему без разницы зарабатываете вы или нет.

Часть ваших задач в мире инвестиций:

- Сводить издержки своего бизнеса к минимуму-это комиссии.

- Иметь прозрачные тарифы.

- Иметь стабильное программное обеспечение без малейших намеков на нестабильную работу.

- Не быть рабом всех этих «завлекушек» по инвестированию.( К торговле через приложение на смартфоне отношусь негативно, хотя приложение очень хорошее).

Все-таки мне больше симпатизируют такие брокеры, как БКС или Финам, Кит-Финанс. И терминал Quik я ни на что другое не променяю.Тем более, что торговля фьючерсами отсутствует у Тинькофф, а комиссии на Срочном рынке намного меньше (выше я писала про пункт №1 «Сводить издержки своего бизнеса к минимуму»).

Пополнение и вывод средств с Тинькофф Инвестиций

️

Вводить и выводить средства в этом сервисе можно только с помощью дебетовых банковских карт (никаких электронных платежных систем и уж тем более криптовалют).

Но зато организованы эти процессы очень просто и удобно.

Для пополнения счета нужно на вкладке кабинета «Портфель» нажать кнопку «Пополнить» и в открывшемся окне заполнить несколько полей — куда зачислять средства, способ их внесения и сумма.

Для вывода денег с брокерского счета нужно в выпадающем меню «Еще» выбрать пункт «Вывести». Данные, которые после этого потребуется указать — в каком размере, с какого счета вывести и куда зачислить.

Оба вида операций со средствами обрабатываются практически мгновенно. Сразу после ввода денег на брокерский счет можно торговать активами. А после вывода средств с Тинькофф Инвестиций на карту — сразу же можно их тратить.

Также советуем посмотреть подробный мастер-класс по работе с Тинькофф Инвестиции от самих сотрудников банка:

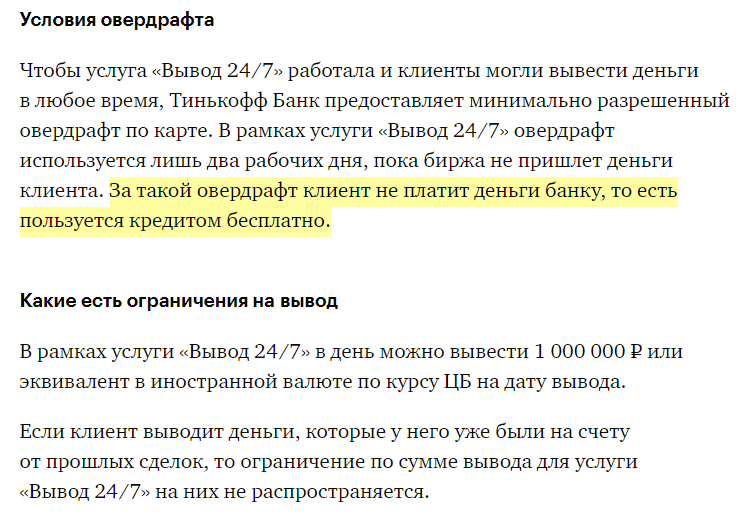

Вывод средств

Здесь действительно реализован мгновенный вывод средств и это не преувеличение. Детальнее разберемся в том, как это реализовано:

- При продаже акций физически средства поступили бы на счет брокера только через 1 или несколько дней, торги ведутся по схеме Т+.

- Чтобы клиенту не пришлось ждать, банк подключает к карте овердрафт – услугу кредитования.

- В момент вывода клиенту выдаются заемные средства, равные величине выводимого профита. Когда деньги за счет продажи акций приходят в компанию, они гасят займ. Комиссию за использование овердрафта клиент не платит. Суточный лимит – 1 млн. рублей.

В Тинькофф банк инвестиции делать удобно, но один момент не учли – информация по овердрафтам попадает в бюро кредитных историй. Соответствующие отзывы есть на banki.ru. Если планируете оформлять займ, неизвестно, как другой банк отнесется к этой информации.

Выход простой – после продажи акций подождите пару дней, а потом выводите деньги. В этом случае овердрафт не подключается.

Открыть счет в Тинькофф Инвестиции