Топ-10 самых прибыльных акций в россии 2021

Содержание:

- Самые доходные акции

- Советы начинающему инвестору.

- Как приступить к инвестированию в акции.

- Недооцененные акции

- Где можно найти дешевые ценные бумаги

- Вложения в акции.

- ТОП-10 акционерных компаний России и мира 2021 года

- В какие акции лучше всего инвестировать прямо сейчас?

- Общие сведения

- Как искать самые дешевые акции

Самые доходные акции

Для многих инвесторов одной из основных причин вложения денег в акции является желание заработать на дивидендах. Этому способствует и российский рынок. По уровню дивидендов он является одним из самых высокодоходных. Поэтому в 2021 году лучше вложить деньги в акции российских компаний-лидеров, предоставляющих акционерам более 10% от стоимости своих активов. Направлять значительный объем денежных средств на выплату дивидендов им позволяют зрелость бизнеса, отсутствие затратных проектов и уровень прибыли. Это такие компании, как ГМК «Норникель», ПАО «Северсталь», ГлобалТранс, Детский мир, МТС.

Надежность и высокую доходность гарантируют акции российских госкомпаний, имеющих большой потенциал роста. Именно они будут в ближайшие три года фаворитами в РФ по ликвидности. Такой вывод можно сделать, проанализировав политику Минфина по управлению финансами. Согласно документу под названием «Основные направления бюджетной, налоговой, таможенно-тарифной политики», показатели роста дивидендов по акциям компаний с госучастием с 2019 по 2021 год должны превысить 100%.

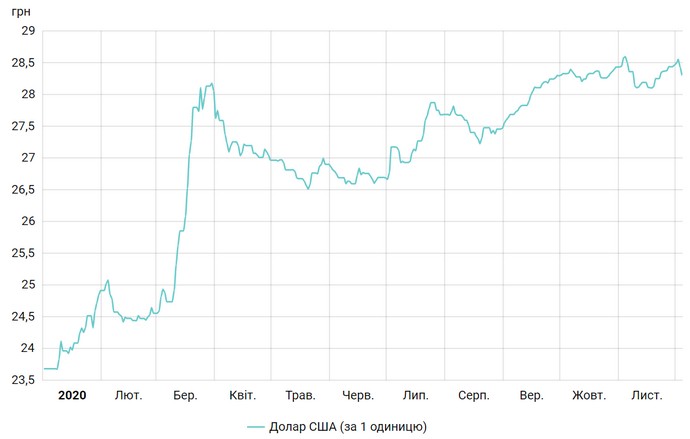

Существуют две отрасли, где государство принимает очень активное участие в управлении: нефтегазовая и банковская. Эксперты советуют в 2021 году вложить деньги в акции Газпрома, Роснефти, Сбербанка, ВТБ. К тому же Газпром и Роснефть являются экспортными компаниями. Они получают выручку в иностранной валюте, поэтому мало зависят от курса российского рубля, а при возникновении сложностей (кризис, санкции) государство, которое является главным акционером, оказывает им существенную поддержку.

Чтобы получать максимальный доход, лучше купить акции компании с прозрачной структурой выплат дивидендов и стабильно повышающей их размер. Выбирать нужно надежных эмитентов, имеющих большой потенциал роста, подтвержденный финансовыми документами. В их число входят:

- Нижнекамскнефтехим. На акциях этой компании в 2021 году можно заработать свыше 13% годовых;

- Сургутнефтегаз – до 15%;

- Татнефть платит инвесторам 47 рублей за акцию, или 5,19% годовых;

- Алроса запланировала дивиденды в размере 5,88 рубля за акцию (10,23% годовых);

- Детский мир – 8,71%.

Купить эти акции можно здесь →

Советы начинающему инвестору.

- Избегать покупок акций с высокими мультипликаторами. Например, если P/E = 100, то в такую компанию точно не стоит вкладывать деньги. Её котировки краткосрочно могут вырасти ещё, но когда-то рост закончится сильным снижением.

- Избегать популярных акций. Определить популярность можно по количество упоминаний в прессе, в телеграмме, в инвест сообществах. Как правило, потенциал роста таких компаний уже исчерпан. Инвестору нет смысла садиться в последний вагон.

- Нужен опыт и знания. Не стоит думать, что получится сразу успешно выбрать акции. Чтобы более менее разбираться на фондовом рынке в бизнесах компаний, необходимо огромное количество времени, опыта, знаний. Потребуется несколько лет, чтобы понять многие нюансы. Поэтому не стоит строить каких-то воздушных замков, что придя на биржу акций вы заработаете колоссальные деньги в одночасье.

- Заработать много можно только на инвестиционных идеях, но все они несут риски. Поэтому высокий заработок и высокий риск постоянно идут нога в ногу. Большинство инвесторов ошибочно думают, что готовы к рискам, но при первых признаках потерять деньги они продают акции, фиксируя убытки.

- На биржу следует приходить уже с деньгами. Невозможно заработать большие деньги с околонулевым стартовым капиталом. Причём необязательно иметь какие-то колоссальные стартовые деньги. Можно регулярно откладывать их на биржу. За пару лет можно накопить уже внушительные деньги за счёт роста акций и сложного процента.

Как приступить к инвестированию в акции.

Основные нюансы при торговле акциями.

Акции торгуются на Московской бирже ежедневно с 10:00 по 18:40. Ликвидные акции торгуются ещё вечернюю сессию с 19:05 по 23:50. Доступ к торгам на биржу можно получить через фондового брокера.

Рекомендую работать со следующими брокерами:

Финам и БКС Брокер

Почему именно эти брокеры? Кратко их плюсы:

- Есть все доступные финансовые инструменты (акции, облигации, ETF фонды, фьючерсы, опционы);

- Есть доступ к Московской и Санкт-Петербургской бирже;

- Минимальные комиссии за торговый оборот;

- Бесплатное пополнение/снятие денег;

- Удобные мобильные приложения для торговли;

- Регистрацию можно пройти удалённо;

После регистрации надо открыть брокерский счёт и пополнить его. После чего можно приступать к торговле.

Например, интерфейс покупка акций Сбербанка (SBER) через приложение «Финам Трейд» (брокер Finam) выглядит так:

В приложении есть удобная возможность просмотреть текущий график торгов:

Недооцененные акции

Акции считаются недооцененными, если их рыночная стоимость ниже той, которую они должны иметь согласно данным фундаментального анализа (справедливая стоимость) или мнению экспертов (оптимальная стоимость). Бумаги могут иметь заниженную цену по ряду причин. Например, из-за малого спроса на продукцию ввиду ее непопулярности на рынке или нестабильной доходной истории предприятия.

Рано или поздно акции недооцененных компаний подрастают до нужной стоимости, поэтому инвестор может продать их с многократной прибылью. Наибольший потенциал роста имеют молодые компании на рынке. Но при покупке их акций надо тщательно проанализировать причины, по которым они оказались недооцененными. Если компания имеет непомерно большую долговую нагрузку или фундаментальные проблемы в управлении, то низкая цена активов постепенно станет справедливой и инвестору заработать не удастся.

Выгодно покупать акции и вкладывать деньги в недооцененные предприятия потому, что в перспективе они способны принести инвестору больше прибыли, чем обычные и даже наиболее успешные корпорации. Главное – это найти бумаги с заниженной стоимостью и купить их в момент крайнего спада.

Для поиска недооцененных активов используют приемы фундаментального анализа и теорию Бенджамина Грэма. Это позволяет уже на начальном этапе определить, какие компании достойны внимания, а какие являются бесперспективными. В фундаментальном анализе используют несколько мультипликаторов. Ни один из них сам по себе не способен дать объективную оценку, но в совокупности они помогают отыскать действительно перспективные активы.

Выбор акций для инвестирования по классической схеме с применением коэффициента Грэма осуществляется в такой последовательности:

- Отбор компаний, подходящих по мультипликаторам.

- Расчет самого коэффициента.

- Сравнение выбранных активов.

Грэм в своей книге «Разумный инвестор» предлагает оценивать компанию с помощью следующих мультипликаторов:

- Р/В – показывает недооцененность компании относительно стоимости ее активов. Чтобы рассчитать его, надо рыночную цену акции разделить на балансовую стоимость активов. Значение должно быть меньше 0,75.

- P/S – показывает доходность компании. Его значение можно найти, разделив стоимость акции на выручку, приходящуюся на одну бумагу. Этот коэффициент должен быть меньше 0,5.

- P/CF – соотношение рыночной стоимости одной акции и объема оборотных средств должно превышать 0,1. Это означает, что у компании достаточно ликвидных активов и она способна удовлетворять требования кредиторов.

- Соотношение задолженности и капитализации должно быть меньше 0,1. Если у компании много долгов, то инвестору связываться с ней не стоит.

Кроме того, инвестору надо следить за среднесуточным объемом торгов – он должен как минимум в 100 раз превосходить сумму планируемой покупки. В противном случае инвестору достанутся не самые перспективные акции, а неликвидные активы, которые вряд ли удастся в будущем продать по выгодной цене.

После предварительного выбора недооцененных бумаг можно переходить к расчету коэффициента Грэма. Для этого надо из стоимости активов компании вычесть долги и полученное значение разделить на количество эмитированных акций. Результат представляет собой стоимость чистых текущих активов – NCAV (Net Current Asset Value).

Коэффициент Грэма сам по себе ни о чем не говорит, кроме того что отрицательное значение свидетельствует об убыточной деятельности компании. Чтобы понять, недооценена или переоценена акция, надо найти соотношение ее рыночной стоимости и коэффициента. Приобретение ценной бумаги считается целесообразным, если ее стоимость составляет примерно 2/3 (66,7%) от значения коэффициента Грэма. Некоторые инвесторы допускают соотношение в диапазоне 50–80%, но для минимизации рисков лучше все-таки принимать 60–70%.

Чтобы быстро найти самые недооцененные акции российских компаний, можно использовать скринеры – специальные интернет-сервисы для подбора эмитентов по заданным критериям. Например, TradingView. Загрузив его, достаточно задать необходимые параметры, чтобы система сама подобрала нужные бумаги. Их затем можно быстро отсортировать с помощью различных фильтров.

Если акций окажется больше, чем нужно, следует провести новый отбор, используя более жесткие настройки. Если же эмитентов недостаточно, то каждый из параметров надо ослабить на 10%. Помимо указанного скринера, существует еще множество других – Market In Out Technical Stock Screener (marketinout.com), Finviz Free Stock Screener (finviz.com) и пр.

Где можно найти дешевые ценные бумаги

Для поиска дешевых акций можно использовать фильтры (скринеры акций). Наиболее эффективным вариантом поиска является сервис Screener на сайте Finviz.com.

Для начала необходимо определить такие критерии как страна, биржа на которой торгуются акции. Отрасль промышленности или сектор экономики, которые восстанавливаются после недавнего спада – области, где можно найти дешевые недооцененные акции, потенциально интересные для инвестора.

Устанавливая различные параметры поиска, можно увидеть, сколько стоят самые дешевые акции по отраслям экономики, в различных секторах, в разных странах.

- P/E ratio – устанавливается значение менее 15.

- Price to sales – меньше 1.

- Price to book – меньше 2.

- Return on equity – более 10 – показатель характеризует доходность акционерного капитала, поэтому инвесторам интересно, чтобы их доход был не меньше, чем доходность от вложений в облигации или банковский депозит .

- Total debt/equity – меньше 50 – соотношение заемных и собственных средств – важный показатель, характеризующий зависимость компании от внешних источников финансирования.

- Operating margin – показатель операционной маржи не может быть отрицательным, поэтому выбирается значение больше 0.

- Gross margin – также выбирается значение больше 0.

- Last price – больше 0.

После ввода всех заданных параметров открывается список недооцененных акций.

Открыв график интересующей акции, можно посмотреть значения финансовых коэффициентов и финансовую отчетность компании.

В параметрах поиска можно задавать любые границы цены – менее 5 долларов, менее 1 доллара. Таким образом, откроется список самых дешевых акций зарубежных компаний.

Еще один хороший способ найти самые дешевые акции и повод их купить – скринер openinsider.com. Вот что нужно заполнить:

Мы указали максимальную цену акций в $10, показать только сделки инсайдеров, среди которых директора, топ менеджмент и другие высокопоставленные лица, а также активность за последнюю неделю. И получили список покупок акций инсайдеров за последние 7 дней, ценных бумаг до $10:

Это может говорить об инсайдерской торговле, и о том что есть поводы для роста акций.

Не всегда дешевые акции могут означать стоимость в 8-15 долларов, так как, например, в 2015 году акции The Priceline Group (NASDAQ: PCLN) считались дешевыми, при том что их стоимость была $1165 за одну бумагу, но потенциал роста был на 22%. Через полтора года их акции поднялись до $1900.

Именно поэтому при поиске дешевых акций нужно понимать, что вы ищите – номинально не дорогие ценные бумаги, или качественно недооцененные акции.

Вложения в акции.

Покупая акции, большинство инвесторов преследуют цель заработать быстрые деньги. Лишь в редких случаях могут стоять иные цели инвестирования. К сожалению, классические теории инвестирования не могут дать гарантий быстрого заработка.

Акция — это доля в бизнесе, а не просто биржевая котировка. Об этом большинство граждан даже не думают.

Вопрос от инвесторов: «в какие акции лучше инвестировать?» существует не один десяток лет. За это время было придумано несколько подходов к выбору компаний. Каждый из этих подходов приносит неплохую прибыль, которая может обогнать индекс.

Почти всегда никто не хочет разбираться в бизнесе, в финансовых отчётах, даже презентацию не смотрят. Люди готовы выбирать стиральную машину несколько дней, чтобы сэкономить пару тысяч рублей, но при покупке акций на крупную сумму они особо не думают.

Ещё в 2000-2010 гг большинство инвесторов выбирали акции для инвестирования с помощью индикаторов и технического анализа. Это не запрещено, но по факту это превращается лишь в игру с биржевыми котировками. Таким же образом можно торговать любым финансовым активом, имеющим листинг на бирже.

С 2014-2015 гг. на российском рынке стали появляться инвесторы, которые ориентировались на фундаментальные характеристики компании. То есть ключевым фактором при выборе акций было финансовое положение компании и ожидания будущего, а не технический анализ графика цены.

Как мы поняли, что где-то с 2014-2015 гг? С этого времени стали появляться группы, сайты, инвест-сообщества, где выкладывали подробные финансовые положения компаний. В то время, многие поняли, что на российском рынке много недооценённых компаний, на которых можно хорошо заработать, если просто купить и ждать.

Биржевые котировки изменяются по мере поступления новой информации. Поэтому написать в статье какие акции стоит купить прямо сейчас довольно сложно. Уже завтра эта информация может утерять актуальность. Вы можете ознакомиться со следующими статьями, где каждый месяц данные о выборе компании обновляются:

ТОП-10 акционерных компаний России и мира 2021 года

По мнению Уоррена Баффета, акции надо покупать «навсегда». Ведь только вложения на длительный срок способны нивелировать риск колебаний котировок на фондовом рынке. Самые лучшие акции для долгосрочного инвестирования в 2021 году выпускают компании, называемые «голубыми фишками». Они являются особо привилегированной кастой на фондовом рынке, поскольку им свойственна стабильность как в отношении рисков, так и в плане выплаты дивидендов.

Нишу «голубых фишек» возглавляют отечественные сырьевые компании. Особый интерес представляют инвестиции в акции Газпрома, Роснефти, Лукойла, Сургутнефтегаза. Эти компании ориентированы на экспорт, и их прибыль слабо зависит от курса рубля. Роснефть на сегодня сохраняет за собой лидерство по добыче нефти в мире, а Газпром – газа. Кроме того, сырьевые компании фактически принадлежат государству, и это обеспечивает им высокий уровень доверия среди инвесторов.

Выгодно также вкладывать деньги в акции Лукойла. В России эту компанию знает каждый автовладелец. Она обеспечивает акционерам высокий уровень дохода благодаря качеству своего топлива и доверию со стороны государственного аппарата. За предыдущий год стоимость акций Лукойла выросла почти на 50%, и такая динамика наблюдается на протяжении нескольких лет.

Сейчас стоит инвестировать в акции компаний, которые относятся к металлургической отрасли. Отличные показатели имеют Северсталь, Норникель, НЛМК (Новолипецкий металлургический комбинат), ММК (Магнитогорский металлургический комбинат). В 2021 году планируется увеличить объем выпуска различных металлов, что является хорошей новостью для инвесторов.

В финансовой сфере ярко выраженным лидером является Сбербанк. Его бизнес-модель с бесконечным запасом прочности выгодно отличается от ближайших конкурентов и позволяет инвесторам получать хорошую прибыль, несмотря на кризис. Эксперты советуют вкладывать в акции этого банка, поскольку в 2021 году предвидится рост их стоимости на 20–25%.

Российский фондовый рынок достаточно молодой. Он существует с 1996 года, но имеет большие перспективы для роста, в отличие от США и Западной Европы. Безусловным преимуществом вложения в акции этих стран является доход в «твердой» валюте. Начинающему инвестору следует купить акции (на долгосрочную перспективу) всемирно известных корпораций, продукцией которых пользуются в каждом доме. Выгодным вложением считается приобретение ценных бумаг таких компаний, как Nivea, Gillette, Samsung, Apple, Microsoft.

А недавно аналитики с Уолл-стрит назвали свою версию рейтинга самых перспективных вариантов инвестиций в акции. Туда вошли компании DoorDash, Verra Mobility, Alteryx, MaxLinear, InMode.

Следовательно, наш ТОП-10 перспективных акций на 2021 год выглядит следующим образом:

- Газпром;

- Роснефть;

- Сургутнефтегаз;

- DoorDash;

- MaxLinear;

- Норникель;

- НЛМК;

- Сбербанк;

- Apple;

- InMode.

Начать инвестировать

В какие акции лучше всего инвестировать прямо сейчас?

№ 1 «Газпром»

Акции Газпром росли и будут расти. Публичное акционерное общество «Газпром», интегрированная энергетическая компания, занимается геологоразведкой, добычей, переработкой, хранением, транспортировкой и продажей газа, газового конденсата и нефти в России и за рубежом. Компания работает в сегментах «Добыча газа», «Транспортировка газа», «Распределение газа», «Хранение газа», «Добыча сырой нефти и газового конденсата», «Переработка», «Производство и продажа электрической и тепловой энергии». Он также производит метан угольных пластов; и владеет Единой системой газоснабжения, газотранспортной системой общей протяженностью около 175,2 км, включающей 254 компрессорные станции общей мощностью 46,8 мегаватт в России. Кроме того, компания управляет подземными хранилищами газа; управляет нефтеперерабатывающим и нефтехимическим комплексами; производит и продает электрическую и тепловую энергию;добывает сырую нефть и газовый конденсат; и производит другие товары, а также выполняет другие работы и оказывает другие услуги. Кроме того, он предлагает нефть, газовый конденсат и другие углеводороды; и продает нефтепродукты. Публичное акционерное общество «Газпром» было основано в 1993 году, штаб-квартира находится в Москве, Россия.

Стоимость акции составляет около 40 рублей.

Оцените размер дивидендов:

№ 8. Акции компании «Норникель»

Стоимость акций Норникиля самая высокая и составляет: 21 526 рублей.

Аналитики советуют вкладывать средства в компанию, производящую никель и палладий. Размер дивидендов увеличился на 43%!

Общие сведения

О получении полностью пассивного дохода можно только мечтать. Это открывает массу возможностей и удовольствий в то время, когда ваши деньги будут работать и приумножаться. Главное, определиться куда же следует вкладываться, чтобы не прогадать.

Основным принципом всегда был и остается: не инвестируйте средства, предназначенные для конкретных целей (приобретение жилья, продуктов питания, лекарств). В акции нужно вкладывать свободные деньги, без которых вы можете обойтись.

Сложно сказать в какие компании нужно инвестировать, чтобы получать хороший доход. Сегодня даже трейдеры с опытом не исключают возможности обвала любых акций. Да и крупные предприятия с хорошей репутацией тоже не дают гарантии в том, что их акции будут постоянно расти в цене. Инвестиционный рынок изменчив и определенные риски исключить полностью невозможно. Сегодня поговорим о наиболее солидных компаниях, акции которых ценятся и на них можно реально заработать.

Как искать самые дешевые акции

Еще в 40-е годы прошлого столетия были сформулированы подходы к отбору дешевых акций для инвестирования. Книги Бенджамина Грэма «Анализ ценных бумаг» и «Разумный инвестор» стали настоящим открытием для многих выдающихся инвесторов.

Уоррен Баффетт признавался, что книга «Разумный инвестор» стала для него настоящим откровением. Многие поколения учились и использовали подходы к торговле акциями, описанные Грэхемом. Многое остается актуальным и сегодня.

Критерии поиска дешевых акций, в которые стоило инвестировать, сводились к исследованию четырех категорий:

- стабильность бизнеса;

- стабильность выплат дивидендов;

- дешевизна акций по показателю Р/Е;

- дешевизна акций по показателю P/BV.

При анализе стабильности бизнеса Грэхем рекомендовал обращать внимание на такие показатели, как выручка, доход на акцию, показатели ликвидности. Наиболее универсальным показателем для отбора акций и сегодня является коэффициент Р/Е (Price/Earning)

Рекомендованные для вас статьи:

Как заработать на Penny stocks (центовые акции) в подробностях

Обзор акций Citigroup (цена онлайн) и Пример покупки

Акции Pfizer – Стоимость на бирже (онлайн), Дивиденды и Покупка

Какие лучше акции покупать сегодня

Насколько важно время для покупки акций

Р/Е – это отношение текущей рыночной цены акции к величине чистой прибыли на одну акцию за период (год, квартал). Показатель отображает стоимость единицы чистой прибыли компании. Чем меньше величина коэффициента, тем более это акция недооценена. Имеет смысл сравнить значение данного коэффициента со средним показателем по отрасли. Грэхем рекомендовал рассматривать акции, Р/Е которых менее 40% средне-рыночного значения.

Например, сейчас можно считать акции Citigroup дешевыми, так как их P/E менее 15:

Если говорить о России, то большинство российских акций по-прежнему считаются недооцененными. Наиболее интересными для инвесторов представляются акции электроэнергетики, дешевые акции компании Аэрофлот, недооцененные акции «Газпрома».

Большинство российских компаний отличаются высокой дивидендной доходностью при низких ценах на акции, что делает их потенциально выгодными объектами для инвестирования. Посмотрите на низкие значения коэффициента P/E на 2014 и 2015 годы:

Сегодня мало что изменилось, но несмотря на универсальность данного показателя, он имеет некоторые недостатки. Во-первых, существуют факты некорректных данных финансовой отчетности, публикуемых некоторыми компаниями. Во-вторых, коэффициент невозможно применить, если по итогам отчетного периода компания показывает убытки.

Еще один показатель дешевых ценных бумаг – соотношение между капитализацией и балансовой стоимостью – P/BV. Значение коэффициента менее 1, свидетельствуют, что акции торгуются ниже их балансовой стоимости. Чем выше значение, тем более вероятна переоценка акций.

Ниже перед вами таблица дешевых российских акций по данному показателю:

При исследовании деятельности компании, немаловажное значение имеет коэффициент P/S – отношение капитализации к выручке (Price/Sales) или соотношение цены акции к продажам, приходящимся на одну акцию. Значение коэффициента рассматривают в динамике

Рекомендуется выбирать значение коэффициента меньше 2. Значение больше может свидетельствовать о переоценке акций.

Соотношение капитализации и денежного потока характеризуют обеспеченность компании денежными средствами (Price/Cash flow). Низкое значение показателя показывает, что компания достаточно обеспечена денежными ресурсами.

Значения фундаментальных показателей отражены в финансовой отчетности компаний – Балансе, Отчете о прибылях и убытках, Отчете о движении денежных средств. Их можно посмотреть на многих официальных ресурсах – Yahoo Finance, Finviz.com, Nasdaq.com, и другие.