Тарифы и условия иис от банка втб

Содержание:

- Индивидуальный инвестиционный счет в ВТБ

- Шуруем в офис к брокеру

- Как открыть ИИС в ВТБ24?

- Какие документы нужны для открытия счета?

- Выбор фондового брокера — 5 важных критериев

- Особенности работы с ИИС

- Что делать после открытия ИИС

- Тарифы на брокерское обслуживание ИИС в ВТБ

- Индивидуальные инвестиционные счета: особенности

- Разбираемся с терминологией

Индивидуальный инвестиционный счет в ВТБ

Брокера для открытия ИИС, как правило, выбирают по нескольким параметрам:

- Надежность.

- Невысокая стоимость обслуживания.

- Клиентоориентированность и профессионализм сотрудников.

- Наличие возможности дистанционного открытия и управления счетом.

- Программное обеспечение и техподдержка.

Банк ВТБ по этим параметрам занимает лидирующие позиции на финансовом рынке в России.

Тарифы в ВТБ 24

Минимального порога вхождения для открытия индивидуального инвест. счета в ВТБ нет. Стоимость обслуживания ИИС достаточно щадящая, но не самая низкая.

Комиссия за депозитарное обслуживание – 150 руб. Если клиент является владельцем акций ВТБ, плата снижается до 105 руб. Удерживается в месяце, в котором проходили сделки.

При отсутствии движения тариф не взимается. Со сборником тарифов депозитария ВТБ можно ознакомиться здесь или на официальном сайте банка.

Брокерская комиссия считается в процентах от оборота, а ее размер зависит от тарифного плана:

- Тариф «Инвестор Стандарт» — 0,0413%;

- Тариф «Инвестор Привилегия» — 0,03776%.

Полный сборник тарифов на оказание финансовых услуг банк разместил на сайте https://broker.vtb.ru, также с ним можно ознакомиться здесь.

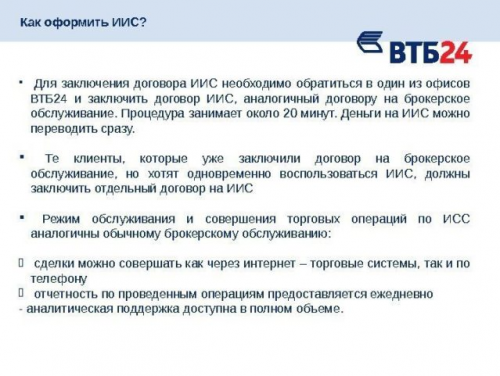

Как открыть ИИС в ВТБ

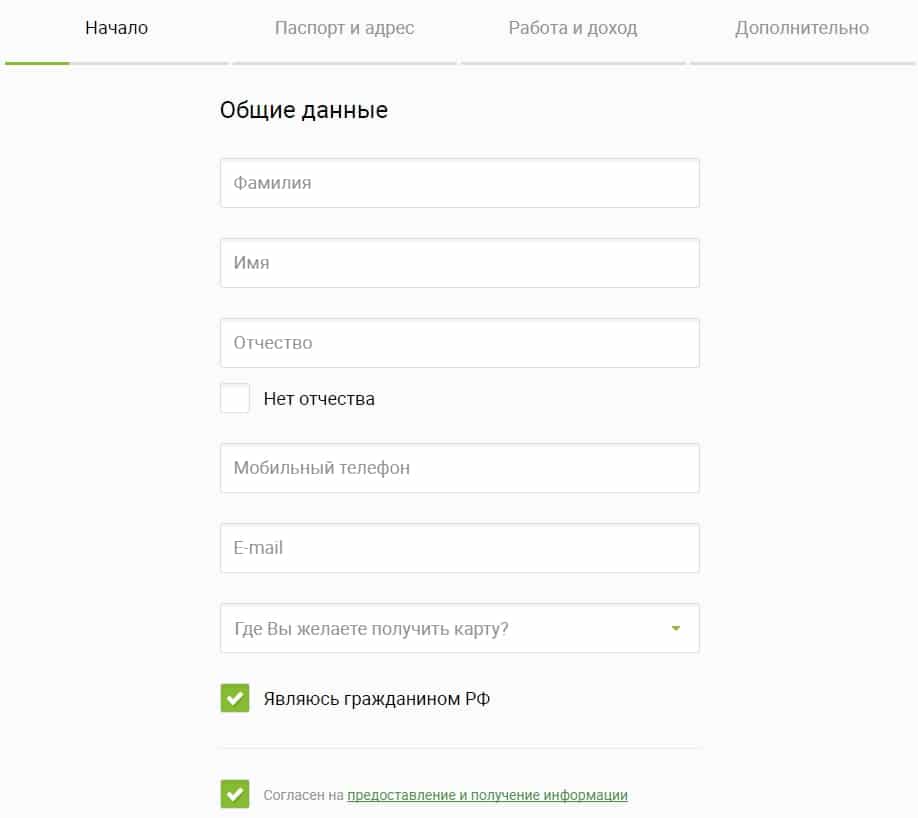

Для того чтобы новому клиенту открыть индивидуальный инвестиционный счет в ВТБ 24 (с начала 2018 года просто ВТБ), нужно:

- На сайте ВТБ или по телефону поддержки 8 800 333-24-24 узнать расположение офисов, в которых оказывают инвестиционные услуги.

- Посетить ближайшее отделение и предъявить следующие документы:

- паспорт;

- СНИЛС (для граждан РФ могут не запросить);

- ИНН (можно только указать номер);

- негражданин России может подтвердить статус налогового резидента:

- справкой с места работы;

- паспортом с отметками о пересечении границы РФ;

- миграционной картой.

В отделении нужно заполнить и подписать анкету, заявления и другие документы.

Результат открытия счета

По окончании процедуры открытия индивидуального инвестиционного счета в ВТБ инвестор будет иметь:

- Заявления клиента с отметками банка:

- на комплексное обслуживание банком,

- на открытие счёта в депозитарии;

- на обслуживание на финансовых рынках с ведением ИИС, содержащее сведения о реквизитах счета в ВТБ.

- Извещение об открытии счета.

- Банковская карта с ПИН-кодом в конверте (карта с бесплатным обслуживанием выдается новым клиентам, но от нее можно отказаться).

- Скретч-карта, с логином и паролем для входа на инвест.счет.

- В личном кабинете ВТБ-онлайн будут открыты счета:

- ИИС (будет обозначен как «брокерский счет»);

- мастер-счет.

С октября 2018 года своим действующим клиентам ВТБ предоставил возможность открывать брокерский счет, в том числе и ИИС, через ВТБ-онлайн без дополнительного посещения офиса. Все документы инвестор подписывает дистанционно через SMS или PUSH-коды.

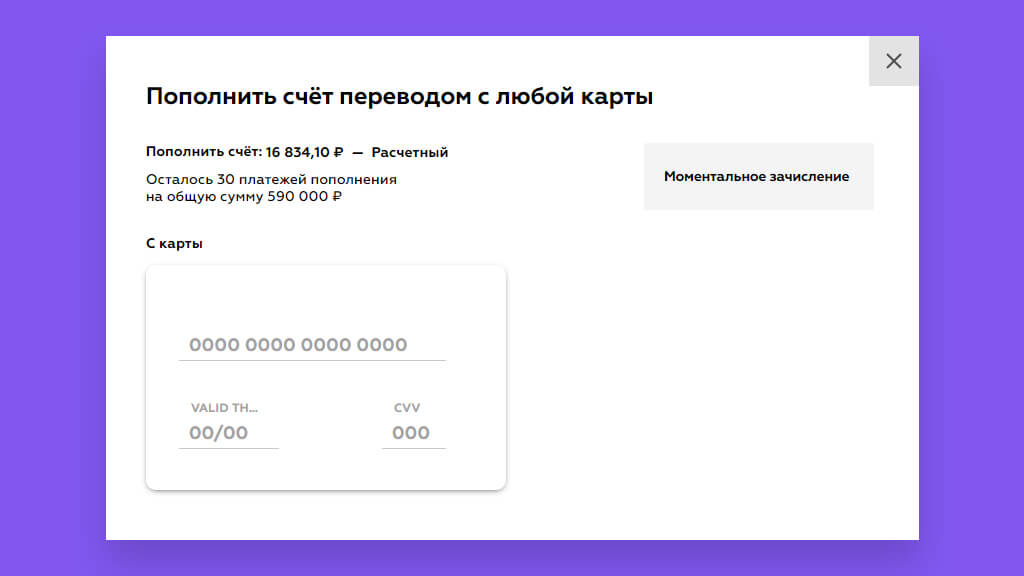

Пополнение ИИС

Пополнять ИИС можно:

- перечислением со счета в другом банке; обязательное условие: счет должен быть открыт на то же имя;

- внесением наличных: деньги вносятся через банкомат или кассу на мастер-счет, а затем перечисляются на ИИС;

- внутрибанковским переводом.

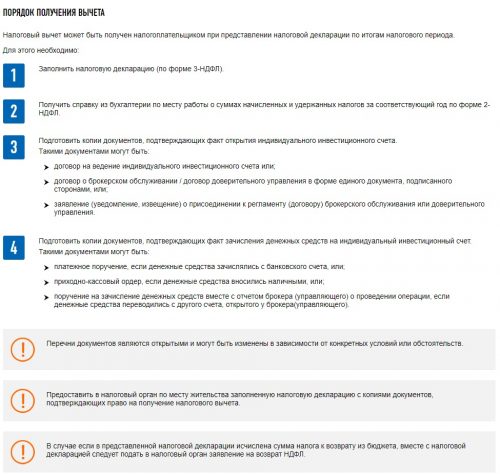

Получение налогового вычета

Документы на получение инвестиционного налогового (заявление и декларацию 3-НДФЛ) вычета можно подать через личный кабинет на сайте ИФНС либо через Единый портал Госуслуг.

Налоговый вычет на взносы (тип А)

Оформление налогового вычета на взносы происходит по истечении налогового периода. Например, за 2018 год документы на возврат НДФЛ должны быть представлены в инспекцию в 2019 году, согласно следующему перечню:

- Заявление на возврат налога с указанием реквизитов банковского счета для перечисления.

- Налоговая декларация по форме 3-НДФЛ.

- Подтверждающие документы:

- справка 2-НДФЛ с места работы (оригинал);

- заверенная банком выписка по ИИС (может понадобиться брокерский отчет по этому счету);

- мемориальный ордер (платежное поручение) о внесении средств на счет;

- заявление на обслуживание на финансовых рынках;

- заявление на обслуживание депозитного договора.

Банковские документы лучше представить в заверенных копиях. В некоторых случаях сотрудники ИФНС принимают в обработку обычные распечатки из ЛК ВТБ-онлайн.

В течение 6 месяцев после представления документов в налоговые органы на счет, указанный в заявлении о возврате НДФЛ, должны поступить деньги.

Вычет на доход по ИИС (тип Б)

Не ранее чем через 3 года с момента открытия инвестиционного счета его можно расторгнуть. При этом инвестор представляет брокеру ВТБ справку из налогового органа о том, что в течение действия договора ИИС, он не получал налоговые вычеты на взносы.

При выплате дохода брокер не будет удерживать НДФЛ.

Шуруем в офис к брокеру

Допустим, ты решил не заморачиваться и продал нафиг все бумаги в портфеле, выручив деньги. Теперь самое время отправиться в поход в ближайшее отделение ВТБ, где предоставляются брокерские услуги. В самом офисе тебе понадобится подписать соответствующее заявление о закрытии действующего счета, попутно указав реквизиты, куда будут выводиться деньги.

Чаще всего процедура закрытия счета занимает порядка 15-20 рабочих дней, после чего ВТБ перечислит средства по указанным в заявлении реквизитам. В этот период брокер запросить информацию у ФНС касательно положенного тебе налогового вычета.

Как открыть ИИС в ВТБ24?

Процедура открытия ИИС не совсем простая. Если физическое лицо уже пользуется услугами ВТБ, достаточно позвонить менеджеру и провести регистрацию дистанционно. Вариант доступен только при наличии электронной подписи.

Пошаговая инструкция на все другие случаи выглядит так:

- обратиться в отделение банка, где есть соответствующий специалист, с паспортом и ИНН;

- создать расчетный счет, называемый мастер-счетом, с которого будут совершаться перечисления на ИИС;

- подобрать портфель и написать заявление на его комплексное обслуживание;

- завести брокерский счет ВТБ, если такового не было раньше;

- получить индивидуальный доступ ко всем картам ВТБ;

- зарегистрироваться в системе ВТБ24-онлайн;

- перевести средства с расчетного счета на ИИС;

- заполнить платежное поручение и подтвердить операцию.

Для сокращения времени на финансовые манипуляции можно создать автоматический платеж в личном кабинете и пользоваться шаблоном.

Приятный бонус для клиента – подключение так называемого кредитного плеча. Что это такое? Маржинальное кредитование позволяет торговаться на рынке, значительно превышая объемы собственных средств. Брокер предоставляет акции или деньги под залог активов инвестора. Услуга подключается автоматически, что позволяет получать высокий доход от сделок.

«ВТБ не предоставляет услугу перевода ИИС от других брокеров. Сначала необходимо закрыть прежний счет. Только после этого можно открывать новый ИИС».

Константин Сухов, профессиональный трейдер

Какие документы нужны для открытия счета?

Чтобы открыть счёт в ВТБ, инвестору понадобится паспорт и ИНН. Все остальные документы оформит оператор в офисе брокера, и после ознакомления со всеми данными, инвестор может подписать договор на брокерское обслуживание. Для заключения договора на обслуживание счёта оформляется следующее:

- Заявление на обслуживание счёта (в 2 экземплярах)

- Анкета, которую заполняет клиент

- Данные о реквизитах счёта

Стоить учесть, что индивидуальный счёт могут открыть не только граждане РФ, но и иностранцы, конечно, если они получили статус налогового резидента. Им нужно предоставить:

- Национальный паспорт или иной документ, подтверждающий его личность

- Миграционную карту

- Визу, ВНЖ или иное разрешение на проживание на территории РФ

- Также тебе нужно будет предоставить все документы, переведённые на русский язык и заверенные нотариально

Выбор фондового брокера — 5 важных критериев

По факту почти все брокеры предоставляют одни и те же услуги. Везде можно купить акции, облигации, валюту, ETF фонды. Все они будут выплачивать дивиденды по акциям и купонный доход по облигациям. В этом отличий у них фактически нет. Все отличия упираются в сервис и условия.

Давайте рассмотрим конкретные критерии, на которые стоит обратить внимание

2.1. Наличие лицензии

Проверьте есть ли брокер в списке игроков ММВБ на официальном сайте Мосбиржи. Все допущенные компании там присутствуют.

В этом списке представлены все компании имеющие соответствующую лицензию на работу. Чуть ниже мы рассмотрим лучших из них и дадим свои советы.

2.2. Комиссия за оборот и обслуживание

Комиссии брокеров практически у всех плюс/минус одинаковые. Некоторые стали отменять комиссию за депозитарное обслуживание, дабы привлечь побольше клиентов. Но с другой стороны, комиссия за торговый оборот больше, а значит, торговать крупным объёмом будет значительно затратней.

Депозитарный сбор составляет ±177 рублей. Платится он только в случае, если были какие-то движения в течении месяца ценных бумаг (покупка/продажа).

Если ваша сумма инвестиций более 100 тыс. рублей, то депозитарный сбор не сыграет какой-то роли. В случае больших вложений (от 1 млн рублей) вы их и вовсе не заметите.

Если вы планируете активно торговать (заниматься трейдингом), то важно искать для себя тариф с минимальными комиссиями за торговый оборот. За один месяц активной торговли набегают приличные суммы

Например, с оборота 100 млн рублей можно выиграть только на комиссии 4000 рублей при торговле у брокера с минимальными сборами, если сравнивать ставки 0,07% и 0,03%.

Средние размеры комиссий у лучших брокеров 0,0354% при обороте до 1 млн рублей. Имеется ввиду любые операции с ценными бумагами, валютами. Чем выше оборот в течении дня, тем ниже будет процент комиссии. Расчёт ведется для одного дня.

Вообще, комиссия это важная тема для брокера. Ведь только на ней он зарабатывает. Некоторые могут взимать плату за вывод средств, что крайне неприятно для клиента.

2.3. Требования к минимальному депозиту и пополнению

Некоторые брокеры предъявляют требования к минимальному стартовому депозиту. Большинство таких условий не ставят и разрешают начинать с любой суммы.

Бывают также ограничения на минимальную сумму пополнения.

2.4. Доступные финансовые инструменты

Все брокерские компании предоставляют доступ к торговле отечественными акциями и облигациями, etf фондам, валютам. Однако некоторые не дают доступа к торговле иностранными акциями. Поэтому этот момент лучше уточнить заранее.

Например, Сбербанк брокер требует наличие статуса квалифицированного инвестора для доступа к американским акциям.

Как купить иностранные акции;

2.5. Торговый терминал

Поскольку большинство из нас имеют официальную работу, поэтому торговля ведётся в основном с помощью подручных девайсов (смартфоны и планшеты). Наличие качественной мобильной версии торгового терминала у брокера крайне важна. По-крайней мере большинство моего окружения торгуют не через компьютер.

Крупные компании имеют мобильные приложения для торговли. Однако их качество сильно отличается. Так, к примеру Сбербанк не имеет даже биржевого стакана. Плюс к тому же порой невозможно войти на свой торговый счёт.

Приложение Финам трейд

Также в приложении есть удобная возможность просмотреть текущий график торгов:

И биржевой стакан:

Чтобы было комфортно торговать рекомендуется заранее уточнить у брокера мобильное приложение торгового терминала и его возможности.

Главным советом, который можно дать: не работать с малоизвестными компаниями, не имеющие отзывов и лицензии. Да и зачем это делать, когда есть крупнейшие брокеры с минимальными комиссиями.

Советую прочитать:

Особенности работы с ИИС

Обратите внимание, что некоторые брокеры к вашему счету ИИС по умолчанию открывают и обычный брокерский счет. Будьте внимательны при пополнении и выбирайте правильные реквизиты

Минимальная сумма пополнения устанавливается каждым брокером индивидуально. В большинстве случаев она никак не регламентируется

Важно помнить, что при работе с маленькими суммами, комиссии будут для вас весьма существенными

Максимальная сумма ежегодного пополнения не может превышать 1 млн. рублей. При этом на самом счете может быть бОльшая сумма. Например, вы получили дивиденды по акциям и сумма средств на вашем счете увеличилась.

Для того, чтобы не потерять налоговые льготы с ИИС нельзя выводить деньги в течение первых 3-х лет с момента его открытия (именно после открытия, а не зачисления денежных средств). Однако активы ИИС можно перевести к другому брокеру или управляющей компании.

Дивиденды и купоны можно получать не на ИИС, а на обычный брокерский счет или даже на карту. Это зависит от возможностей и разрешений вашего брокера, уточняйте данный момент. Это не будет считаться выводом средств и не приведет к закрытию ИИС.

Если вы закроете ИИС ранее истечения трехлетнего срока, придется вернуть полученные вычеты (тип А) в полном объеме и заплатить пени и штрафы.

Во время действия ИИСа налоги не взимаются, а будут списаны только при закрытии, продаже бумаг и выводе средств (или не будут, если у вас ИИС типа Б). То есть все время существования счета эти деньги могут генерировать дополнительный доход.

Пополнять счет можно только рублями. Если хотите совершать покупки в долларах, то просто заводите на счет рубли, покупаете на бирже доллары (биржевой курс всегда выгоднее любого банковского) и покупаете акции зарубежных компаний.

Размер вычета на ИИС типа А ограничен суммой, которую вы заплатили в виде НДФЛ.

Каждый человек вправе иметь только один договор на ведение индивидуального инвестиционного счета. В случае заключения нового договора старый должен быть прекращен в течение месяца. А вот обычных брокерских счетов может быть сколько угодно и у разных брокеров.

Пополнять счет и выводить средства можно через свою банковскую карту (например, с картой Тинькофф Блэк от Тинькофф Банка эти операции производятся без комиссий).

Управлять счетом можно самостоятельно или через «доверительное управление», когда вы доверяете свои средства управляющей компании (УК). При инвестировании через управляющего счет необходимо сразу пополнить. За работу УК вы платите комиссии (и не малые), при чем, положительный результат такого управления не гарантирован. Поэтому мы настоятельно рекомендуем заниматься инвестированием самостоятельно, дополнительно повышая финансовую грамотность.

Для открытия ИИС не важно работаете вы или нет, официальная у вас зарплата или «серая». Но вычет типа А можно получить только при наличие официального заработка, с которого платится НДФЛ

Вы можете работать по найму. Или быть индивидуальным предпринимателем, применяющим общую систему налогообложения. Или иметь гражданско-правовой договор и т.п. Главное условие – перечисление НДФЛ в бюджет.

Через 3 года счет совсем не обязательно закрывать, можете продолжить торговать на нем и дальше. Однако часто, инвесторы, не имеющие средств для ежегодного пополнения счета на большие суммы, используют возможность закрытия.

Суть использования ИИС или как это работает

Допустим, у вас есть возможность пополнять счет на 100 тысяч рублей в год.

В начале четвертого года подали документы на вычет, получили 14 909,70 рублей. Всего за три года вы получили вычетами 42 599,70 руб.

Одновременно закрыли ИИС, получили на руки 327 690 рублей. Хотя по факту у вас будет больше, так как в нашем расчете мы не учитываем дивиденды по акциям, купоны по облигациям.

Открываете новый ИИС. У вас теперь есть 342 599 рублей плюс те же 100 тысяч рублей на ежегодное пополнение.

Вы можете внести на счет сразу 400 тысяч рублей – это максимальная сумма для получения вычета за год. Так целесообразно поступать, если размер уплаченного вами НДФЛ в текущем году, будет больше 52 000 рублей. Если сумма НДФЛ меньше, то пополняйте в год на ту сумму, которой хватит на возврат налога.

Рассмотрим несколько примеров для наглядности:

Напомним, налоги по ИИС удерживаются в момент его закрытия!

Что делать после открытия ИИС

При наличии инвестиционной стратегии вопрос «Как и что покупать на ИИС» будет стоять не так остро. Если же представление об инвестициях довольно слабое, и вы по какой-то причине отказались от передачи счета в доверительное управление – составьте финансовый план по стандартной схеме:

- определение финансовой цели;

- горизонт инвестиций;

- требуемая доходность.

Далее следует ознакомиться с финансовыми инструментами, предлагающимися брокером. Воспользуйтесь поддержкой – она бесплатна. Кроме того, возможно, вам потребуется помощь в начале работы с торговым терминалом. Большинство брокеров имеют колл-центр или онлайн-поддержку

Важно, чтобы вас проконсультировал человек, а не робот-помощник

Ну а дальше вы уже работаете со счетом:

- вносите средства (но не более 1 млн руб. в год);

- совершаете сделки покупки и продажи в соответствии с выбранной стратегией;

- не закрываете счет и не выводите средства минимум три года. Исключение – вывод дивидендов, который предусмотрен условиями некоторых брокеров;

- получаете прибыль и налоговые вычеты.

Тарифы на брокерское обслуживание ИИС в ВТБ

ВТБ ИИС тарифы будут отличаться друг от друга. То есть, их несколько. Поэтому есть смысл разобрать каждый из них.

Тариф Мой Онлайн

Это привлекательный тариф, который может быть описан тремя строками:

- Брокер или же ВТБ берет от сделки 0.05% от финальной суммы;

- Брокер или же ВТБ берет за сделки на бирже 0.01% от финальной суммы;

- Комиссии за обслуживание на этом тарифе нет.

Это достаточно интересный тариф, который актуален для каждого, кто активно торгует на бирже.

Тариф Инвестор стандарт

Это еще один тариф, который схож с прошлым, но имеет свои особенности. ИИС ВТБ тарифы за обслуживание инвестора выглядят так:

- Брокер или же ВТБ забирает от суммы сделки 0.0413%.

- Брокер или же ВТБ берет за сделки только 0.01% от суммы.

- Комиссия за обслуживание — 150 рублей. Сумма будет взиматься в том случае, если будет проведена хотя бы одна сделка за месяц.

- В том случае, если инвестор не проводил каких-либо сделок, то 150 рублей списаны не будут.

Этот тариф актуален для каждого, кто планирует зарабатывать на долгосрочном удержании акций в своем портфеле.

Тариф Профессиональный стандарт

ИИС брокер втб тарифы содержат в себе вариант и для профессионалов. В таком случае комиссия брокера будет зависеть от его дневного оборота и она выражена в прогрессивный шкале:

- Сделки до миллиона рублей — 0.0472%

- Сделки от миллиона до 5 миллионов рублей — 0.0295%;

- Сделки от пяти до 10 миллионов рублей — 0.02596%;

- Сделки от 10 до 50 миллионов рублей — 0.02124%;

- Сделки от 50 до 100 миллионов рублей — 0.0195%;

- Сделки с более, чем сотней миллионов рублей — 0.015%.

При этом комиссия еще и берется за сделки. Как и в предыдущих случаях, речь идет о 0.01% от всей суммы. Комиссия за обслуживание также есть и она составляет 150 рублей в месяц, если осуществляется хотя бы одна сделка за месяц. Если ее нет, то 150 рублей платить не нужно.

Теперь, когда пользователь узнал про втб иис индивидуальный инвестиционный счет тарифы, он точно сможет выбрать наиболее привлекательный для себя вариант.

Индивидуальные инвестиционные счета: особенности

- Ключевым моментом является возможность получения налоговых льгот (вычетов) для инвесторов.

- Индивидуальный инвестиционный счет не имеет ограничений по возрасту и трудовому статусу как физических, так и юридических лиц. Главное быть налогоплательщиком Российской Федерации.

- Максимальный взнос на индивидуальный инвестиционный счет составляет не более 400 тысяч рублей в год. (Минимальная сумма взноса не установлена).

- Взнос средств на индивидуальный инвестиционный счет производится только в рублях.

- Чтобы воспользоваться налоговым вычетом, следует иметь открытый счет не менее 3 лет.

- Если лицо решит частично или полностью снять средства с ИИС, то это повлечет за собой закрытие счёта, и необходимость возврата налоговых вычетов полученных ранее.

- Если же владелец счета скончается, то средства переходят по наследству без уплаты налогов.

Индивидуальный инвестиционный счет и налоговой вычет

- Налоговый вычет первого типа предполагает, что после окончания налогового периода владелец счета получит право на вычет 13% от суммы, которую он внес за год на индивидуальный инвестиционный счет (Максимальная сумма вычета – 52 тысячи рублей, что составляет 13% от 400 тысяч рублей).

- Налоговый вычет второго типа предполагает освобождение от налогового обязательства на доход, а точнее по прошествии 3 лет, абсолютно все доходы, которые инвестор получил от инвестиционной деятельности, будут освобождены от уплаты НДФЛ.

Первый тип налогового вычета на индивидуальные инвестиционные счета

- Документация, которая подтверждает получение налогооблагаемого дохода в минувшем году;

- Документация, которая подтверждает внесения денежных средств на индивидуальный инвестиционный счет, в данном случае – это будет справка от брокера, где указывается сумма средств;

- Официальное заявление налогоплательщика на возврат налога (со всеми банковскими реквизитами).

Этот вариант налогового вычета лучше всего подойдет консервативным инвесторам, которые не собираются самостоятельно управлять активами на своем ИИС и ежегодно инвестируют суммы близкие к максимальной.

Второй тип налогового вычета на индивидуальные инвестиционные счета.

Этот вариант может быть интересен активным трейдерам, которые собираются вести самостоятельную деятельность на своем ИИС и готовы к более высоким рискам в расчете на потенциально более высокую доходность. Также этот тип вычета подойдет лицам, которые не платят НДФЛ: дети, пенсионеры, неработающие члены семьи.

Для лучшего восприятия информации можно посмотреть инфографику «Индивидуальные инвестиционные счета: новая инвестиционная реальность»

- Облигации — инструмент с минимальными рисками и фиксированной (не высокой) доходностью. Кстати, доход по государственным облигациям не облагается НДФЛ.

- ПИФы – инструмент средней доходности и рисков, лучше всего начинать с открытых индексных ПИФов.

- Еврооблигации – инструмент, номинированный в валюте, в рамках индивидуального инвестиционного счета вложение возможно только через ПИФ.

- Акции — хорошая прибыль и высокие риски, для управления этим активом требуются знания.

- Фьючерсы и опционы – без хороших знаний этот инструмент лучше не применять.

Разбираемся с терминологией

В вопросе, что такое индивидуальный инвестиционный счет, много общего с обычным брокерским счетом, просто у него есть налоговые льготы. Открывать его может любой человек, не только резидент РФ.

Выделяют 2 типа ИИС в зависимости от того, как инвестор получает налоговую льготу:

- тип А – в нем компенсируется налог, который инвестор уплатил со своих доходов за определенный временной промежуток. Принцип работы удобнее разобрать на примере. Предположим, ваша заработная плата составляет 25 000 рублей, за год с этого дохода уплачивается налог в размере 39 000 (ставка 13%). При инвестировании в ИИС эту сумму вам и компенсируют. Нужно учитывать, что максимальная сумма инвестирования за год с которой можно получить вычет – 400 000 рублей, так что доход ограничен 52 000 рублей. При этом общая сумма, которую можно внести на ИИС, ограничена 1 000 000 рублей/год.

- тип Б – отличие от предыдущего заключается в том, что инвестор не пользуется налоговым вычетом, то есть уплаченные налоги ему никто не компенсирует. С другой стороны, при закрытии счета прибыль налогом не облагается. Так что если на протяжении счета вы активно реинвестируете (этой теме посвящена отдельная статья по реинвестированию), то есть смысл выбрать именно этот тип счета. При его закрытии обязательно предоставляется справка о том, что налоговым вычетом инвестор не пользовался.

На счете типа А никто не запрещает получать дополнительный доход от работы на фондовом рынке, но в этом случае с дополнительного дохода придется отдать 13% в виде налога. Чтобы максимально эффективно пользоваться преимуществами ИИС первого типа, желательно инвестировать регулярно. Что касается того, какой тип счета предпочтительнее, то тут универсального ответа нет. Всё зависит от конкретного инвестора и от стиля его работы. Если на фондовом рынке предполагается активная работа, и ожидаемый доход превысит 100% от инвестированной суммы, то есть смысл воспользоваться ИИС типа Б.

Страхование инвестсчетов

Вопрос сохранности средств при инвестициях всегда стоит особенно остро. Если вы переживаете об ИИС – застрахован государством или нет ваш вклад, то вынужден вас расстроить, страховка вклада не предоставляется. Сейчас в государственной думе рассматривают варианты для страхования ИИС счетов, но сроки принятия закона и суммы, которые будут застрахованы, на данный момент не известны.

С 2015 года процедура была сильно упрощена, так что открыть ИИС можно даже удаленно. Это и спровоцировало рост количества открытых счетов такого типа в последнее время. Открыть ИИС можно самостоятельно через госуслуги. Процесс занимает от силы несколько минут.