Инвестиционные программы банка втб

Содержание:

- Условия обслуживания и тарифы

- Биржевые фонды

- Минусы брокера ВТБ

- Что такое ВТБ Инвестиции

- Платформа ВТБ инвестиции. Признаки лохотрона.

- Открыть ИИС в ВТБ для физического лица

- Инвестиции ВТБ для физических лиц в 2021 году

- Как вывести деньги?

- Плюсы и минусы сервиса

- Как пополнить брокерский счёт?

- ВТБ капитал — управление инвестициями

- Тарифы РКО ВТБ для ИП и юридических лиц

- Как заработать на ВТБ Инвестициях

- Тарифы и условия

- Дивиденды ВТБ 2021-2022 (прогноз)

- Что нужно знать, инвестируя с ВТБ?

- Состоятельным клиентам

Условия обслуживания и тарифы

В таблице я указал основные услуги «ВТБ Капитала», комиссию УК, а также способы пополнения и вывода средств.

| Доступные инструменты | Структурные продукты: ПИФы, ETF, ЗПИФы, прямые инвестиции в недвижимость | Валютный рынок – Форекс брокер | ИИС, брокерский счет: облигации, акции |

| Комиссия УК | До 8,5 % от ежегодной СЧА (фактически в разы меньше) | до 0,06 % | 0 % |

| Способы пополнения и вывода | ВТБ-онлайн, банковские карты, через приложение «Мои инвестиции», в офисе УК | ВТБ-онлайн, банковские карты, через приложение «Мои инвестиции», в офисе УК | ВТБ-онлайн, банковские карты, через приложение «Мои инвестиции», в офисе УК |

Биржевые фонды

Для тех инвесторов, кто не желает самостоятельно принимать решение по выбору ценных бумаг,

Банк ВТБ предлагает Инвестиционный (биржевой) фонд. Выбирая Биржевой фонд, инвесторы

доверяют деньги управляющей компании, которая аккумулирует всё в один фонд и приобретает на

предоставленные ей деньги облигации или акции. Фондом управляют профессиональные

управляющие, которые выбирают для инвестиций лучшие ценные бумаги или повторяют состав

определенного индекса.

Благодаря тому, что фонды способны управлять крупными суммами, это дает возможность частным

инвесторам инвестировать одновременно в сотни или тысячи ценных бумаг, что максимально

снижает инвестиционный риск. С увеличением в фонде числа ценных бумаг облигаций или акций,

уменьшается зависимость от каждой из них. Чем больше фонд зарабатывает, тем дороже он стоит,

а значит, инвестор, владеющий долей фонда может продать свою долю и получить доход.

Лучший способ получить доступ к международному рынку акций – это вложение в индекс, который

включает большое количество компаний определенной отрасли или отражающий доходность всего

фондового рынка одной из ведущих стран.

Какие есть фонды ВТБ

На Московской бирже торгуется 9 биржевых фондов ВТБ.

- Российские акции БПИФ РФИ «ВТБ — Индекс МосБиржи». Инвестирует в акции российских

компаний, которые входят в индекс Московской биржи. - Российские облигации БПИФ РФИ «ВТБ – Российские корпоративные облигации смарт бета».

Инвестирует в облигации российских компаний. - Российские еврооблигации БПИФ РФИ «ВТБ – Корпоративные российские еврооблигации смарт

бета». Инвестирует в еврооблигации российских компаний. - Американские облигации БПИФ РФИ «ВТБ – Фонд «Американский корпоративный долг».

Инвестирует в американские корпоративные облигации. - Американские акции БПИФ РФИ «ВТБ – Фонд Акций американских компаний». Инвестирует в

акции американских компаний. - Акции развивающихся стран БПИФ РФИ «ВТБ – Фонд Акций развивающихся стран». Инвестирует в

акции компаний развивающихся стран. - Ликвидность БПИФ РФИ «ВТБ – Ликвидность». Инвестирует в инструменты денежного рынка, в

основном через обратное РЕПО с центральным контрагентом. - Золото БПИФ РФИ «ВТБ – Фонд Золото. Биржевой». Инвестирует в золото с физическим

хранением в России в банке ВТБ. - Еврооблигации БПИФ РФИ «ВТБ — Еврооблигации в евро смарт бета». Инвестирует в фонд,

который на половину состоит из российских еврооблигаций, остальная часть — еврооблигации

других развивающихся стран.

Минусы брокера ВТБ

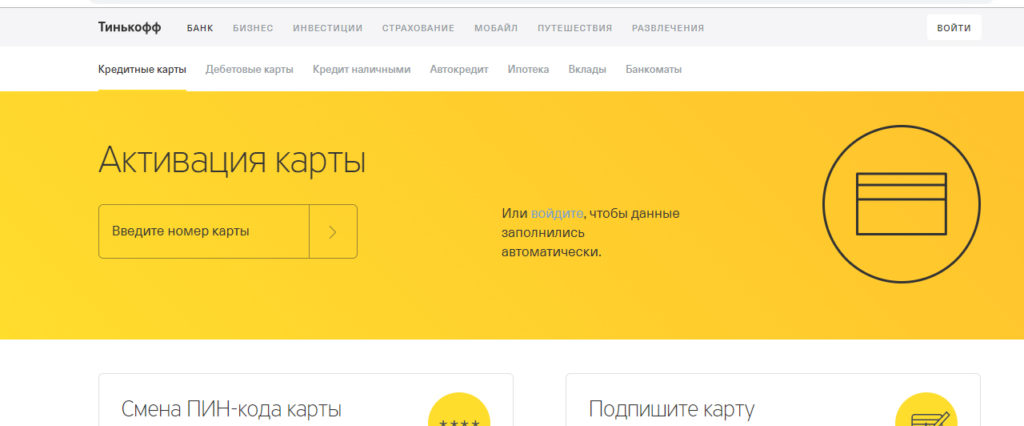

Минус №1 Как открыть брокерский счет в ВТБ также быстро, как в Тинькофф?

Совершенно новые потенциальные клиенты имеют проблемы с дистанционным открытием брокерского счета. Вроде бы и банковскую карту получается оформить, и доступ к банку, но брокерский счет сложно открыть без посещения офиса. У меня, кстати, такая же проблема была. И связана она была с тем, что у меня нет карты ВТБ.

Кто-то предлагает открыть брокерский счет через приложение “ВТБ Мои инвестиции”, хотя по отзывам опять же не у всех получается и там открыть счет.

Вот в Тинькофф Инвестиции,не имея никаких банковских карт банка Тинькофф, достаточно легко открывается брокерский счет. А через пару дней приезжает представитель банка, и привозит пачку документов для подписи и дебетовую карту Тинькофф.

У меня получилось открыть брокерский счет через приложение ВТБ инвестиции. Через сайт не получилось.

Минус №2 Пополнение брокерского счета. Если пополнять сумму брокерского счета с карты, через приложение “ВТБ Инвестиции”, то это будет не бесплатно.

Минус №3 Вывод денег с брокерского счета не молниеносный. Обычно заявка обрабатывается на следующий день и в зависимости от режима торгов.

Хотя это не принципиальный минус.

Минус №4 Все те же скрытые комиссии. Несмотря на то, что приложение для инвестиций рассчитано на новеньких инвесторов, очень много разных комиссий по операциям с акциями иностранных компаний, с глобальными депозитарными расписками.

И очень дорогая подача заявок по телефону. Примерно 150 рублей одна заявка. А ведь при работе с облигациями такие звонки могут понадобиться в работе.

Минус №5 Необходимость посещения офиса ВТБ для открытия брокерского счета еще актуальна. Да, повторюсь, выше уже писала, что дистанционно открыть брокерский счет может и не получиться через сайт. И почему-то эта проблема так и тянется за ВТБ.

А ведь конкуренты:Кит-Финанс, Сбербанк, БКС, Финам, Тинькофф заключают почти все брокерские договора онлайн.

Минус №6 Такой же как и у Тинькофф: нет двухфакторной аутентификации. Заходишь по 5-значному пин-коду в приложении и торгуешь. А вот если потеряешь смартфон, то злоумышленники могут спокойно воспользоваться вашим брокерским счетом.

Странно, почему так трудно настроить, ведь это забота о клиентах. Ведь в Сбербанке в приложение для инвестиций не зайдешь просто так.

Минус №7 На графиках в приложении не отмечаются знаками точки входа или выхода (можно было бы какими-то кружочками технически дать клиентам такую возможность отмечать).

В остальных случаях больше позитивных отзывов, хотя я думаю все равно клиенты делают некую скидку брокеру из-за того, что банк частично государственный. А значит, что риски обанкротиться или непредвиденно закрыться ничтожно малы.

Минус №8 Очень тяжело дозвониться в службу поддержки, да и помочь она всегда может. Часто некомпетентные сотрудники попадаются на линии. Еще хуже, чем у Сбербанка техническая поддержка.

Плюсы мы рассматривать подробно не будем, единственное, что хочу отметить-это бесплатная банковская карта.

Обычно банки не говорят своим клиентам о бесплатных моментальных банковских картах (пакет услуг “Базовый”). Ну потому что им надо зарабатывать и не только на кредитах. Вот как раз ее можно и использовать для пополнения и вывода денежных средств с брокерского счета в ВТБ.

Что такое ВТБ Инвестиции

ВТБ Инвестиции — это брокерский сервис, через который российский банковский гигант ВТБ предоставляет своим частным клиентам инвестиционные услуги по разным финансовым рынкам. По числу клиентов и обороту средств входит в ТОП-5 рынка брокеров РФ. Лицензия на ведение брокерской деятельности получена в 2003 году.

Через ВТБ Инвестиции россияне могут самостоятельно проводить торговые сделки с акциями и облигациями (в т. ч. иностранными), валютами, фьючерсами и фондами.

️

Операции проводятся через Московскую и Санкт-Петербургскую биржи. Также присутствует доступ к внебиржевому рынку (OTC).

Клиенты ВТБ имеют возможность совершать инвестиции в финансовые активы путем открытия обычного брокерского счета или же ИИС (индивидуального инвестиционного счета), дающего право на получение налоговых вычетов от государства при максимальном вложении 1 млн рублей в год.

Для торговли может использоваться подключенный к системе OnlineBroker веб-терминал, который доступен в Личном кабинете на сайте lk.broker.vtb.ru, или инвестиционно-торговая платформа QUIK, но в настоящее время большинство инвесторов предпочитают мобильное приложение ВТБ Мои Инвестиции.

Платформа ВТБ инвестиции. Признаки лохотрона.

Бесплатный конструктор Google

Рекламы несколько видов. Один из рекламных роликов в Фейсбуке выглядит вот так. Извините за плохое качество. Объективные технические причины. Но, я думаю, что вы и так поймёте, о чём идёт речь.

Сразу прошу вас обратить внимание на то место куда указывает стрелка на скриншоте. Мошенники даже не удосужились потратить сто двадцать рублей на покупку нормального домена для своей рекламы

А надпись которую вы видите, говорит нам о том, что данный ролик создан в бесплатном конструкторе от Google.

А теперь подумайте, нужен ли банку ВТБ бесплатный конструктор?

Дурацкие вопросы

Далее. Если вы нажмёте кнопку с надписью «Подробней», то вас перекинет вот на такую страницу. Страницу с дурацким вопросом.

С учётом того, что ВТБ является российским банком и подавляющее большинство клиентов это клиенты из России, вопрос более чем странный.

Примитивная посадочная страница

Посадочной страницей называют веб страницу на которой клиент делает заказ. Оставляет свои личные контактные данные. Так вот, если вы ответите на вопрос о русском языке, то именно на такую страницу вас и перекинет.

Сразу хочу вас предупредить. Ни в коем случае не оставляйте мошенникам свои данные! Это чревато очень неприятными последствиями! Вам начнут звонить мошенники. Будут представляться менеджерами банка. Будут уговаривать вас отдать им деньги. И могут и уговорить. В этом случае вы своих денег больше не увидите. Никогда. Совсем.

Теперь непосредственно о самой посадочной странице. Она сделана очень-очень примитивно. Чтобы вы понимали, даже у меня (а я не очень сильный специалист) уйдёт на создание подобной страницы меньше часа времени.

Обратите внимание на логотип банка ВТБ в левом верхнем углу. При наведении на него курсора компьютерной мыши курсор становится активным

Но при нажатии не происходит ровным счётом ничего.

Для сравнения посмотрите как выглядит настоящий сайт банка ВТБ. Разница есть. Не правда ли? Так что, друзья, так называемая платформа ВТБ инвестиции является на самом деле самым настоящим разводом наших граждан на деньги.

Открыть ИИС в ВТБ для физического лица

Чтобы открыть ИИС в ВТБ, нужно будет посетить офис банка, в котором предоставляются инвестиционные услуги. Судя по всему, подобные услуги предоставляются не во всех отделениях, потому первым делом нужно уточнить данную информацию. Действующие клиенты банка с 2018 года могут открывать инвестиционный счёт в онлайн режиме. Занимает это в целом минут 10, не больше.

Новоприбывшим клиентам помимо самого ИИС открывается и банковский счёт. Если же клиент отказывается от банковского обслуживания, то ВТБ оставляет за собой право отказать клиенту в брокерском обслуживании. Ведение же ИИС формируется в рамках отдельного договора. Плюс ко всему, заключается дополнительный договор о депозитарном обслуживании, а также соглашение об обслуживание в рамках удалённого доступа.

Стоит отметить, что вся эта бумажная волокита может отнять достаточно много времени. Потому потенциальному клиенту перед походом в ВТБ лучше запастись терпением, и хряпнуть 50 грамм для храбрости.

Как открыть ИИС в ВТБ онлайн? Дабы открыть счёт в удалённом режиме, пользователю нужно войти в свой личный кабинет на сайте, далее, перейти в раздел «Инвестиции» и нажать на кнопку «Открыть брокерский счёт»

Далее открывается окно с персональными данными клиента (вся информация заполняется автоматом). Клиенту при этом нужно перепроверить все данные.

Если все данные указаны верно, то нужно ввести адрес электронной почты и нажать «Всё верно»

Сразу же к своему брокерскому счёту дополнительно можно открыть ИИС. Как Вы уже все знаете, Индивидуальный счёт является разновидность брокерского счёта, и позволяет получать определённые налоговые преференции. Если Вы решили открыть ИИС в ВТБ, то нужно подтвердить, что на данный момент этот счёт не открыт в другой компании, или что Вы его закроете в рамках ближайших 30-ти дней.

Дальше нужно внимательно изучить все условия и документацию в рамках брокерского обслуживания.

После этого нужно подтвердить информацию, и в конце Вы получите СМС-код, который подтвердит операцию. Сразу же после открытия счёта Вы получаете СМС-уведомление и уведомление на электронный адрес, который указали ранее. Учтите, что свой ИИС можно пополнять только в российских рублях. Обычный брокерский счёт можно пополнить в следующих валютах:

- 1) Рубли

- 2) Доллары

- 3) Франки

- 4) Евро

- 5) Фунты

Инвестиции ВТБ для физических лиц в 2021 году

Несмотря на пандемию, группа ВТБ смогла за 2020 год продемонстрировать уверенный рост

бизнеса. Так, в ноябре 2020 года кредиты физическим лицам увеличились до 3,8 трлн рублей; в

процентном соотношении рост составил, если анализировать данные с начала года, 13,4%.

Быстрыми темпами растет ипотечное кредитование, рост за 2020 год составил на 1,8%.

ВТБ для физических лиц предлагает 4 вида рублевых вкладов:

- Накопительный счет

- Вклад в будущее

- Надежная основа

- Пенсионный

Каждый вид вклада отличается в первую очередь процентной ставкой и минимальной суммой для

заключения договора, а также другими условиями.

Чтобы открыть вклад, вы можете выбрать один из 3 вариантов:

- посетить отделение банка ВТБ,

- воспользоваться возможностями банкомата

- использовать возможности онлайн-кабинета.

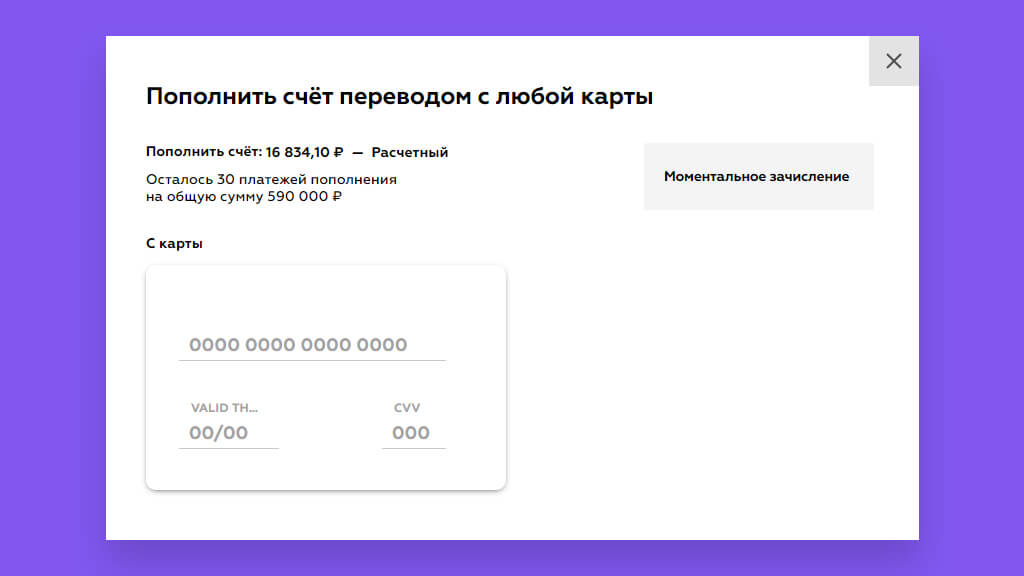

Как вывести деньги?

- В Личном кабинете c помощью смс-кода или электронной подписи.

- В отделении Банка.

- По телефону клиентской поддержки 8(800)333-24-24 доб. 1 или +7 (495) 797–93–48, потребуется озвучить: номер Соглашения,полное ФИО, а также пройти sms-аутентификацию по доверенному телефону, внесенному в Анкету, или по кодовой таблице

Для вывода денежных средств через мобильное приложение необходимо;

- Зайти на первую вкладку «Портфель».

- Кликнуть по иконке с изображением кошелька (слева от общей суммы портфеля).

- Выбрать функцию «Вывести».

- Указать счёт для перечисления денежных средств.

- Подтвердить операцию СМС-паролем.

Сделки закрываются биржами до 2-х дней, поэтому клиент может видеть на счету доход, но вывести его пока не сможет. Транзакция перевода будет завершена в течение суток. Лимит без комиссии до 300 тыс. руб., свыше этой суммы – 0,2 %. Конвертация производится по курсу ЦБ РФ.

Плюсы и минусы сервиса

Онлайн-инвестиции через приложение ВТБ позволяют выгодно вкладывать средства, получая большую доходность, чем по банковским депозитам. У сервиса можно отметить довольно много преимуществ:

- Доступ не только к Московской Бирже, но и к Санкт-Петербургской Бирже. Этот плюс особенно актуален для тех, кто хочет работать с иностранными акциями.

- Робот-советник. Он предоставляет советы, помогающие быстрее подобрать инструмент с учетом отношения к рискам конкретного клиента.

- Бесплатная аналитика от ВТБ Капитал. Она представляет интерес не только для начинающих, но и для профессиональных инвесторов.

- Достаточно выгодные и гибкие тарифы. Для начинающих есть тарифный план с полностью бесплатным обслуживанием, а для опытных инвесторов – тарифные планы с небольшими комиссиями за сделку при больших оборотах.

- Возможность открытия ИИС. Этот плюс актуален для налоговых резидентов, которые составляют большинство среди клиентов ВТБ.

- Минимальный лот для операций на валютном рынке. В отличие от других банков и приложений, в ВТБ можно совершать сделки на валютном рынке с минимальным лотом от 1 у.е.

Подводные камни, минусы у продукта также есть:

- К интерфейсу многим клиентам придется привыкать. У конкурентов он более привычен и отработан. Но большинство инвесторов достаточно спокойно привыкают к системе.

- Клиент должен решать все сам. Из-за этого подводного камня не стоит ждать советов от менеджеров, в данную услугу они не входят. ВТБ крупный банк и рядовые сотрудники в нем не особенно заинтересованы в предоставлении консультаций без дополнительной платы. К счастью, есть подробные инструкции и подсказки.

- Кредитное плечо доступно всем клиентам. Из-за этого подводного камня многие начинающие инвесторы не только сливают свои деньги, но и оказываются должны крупные суммы.

- Платная подача заявок на сделку по телефону на тарифе «Мой онлайн». Для большинства клиентов системы интернет-трейдинга удобней, но знать о таком подводном камне надо. На остальных тарифах 5 первых заявок по телефону бесплатные.

Естественно, надо учитывать и риски, которые несет вложение средств в ценные бумаги. В этом случае нет страховки от АСВ. Но ВТБ – это банк с государственным участием и его банкротство практически исключено.

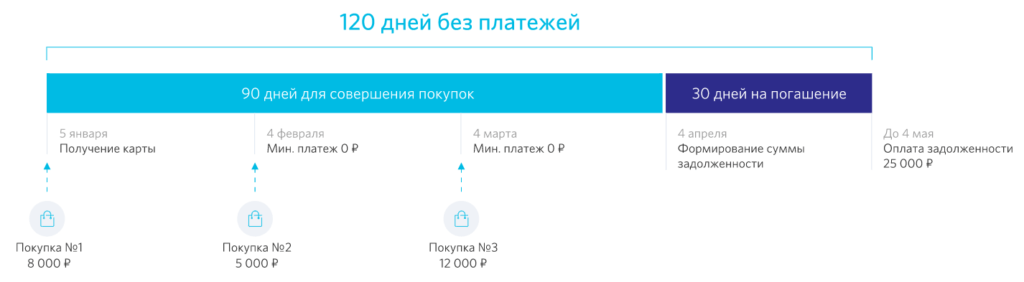

Как пополнить брокерский счёт?

В ВТБ предусмотрено 3 способа пополнения счета:

- Через интернет-банк ВТБ-Онлайн или мобильное приложение с Мастер счета Банка ВТБ;

- Со счета Карты стороннего Банка межбанковским переводом;

- через отделение ВТБ банка.

Реквизиты для пополнения брокерского счета указаны в извещении об открытии брокерского счета. Общие реквизиты Банка получателя опубликованы на сайте.

Сколько времени зачисляются средства?

В соответствии с внутренним регламентом брокера, деньги зачисляются не позднее следующего рабочего дня.

Обычно зачисление денежных средств через офис банка занимает несколько часов, а через интернет-банк или мобильный банк 15 минут.

Предусмотрена ли Комиссия за пополнение брокерского счета?

Банк ВТБ не берет комиссию за пополнение брокерского счета. При переводе денег из стороннего банка, отправитель может списать комиссию согласно своим тарифам.

Для пополнения брокерского счета через мобильное приложение необходимо;

- Открыть вкладку “Портфель”.

- Слева от суммы инвестиций нажать на кнопку с изображением кошелька.

- Выбрать функцию «Пополнить»

Как подать заявку на покупку/продажу ценной бумаги?

Подать заявку можно 2 способами:

- через торговый терминал

- по телефону 8(800) 200 6277 (звонок по России бесплатный), +7 (495) 797 9345. Для этого потребуется номер соглашения, Код с карты переменных кодов или СМС-код.

История операций будет отображаться на первой вкладке «Портфель». Необходимо кликнуть по иконке с изображением круговой стрелки в правом верхнем углу. Здесь предусмотрены опции —

- Сделки

- Заявки (неторговый поручения)

- Предыдущие заявки.

Как посмотреть структуру портфеля?

Чтобы посмотреть структуру портфеля, сделайте свайп влево (проведите пальцем по экрану справа налево)

ВТБ капитал — управление инвестициями

Данный раздел содержит всю информацию о том, как инвестировать правильно, а также о политике инвесторов компании.

В частности, на сайте раскрыта вся необходимая для клиентов информация, включая принципы инвестирования, риски и гарантии ВТБ.

Главная страница ресурса

На главной странице отображено огромное количество информации о том, какими именно активами компания может управлять и как именно это происходит.

Приведены статистические показатели, а также главные принципы инвестирования. Есть также список компаний, с которыми ВТБ капитал сотрудничает на сегодняшний день.

Полный список всех вариантов управления и инвестирования

Важно отметить, что для каждого отдельного случая управления капиталом, а также для каждого частного клиента, специалисты компании используют абсолютно разные стратегии и принципы управления средствами. Стратегия управления пенсионными накоплениями негосударственных фондов

Стратегия управления пенсионными накоплениями негосударственных фондов

Выбор стратегии во многом зависит от того, какие именно требования и результаты были оговорены при заключении договора сотрудничества с клиентом.

Также показатели зависят, естественно, от размера капитала и от того, в какие именно компании и каким методом проводится капиталовложение.

Происходит это благодаря основной инвестиционной стратегии ВТЮ в целом и индивидуального подхода к каждому клиенту в частности.

Основные принципы стратегии компании

Помимо правильной стратегии, важно также выбрать и верный фонд для инвестирования. На сегодняшний день, ВТБ капитал инвестирует средства в:

На сегодняшний день, ВТБ капитал инвестирует средства в:

- ПИФы;

- Ценные бумаги;

- Акции компании;

- Драгоценные металлы и так далее.

Зачастую бывает так, что инвестирование средств одной компании или частного лица, направлено на два разных фонда.

ПИФы и особенности капиталовложений в них

Такой подход позволяет до максимума сократить возможность потери средств и максимально увеличить получаемую клиентом прибыль.

Однако производить такое инвестирование можно только при наличии достаточно солидного стартового капитала.

На сайте также имеется общедоступная информация, позволяющая сделать сотрудничество прозрачным и понятным. В частности, на главном ресурсе имеется информация обо всей законной инвестиционной деятельности компании.

Информация о компании и ее деятельности (подробная информация)

Однако, несмотря на постоянное обновление информации и на ее удобную структуру, у клиентов часто возникают вопросы, связанные с деятельностью компании в сфере управления капиталом и вложения средств в ПИФы и другие фонды.

Форма запроса в поддержку клиентов

Поэтому, на сайте имеется не только раздел с контактными номерами для быстрой связи со специалистами, но и форма обратной связи для детальной проработки ситуации.

Такой подход позволяет клиенту быть всегда уверенным в том, что при наличии любых сложностей при сотрудничестве, ему помогут быстро, квалифицированно и полномасштабно.

Тарифы РКО ВТБ для ИП и юридических лиц

Услуги банка ВТБ рассчитаны на широкую целевую аудиторию. Здесь открытие РКО будет зависеть от финансовых потребностей клиента и объемов его предприятия. Для юридических лиц и крупных предприятий здесь предложено вниманию комплексные пакеты услуг. Их стоимость будет напрямую зависеть от набора предоставляемых сервисов. Поэтому, в основном, для юридических лиц стоимость обслуживания будет определяться индивидуально, в зависимости от набора дополнительных операций.

Представители малого и среднего бизнеса могут выбрать для себя готовые решения. Всего на текущий момент для индивидуальных предпринимателей банк предлагает три тарифа. Далее рассмотрим их более детально.

Пакет Бизнес-старт

Это идеальное решение для начинающих предпринимателей. В рамках данного пакета предоставляются следующие услуги:

- первые 5 платежей в рублях бесплатно;

- зачисление на расчетный счет до 50000 рублей в месяц осуществляются без комиссии;

- банк предоставляет бонус 5000 рублей на проведение рекламной кампании.

Стоимость данного пакета услуг составляет 1200 рублей в месяц. Первые 5 платежей отправляются без комиссии, с 6 платежа за одно платежное поручение берется комиссия размером 100 рублей. За внесение наличных средств на банковский счет взимается комиссия 0.39% от суммы перевода свыше 50000 рублей. Ежемесячно за выдачу наличных взимается плата 0.5% от суммы. Мобильный банк и интернет-банкинг предоставляются бесплатно. За платежи в бюджет и налоговую инспекцию плата отсутствует.

При переводе денежных средств через интернет-банкинг взимается комиссия 6 рублей, если перевод отправляется внутри банка. За межбанковские переводы, осуществленные через личный кабинет взимается плата 32 рубля за один платеж. За инкассацию денежных средств снимается плата 0,25% от суммы. За услугу SMS информирования плата отсутствует.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Обратите внимание, что банк взимает плату за открытие расчетного счета в размере 3000 рублей

Бизнес-касса

Это предложение для среднего бизнеса в торгово-сервисной отрасли. Ежемесячная плата за обслуживание пакета услуг составляет 2200 рублей. Первые 25 платежей осуществляются бесплатно. Далее, за каждое платежное поручение придется заплатить 50 рублей за один перевод. Прием наличных осуществляется бесплатно на сумму до 250000 рублей, свыше указанного лимита размер комиссионного сбора составляет 0,39% от суммы операции. За выдачу наличных взимается комиссия 0,5%.

За платежи в бюджетные организации плата отсутствует. За внутрибанковские переводы в электронном виде взимается плата 6 рублей, за межбанковский перевод – 32 рубля за одну операцию. Услуга SMS-информирования предоставляется бесплатно. За снятие наличных через банкомат взимается комиссия 0,15% от суммы транзакции. За открытие расчетного счета взимается плата в размере 3000 рублей.

Тариф Бизнес-онлайн

Это идеальное предложение для предприятий с высоким оборотом денежных средств. Плата за обслуживание РКО составляет 3200 рублей в месяц. Первые 100 платежных поручений осуществляются бесплатно, со 101 платежа взимается комиссия в размере 50 рублей. За прием наличных денежных средств предусмотрена плата 0.3% от суммы. За выдачу наличных банк занимает 0,5%. Платежи в бюджет и налоговую инспекцию осуществляются бесплатно. Также банк предоставляет бесплатный интернет-банкинг и мобильный банк, а также подключение к зарплатному проекту.

За открытие расчетного счета предусмотрена плата – 3000 рублей. За внутрибанковские переводы комиссия фиксированная, она составляет 6 рублей, при осуществление межбанковских платежей комиссия увеличивается до 32 рублей. За выдачу наличных через устройство самообслуживания взимается комиссия 0,15%. Услуга SMS-информирования предоставляется бесплатно.

Предприниматель может самостоятельно выбрать тариф, который максимально подходит для его бизнеса. Чем больше платежей ежемесячно совершает компания, тем дороже будет обслуживание. Поэтому разумнее при большом объеме платежей выбрать тариф Бизнес-онлайн.

Кроме того, в рамках каждого пакета расчетно-кассового обслуживания клиент может воспользоваться услугами зарплатного проекта. Счета на работников открываются бесплатно. Подключение к зарплатному проекту также осуществляется без комиссии. При переводе заработной платы на карточные счета клиента взимается фиксированная стоимость 0,5% от суммы выплаты.

Как заработать на ВТБ Инвестициях

Как заработать на ВТБ Инвестиции:

- Пополнить свой брокерский счет.

- Выбрать актив для покупки в разделе «Биржа».

- Оформить и подтвердить сделку.

- Дождаться роста курса актива и продать его, чтобы зафиксировать прибыль по сделке.

Теперь рассмотрим процесс заработка на ВТБ Инвестициях более детально.

Основная суть получения прибыли в этом сервисе, как и при любых других спекуляциях с биржевыми активами, заключается в совершении покупки по дешевой цене с последующей продажей по более дорогой

Принимать решение об открытии сделок при этом можно самостоятельно или принимая во внимание идеи из раздела Витрина, предложенные экспертами сервиса. Во втором случае вы сможете заранее оценить возможный размер прибыли и риски

️ Еще один вариант — подключить робоэдвайзора, который поможет сформировать портфель активов и при необходимости будет давать советы по его ребалансировке.Активировать этот инструмент можно через ленту советов, которая по умолчанию отображается над списком счетов. Для сбора портфеля через робоэдвайзора нужно заполнить небольшую онлайн-анкету. В зависимости от выбранного пользователем типа инвестиционного профиля и своевременности выполнения полученных советов, годовая доходность портфеля в среднем может составлять от 10 до 20%.

Кроме основного дохода от покупки/продажи биржевых активов, можно получать дополнительную прибыль путем приобретения акций компаний, за обладание которыми предусмотрено регулярное получение дивидендов, а также облигаций с выплатой купонов.

Непосредственный процесс проведения сделок описан выше в разделе по ознакомлению с ВТБ Мои Инвестиции. Кроме просмотра простого линейного графика и наличия кнопок «Купить» и «Продать», никакими другими инструментами вроде набора технических индикаторов, это приложение, к сожалению, порадовать не может.

Тарифы и условия

Автоматически всех новых клиентов подключают к тарифу “Мой онлайн”. Сменить его можно потом в личном кабинете. Рассмотрим актуальные на сегодня условия обслуживания по всем тарифам. Для обычных инвесторов доступны следующие базовые предложения.

| Комиссии | Мой онлайн | Инвестор стандарт | Профессиональный стандарт |

| За сделку с ценными бумагами и валютой | 0,05 % от суммы | 0,0413 % от суммы | до 1 млн ₽ – 0,0472 %;

от 1 до 5 млн ₽ – 0,0295 %; от 5 до 10 млн ₽ – 0,02596 %; от 10 до 50 млн ₽ – 0,02124 %; от 50 до 100 млн ₽ – 0,0195 %; больше 100 млн ₽ – 0,015 % |

| Биржевая за сделки с ценными бумагами | 0,01 % от суммы | ||

| Биржевая за сделки с валютой по 1 у.е. | до 999 у.е. – 0,0015 %, но не менее 1 ₽ | ||

| Биржевая за сделки с валютой по 1 000 у.е. | от 1 до 50 лотов – 50 ₽ за сделку, если больше – 0,0015 % | ||

| Депозитарная | 0 ₽ | 150 ₽ в месяц, если была хотя бы одна сделка с ценными бумагами |

Для примера возьмем обычного инвестора на тарифе “Мой онлайн”. Допустим, в течение месяца он купил на фондовом рынке ценных бумаг на 10 000 ₽. Заплатит комиссий в размере: 10 000 * 0,05 % * 0,01 % = 5 ₽.

Особые тарифы действуют для владельцев разных привилегированных пакетов, но мы их не будем рассматривать. Если клиенты владеют акциями ВТБ, то для них могут действовать пониженные тарифы. Конкретный размер зависит от количества купленных акций. Подключение системы QUIK для всех клиентов бесплатно.

Дивиденды ВТБ 2021-2022 (прогноз)

Ближайшие дивиденды ВТБ за 2020 г. заплатит в июле 2021 г. (дивидендная отсечка — 15.07.2021, последний день для покупки на бирже 13.07.2021) исходя из 0,0014 ₽ на одну обыкновенную акцию, что предполагает доходность около 3%. Дивиденды акционерам должны поступить в начале августа.

UPD: В портфель IS Value & Dividend дивиденды по VTBR поступили 29.07.2021.

При этом при прибыли 270 млрд руб. и pay out ratio 50% уже по итогам 2021 года дивиденд может приблизиться к 0,005 ₽ за акцию, что предполагает доходность около 10% от текущих цен на акцию. По заявлениям менеджмента в 2022 году ВТБ планирует разделить выплату дивидендов по итогам работы в 2021 году на два квартала, чтобы снизить давление на достаточность капитала, которая может находиться на пороговом уровне около 11,7%, при нормативном значении не менее 11,5%.

Указанный размер дивидендов за 2021 г. является ориентировочным и рассчитан исходя из предположения что средняя цена обыкновенной акции за 2021 год на Московской бирже будет составлять около 5 копеек. Фактор цены важен, так как это необходимо для формулы, которая в том числе предусматривает равнозначность выплаты как на обыкновенные, так и на привилегированные акции (принадлежат государству, были эмитированы для поддержания капитала Банка).

Дополнительным положительным драйверам может стать проведение приватизации части обыкновенных акций ВТБ с учетом сокращения доли государства до 50% + 1 акция по примеру Сбербанка, в этом случае Правительство РФ может разрешить временно повысить коэффициент выплат на обыкновенные акции для стимулирования их роста.

РИСКИ:

быстрый рост закредитованности населения РФ при стагнирующих реальных доходах может привести к росту просроченной задолженности, созданию дополнительных резервов, а соответственно и уменьшению прибыли ВТБ;

- сильнейшая «перегретость» рынков акций по всему миру по состоянию на июнь 2021 г. в силу ультрамягкой монетарной политики центробанков;

- приобретение дополнительных непрофильных активов (по примеру вложений в акции Магнита, Объединенной зерновой компании, Московского метростроя и пр., совокупная балансовая стоимость инвестиций в ассоциированные и совместные компании ВТБ превышает 200 млрд руб. Правда стоит оговориться что ряд из них, к примеру Почта Банк или СОГАЗ, не являются непрофильными для ВТБ);

Спасибо за внимание и успешных вам инвестиций!

Что нужно знать, инвестируя с ВТБ?

Осуществляя капиталовложение не только с ВТЮ капитал, но и с другими компаниями, важно понимать, что от ошибок персонала и от непредвиденных обстоятельств частного характера никто не застрахован. Иными словами – при всей выгодности стратегии капиталовложения компании, а также при профессионализме трейдеров и других сотрудников, также возможны ошибки, способные привести к потере части прибыли в частности или всего капитала в целом

Иными словами – при всей выгодности стратегии капиталовложения компании, а также при профессионализме трейдеров и других сотрудников, также возможны ошибки, способные привести к потере части прибыли в частности или всего капитала в целом.

Если быть точнее, то это способ один из самых высокодоходных, но вместе с тем и наиболее рискованных.

Так что если вы желаете получать прибыль без риска, возможно, стоит рассмотреть другие варианты сохранения и умножения средств, например, покупку недвижимости или же вложение денег на вклад в банке под приемлемые проценты.

https://youtube.com/watch?v=ze_Y8xe7F_0

Состоятельным клиентам

Попробуйте услугу «Персональный советник» — это профессиональный инвестиционный консультант, который успешно торгует на финансовых рынках больше 10 лет, с опытом управления активами от 1 млрд рублей. Советник будет предлагать вам индивидуальные инвестиционные рекомендации, чтобы вы могли получить лучшую доходность.

Составит оптимальную стратегию. Советник позвонит вам и детально обговорит: в какой валюте вы хотите инвестировать,на каких рынках, в какие ценные бумаги, предполагаемые уровни доходности и риска. И чтобы предложить вам лучшие торговые идеи, советники используют всю экспертизу ВТБ: отчеты инвестбанка ВТБ, инвестидеи от отдела брокерской аналитики, консенсус-прогнозы Bloomberg и свой опыт.

Сэкономит время

С персональным советником не нужно самим следить за новостями мира и компаний: если произойдет что-то срочное и важное, он с вами сразу же свяжется и предложит план действий. Общаться с советником можно так часто, насколько вам удобно: раз в месяц, неделю или несколько раз в день.

Поможет разобраться. Если вы начинаете инвестировать, советник объяснит, как устроены финансовые рынки и как правильно себя вести на них в различных ситуациях. Если что-то пойдет не по плану, например, у компании выйдет плохой отчет, резко начнут дешеветь акции, то советник убережет от продажи бумаг на эмоциях, расскажет о причинах низкой прибыли и откорректирует стратегию.

Сколько стоит.