Что делать после закрытия ипотеки

Содержание:

- Вопросы и ответы

- Что делать при потере закладной?

- Образец закладной на квартиру

- Что такое закладная при ипотеке

- Как выглядит закладная на квартиру по ипотеке: образец Сбербанка

- Реквизиты закладной

- Что такое закладная на квартиру по ипотеке?

- Оформление закладной по ипотеке (документы, образец)

- Сущность закладного документа

- Варианты использования банком закладной

- Как оформляется закладная на квартиру?

Вопросы и ответы

Оформление закладной на недвижимость многим кажется сложным процессом. Обычно у залогодателей возникают следующие вопросы:

Как узнать, оформлена ли в банке закладная?

Жильё, взятое в ипотеку, в любом случае находится в обременении, и после закрытия долга его нужно перевести в полную собственность. Наличие или отсутствие закладной влияет на срок этого. Получить точный ответ можно в банке или по выписке из ЕГРН.

Ипотека без оформления закладной в банке возможна?

Да, это не является обязательным условием выдачи кредита. Однако так банки предлагают более лояльные условия, и оформление часто соответствует интересам заёмщика.

Что делать, если берётся ипотека на строящийся дом?

В таком случае залог – это право требования к застройщику. Гарантией банка выступает право требовать от компании-застройщика исполнения обязательств по строительству.

Где хранится бумага?

Она остаётся у залогодержателя. В данном случае в этой роли выступает банк. Залогодатель может держать на руках копию. Оригинал ему будет возвращён только после уплаты долга.

Где найти номер закладной по ипотеке?

Каждый документ имеет свой идентификационный номер, состоящий из 13 знаков. Его присваивает банк

Обратите внимание на пункт «Дата регистрации, место и номер». Если там нет цифр, то можно обратиться в банк или сделать выписку из ЕГРН

Что должно содержаться в тексте?

Закладная самым подробным образом отображает все возможные данные: сведения о залогодателе и залогодержатели, информацию о жилье и условиях ипотечного договора. Обязательно нужно проверить правильность данных и наличие подписи и печати банка.

Каков срок действия?

Срок действия совпадает со сроком кредитования. При досрочном погашении уменьшается срок действия закладной.

Можно ли внести изменения?

Внесение изменений именно в закладную по закону запрещено. При согласии обеих сторон делается дополнительное соглашение о внесении. Как и основной документ, его необходимо зарегистрировать в Росреестре. Позаботьтесь о наличии дубликата.

Банк продал закладную, что делать?

Ничего. Условия кредитования для вас останутся прежними. Однако могут измениться реквизиты счёта. Об этом банк известит в течение 30 дней.

На протяжении действия бумаги она может быть продана или обменяна несколько раз. Это нормальная практика. Даже если бумага оказалась в другом регионе, переживать не стоит.

Как влияет досрочное погашение в банке?

Никак. Срок действия закладной сокращается

Не важно, выплатили вы долг вовремя или в два раза быстрее. Банк в любом случае после внесения последнего платежа обязан вернуть документ

Как сделать возврат при досрочном погашении?

Если ипотека закрыта раньше установленного срока, то порядок получения остаётся прежним. Сначала нужно написать заявление на возврат закладной, затем погасить её в Росреестре.

Сколько хранится закладная?

Она хранится на протяжении всего срока действия договора и ещё не менее 3-х лет, как уплачена ипотека. Клиент должен как можно быстрее погасить документ, так как без него он не имеет права совершать сделки без согласия банка. После перехода полных прав собственности использованные документы рекомендуется хранить не менее 3-х лет, пока действует срок исковой давности.

Не отдают документ, что делать?

Если банк отказывает выдавать бумагу, этим он нарушает закон. Необходимо составить досудебную жалобу на имя руководителя. Если она останется без внимания, стоит обратиться в Центробанк или подать иск в суд.

Что делать в случае потери в банке?

Обратиться в банк, чтобы он за свой счёт восстановил документ, или сделать это самостоятельно. Чаще всего бывает быстрее обратиться в Росреестр и получить дубликат самостоятельно.

Где хранится закладная после погашения?

Росреестр аннулируют бумагу, и она теряет юридическую силу. Вы можете оставить её там или забрать себе.

Что такое закладная при ипотеке? Это ценная бумага и для банка, и для заёмщика. Кредитующийся отдаёт приобретаемую квартиру в залог банку, и это гарантирует учреждению возврат денег. Если клиент не исполняет долговые обязательства, банк может продать жильё за долги. Однако за такую гарантию ипотека имеет более лояльные условия кредитования и защиту от изменения договора.

Закладная считается приоритетной по сравнению с кредитным договором, поэтому на его правильность необходимо обратить наибольшее внимание. После оформления её нужно зарегистрировать в Росреестре, чтобы орган поставил отметку об обременении

Затем оригинал отнесите в банк. Лучше обезопасить себя и подумать о наличии дубликата. После оплаты кредита документ нужно погасить. Росреестр снимает отметку о задолженности, и тогда владелец жилья получает полное право собственности.

Что делать при потере закладной?

Ситуации, когда закладная теряется, происходят крайне редко и чаще всего связаны с межбанковскими манипуляциями. Выясняется факт утраты закладной в момент, когда собственник выполнил все свои обязательства перед банком-залогодержателем и требует снятия обременения с залоговой недвижимости. Если банк сообщает заемщику об утрате закладной, сотрудники финансовой организации должны самостоятельно составить дубликат документа с соответствующей пометкой и произвести процедуру снятия обременения с квартиры или дома при помощи этого документа

Важно отметить, что составление дубликата не предполагает взимания каких-либо платежей с заемщика. Эта процедура для клиента банка должна быть совершенно бесплатной

Калькулятор расчета ипотеки.

У заемщиков, которым приходится оформлять дубликат закладной, возникают вопросы относительно того, что будет, если спустя какое-то время оригинал документа будет найден банком. На самом деле никаких юридических последствий для заемщика такая ситуация не предусматривает, так как к этому моменту залоговое обременение с квартиры или дома уже снято при помощи дубликата и собственник единственный, кто имеет законные права на недвижимость.

Иногда происходят ситуации, при которых банк не сообщает заемщику о потере закладной и начинает откладывать момент снятия обременения с ипотечного жилья. В этом случае для скорейшего снятия обременения с недвижимости, заемщику следует руководствоваться таким порядком действий:

- Письменное обращение к руководству банка. Заемщику необходимо написать обращение на имя руководителя финансовой организации и отправить его заказным письмом. В этом случае руководство банка обязано обеспечить письменный ответ на обращение.

- Обращение в Центральный Банк. Если реакции на письмо руководителю банка не последовало, следующим действенным шагом станет написание заказного письма в Центральный Банк РФ, который занимается всеми вопросами, касающимися банковского спектра. Обычно обращение в Центробанк довольно быстро решает проблему и банк-залогодержатель выдает заемщику дубликат закладной с отметкой о погашении кредита.

- Обращение в суд. Решение вопроса в судебном порядке практикуется в крайних случаях, когда предыдущие этапы не помогли решить проблему. Эксперты в этом случае рекомендуют поднимать вопрос не относительно выдачи дубликата закладной, а по поводу полного снятия всех обременений с залоговой недвижимости. Если суд, рассмотрев дело, принимает решение в пользу заемщика, залоговое обременение с квартиры снимается по решению суда, которое является обязательным к исполнению в Росреестре.

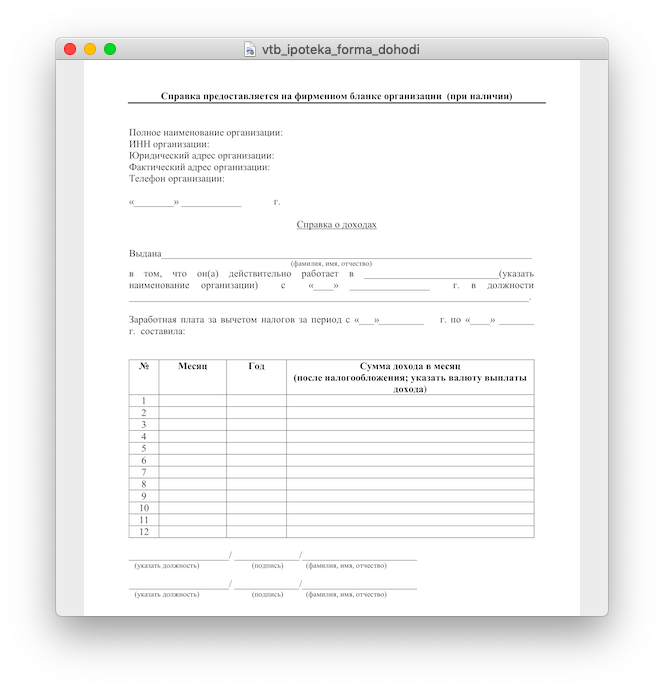

Образец закладной на квартиру

Многие заемщики задаются вопросом, где можно взять образец ценной бумаги? Его можно скачать на различных интернет ресурсах, а также взять в отделении банка. В интернете можно найти пример заполнения. Стоит внимательно отнестись к этой процедуре, так как из-за невнимательности можно попасть в довольно неприятную ситуацию. Лучше всего проконсультироваться по возникшим вопросам с компетентными сотрудниками.

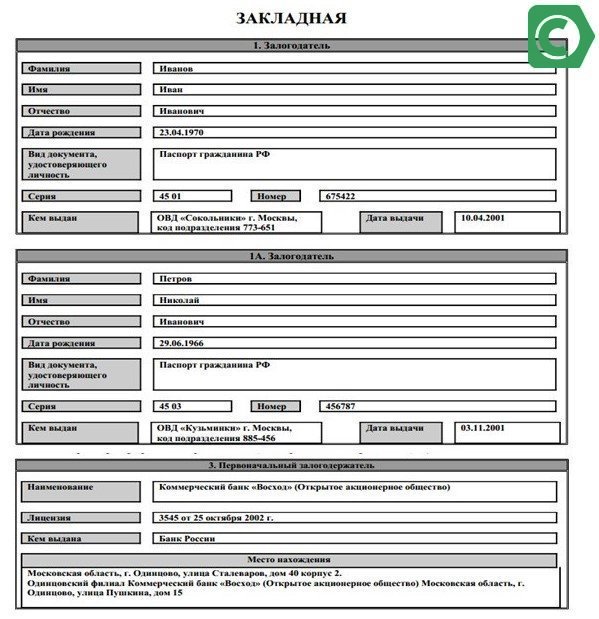

Так выглядит образец документа

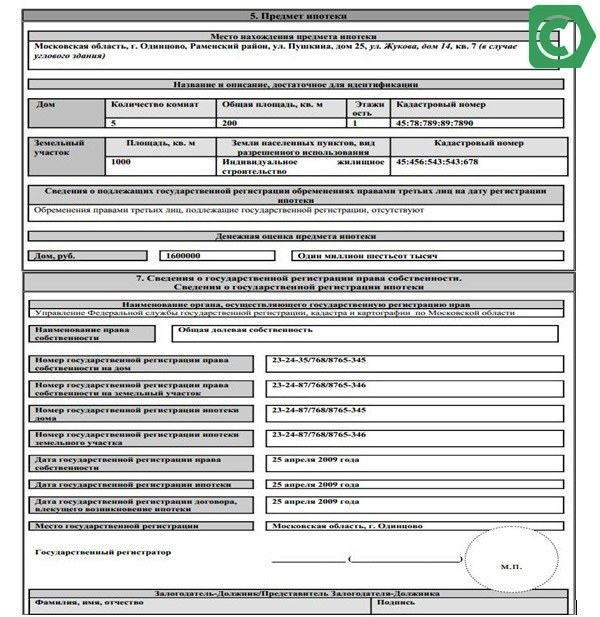

Пример заполнения сведений о приобретаемом объекте недвижимости

Стоит отметить, что закладная будет возвращена заемщику только тогда, когда он полностью погасит задолженность по кредиту. Иногда клиенты сталкиваются с такой ситуацией, когда ценную бумагу им не возвращают по различным необоснованным причинам. В такой ситуации лучше всего сразу обращаться в суд. Чтобы обезопасить себя от возникновения подобных неприятных ситуаций, лучше всего оформлять жилищный кредит в надежных банках.

В России разрешается продавать этот финансовый инструмент. Многие заемщики недоумевают по данному поводу, так как их пугает подобная формулировка. Тем не менее поводов для опасений нет. Новый владелец документа не сможет изменить условия кредитного контракта в одностороннем порядке. Что касается клиента, то изменения коснуться лишь номера счета, на который он должен будет переводить деньги за счет выплаты ипотечного займа. Остальные условия останутся неизменными, а внести поправки в договор по займу можно будет только с согласия двух сторон.

Что такое закладная при ипотеке

Об оценке для закладной, т. е. определении стоимости заложенного имущества, расскажем немного позже. Сначала определим, что такое закладная при ипотеке.

Закладная — особый документ, который концентрирует в себе все права залогового кредитора (взыскивать заложенное имущество, если долг неуплачен, разрешать или нет сделки с заложенным имуществом). Закладная — именная ценная бумага, то есть в ней указано название или имя кредитора (банка, гражданина и т.п.). Поэтому ее нельзя просто передать из рук в руки, а нужно переоформлять при передаче на другое лицо

Согласно п. 2 ст. 13 закона № 102-ФЗ закладная — это ценная бумага (именная), которая удостоверяет право кредитора:

- на залог указанного в ней имущества;

- получение исполнения денежных обязательств без представления других документов, доказывающих существование этих обязательств.

Обязанными по закладной являются 2 лица:

- должник;

- фактический залогодатель.

На практике эти 2 лица чаще совпадают, т. е. должник является фактическим залогодателем.

Когда закладную нельзя оформлять?

Закладная не составляется (а если и была составлена, то считается недействительной), если по договору невозможно определить сумму долга.Также закладную запрещено оформлять, если предметом залога является предприятие как имущественный комплекс либо право аренды такого предприятия (п. 4 ст. 13 закона № 102-ФЗ).

Когда закладную обязательно нужно оформлять?

Закон не требует обязательного оформления закладной. Однако учтем, что правила залога зачастую диктуются кредитором: если политика банка предусматривает закладную при ипотеке, о это условие будет неминуемо включено в договор. А если такое условие включено в договор, подписанный банком и заемщиком, то оформление закладной становится для них обязательным.

Как выглядит закладная на квартиру по ипотеке: образец Сбербанка

Перечень данных, которые должны быть отражены в закладной, а также общий порядок ее оформления указаны в главе 3 закона об ипотеке. Однако каждая банковская организация вправе устанавливать собственную форму данного документа с различным цветом бланка и порядком пунктов. Уточнить информацию можно в отделении или на официальном сайте банковской организации.

Обязательные пункты залогового документа, установленные законодательно, следующие:

- Наименование и идентификационный номер. В качестве наименования указывается «Закладная»; номер, как правило, отражается в шапке документа.

- Сведения о залогодержателе (банковской организации). Должны быть указаны: название, адрес, по которому зарегистрировано юридическое лицо, номер лицензии, ИНН, КПП.

- Сведения о залогодателе (заемщике). Для физических лиц необходимо указание фамилии, имени и отчества, данных паспорта гражданина РФ, адреса регистрации, СНИЛС. Юридические лица указывают наименование полностью, адрес регистрации юридического лица, КПП, ИНН. Если залогодателем является не заемщик, а другое лицо, необходимо указать его данные. Однако такие ситуации встречаются достаточно редко.

- Информация о договоре ипотеки. Необходимо отразить дату заключения и номер договора, сумму займа, процентную ставку, величину ежемесячного взноса, график внесения платежей, Для займов в зарубежной валюте также потребуется указать обменный курс, что обеспечит установление правильной суммы долга и процентной ставки. Этот пункт один из самых важных, поскольку при нарушении условий ипотечного соглашения банковская организация вправе изъять залоговое имущество. Поэтому проверяйте правильность его заполнения максимально внимательно.

- Информация о залоговом имуществе: адрес расположения, кадастровый номер, площадь, количество комнат.

- Цена по итогам оценки, а также цена, установленная независимым экспертом.

- Сведения о других обременениях на недвижимость: аренда, арест и так далее. Также указывается и факт отсутствия обременений.

- Подписи и печати. Ставится печать банковской организации, подписи сторон и дата подписания документа. Заемщик, являющийся юридическим лицом, также должен поставить печать.

Поскольку залоговый документ может быть передан другим финансовым организациям, на бланке, как правило, отводится место для информации о его передаче.

Реквизиты закладной

В Федеральном Законе “Об ипотеке (залоге недвижимости)” указан перечень реквизитов, которые обязательно должны быть внесены в закладную.

Так, закладная должна включать в себя следующую информацию:

-

в названии документа должно быть указано слово “закладная”;

-

имя залогодателя и данные о документе, который удостоверяет личность, или его название и указание места нахождения, в случае, когда залогодатель является юридическим лицом;

-

имя первоначального залогодержателя и данные о документе, который удостоверяет личность, или его название и указание места нахождения, в случае, когда залогодержатель является юридическим лицом;

-

название кредитного договора или другого денежного обязательства, выполнение которого обеспечивается ипотекой, с указанием места и даты заключения такого договора или основания появления обязательства, обеспеченного ипотекой;

-

имя должника по обязательству, обеспеченному ипотекой, когда должник не является залогодателем, и данные о документе, который удостоверяет личность должника, или его наименование и указание местонахождения, если должник является юридическим лицом;

-

указание суммы обязательства, которое обеспечено ипотекой, и размера процентов, когда они подлежат уплате по данному обязательству или условий, которые позволяют определить в надлежащий момент эти проценты и сумму;

-

указание срока оплаты суммы обязательства, которое обеспечено ипотекой, а когда эта сумма подлежит оплате по частям — периодичности (сроков) соответствующих платежей и размера каждого из них или условий, которые позволяют определить данные сроки и размеры платежей (план погашения долга);

-

наименование и описание имущества, достаточное для идентификации, на которое устанавливается ипотека, и указание местонахождения такого имущества;

-

денежную оценку имущества, подтвержденную заключением оценщика, на которое устанавливается ипотека;

-

название права, в силу которого имущество, которое является предметом ипотеки, принадлежит залогодателю, и органа, который зарегистрировал данное право, с указанием даты и места, номера государственной регистрации, а когда предметом ипотеки является право аренды, принадлежащее залогодателю, – точное наименование имущества, которое является предметом аренды;

-

указание на то, что имущество, которое является предметом ипотеки, обременено правом аренды, пожизненного использования, сервитутом, другим правом или не обременено никаким из прав третьих лиц, подлежащих государственной регистрации, на момент государственной регистрации ипотеки;

-

подпись залогодателя и, когда он не является должником, также подпись должника по обязательству, обеспеченному ипотекой;

-

данные о государственной регистрации ипотеки;

-

указание даты выдачи залогодержателю закладной и даты выдачи закладной владельцу, когда осуществлялись аннулирование закладной и составление новой закладной с указанием даты аннулирования прошлой закладной.

Кроме этой информации в закладной можно указать дополнительную информацию, а при отсутствии места в закладной, можно отразить необходимую информацию на добавочном листе.

Что такое закладная на квартиру по ипотеке?

Закладная по ипотеке – это ценная бумага, которая подтверждает право владения имуществом в ипотечном обременении. Она завершает процесс получения ипотеки и передаёт купленное жильё в залог банку. Это значит, что в некоторых ситуациях он может воспользоваться закладной и получить прибыль, совершив сделку с недвижимостью.

Закладная составляется на следующие объекты недвижимости:

- квартиру в новостройке или вторичном рынке;

- частный дом или коттедж, таунхаус;

- земельный участок или дачный участок;

- коммерческий объект;

- любую другую недвижимость.

Требования к закладной и использование бумаги регламентирует ФЗ РФ «Об ипотеке». Она не является обязательным условием предоставления ссуды, однако многие банки требуют оформление бумаги. Закладная – это их гарантия возврата денег, ведь все кредиты – риски, и за 20-30 лет платёжеспособность заёмщика может измениться не в его пользу.

Для чего нужна закладная?

В сделке участвует две стороны, и каждая при оформлении имеет свою выгоду:

- Банк получает гарантию возврата выданной суммы. Если заёмщик допустит длительную просрочку, банковская организация вправе взыскать имущество. Она может его продать. Часть денег пойдёт на оплату долга, часть будет возвращена заемщику. На время действия закладной залогодатель не может продать или обменять дом. Прописать, сдать в аренду – только с согласия кредитной организации.

- Часто при оформлении бумаги банки предлагают более лояльные условия кредитования. Также в нём прописаны все условия выдачи ссуды, и клиент защищён от повышения процентной ставки, изменения суммы первоначального взноса и др.

Для обеих сторон бумага выступает подспорьем правомерности отношений и соблюдения необходимых условий. Гарантия – вот что такое закладная по ипотеке.

Содержание закладной

К оформлению бумаги нужно подходить со всей ответственностью, ведь по нему дом переходит в залог. Перед тем, как расписаться, необходимо проверить правильность данных. В бумаге должны быть указаны:

- Название и идентификационный номер. Место, где указывается номер закладной, обычно находится в шапке.

- Данные заёмщика: ФИО, серия и номер паспорта, дата рождения.

- Информация о залогодержателе: юридический адрес, ИНН, КПП и т.д.

- Информация по объекту залога: адрес, номер кадастрового паспорта – и его оценочная стоимость.

- Данные по ипотечному договору: дата заключения, номер, выданная сумма, процентная ставка и др.

- Подписи обеих сторон и печать банка.

- Дата регистрации.

Как выглядит закладная по ипотеке

Прежде чем приступить к подписанию, лучше заранее посмотреть образец, чтобы затем проверить документ на правильность составления или заранее подготовить список вопросов к сотрудникам банкам. Пример:

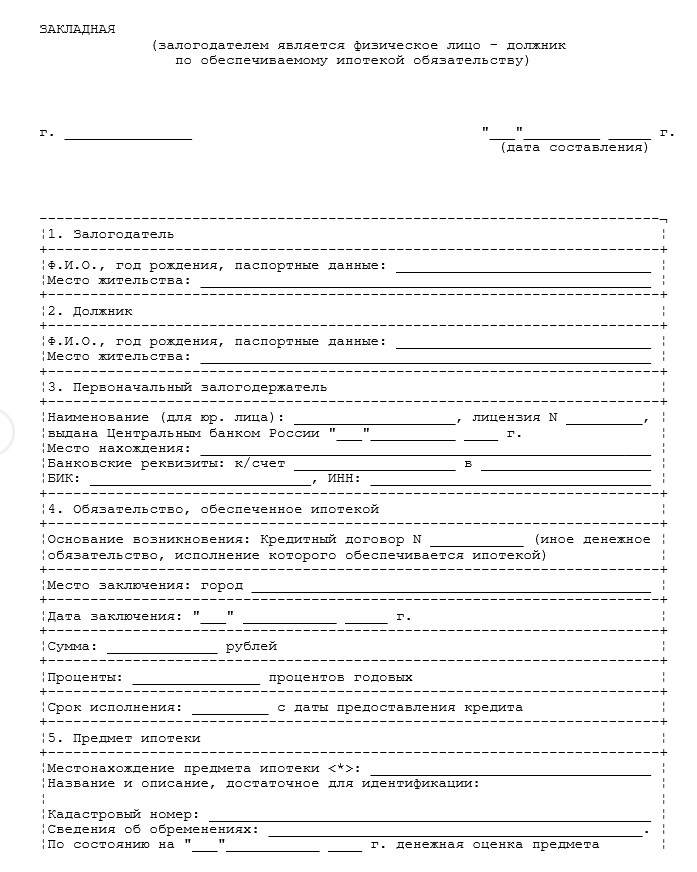

Оформление закладной по ипотеке (документы, образец)

Оформление закладной по ипотеке может произойти одновременно с подачей документов в Росреестр на регистрацию обременения или позднее, уже после регистрации.

Составляет закладную залогодатель (п. 5 ст. 13 закона № 102-ФЗ). Если залог предоставляется третьим лицом, то в составлении закладной должен участвовать должник. Но на практике этим занимается кредитор, залогодатель только проверяет содержание документа и подписывает его.

Содержание закладной

В ст. 14 закона № 102-ФЗ перечислено, что должно содержаться в закладной:

Пробный бесплатный доступ к системе на 2 дня.

- слово «закладная»;

- информация о кредиторе, должнике, залогодателе;

- информация о денежном обязательстве, обеспечиваемом ипотекой;

- сумма обязательства, размер процентов по нему, если они имеются;

- срок возврата долга, периоды внесения платежей;

- что именно передается в залог (описание имущества);

- оценка имущества и т. д.

Если в договоре об ипотеке имеются условия об обращении взыскания заложенного имущества во внесудебном порядке, способы, порядок и сроки его реализации, эти же условия должны быть отражены в закладной.

Обратите внимание!. Если сведения в договоре об ипотеке не совпадают со сведениями в закладной, верным будет считаться содержание закладной, при условии что залогодержатель не знал о таком несоответствии (п. 4 ст. 14 закона № 102-ФЗ).

Закладная на бумаге

Банк составляет закладную в бумажной форме на специальном бланке. Оформленную закладную должник и кредитор отдают в Росреестр. Там зафиксируют, что обременение на квартире (ипотека) оформлено закладной.

Госорганом вносится запись в ЕГРН, заявителю представляется выписка из реестра.

Электронная закладная

Электронная закладная представляет собой запись в электронном реестре депозитария. Но ее тоже регистрируют в Росреестре.

Для оформления электронной закладной на квартиру заемщик и банк составляют закладную на сайте госуслуг и подписывают электронной усиленной квалифицированной подписью. Нужно ли заемщику офорлять такую подпись, если ее нет? Необязательно. В таком случае закладную оформляют через нотариуса: он удостоверит личность заемщика и подпишет закладную своей электронной подписью, а затем перешлет ее для регистрации в Росреестр (ст. 13.3 закона № 102-ФЗ).

В тексте электронного документа закладной обязательно указывается название депозитария, и после регистрации Росреестр пересылает данные закладной указанному депозитарию.

Оформление электронной закладной пошагово:

- На портале «Госуслуги» или официальном сайте Росреестра залогодатель и залогодержатель составляют совместное заявление на выдачу электронной закладной.

- Указанное заявление должно будет содержать обязательные сведения в соответствии со ст. 14 закона № 102-ФЗ и электронную квалифицированную усиленную подпись заявителей.

- Если у залогодателя нет нужной подписи, он обращается для подачи такого заявления к нотариусу.

- Росреестр в течение 2 дней со дня обращения должен будет внести запись в ЕГРН, поставить на закладной электронную подпись и отправить ее в электронный депозитарий на хранение.

- Электронный депозитарий стороны выбирают сами и указывают его в заявлении.

- Электронная закладная будет считаться выданной с момента внесения депозитарием записи по счету депо.

- Также у кредитора и должника появится возможность обратиться в Росреестр для замены бумажной закладной на электронную. Электронную же на бумажную закладную заменить будет нельзя и т. д.

В электронную закладную также можно будет вносить изменения, а ее саму направить на хранение в другой депозитарий.

Сущность закладного документа

Однозначно рассмотреть ипотечную закладную сложно. Её характер связан с точкой зрения возникающих при получении ссуды на жильё субъектов гражданских взаимоотношений. Закладная может быть связана с операциями таких пар, как «банк – банк» или «банк – частное лицо», при заключении соответствующего договора.

В первую очередь, закладная – это гарант того, что интересы кредитной организации будут соблюдены. Иными словами, документ поможет банку удовлетворить потребности и притязания в отношении жилья, за которое покупатель более платить не в состоянии. На сегодняшний день российские банки не всегда требуют закладную как часть пакета документов, необходимых для оформления ипотеки. В Европе же эта практика повсеместна, потому следует ожидать, что вскоре тренд обоснуется и в нашей стране.

В качестве залоговых обязательств покупатель вправе предложить недвижимость любого типа (жилая, коммерческая, не предназначенная для проживания) или землю

Ипотека – самый долгосрочный тип кредитов, иной раз люди тратят несколько десятилетий, чтобы рассчитаться с финансовой организацией. За такой длинный временной период может произойти что угодно, поэтому любая компания хочет снизить, минимизировать риски при выдаче ипотечной ссуды.

Как оформляется закладная на квартиру по ипотеке?

Процедура оформления закладной бумаги происходит одновременно с составлением договора об ипотеке и проставлением в нём подписей обоими сторонами-участниками сделки. Надо понимать, что при возникновении спорных моментов именно закладная бумага, и информация, в ней изложенная, будут иметь приоритет над кредитным договором. Поэтому необходимо провести тотальную сверку всех данных, чтобы в документах не оказалось противоречий. Клиент банка не должен ставить свою подпись в бумаге до тех пор, пока он не убедиться, что оба документа содержат совершенно идентичную информацию.

Регистрируется ипотечная закладная в отделении Росреестра по месту жительства покупателя, куда передаётся вместе с остальным пакетом документов на получение жилья в кредит. Специалисты госучреждения должны присвоить закладной соответствующий номер, а также указать такие данные:

- Дата выдачи закладной бумаги.

- Место регистрации ипотечной ссуды.

- Наименование учреждение, которое выполнило регистрационные действию по обременению права собственности закладной.

Согласно правилом, закладной документ существует в единственном числе, не имея второго оригинала-дубликата. Он не выдаётся заемщику на руки, оставаясь у представителя банка. Однако не возбраняется снять пару копий с документа, чтобы иметь их на руках в случае утери основной бумаги или иных неясных моментов.

Какие данные вносят в закладную?

Помимо детальной информации о залоговом имуществе, в закладную бумагу вносятся следующая информация:

- Если заемщик физлицо – его паспортные данные, если юрлицо – реквизиты организации.

- Номер ипотечного договора, время и место, в которое он был заключён.

- Условия, на которых строится кредитование, величина получаемых заёмщиком средств и процентов, причитающихся финансовой организации.

- Документы, подтверждающие, что заёмщик вправе распоряжаться имуществом, заложенным кредитной организации.

- Сроки, в которые заёмщик обязуется полностью выплатить заёмные средства.

Получается, что помимо документов, необходимых для получения ипотеки, заёмщик должен предоставить всего одну уникальную бумагу, фиксирующая его право собственности за заложенное в счёт ипотеки имущество. Для любого владельца недвижимости или земли не составит проблемы искомый документ предъявить.

Банки страхуют свои риски, требуя у заёмщиков закладное имущество как гарантию ипотечных выплат

Варианты использования банком закладной

Кредитор – владелец закладной вправе:

- частично переуступать свои права;

- полностью переуступать (продавать) права;

- осуществлять обмен правами.

Частичная переуступка прав практикуется в тех случаях, когда банку-залогодержателю необходимо привлечь некоторую сумму средств и предполагает продажу некоторой части задолженности другому банку. На время переуступки выплаты, которые производит заёмщик, поступают на счёт финансовой организации, частично выкупившей обязательства клиента. Это может продолжаться до окончания расчётов по кредиту или более короткое время. Для заёмщика в этой ситуации ничего не меняется, он по-прежнему вносит платежи по ипотечному кредиту на первоначально указанный счёт. Расчёт между банками происходит без участия заёмщика.

Полная переуступка (продажа) прав залога производится, как правило, также между банками. Для реализации этой процедуры исходному кредитору не требуется согласие залогодателя. Заёмщик лишь извещается об этом. Для него это означает, что реквизиты счета, на который необходимо производить выплаты по кредиту, будут изменены. При этом условия кредитного договора не меняются, поэтому проблем у заёмщика не возникнет.

Обмен правами залога предусматривает взаимную передачу залогового имущества. При необходимости одна из сторон сделки производит доплату. Заёмщик от участия в сделке также отстранён, при этом последствия для него аналогичны тем, которые характерны для полной переуступки.

Знаете ли Вы что

В древние времена ни одному из кредиторов не нужна была никакая скоринговая программа. Решение о выдаче займа принималось исходя из внешности заёмщика.

Внешность не главное, если вы берете кредит в правильном месте

Как оформляется закладная на квартиру?

Закладная на квартиру составляется на этапе оформления кредитного договора в банке. Бланк для этого документа может отличаться в разных кредитных организациях. При этом общий набор сведений, содержащихся в закладной, всегда одинаков. Этот документ носит двусторонний характер и подписывается заемщиком и официальным представителем кредитной организации. В документе стороны именуются залогодателем (заемщик) и залогодержателем (банк).

Текст закладной обычно составляется сотрудниками банка. Далее документ представляется на рассмотрение и изучение потенциальному ипотечному заемщику, который планирует передать имущество в залог. На этом этапе залогодателю следует внимательно изучить закладную и при необходимости уточнить все интересующие его пункты с представителями кредитора. Только после прочтения и подтверждения текста закладной, заемщику следует подписать документ.

Чтобы закладная имела юридическую силу, подписей двух сторон недостаточно. Документ должен быть официально зарегистрирован в Росреестре. Закладная подается на регистрацию вместе с договором ипотечного кредитования и полным пакетом документов, подтверждающих сделку купли-продажи и право собственности на недвижимость. Во время регистрации на закладной делается соответствующая пометка с указанием даты и наименования органа, выполняющего действия по регистрации, а также индивидуального номера документа.

Государственная регистрация – платная услуга, которая требует оплаты госпошлины. Согласно действующему законодательству, оплачивает госпошлину залогодатель (заемщик), если стороны не договорились о каких-либо других условиях. Размер госпошлины устанавливается ежегодно и на данный момент составляет 1 тысячу рублей для физических лиц и 4 тысячи рублей для лиц юридических.

После прохождения процедуры на руки залогодержателю (представителю банка) выдается закладная с соответствующими пометками о госрегистрации. Документ выдается в единственном экземпляре и на протяжении всего срока погашения кредита остается в банке. Залогодатель же (заемщик) получает свидетельство о праве собственности с отметкой об обременениях. Для избавления от залогового обременения заемщику необходимо выполнить ряд требований, которые указаны в кредитном договоре. До тех пор, пока закладная имеет законную силу, собственник недвижимости (заемщик) не может проводить с квартирой или домом сделки без официального согласия банка-залогодержателя. Это значит, что продать квартиру, подарить ее или сдать в аренду можно только заранее получив согласие банка на проведение такой процедуры. Даже перепланировка может проводиться только после одобрения кредитора. Продажа и сдача в аренду залогового имущества вполне возможны, если залогодержатель соглашается на проведения подобных сделок, и его интересы не пострадают.