Фундаментальный анализ акций: понятие, как проводить, методы, показатели, мультипликаторы, книги, сайты

Содержание:

- Зачем нужен фундаментальный анализ

- Фундаментальный анализ «для чайников» выбора акций компаний

- Торговля на новостях: влияние событий на курсы валют

- Прибыль на акцию в фундаментальном анализе

- Показатели рост и прибыли

- Суть фундаментального анализа

- В чем разница фундаментального и технического анализа

- Методы фундаментального анализа

- Определение справедливой стоимости акций

Зачем нужен фундаментальный анализ

Для начала давайте рассмотрим само понятие. Фундаментальный анализ – это один из видов анализа, который проводят инвесторы для того, чтобы принять решение, покупать или не покупать акции конкретной компании. В основном его используют те, кто формирует капитал на длительный срок.

Есть и второй вид – технический анализ. Его чаще применяют в трейдинге, когда пытаются заработать на волатильности рынка и совершают много краткосрочных сделок купли-продажи.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Задача любого инвестора, когда он приходит на биржевой рынок, – это выбрать такие инструменты инвестирования, которые принесут ему в будущем доход. А доход по акциям может быть получен двумя путями: за счет роста стоимости ценной бумаги и за счет полученных дивидендов.

Главные цели фундаментального анализа – выявить для инвестора недооцененные акции, текущая стоимость которых ниже, чем могла бы быть, или такие, что будут приносить стабильный дивидендный поток. В идеале необходимо совместить обе цели.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

Родоначальниками всестороннего изучения эмитента до покупки его ценных бумаг считают Бенджамина Грэхема и Дэвида Додда. В 1934 г. они опубликовали книгу “Анализ ценных бумаг”. И не просто написали теоретический труд, но и успешно использовали на практике. Бенджамин Грэхем – один из самых успешных инвесторов мира. Его учеником является американский миллиардер Уоррен Баффет, который сделал состояние только на инвестициях.

Фундаментальный анализ строится на проведении анализа:

- финансовой отчетности;

- операционных показателей: динамики производства товаров и услуг, ассортимента и пр.;

- мультипликаторов;

- макроэкономических показателей: политических рисков, цен на сырье, пандемии и пр.

Фундаментальный анализ «для чайников» выбора акций компаний

Основные положения изложил О’Нилл в своей книге «Как делать деньги на фондовом рынке» («How to Make Money in Stocks»). По разработанной им торговой системе выбора акций CAN SLIM необходимо отобрать лишь те ценные бумаги (их окажется всего лишь 2%), которые могут продолжить свой бычий тренд:

Квартальная прибыль на акцию должна превысить предыдущую на 20—50% (сторонники иного метода — волнового анализа Эллиотта дополнили бы, что такой стремительный рост возможен лишь на 3-й самой мощной волне импульса рынка)

Прибыль компании должна быть непрерывной на протяжении минимум 5 лет подряд;

Новизна технологий данного предприятия в сравнении с конкурентами, что даст дополнительную возможность для ее вхождения в число лидеров;

Предпочтение нужно отдавать акциям компаний с первоначальной небольшой капитализацией, имеющих больший потенциал для роста (примечание Wiki Masterforex-V: возможно это самый спорный пункт методики выбора акций О’Ниллом, который он неоднократно редактировал в разных изданиях, указав в итоге, что данное положение важно, но 100% не обязательно для современной фондовой биржи»);

Максимальный 80% коэффициент между ценой акции лидера и аутсайдера отрасли или сектора, чтобы не приобрести «переоцененные рынком акции»;

Наличие пакета этих акций не менее, чем у 10 крупных инвестиционных фондов или хедж фондов (пояснение для «чайников»: 10 крупных фондов всегда найдут средства, чтобы поддерживать купленные ими ценные бумаги на каждом падении рынка);

Инвестировать можно лишь на растущем рынке (примечание Wiki Masterforex-V: выше нами были названы более четкие условия «растущего рынка» — 10-летник циклы между двумя мировыми финансовыми кризисами, на чем не акцентировал внимание сам О’Нилл).

Хотите проанализировать подобные рынки? Даем список фондовых бирж и их основных биржевых индексов.

| Фондовая биржа | Фондовые индексы | Фондовая биржа | Фондовые индексы |

|---|---|---|---|

| Северная Америка | Ближний и Средний Восток | ||

| NYSE (Нью-Йоркская фондовая биржа) | Dow Jones 30, S&P 500 | BIST (Стамбульская биржа) | , |

| NASDAQ | , , | TASE (Тель-Авивская фондовая биржа) | |

| TSX (Фондовая биржа Торонто) | QSE (Катарская фондовая биржа) | ||

| BMV (Мексиканская фондовая биржа) | , | ADX (Фондовая биржа Абу-Даби) | |

| BNV (фондовая биржа Коста-Рики) | Tadawul (Саудовская фондовая биржа) | , | |

| Южная Америка | |||

| Brasil Bolsa Balcao (Фондовая биржа Сан-Паулу) | Европа | ||

| BCS (Фондовая биржа Сантьяго) | , | LSE (Лондонская фондовая биржа) | FTSE 100 |

| Euronext | , , , , , | ||

| Стран Азии | FSE (Франкфуртская фондовая биржа) | DAX 30, , , | |

| BSE (Бомбейская фондовая биржа) | BME (Мадридская фондовая биржа) | , | |

| NSE (Национальная фондовая биржа Индии) | , , | MOEX (Московская Биржа ММВБ-РТС) | , , |

| KLSE (Малайзийская биржа) | SWX (Швейцарская фондовая биржа) | ||

| TWSE (Тайваньская фондовая биржа) | WBAG (Венская фондовая биржа) | ||

| KRX (Корейская фондовая биржа) | , | OSE (Фондовая биржа Осло) | |

| HOSE (Фондовая биржа Хошимина) | GPW (Варшавская фондовая биржа) | , | |

| TSE (Токийская фондовая биржа) | , | PSE (Пражская фондовая биржа) | и |

| SSE (Шанхайская фондовая биржа) | , | Австралия | |

| SZSE (Шэньчжэньская фондовая биржа) | NZX (Новозеландская биржа) | , | |

| HKE (Гонконгская фондовая биржа) | ASX (Австралийская биржа ценных бумаг) | , | |

| SGX (Сингапурская биржа) | |||

| PSE (Филиппинская фондовая биржа) | Африка | ||

| SET (Фондовая биржа Таиланда) | JSE (Йоханнесбургская фондовая биржа) |

Торговля на новостях: влияние событий на курсы валют

Одним из самых сложных видов фундаментального анализа является так называемая «торговля на новостях», требующая от трейдера отличных знаний политической и экономической обстановки, умения мгновенно реагировать на события и анализировать информацию в режиме реального времени.

Дело в том, что любая серьезная новость – плохая или хорошая – влияет на курс национальной валюты, однако это воздействие краткосрочно и может устраниться даже в течение нескольких минут. Однако за этот период быстро среагировавший и сделавший правильные выводы трейдер может увеличить свой капитал сразу на несколько процентов, сыграв на резком скачке валюты:

- Если какое-то заявление и происшествие негативно повлияло на курс валюты, она начинает в паре падать вниз, а вторая соответственно растет. Покупка в начале этого процесса растущей валюты и продажа ее на «пике» позволит быстро заработать, однако нужно не пропустить момент смены направления. Дело в том, что за любым событием довольно быстро наступает ответная реакция рынка, политических деятелей, армии и т.д., что может или упрочить падение валюты, или стабилизировать курс.

- Соответственно, если новость благотворно повлияла на курс валюты, можно приобрести ее в начале скачка и продать на пике, заработав на этой операции значительные суммы.

Приведем пример. В некоторой стране произошли беспорядки, в ходе которых повстанцы предприняли попытку захватить власть. Абсолютно однозначно, что такие события приведут к напряженности в финансовых кругах, а курс валюты пойдет резко вниз. Трейдер может приобретать вторую валюту из пары в надежде, что она и дальше будет расти, и ожидать момента максимальной ее стоимости относительно первой.

При этом в режиме реального времени приходят новости о ходе вооруженного переворота в первой стране. Как только поступило сообщение о том, что действующей власти удалось ликвидировать главарей повстанцев и навести порядок, национальная валюта прекратила резкое падение. В этот момент стоит начать ее покупку с расчетом на дальнейший возврат к обычному уровню. Расти валюта начнет только в тот момент, когда руководитель страны появится с объявлением о нормализации ситуации, а иностранные державы выразят ему свою поддержку.

Хотя объяснение довольно обширное, на весь этот процесс могут уйти считанные часы, максимум 1-2 дня. И трейдер, решивший сыграть на этой новости, все это время должен будет внимательно отслеживать перемены, успев в нужный момент избавиться от купленной второй валюты из пары, зафиксировав прибыль.

Прибыль на акцию в фундаментальном анализе

Прибыль на акцию (EPS) рассчитывается путем деления чистой прибыли на средневзвешенное количество обыкновенных акций в обращении. Он используется в фундаментальном анализе для целей оценки. Этот расчет хорошо работает при взгляде на прошлое, но если аналитик хочет посмотреть в будущее, ему необходимо рассчитать прибыль на акцию на основе ожидаемых акций в обращении в будущем.

Иногда в финансовой отчетности представлены два типа расчета прибыли на акцию: один для первичной прибыли, а другой — для полностью разводненной прибыли. Полностью разводненная прибыль на акцию включает все эквиваленты обыкновенных акций, такие как варранты и опционы, и предполагает полное исполнение и конвертацию. Этот расчет обеспечивает максимальное разбавление. При сравнении EPS между компаниями и внутри секторов обязательно используйте один и тот же расчет EPS, иначе вы будете сравнивать яблоки и апельсины. То же самое верно и при расчете соотношения цена / прибыль (P / E). P / E включает в свой расчет значение EPS. Коэффициент P / E — один из наиболее широко используемых инструментов оценки цены акции. Поэтому при проведении собственного анализа убедитесь, что вы используете одни и те же значения EPS для каждой компании в своих расчетах P / E.

Показатели рост и прибыли

Показатели роста компании (Grow ratio) – отражают абсолютный и относительный рост. Рассмотрим их более подробно, что они показывают и как анализируются инвесторами ↓

На первом этапе оценивается общая результативность компании: чистая прибыль (Earning) и выручка (Revenue). Оценка делается как на текущий момент, так и в динамике за последние 5 лет.

Выручка отражает денежные средства, полученные за продажу товаров / услуг. Чистая прибыль – определяется как выручка за вычетом всех затрат (себестоимость, постоянные, переменные затраты и т.д).

Чистая прибыль показывает итоговую результативность, то сколько денег компания имеет для реинвестирования в свое развитие. Для иностранных компаний, как правило, рассчитывает не саму прибыль, а «прибыль на акций» (EPS, Earnings per Share, Basic EPS). Если компания имеет сложную структуру капитала, то в ее финансовой отчётности (income statement) отражает «разводненная прибыль на акцию» Diluted EPS

Следует заметить, что для более точной оценки, есть ли у компании деньги в текущий момент времени смотрят на денежные потоки (FCF). Они показывает весь объем денежных средств, которые поступили в компанию, тогда как показатель чистой прибыли отражает итоговый результата за период. См. → Чистый денежный поток. Простыми словами. Как рассчитать.

Оценка выручки и ее динамики

Чтобы оценить изменение выручки необходимо посмотреть финансовую отчетность, которая может быть представлена в различных форматах: US GAAP (Generally Accepted Accounting Principles), МСФО и РСБУ. GAAP – это американский формат отчетности, многие компании в нем отображают свои финансовые результаты. Российские компании, как правило, представляют отчетность в РСБУ, крупные «голубые фишки» также в МСФО.

На рисунке ниже показана динамика выручки за 19 кварталов с 2015 по 2020 год для Apple.

Смотрим на динамику изменения выручки за 5-й период

Как анализировать выручку?

| Вид анализа | Результат |

| Выручка ↑ |

Повышение эффективности продаж, производства, рост конкурентоспособности и влияния на рынке. |

| Выручка ↓ | Снижение рыночной доли, уменьшение объема продаж и конкурентоспособности.

Инвестиционная привлекательность ↓ |

Оценка чистой прибыли

Чистая прибыль (англ: Earnings,Net Income ) – один из ключевых показателей результативности деятельности компании, т.к представляет денежные средства после вычета всех затрат. См. → чистая прибыль простыми словами. Формула. В таблице описаны ряд экономических эффектов от роста чистой прибыли.

| Динамика | Оценка |

| Чистая прибыль ↑ | Рост инвестиционной привлекательности, рентабельности (Profit Margin), платежеспособности и ликвидности, снижение риска банкротства, увеличение размера дивидендных выплат, рост мультипликатора (P/E) |

| Чистая прибыль ↓ | Снижение инвестиционной привлекательности для инвесторов |

Суть фундаментального анализа

Работа на любом фондовом рынке, в том числе на Форексе, основывается на двух взаимосвязанных подходах:

- Техническом анализе – то есть построении математических моделей, во всей полноте описывающих колебания цен, построении линий тренда, определении прогнозных значений;

- Фундаментальном анализе – то есть изучении общей картины мира, политических, экономических и социальных факторов, каждый из которых напрямую влияет на колебания национальной валюты, а следовательно – и на изменение соотношения в валютной паре.

Как правило, начинающие трейдеры, считая технический анализ более сложным, строят свои прогнозы именно на основах фундаментального анализа. Однако стоит сказать, что профессиональное изучение влияния глобальных экономических процессов на курсы валют конкретных стран подчас оказывается гораздо сложнее, чем обучение построению графиков и диаграмм.

Вместе с тем, без знания фундаментального анализа невозможно стать успешным трейдером – если вы не станете следить за переменами в экономическом положении страны, то можете не только упустить выгоды, но и получить убытки – ведь резкий обвал или финансовый кризис в первую очередь отразится на курсе валюты.

Проведение фундаментального анализа предполагает не только отслеживание и изучение новостей. Самое главное – сделать правильные выводы в каждой ситуации, причем сделать это быстрее других трейдеров. Умение анализировать информацию и связывать воедино разрозненные ситуации, структурировать полученные данные и приходить к верным решениям – вот в чем состоит суть фундаментального анализа.

В чем разница фундаментального и технического анализа

Фундаментальный анализ.

В ходе использования фундаментального метода проверяются:

- стоимость активов компании;

- уровень ее доходности в будущем.

При проведении исследования документации используется комплексный подход, который включает в себя:

- исследование экономических показателей;

- отраслевой анализ;

- изучение показателей компании.

В первом случае, когда оцениваются общие экономические показатели, учитывается общее состояние экономики в стране, делается прогноз на развитие мирового спроса на товар или услугу, предоставляемую компанией.

Затем определяется уровень состояния национальной экономики, если она находится в состоянии рецессии, то это должно повлиять на стиль работы компании, нельзя проводить сделки, связанные с высокими рисками. При подъеме допускается проведение сделок с компаниями, только появившимися на рынке.

На следующем этапе исследования оценивается работа фирм конкурентов со схожей сферой деятельности. Более пристально изучается работа конкурентов, занимающих лидирующие позиции. Для оценки важны не только финансовые показатели, но и стиль работы конкурирующих компаний.

Фундаментальный анализ фондового рынка использует следующие способы:

- сравнение показателей;

- корреляция;

- сезонность;

- группировка и обобщение;

- индукция и дедукция;

- макроэкономический анализ;

- отраслевой способ;

- оценка компаний.

. Технический метод необходим для выявления тенденции в изменении цен на рынке, с учетом времени. Для этого создаются специальные графики с оценкой временных рядов цен, в прошлом, сейчас и в будущем.

Примером такой технической оценки являются «Японские свечи». Они активно используются при определении уровня цен на при продаже ценных бумаг.

Они помогают изучить идущие изменения на временных отрезках и спрогнозировать возможные изменения заранее. Но в нашей стране «свечные» графики не так распространены, как за рубежом.

На фондовой бирже технический метод исследования необходим для того, чтобы определить стоимость ценных бумаг и спрогнозировать их подъем или падение. На основе полученных данных приобретаются или продаются акции. Анализ рынка ценных бумаг подвержен влиянию, изменения на нем происходят постоянно, поэтому без отслеживания ситуации невозможно получить прибыль.

Разница в двух методах скрывается в том, что Фундаментальный тип обработки данных больше используется при проведении долгосрочных инвестиций, тогда как технический — лишь для кратковременных прогнозов во время проведения спекулятивных сделок.

На деле же при определении стратегии работы компании сочетают оба метода — фундаментальный и технический анализ.

Плюсы и минусы ФА

У любого из методов имеются свои достоинства и недостатки, которые обязательно следует учитывать при работе с документами и цифрами.

Положительными сторонами фундаментального метода являются:

- инвестирование на более длительные сроки;

- определение потенциала;

- направленность исследования на какие-либо сферы бизнеса;

- разделение по группам.

Отрицательные моменты фундаментального метода:

- Большие временные потери при проведении анализа фондового рынка.

- Необходимость для каждой новой компании, проходить каждый этап исследования заново. Это называется индивидуальным подходом и не всегда удобно.

- Субъективность.

- Аналитическая погрешность.

- Расчет справедливой цены.

Плюсы и минусы ТА

Положительные стороны технического метода:

- Возможность работать с его помощью на валютных и фондовых рынках любой из стран.

- Построение графиков за различные отчетные периоды и проведение точного определения положения на рынках с упором на полученные данные.

- При необходимости при изучении ситуации используют методы для каждого сектора рынка.

- Данный тип обследования позволяет работать на постоянно изменяющемся рынке.

Отрицательные моменты использования технического подхода к исследованию:

- Этот тип исследования рынка полностью зависит от многих факторов, в том числе от личности того, кто проводит исследование.

- События, предсказываемые анализом, указывают на вероятную тенденцию развития событий, но не могут определить точное время изменений.

- В основе метода лежат математические вычисления, которые не всегда верны и полностью зависят от навыков и опыта человека, проводящего исследование рынка.

- При проведении исследования нужна только точная и свежая информация.

Методы фундаментального анализа

Для фундаментальной оценки рынка применяются десятки различных подходов. Всего можно выделить 5 основных методов:

- сравнение;

- сезонность;

- корреляция;

- индукция и дедукция;

- анализ показателей компании.

Особенности применения каждого из них рассмотрены ниже.

Сравнение

Этот метод используют при изучении мультипликаторов. Суть данного подхода очень проста: в качестве эталона берётся компания, по которой уже проведена справедливая оценка ценных бумаг. Остаётся только сравнить мультипликаторы акций других предприятий из данной отрасли и на основании выявленных отклонений сделать выводы.

Сезонность

Сезонный фактор носит цикличный характер и существенно влияет на котировки ценных бумаг

Например, при проведении фундаментального анализа акций нужно учитывать период выхода отчётности компаний (квартальная или годовая), а также обращать внимание на то, насколько сезонность влияет на прибыль эмитента

Так, одни компании показывают более высокие результаты летом, а другие, наоборот, лучше чувствуют себя зимой. Поэтому от данного фактора зависит размер выручки, а, соответственно, и сумма выплачиваемых дивидендов, стоимость и ликвидность бумаг.

Чтобы провести справедливую оценку, необходимо принимать во внимание эффект сезонности и корректировать данные, ориентируясь на статистику прошлых периодов. На основании этого фактора стратегия инвестора будет меняться в зависимости от времени года

Корреляция

Суть данного метода состоит в измерении зависимости разных объектов друг от друга. Такая зависимость может быть прямо пропорциональной или обратно пропорциональной. В первом случае котировки ценных бумаг коррелирующих компаний двигаются в одну сторону (если один актив растёт, то растёт и другой). Во втором случае курсы акций коррелирующих компаний изменяются в противоположных направлениях (если один актив растёт, то другой падает).

При выявлении прямо пропорциональной связи коэффициент корреляции равен или близок к 1. Если значение данного показателя приближается к -1, то в этом случае имеет место обратно пропорциональная зависимость между активами. Когда коэффициент равен 0, это значит, что бумаги не связаны между собой.

Если инвестор хочет диверсифицировать портфель, то ему следует подбирать акции с отрицательной корреляцией. При падении одного актива цена на другой будет повышаться.

Индукция и дедукция

В основе индукции лежит выстраивание стратегии путём перехода от частного к общему. То есть аналитик собирает вместе все показатели деятельности компании, отдельные факты, новости, а затем находит причинно-следственную связь между ними. После выявления зависимости инвестор может сделать прогноз относительно изменения цены актива в будущем.

Использование метода дедукции, наоборот, предусматривает переход от общего к частному. Например, если в отрасли произошли какие-то изменения, то инвестор может предположить, каким образом они отразятся на котировках конкретной компании. Как правило, данный подход применяется только в рамках торговли по тренду.

Анализ показателей компании

Данная методика позволяет выяснить истинную стоимость компании. Для этого проводится анализ следующих показателей:

- выручка;

- чистая прибыль;

- прибыль до выплаты налогов;

- чистая стоимость компании (капитализация минус текущие обязательства);

- объём денежных потоков;

- обязательства;

- производственные показатели компании (все виды продукции, работ и услуг, которые производит или поставляет эмитент, объёмы производства, сроки поставок, качество товара);

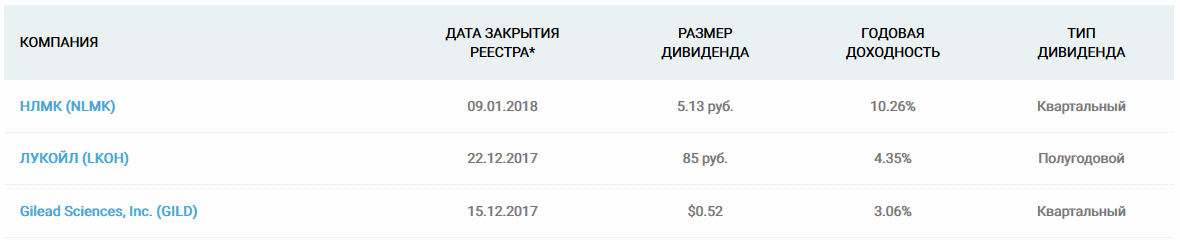

- величина выплачиваемых дивидендов.

Все указанные показатели делятся на группы по определённому признаку, после чего по ним рассчитывается общий индекс.

Определение справедливой стоимости акций

Для того, чтобы принять решение об инвестировании в акции, необходимо понять соответствует ли цена акции стоимости компании. На практике существует несколько методов определения данного показателя:

- на основе чистых активов компании;

- на основе сравнения с аналогичными компаниями;

- на основе дисконтирования денежных потоков;

Давайте кратко поговорим про каждый из этих методов.

Метод анализа стоимости акций на основе чистых активов компании

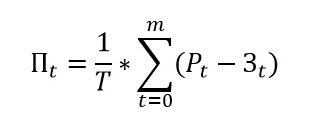

Чистые активы – это полная совокупная стоимость компании, отражающая материальное и нематериальное имущество компании. Этот показатель можно определить по формуле: ЧА (чистые активы) = Текущие активы – текущие долги.

Определив рыночную стоимость компании, мы можем определить справедливую стоимость акций. Для этого существует следующая формула: Чистые активы / количество акций = фундаментальная стоимость акции

Такой подход имеет ряд недостатков. К примеру, показатель чистых активов компании не отражается способность компании приносить доход, а лишь показывает реальную стоимость на данный момент. Что в свою очередь искажает картину всего бизнеса в целом.

Сравнительный метод определения стоимости акций

Данный метод основан на сравнении анализируемой компании с аналогичной компании из этой же отрасли. Важным фактором является грамотное определение компаний для сравнения. Они должны быть предельно похожи по выпускаемой продукции, бизнес-процессам, объему производства и рынку сбыта. На основании этих и не только данных, выбираются одна или несколько компаний. Далее необходимо рассчитать основные показатели. Они и помогут провести сравнительный анализ:

- P / E – Капитализация/Чистая прибыль. Отражает соотношение рыночной стоимости компании к ее прибыли. Показывает какую цену готовы дать инвесторы за 1 у.е. прибыли компании.

- C / S – Капитализация/Выручка от реализации. Данный мультипликатор используют в случае, если чистая прибыль имеет отрицательное значение. Он отражает общую картину по привлечению денежных средств в компании на одну акцию.

- EBITDA – относительно этого показателя у нас есть отдельная статья. Рекомендуем к прочтению.

- EPS – показатель отражает соотношение прибыли на одну акцию.

Это лишь малый список мультипликаторов которые используются для анализа и сравнения компаний. Более подробно мы будет изучать их в отдельной статье.

Метод дисконтирования денежных потоков

Данный подход опирается на теорию о том, что стоимость компании сегодня основывается на будущих денежных потоках. Данная тема может показаться сложной для тех, кто только начал знакомиться с экономической теорией и инвестиционной деятельностью. Не хочу грузить вас формулами и подсчетами. Будем знакомиться с дисконтированием чуть позже.

Отметим ряд преимуществ данного метода относительно других:

- он основан на составлении прогноза будущей деятельности компании, а не на ретроспективных данных;

- учитывает стоимость денег во времени;

- позволяет учесть ожидаемые изменения бизнеса.

Основная мысль

Определение справедливой стоимости акции принять решение относительно того, держать акции, докупать или лучше продать.