Finex global equity ucits rub hdg (fxrw)

Содержание:

- Миллион с нуля №12 — ETF на Америку FXUS или FXIT | Что взять в портфель?

- Корреляция в диверсификации инвестиционного портфеля

- Russell 2000

- Основные параметры и показатели

- Dow Jones Industrial (DJI)

- FXKZ

- Доходность AKSP и сравнение с бенчмарком

- Индекс МосБиржи

- Особенности индексного инвестирования в России

- Плюсы и минусы пассивного инвестирования

- SBSP, VTBA, FXUS — что выбрать?

- Стоимость акции

Миллион с нуля №12 — ETF на Америку FXUS или FXIT | Что взять в портфель?

На Московской бирже можно приобрести 2 ETF фонда на американский фондовый рынок: FXUS и FXIT. Причем, в различных роботах-эдвайзерах по автоматическому составлению структуры портфеля, заточенных на продукты Finex (на том же Yammi инвестиции) предлагают покупать оба индекса. Здесь наверное действует правило некой заинтересованности Финекса, конфликт интересов. Если есть индекс, его обязательно нужно продать предложить клиентам.

Но я остановил свой выбор на одном фонде. Взял в портфель только FXUS. От покупки IT-сектора решил воздержаться.

Многие могут возразить. Если посмотреть на график доходности, то можно увидеть, что IT растет сильнее обычного индекса: + 16% за последний год, против 31% по IT.

Доходность за 5 лет развивается примерно по тому же сценарию :

- FXUS — 58%;

- FXIT — 110%.

Я не против самого IT-сектора США. Считаю его достаточно перспективным. Тем более с такими прекрасными показателями доходности. Но нужно составлять портфель и включать в него активы, исходя из личной стратегии.

Приведу собственные доводы.

Это всего лишь один сектор экономики. С таким же успехом, можно было бы инвестировать в финансовую отрасль, потребительский сектор или телекоммуникации. Да. Сейчас это перспективная область. Но учитывая, что горизонт инвестирования много лет, за это время многое может поменяться. На смену IT придет (и уже есть) робототехника, фармацевтика, биотехнологии, возможно другие быстрорастущие направления.

И что, каждый раз перекладывать из отрасли в отрасль? В принципе ничего сложного. Но здесь уже получаются не портфельные стратегии, а полупассивно-активное инвестирование.

Это не совпадает с моими целями вложений сразу во всю экономику страны. Без разделения на сектора.

100 акций против 600. Диверсификация. Больше лучше, чем меньше. В фонд FXUS, включающий в себя индекс широкого рынка, входит более шестиста компаний. В принципе он охватывает большую часть крупнейших компаний, обращающихся на фондовом рынке страны.

У FXIT мы имеем только сотню компаний. В принципе тоже неплохо. Но как говорилось выше, только один сектор. Плюс, в первом индексе более широкая диверсификация. Он более устойчив, несет меньше рисков. (Вспомните или погуглите «крах доткомов», что было в 2000 году).

График сдернул с Википедии. Он старый, но отражает все риски быстрого роста индекса.

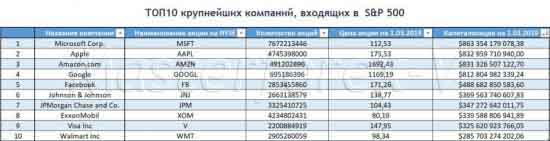

Фигаро там, Фигаро здесь. Покупая оба индекса, мы часть собственных средств направляем на покупку одних и тех же акций компаний. Немного в разных пропорциях. Но тот же Apple есть и там и там. Как и Гугл, Facebook и Microsoft.

С таким же успехом можно было бы прикупить ETF на банковский или нефтяной сектор. Только вот для чего?

Просто давайте посмотрим, что входит в оба американских индекса.

Я проверил первые 30 компаний с наибольшим весом в индексе IT-сектора. На их долю приходится почти 80% веса. От всей сотни также присутствует в индексе широкого рынка FXUS. С чуть более скромной долей.

Первые 30 компаний в составе ETF FXIT

Из первых тридцати компаний индекса FXUS — 9 также входят в состав IT. Выделил красным цветом.

30 компаний из индекса FXUS

Еще раз повторюсь. Решение не брать IT-сектор, это личное мнение. Согласно моей стратегии. И отказ от покупки одного индекса, возможно в будущем принесет меньшую доходность моему портфелю. А может и нет.

Главная цель — сделать по возможности сбалансированный портфель. Ограничивающий потенциальные риски.

Корреляция в диверсификации инвестиционного портфеля

Современная портфельная теория, придуманная Марковицем, использует лишь два фактора: ожидаемую доходность актива и его корреляцию с другими активами. Используя набор активов, между которыми корреляция стремится к -1 (красный цвет), инвестиционный портфель становится невосприимчивым к внешним факторам.

Подобная невосприимчивость и есть главный смысл диверсификации. Корреляция — это лишь формальный критерий подбора активов в диверсифицированный портфель.

Матрица корреляций красивая, но даже будучи отсортированной по цветовым блокам при большом количестве фондов весьма сложна для усваивания. Потому позовем на помощь машинное обучение, чтобы компьютер сам нашел для нас похожие фонды в матрице корреляций. Да-да, ML, о котором вы слышите из каждого утюга, наконец-то решил для нас простенькую, но очень нужную здесь и сейчас прикладную задачку.

С виду простой график, который носит сложное название Дендрограмма. Особенность дендрограммы — чем короче линия, которая фонды соединяют, тем сильнее общие свойства этих самых фондов. Например:

- FXUS и SBSP (прямо по центру горизонтальной оси) максимально похожи друг на друга, так как находятся по-соседству и линия очень короткая.

- FXRB и FXTB (по краям) ведут себя как кошка с собакой, имея самую длинную соединяющую линию.

Алгоритм сформировал нам 3 больших группы, включающих 7 маленьких подгрупп. Ленивому инвестору достаточно выбрать 3 фонда из больших групп, получив достаточный уровень диверсификации. Менее ленивому надо спуститься ниже и отобрать 7. Главное условие — использовать по одному фонду из группы. Дальнейшая диверсификация не будет обладать столь волшебным свойством.

Обычный студент-математик сказал бы «расходимся» уже на этом этапе. Ведь результат мы получили, осталось зайти в торговый терминал и закупиться на «полную котлету».

Но нам то нужна прикладная сторона вопроса. Что это за группы? Как они собрались? Имеют ли они реальный смысл? Вот дальше о каждой группе и поговорим.

Russell 2000

Индекс Russell 2000 – один из инвестиционных индексов Америки, который так же, как и большинство индексов, взвешивается по капитализации. Возник в середине 80-ых годов прошлого века, позволяет отслеживать динамику 2000 компаний с малой капитализации. Наибольший вес, как и наибольшее влияние в нем имеют наиболее дорогие компании.

Этот индекс позволяет оценивать состояние малого бизнеса США. Пик его популярности приходился на 90-ые годы, причиной чему были сильные движения цен акций входящих в него компаний.

В индексе находятся компании, как правило, не имеющие всемирно узнаваемого бренда. Пример части списка компаний индекса на начало 2021г. можно увидеть на следующем рисунке.

В структуре Russell 2000 представлены следующие экономические сектора: финансы, здравоохранение, технологии, потребительские и циклические товары, промышленность, нециклические потребительские товары, базовые материалы, коммунальное хозяйство и энергетика. В конце 2021 года было пять отраслей, вносивших ощутимое влияние на структуру индекса, которые представлены на рисунке ниже.

Данный индекс представляет интерес тем инвесторам, чьим объектам инвестирования выступают компании малой капитализации.

Можно сделать вывод, что мониторинг индексов имеет следующие цели:

- Получение информации о совокупной динамике котировок индекса.

- Получение информации и оценка актуальной ситуации на рынке.

- Долгосрочное изучение инвестиционного климата в определенной группе компаний, отрасли или стране.

- Получение агрегированной информации о действиях участников рынка.

Основные параметры и показатели

Фонд берет ежегодно 0,90% в качестве комиссии. Обладает активами в 7820 млн руб. Средний объем торгов — 10320 штук в день. Средняя доходность с момента запуска составляет 26,1% годовых.

Доходность

FXUS обладает небольшой доходностью, но при этом характеризуется низким уровнем риска. Все вкладчики получают прибыль в американской валюте вне зависимости от того, за рубли или доллары был приобретен пай. Это значит, что доходность также зависит от курса рубля по отношению к доллару.

Но это не значит, что инвестор застрахован от потерь. Если за время держания бумаг рубль станет дороже, доходность упадет.

FXUS — это фонд FinEx. Дивиденды всех таких БПИФов не начисляются на счет вкладчика, а реинвестируются. Это связано с высокой вероятностью задержки выплат от российских брокеров. Возможность вывода появится только после того, как станет доступен быстрый перевод из Euroclear. Фонд выплачивает 15% от стоимости дивидендов в качестве налога.

Согласно заявлениям управляющей компании, БПИФ обладает средней доходностью до 10% годовых в долларах. Но это не значит, что вкладчик гарантированно получает такой доход. До 10% означает, что инвестор, скорее всего, заработает меньше этой цифры.

Фонд открыт в долларах, но пай можно приобрести и за рубли.

Индекс

Все акции FXUS входят в индекс Solactive GBS United States Large & Mid Cap Index NTR. Это индекс охватывает 85% фондового рынка США. Число составляющих — 557.

Партнеры

Фонд администрирует Citibank Europe.

В числе участников, имеющих право осуществления подписки и погашения акций такие компании, как:

- AMC FinEx Plus LLC.

- Barclays Capital Securities Ltd.

- Bluefin Europe LLP и др.

Dow Jones Industrial (DJI)

Чарльз Доу Это один из старейших индексов фондового рынка США, был придуман и введён в оборот ещё в 1896 году редактором газеты Wall Street Journal и основателем компании Dow Jones & Company Чарльзом Доу. Изначально включал в себя акции 12 промышленных компаний. В 1916 году количество компаний возросло до 20, а в 1928 до 30. За время существования индекса не раз происходила ротация компаний включённых в список, а дольше всего в индексе продержалась компания General Electric, она была в списке с 1907 года по 2021. За счёт своей длинной истории этот индекс до сих пор является самым упоминаемым в прессе показателем состояния фондового рынка, так как по нему можно оценивать состояние экономики США на любом этапе. Однако в последние годы Dow Jones начал терять свою популярность у аналитиков и трейдеров, по тому, что все компании в индексе имеют одинаковый “вес” при расчёте показателя, и падение акций одной компании может быть скорректировано ростом акций другой. К тому же всего 30 компаний уже не могут объективно отразить состояние фондового рынка США.

Как рассчитывается

Изначально для расчёта использовалось простое среднее арифметическое значение. То есть стоимость акций компаний, включённых в индекс, суммировалась и делилась на количество компаний. В наше время делитель в виде количества компаний заменён на специальный коэффициент, который может корректироваться в зависимости от происходящих на рынке событий.

Формула расчёта Dow Jones Industrial проста:

DJI = P/Q

P – сумма стоимости акций всех компаний в списке;

Q – значение актуального на текущий день коэффициента.

FXKZ

Один из самых молодых фондов FinEx – FFIN Kazakhstan Equity ETF – предлагает инвестиции в крупнейшие акции Казахстана. Фонд отслеживает индекс Kazakhstan Stock Exchange Index (KASE Index). Сейчас в нем всего 8 эмитентов: Банк ЦентрКредит, KAZ Minerals, Народный банк Казахстана, Kcell, KEGOC, НАК «Казатомпром», Казахтелеком, КазТрансОйл.

В Казахстане наметился экономический переход из категории «порогового» рынка (frontier) в стан развивающихся стран (emerging market). Кроме того, сейчас рассматривается создание в Казахстане свободной экономической зоны (некого внутреннего оффшора) для привлечения иностранных компаний. Если в Казахстане начнут проводить IPO технологические стартапы и гиганты, это значительно подвинет индекс вверх.

Фонд еще молодой, о доходности в долгосрочной перспективе говорить рано. С момента создания прирост доходности в рублях составил всего 0,1%, в долларовом эквиваленте – 5%. Купить акции можно только за рубли. Цена – 183 рубля. Это почти самый дешевый ETF из всей линейки биржевых фондов FinEx, дешевле только глобальные фонды.

Комиссия фонда, кстати, самая большая из всех финексовских – целых 1,39%. И ошибка слежения довольно велика – 2,26%. Но это объясняется молодостью фонда и малым объемом активов, с которым сложновато проводить ребалансировку. Так что у этого ETF всё впереди.

Доходность AKSP и сравнение с бенчмарком

Исторический среднегодовой рост S&P 500 с момента начала подсчетов в 1957 году составляет около 7% в год в долларах. Но такая прибыль не гарантирована и не прогнозируема. Случались кризисы и провалы.

Запущенный в 2000 году iShares Core без учета расходов на управление отстает от бенчмарка на сотые доли процента.

Ключевые показатели IVV за последние пять лет, %

| 2015 | 2016 | 2017 | 2018 | 2019 | |

| Индекс | 1,38 | 11,96 | 21,83 | -4,38 | 31,49 |

| Рыночная цена IVV | 1,29 | 12,08 | 21,79 | -4,46 | 31,28 |

| Полная доходность IVV | 1,34 | 11,9 | 21,79 | -4,42 | 31,44 |

Полная доходность указана не случайно: американский ETF платит дивиденды своим акционерам. «Альфа-Капитал» эти выплаты реинвестирует. Его пайщики могут получить прибыль, только продав свои паи.

Однако на длинных временных промежутках потери из-за высокой комиссии будут очень заметны. С момента запуска в апреле 2019 года AKSP отстал от IVV на полтора процента.

Котировки AKSP (синий) и IVV (красный) в 2019–2020 годах

В абсолютных цифрах фонд Альфы подорожал на Мосбирже с $9,98 до $12,62. Активы БПИФ номинированы в долларах США, так что случившаяся за это время девальвация рубля принесла российским инвесторам дополнительную прибыль в национальной валюте.

На сайте Мосбиржи вы всегда можете посмотреть актуальные рыночную и расчетную (iNAV) цены.

БПИФ — это биржевой инструмент. Рыночная и расчетная цены могут довольно сильно различаться. Согласно правилам, маркет-мейкер (ММ), обязанности которого выполнят инвестгруппа «Атон», не должен допускать разницу более чем в 5%. Это довольно существенный спред. При этом свои обязанности ММ исполняет в течение всего 250 минут (около 4 часов) торгового дня или до покупки/продажи 100 тысяч паев.

Покупая паи на бирже, удостоверьтесь, что ММ присутствует в стакане. И всегда ставьте лимитированную заявку, сверившись с текущей iNAV.

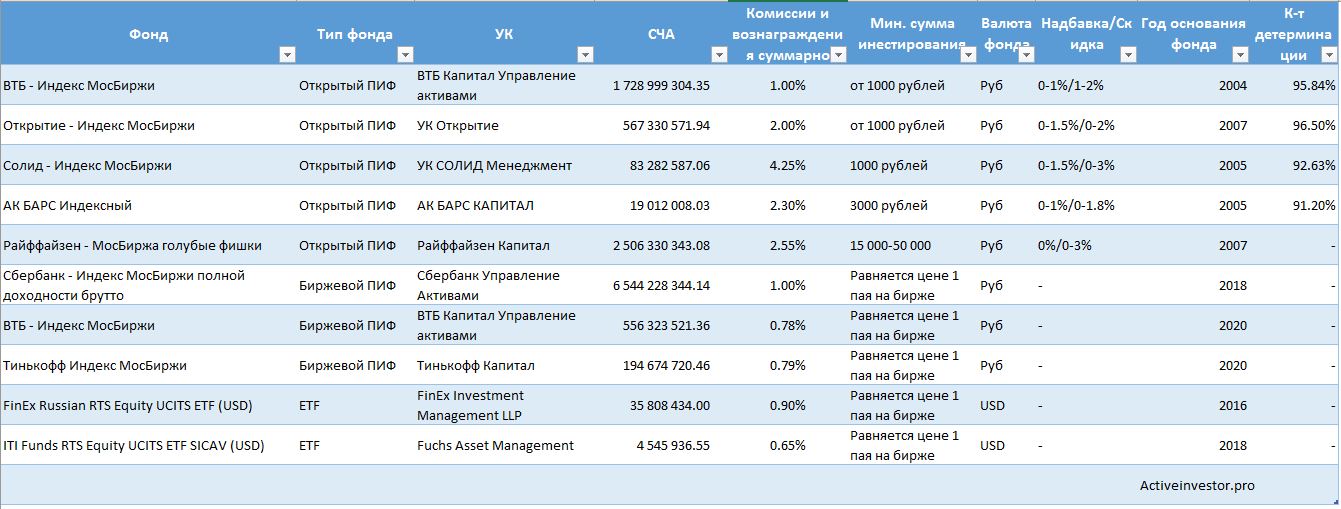

Индекс МосБиржи

Если вы патриот, или недолюбливаете “загнивающий” запад, или вам по должности не позволено иметь иностранные активы, то вы можете инвестировать в Россию-матушку путем покупки индекса МосБиржи. Можно покупать акции самостоятельно, копируя веса в индексе и проводя время от времени ребалансировку портфеля. А можно не париться и купить ETF на индекс с комиссией за управление. Со 100.000 рублей вы заплатите 900 рублей за год! Много это или мало – каждый решает для себя сам.Итак, рассмотрим какие же варианты ETF на индекс IMOEX есть на Московской бирже.

Актуальный список компаний, входящих в индекс МосБиржи (IMOEX) можно посмотреть здесь.

ETF SBMX

В 2018 году компания «Сбербанк управление активами» выпустила первый биржевой паевой инвестиционный фонд, созданный по российскому праву, который торгуется на Московской бирже под тикером SBMX.

Фонд повторяет по составу и пропорциям индекс Московской биржи полной доходности «брутто». Полная доходность брутто в названии означает реинвестирование всех полученных денежных потоков в виде дивидендов.

Стоит отметить, что SBMX не платит налог с полученных дивидендов, что очень выгодно выделяет его среди остальных ETF на индекс МосБиржи.

Подробную информацию о фонде можно посмотреть на официальной странице ETF SBMX.

- Комиссия за управление: 1%

- Эмитент ETF: Сбербанк

- Дата запуска: 17.09.2018

Мне нравится3Не нравится3

ETF FXRL

ETF FXRL от FinEx инвестирует в акции Российских эмитентов, включенных в долларовый индекс РТС. РТС – это тот же индекс МосБиржи, но номинированный в долларах. Если меняется курс рубля к доллару, то изменяется долларовая, а не рублевая цена FXRL. При росте курса доллара, падает долларовая цена фонда.

Полученные дивиденды не выплачиваются, а реинвестируются, то есть используются для покупки дополнительных ценных бумаг. Фонд платит налог с полученных дивидендов по ставке 10%, что делает его не таким выгодным, как SBMX от Сбербанка.

Подробную информацию о фонде можно посмотреть на официальной странице ETF FXRL.

- Комиссия за управление: 0,9%

- Эмитент ETF: FinEx

- Дата запуска: 02.03.2016

Мне нравится1Не нравится2

Что лучше: SBMX от Сбербанка или FXRL от FinEx?

FXRL от FinEx’а присутствует на Московской бирже с 2016, а SBMX от Сбербанка появился только в 2018 году. Но несмотря на это активов в обращении у SBMX находится более чем в 2 раза больше, чем у FXRL. Это и не удивительно, ведь наш родной Сбербанк предлагает БПИФ, который освобождается от уплаты налогов с дивидендов, в отличие от ирландского FinEx. Однозначно SBMX является лучшим вариантом для инвестиций в индекс МосБиржи через ETF.

Есть ещё 2 варианта ETF на индекс: RUSE и VTBX. К сожалению или к счастью, они оба проигрывают SBMX от Сбербанка.

Фонд RUSE раз в год выплачивает дивиденды в долларах. При этом он платит налог с полученных дивидендов по ставке 15%, затем с полученных дивидендов инвестор должен заплатить ещё 13%, так что получается двойное налогообложение дивидендов

Если вам очень важно ежегодно получать дивиденды на руки, а инвестировать в индекс, покупая акции отдельных компаний вы не хотите, то RUSE – ваш вариант

VTBX довольно молодой фонд (дата запуска: 02.03.2020), который отслеживает динамику Индекса МосБиржи полной доходности «нетто» (MCFTRR). Это означает, что он, в отличие от SBMX, не освобождается от уплаты налогов на дивиденды. Зачем он нужен и чем он лучше существующих ETF’ов можно только догадываться.

Особенности индексного инвестирования в России

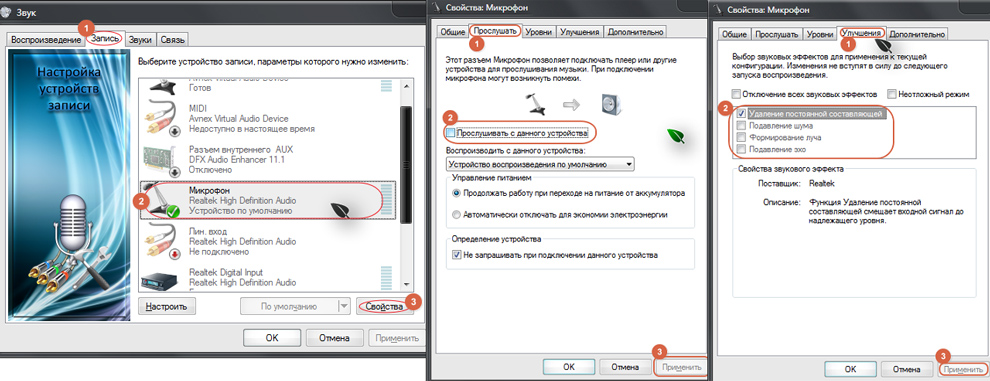

В статье я буду говорить, как правильно вложиться в индексные фонды российским инвесторам. В России доступны следующие инструменты: ETF, ПИФ и биржевой ПИФ (БПИФ).

ETF

ETF – индексный биржевой фонд, акции которого торгуются на бирже. В мире насчитывается таких уже более 7,5 тыс. штук, в России – только 16 на конец 2020 г.

Суть его в том, что инвестор покупает одну акцию ETF и становится владельцем доли компаний, которые входят в его состав. Индексный фонд следует за определенным индексом, растет и падает вместе с ним.

Полный список доступных на Московской бирже ETF можно посмотреть на официальном сайте биржи во вкладке Биржевые фонды. Но в нем также есть и другой инструмент – БПИФ. О нем мы поговорим отдельно. Основным провайдером ETF в России является компания FinEx. На ее долю приходится 14 из 16 фондов.

К сожалению, российский инвестор ограничен в инвестициях на международном рынке. Из-за санкций с нами отказались работать многие иностранные брокеры. А российские посредники дают доступ на зарубежные фондовые рынки только квалифицированным инвесторам или через своих “дочек” в офшорах.

Если у вас есть счет у зарубежного брокера или статус квала, то список иностранных ETF можно посмотреть на сайте etf.com. Выбор огромный. Еще одним преимуществом инвестирования на мировых рынках является низкая комиссия за управление ETF. У лидеров она составляет всего 0,03–0,09 %.

Инвестиционная компания United Traders работает с россиянами и дает доступ к зарубежным фондовым рынкам неквалифицированным инвесторам. Но это не брокерская организация, она не попадает под регулирование со стороны Центробанка и не имеет российской лицензии.

БПИФ

БПИФ (биржевой паевой индексный фонд) – инструмент, похожий на ETF. Он также торгуется на бирже, придуман в России для возврата денег инвесторов в ПИФы, которые утратили свою популярность из-за непрозрачности и низкой доходности. Но есть существенные отличия от ETF:

- Имеет чисто российскую юрисдикцию. В качестве контролирующих организаций также российские компании, которые тесно связаны с управляющей компанией. Например, ВТБ СпецДеп и ВТБ Регистратор у БПИФов от УК ВТБ.

- Не обязательно следует конкретному индексу. Например, стратегии “вечного портфеля” от УК Тинькофф в БПИФах TRUR, TUSD и TEUR. В их состав входят акции, облигации, денежные средства и золото.

- Не платят налог с дивидендов, что является конкурентным преимуществом, потому что ETF платят.

- Некоторые БПИФы не сами собирают портфель из активов, следуя индексу, а покупают уже готовый иностранный ETF. Например, VTBA включает в свой состав ETF iShares Core S&P 500. За эту работу УК берет комиссию.

- Комиссии иногда, но не всегда, выше комиссий за управление ETF. Например, Московская биржа рассчитала средние расходы: по ETF – 0,77 %, по БПИФ – 0,9 %.

ПИФ

ПИФ – самый старый инструмент на российском рынке. Его главное отличие от рассмотренных выше состоит в том, что паи не продаются на бирже, а только в управляющих компаниях.

Есть много разных видов ПИФов, но нас интересуют индексные. Принцип их формирования такой же, как у ETF и БПИФов: управляющая компания за комиссионное вознаграждение включает в фонд активы, следуя за выбранным индексом. Инвесторы покупают паи в УК и зарабатывают на росте их стоимости.

Полный список ПИФов можно посмотреть на InvestFunds. Я выставила фильтры и получила всего 5 индексных.

Плюсы и минусы пассивного инвестирования

У стратегии пассивного инвестирования есть свои плюсы и минусы. И лучше знать их до того, как вы сформируете инвестиционный портфель.

Плюсы:

- доступность – акции и паи некоторых БПИФ и ETF стоят небольших денег (например, FMUS стоит всего 10 руб.);

- диверсификация – из фондов можно сформировать портфель, распределив активы по разным странам, рынкам, валютам и инструментам;

- минимум времени на анализ – не надо тратить время и деньги на обучение техническому и фундаментальному анализу, мониторить рынки и изучать отчеты экспертов;

- прозрачность состава – индекс всегда открыт для просмотра, состав пересматривается раз в квартал, а информация об этом в открытом доступе;

- высокая ликвидность – на фондовом рынке всегда большое количество продавцов и покупателей, совершить сделку можно мгновенно, маркетмейкеры обеспечивают ликвидность торгов;

- налоговые льготы – доступна покупка акций и паев на ИИС, действует льгота длительного владения (ЛДВ).

Минусы:

- высокие комиссии по сравнению с зарубежными ETF;

- индексные фонды иногда закрываются, но инвесторам не надо этого опасаться, ведь они получат свои деньги в полном объеме;

- в состав фонда могут попасть акции компании, которая вам не нравится, но УК обязана ее включить, потому что она четко следует индексу;

- большая ошибка слежения может существенно ухудшить доходность;

- практически все фонды реинвестируют дивиденды и купоны – некоторых инвесторов это не устраивает;

- на российском рынке очень маленький выбор ETF и БПИФов, например, совсем нет фондов на рынок недвижимости.

SBSP, VTBA, FXUS — что выбрать?

На российском рынке сейчас нет недостатка в БПИФах, ориентированных на рост американской экономики. Поэтому перед тем, как выбрать SBSP, следует привести обзор его основных конкурентов — FXUS от FinEx и VTBA от ВТБ. Что лучше?

Для начала, сравним между собой SBSP и FXUS. Последний дороже анализируемого нами фонда: 3633 р. против 1086 р. Поэтому, если вы только начинающий инвестор и имеете в распоряжении ограниченную сумму, то вариант со Сбером вам может подойти больше.

Что касается комиссии, то Сбер предоставляет менее выгодные условия: 1% против 0,9% у FinEx.

Еще одно различие — отслеживаемый индекс. Как мы выяснили, SBSP повторяет динамику S&P500. У FXUS другой бенчмарк — Solactive GBS United States Large and Mid Cap Index. Но он в целом также повторяет динамику американской экономики. Однако он сильно отстает от базового индекса-более 15% (для сравнения SBSP-не более 3%). Таким образом, состав портфеля у обоих фондов примерно одинаков.

FXUS имеет более продолжительную историю, поэтому можно посмотреть движение индекса в динамике. Это делает его более привлекательным.

Сбер можно купить в рублях и долларах, а FXUS только в рублях.

Теперь рассмотрим другой похожий фонд — VTBA от ВТБ. Он также отслеживает индекс S&P500 и при этом имеет более привлекательную комиссию — 0,97%. Однако в октябре 2020 год УК ВТБ-Капитал уменьшила комиссии по всем своим БПИФам до 0.81%

Главный недостаток VTBA: УК не покупает акции самостоятельно, а приобретает уже готовый ETF и накручивают свою комиссию. Кроме того, ВТБ является самым молодым из рассматриваемых БПИФов и ведет свою историю с июня 2019 г.

Для принятия взвешенного решения сравним показатели доходности у всех трех фондов с июня 2019 г.:

- VTBA — 11,87%;

- FXUS — 13,99%;

- SBSP — 14,48%.

Таким образом, SBSP во многом выигрывает у конкурентов,в т.ч. по показателям доходности. Этот фонд может стать хорошим вариантом как для начинающих инвесторов, так и для более опытных игроков для диверсификации их портфелей. Особенно он подойдет тем, кто верит в рост американской экономики.

Стоимость акции

Самое важное, чем FXIM отличается от FXIT – цена акции. FXIM примерно в 120 раз дешевле, чем FXIT

На момент написания обзора одна акция FXIT стоила 9371 рубль, FXIM – 77,8 рубль (1,06 доллара).

Компанию Finex не раз просили о сплите FXIT, чтобы его можно было более удобно «вписывать» в портфель (резко выросшая стоимость акции не давала достаточного простора для диверсификации в небольших портфелях).

Однако сплит – штука дорогостоящая, и не все брокеры (по словам представителей Finex) корректно справляются с расчетом «расщепления». Так что новый фонд – это вот такой финт ушами и одновременно реверанс в сторону инвесторов.