Лучшие кредитные карты 2021

Содержание:

- Рейтинг карт с кэшбэком — дополнительные возможности для каждого

- Онлайн заявка на кредитку

- Кредитная карта с кэшбэком с льготным периодом

- Рейтинг самых выгодных дебетовых карт с процентами на остаток

- Какие банки предлагают лучшие карты с кэшбеком в 2020 году — ТОП-3 кредитных организаций с выгодными условиями

- Оформление кредитки с кэшбэком и с льготным периодом

- Заказать кредитную карту с кэшбэком с начислением процентов

- «Перекрёсток» (Альфа-Банк)

- Кредитная карта с кэшбэком на АЗС

- Opencard от банка Открытие с высоким кэшбэком

- Карта с максимальным кэшбэком на кафе и рестораны в 2019 году

- Что такое Cash Back

- Как выбрать кредитную карту с кэшбэком: какая лучше

- Выгодное предложение от ВТБ

Рейтинг карт с кэшбэком — дополнительные возможности для каждого

Повышение конкуренции в финансовой отрасли привело к появлению полезных инструментов, которые помогают клиентам банков сократить месячные расходы. Одним из таких нововведений является внедрение в платежные карты кэшбэка — возврата денежных средств в виде баллов, бонусов или денег на баланс плательщика. В зависимости от банка, который оформил карту заказчику, устанавливаются различные условия, согласно которым проводится расчет возвращаемой суммы.

Чем Cash Back выгоден для банка? Все просто — из этого банки извлекают следующие преимущества:

- Заключение контракта со сторонними компаниями, которые нуждаются в привлечении платежеспособной аудитории. При использовании cash back карты от конкретного банка, ему возвращается доля суммы (от 2 до 40%), большая часть которой переводится покупателю.

- Увеличение клиентской базы. Во многих банках выпуск и обслуживание карты выполняется на платной основе. Кроме того, существуют дополнительные комиссии за снятие наличных, перевод на другие счета, пропуск платежа по кредиту и т.д. То есть человек платит за определенные услуги, но при этом получает частичное возмещение при большом количестве покупок.

Виды кэшбэка также развиваются. Сегодня существует множество категорий, к которым можно привязать карту и получать стабильную процентную ставку, вне зависимости от продавца. К примеру, оформить возврат денежных средств при совершении покупок в категории “Красота и медицина”, в которую входят все магазины, реализующие косметику и медицинские приборы, аптеки и т.д. Однако, с каждым днем появляются все новые продукты, из-за чего новичку крайне сложно ориентироваться. Какую карту с кэшбэком выбрать в данной ситуации, которая подойдет именно вам?

Решить эту проблему поможет наш ТОП банковских карт с кэшбэком. Наша команда провела исследование более 100 различных предложений и определила самые выгодные карты с кэшбеком 2019 года от банков, предоставляющих услуги на рынке России. Среди них мы отобрали лучшие варианты, в которых предлагаются наиболее выгодные условия использования и наибольший кэшбэк. Кроме этого, мы провели опрос среди реальных пользователей карт и собрали отзывы. Сопоставив полученные данные, и был сформирован наш рейтинг.

Онлайн заявка на кредитку

Для получения кредитки с кэшбэком по паспорту достаточно оформить онлайн-заявку в личном кабинете или на сайте. Процедура включает 5 этапов:

- Заполнение анкеты. Все сведения должны быть точными и достоверными. Кредитор оставляет за собой право связаться с работодателем соискателя для подтверждения факта трудоустройства и величины заработной платы.

- Загрузку скана паспорта. Допустимые форматы изображения: jpeg, pdf, jpg.

- Подтверждение действия одноразовым кодом.

- Рассмотрение заявки. Решение выносится на основе скорингового анализа портрета соискателя и рассчитанного коэффициента платежеспособности.

- Эмиссию и выдачу пластика. Возможен выпуск кредитки с индивидуальным дизайном (это дополнительно оплачиваемая опция).

Выдача пластика по одному документу представляет риск для эмитента. Держателям не стоит рассчитывать на низкую ставку за пределами льготного периода. Исключение: персональные предложения для клиентов.

Кредитная карта с кэшбэком с льготным периодом

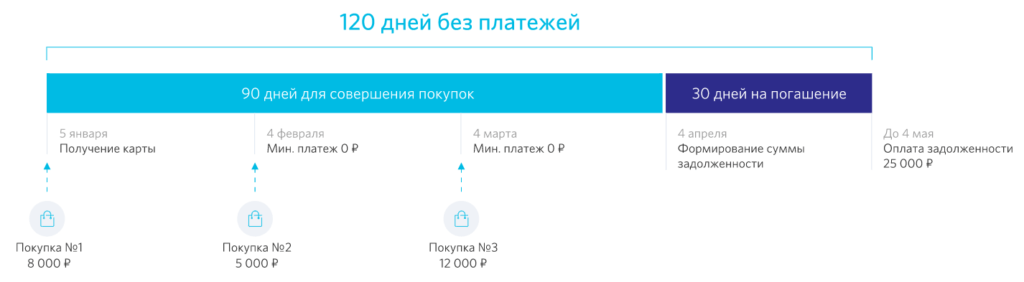

Для вас важен длительный период без начисления процентов, чтобы не платить за использование кредитных средств? Тогда вам нужно выбирать кредитки, по которым действует максимальный беспроцентный срок.

Важно помнить, что даже во время грейс-периода при наличии задолженности нужно вносить ежемесячный платеж. А вот за проценты можно не беспокоиться – они не будут начисляться, а значит, есть возможность вернуть долг без переплаты

Обязательно спрашивайте у банковского представителя, на что распространяется грейс-период. Часто бывает так, что он действует только на безналичную оплату товаров и услуг в интернет или розничных магазинах. А за все прочие операции, вроде снятия наличности или денежных переводов надо платить высокую комиссию и проценты.

| Карта | Лимит, руб. | Процентная ставка, в год | Льготный период, дн. |

| Zero | До 150.000 | 10% | До 1100 |

| Халва | До 350.000 | От 0% до 10% | До 1080 |

| 240 дней без процентов | До 700.000 | От 17% до 55,9% | До 240 |

| Универсальная (на сайте АТБ) | До 500.000 | От 15% до 28% | До 120 |

Конечно же, беспроцентный срок до 1100 дней поражает воображение – это можно несколько лет не беспокоиться о переплате, и это действительно так. Но вместе с тем, по кредитке будет доступен очень скромный лимит, да и ставка будет не высока, а вот остальные тарифы заслуживают пристального внимания.

Например, стоимость обслуживания заявлена в пределах от 0 до 10950 рублей в год. Взимают по 30 рублей ежедневно в случае наличия задолженности. Из плюсов отметим бесплатное снятие наличных до 50.000 рублей в день и бесплатную доставку. Стать заемщиком можно в возрасте от 20 до 70 лет без справок.

Рейтинг самых выгодных дебетовых карт с процентами на остаток

Дебетовая карта Tinkoff Black

Обслуживание бесплатно (с условиями) до 6% на остаток 1 — 5% (по акциям — до 30%) Cashback

ПерейтиВсе карты банка

Пенсионная дебетовая карта Сбербанка

Обслуживание бесплатно 3,5% на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта «Польза» Home Credit Bank

Обслуживание бесплатно до 10% на остаток до 30% Cashback

ПерейтиВсе карты банка

Дебетовая карта All Inclusive Промсвязьбанка

Обслуживание бесплатно до 10% на остаток до 5% Cashback

ПерейтиВсе карты банка

Дебетовая карта Visa Infinite БКС Банка

Обслуживание бесплатно до 5,5% на остаток до 10% Cashback

ПерейтиВсе карты банка

Дебетовая карта ВТБ Мультикарта

Обслуживание бесплатно до 5% на остаток До 16,5% Cashback

ПерейтиВсе карты банка

Дебетовая карта iCard СКБ-Банка

Обслуживание бесплатно до 5,75% на остаток до 1% Cashback

ПерейтиВсе карты банка

Дебетовая карта Card Plus Кредит Европа Банка

Обслуживание бесплатно 5,4% на остаток до 5% Cashback

ПерейтиВсе карты банка

Дебетовая карта ЛОКО-Банка «ЛокоЯрко»

Обслуживание бесплатно 4% на остаток 1,3% на всё Cashback

ПерейтиВсе карты банка

Дебетовая карта ОТП Банка Максимум+

Обслуживание бесплатно до 4% на остаток До 10% Cashback

ПерейтиВсе карты банка

Дебетовая Смарт карта банка Открытие

Обслуживание 299 рублей/мес. максимум 6% на остаток 10% в магазинах-партнерах и 1,5% во всех Cashback

ПерейтиВсе карты банка

Пенсионная дебетовая карта Россельхозбанка

Обслуживание бесплатно до 7% на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта «Всё включено» Бинбанка

Обслуживание бесплатно при выполнении требований программы (при несоблюдении условий — 450 рублей в месяц) до 5% на остаток до 5% Cashback

ПерейтиВсе карты банка

Дебетовая карта с тарифом «Уютный космос» Рокетбанка

Обслуживание бесплатно 1 — 10% баллами на остаток 5,5% Cashback

ПерейтиВсе карты банка

Дебетовая карта Mastercard World Ренессанс

Обслуживание 0 — 59 р./мес.) 6 — 7,5% на остаток Нет Cashback

ПерейтиВсе карты банка

Дебетовая карта Evolution АК Барс банка

Обслуживание 0 — 79 р./мес. до 7% на остаток 1 — 7% Cashback

ПерейтиВсе карты банка

Дебетовая карта «Максимум» Visa Classic УБРиР

Обслуживание 0 — 1 440 р. в год 5 — 7% на остаток 1 — 10% Cashback

ПерейтиВсе карты банка

Дебетовая карта МТС Деньги Weekend

Обслуживание бесплатно до 6,5% на остаток До 5% Cashback

ПерейтиВсе карты банка

Отличная дебетовая карта Росгосстрах Банка

Обслуживание 300 р./год 5% на остаток до 5% Cashback

ПерейтиВсе карты банка

Дебетовая карта Mastercard Gold Совкомбанка

Обслуживание бесплатно до 8% на остаток 0,5%, в избранных категориях — 3% Cashback

ПерейтиВсе карты банка

Дебетовая карта CitiOne Плюс Ситибанка

Обслуживание бесплатно от 3 до 8% на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта «Копилка» банка Уралсиб

Обслуживание бесплатно для пенсионеров и льготников, для остальных со второго года — 299 р./год до 6% на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта «Банк в кармане» Стандарт банка Русский Стандарт

Обслуживание бесплатно до 5% на остаток до 15% Cashback

ПерейтиВсе карты банка

Дебетовая карта МИР Золотая МКБ

Обслуживание 0 р. от 0,01 до 6% на остаток нет Cashback

ПерейтиВсе карты банка

Возрождение дебетовая карта МИР для пенсионеров

Обслуживание бесплатно 5% на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта с кэшбэком банка Зенит

Обслуживание 199 р./мес. при выполнении условий — бесплатно 6% на сумму до 150 000 р., далее — 3% на остаток 10% Cashback

ПерейтиВсе карты банка

Дебетовая Intesa Sambo Card банка Интеза

Обслуживание 1-й год бесплатно, со второго — 799 р./год 3,5% на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта Mastercard Gold Связь-Банка

Обслуживание 3 000 р./в год до 5% (по ТП «Зарплатный») на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта Mastercard Standart Эксперт Банка

Обслуживание бесплатно 2 — 6% на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта Mastercard Gold банка Траст

Обслуживание 1000 р./год 6% на остаток до 10% Cashback

ПерейтиВсе карты банка

Дебетовая Накопительная карта Росевробанка

Обслуживание бесплатно 6,1% на остаток нет Cashback

ПерейтиВсе карты банка

Какие банки предлагают лучшие карты с кэшбеком в 2020 году — ТОП-3 кредитных организаций с выгодными условиями

Чтобы выбрать из огромного количества банков, предлагающих карты с cash back, лучший, придется потратить немало времени.

Сэкономить его можно, воспользовавшись рейтингами, которые специально составляют профессионалы. Они изучают несколько десятков предложений различных банков и выбирают из них самые выгодные. Пример такого рейтинга представлен ниже.

1) Альфа-Банк

Среди преимуществ Альфа-Банка традиционно выделяют:

- широкую сеть отделений;

- индивидуальный подход к каждому клиенту;

- выгодные условия обслуживания;

Более того, здесь регулярно разрабатываются новые продукты, которые идут в ногу со временем.

Карта CashBack заслужила огромную популярность среди клиентов Альфа-Банка. Кредитная организация выпускает такую карту 2-х типов – кредитные и дебетовые.

Оформив любую из названных карт, клиент может рассчитывать на получение:

- 10% от сумм, израсходованных на автозаправочных станциях;

- 5% от чеков кафе и ресторанов;

- 1% от всех остальных платежей за товары и услуги.

Основные условия дебетовой карты при этом будут следующими:

- получение дохода в размере до 6% на остаток;

- выпуск и оформление без взимания комиссии;

- стоимость обслуживания – 1 990 рублей ежегодно;

- величина кэшбэка может достигать 5 000 рублей, если расходы по карте в любых торговых точках составят не менее 30 000 рублей.

Если оформить кредитную карту рассматриваемого типа, условия будут следующими:

- лимит до 300 000 рублей;

- льготный период до 60 дней, в том числе на получение наличных;

- начало беспроцентного периода с момента совершения первой операции;

- скидки до 15% при расчёте с партнерами кредитной организации;

- кэшбэк до 3 000 рублей в месяц при расходе минимум в 20 000 рублей.

2) Тинькофф Банк

Тинькофф является одним из самых популярных российских банков. В нашей стране это единственная кредитная организация, которая ведёт свою деятельность полностью дистанционно, то есть не используя офисов.

Наиболее известными являются карточные продукты банка. Выпускаемый им дебетовый и кредитный пластик занимает около 11,5% всего российского рынка.

Дебетовая карта Tinkoff Black приносит своему владельцу двойной доход:

- на остаток по счёту в размере до 300 000 рублей начисляется 6% годовых;

- с потраченных на покупки средств возвращается до 30%.

Партнеры банка предоставляют скидки при оплате рассматриваемой картой, также для её владельцев предусмотрены дополнительные бонусные программы.

Среди кредиток наибольшей популярностью пользуется Тинькофф Платинум. По ней можно занять до 300 000 рублей. Льготный период составляет до 55 дней. Размер кэшбэка по спецпредложениям достигает 30%, за остальные покупки – 1%.

3) Совкомбанк

Совкомбанк – современный банк, который пользуется высокой популярностью среди населения. Здесь постоянно разрабатывают новые уникальные предложения. Одно из последних, пользующихся огромным спросом, – карта рассрочки Халва.

Рассрочка отличается от кредита тем, что на протяжении всего срока не начисляются проценты. По рассматриваемой карте её продолжительность зависит от того, где была совершена покупка. Максимальный срок составляет 12 месяцев.

Среди остальных условий можно выделить следующие:

- карта оформляется и обслуживается бесплатно;

- высокая↑ скорость изготовления;

- доставка без взимания платы;

- кэшбэк до 1,5%;

- доход на остаток в размере до 8% годовых.

Чтобы сравнить карты было проще, основные их условия представлены в таблице. Акцент сделан на кредитки.

Таблица «ТОП-3 банка с лучшими условиями оформления карт с кэшбэком»:

| Кредитная организация | Название карточного продукта | Размер кэшбэка | Длительность льготного периода |

| Альфа-Банк | CashBack | До 10% | До 60 дней, в том числе на получение наличных |

| Тинькофф Банк | Тинькофф Платинум | До 30% по спецпредложениям | До 55 дней |

| Совкомбанк | Карта рассрочки Халва | До 1,5% | До 12 месяцев в зависимости от магазина |

*Актуальную информацию по условиям получения банковских карт смотрите на официальных сайтах.

Обзор лучших кредитных и дебетовых карт с cashback

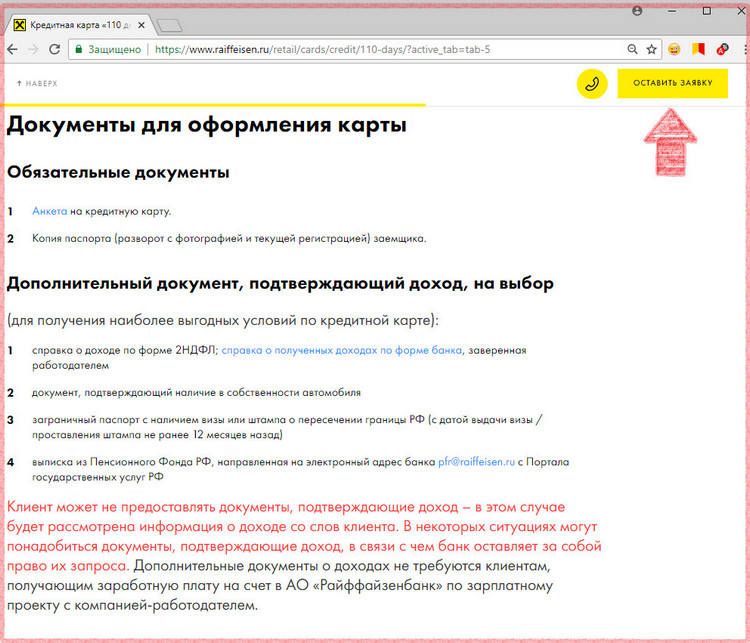

Оформление кредитки с кэшбэком и с льготным периодом

Процедура оформления кредитки с кэшбэком и длительным льготным периодом может различаться между банками. Для определенной категории клиентов не требуется предоставление справок с работы и иных документов, характеризирующих платежеспособность (участники зарплатных проектов, постоянные вкладчики, лояльные заемщики, VIP-клиенты). Аналогичные условия могут предлагать молодые банки, наращивающие клиентскую базу.

Стандартные требования к соискателю:

- полная дееспособность;

- российское гражданство;

- наличие постоянной регистрации в любом субъекте РФ;

- постоянный источник дохода (должен соблюдаться прожиточный минимум, установленный в регионе проживания);

- высокий или средний уровень благонадежности (оценивается по кредитной истории, задолженности перед контролирующими органами, неоплаченным штрафам и другим параметрам);

- соблюдение ФЗ № 115.

Возможны различные способы подачи заявки: в банковском офисе, через call-центр, интернет-банк или сайты посредников. Использование дистанционных каналов позволяет сэкономить время на посещении банка, избежать ненужных навязанных услуг и предвзятости со стороны специалистов.

Некоторые ресурсы предлагают загрузить сканы паспорта и иных документов для рассмотрения запроса. Это ускоряет процесс рассмотрения заявки. При наличии сомнений в возможности установления желаемого лимита кредитор может запросить дополнительные документы.

Заказать кредитную карту с кэшбэком с начислением процентов

Самый простой способ заказать кредитку с кэшбэком с начислением процентов — обратиться в обслуживающий банк. Для постоянных клиентов возможны привилегии — от более высокого лимита заемных средств до сниженной процентной ставки.

При выборе карты с cashback важно учитывать следующие параметры:

- Величину кэшбэка. Перенасыщенность рынка кредитных карт заставляет банки предоставлять повышенные бонусы для удержания клиентов. По стандартным условиям процент возврата за безналичную покупку составляет от 0,5 до 7%. По определенным категориям он может достигать 15%.

- Типы покупок. Бонусы могут начисляться как за все безналичные операции, так и только при приобретении товаров и услуг определенных категорий.

- Стоимость обслуживания пластика. Постоянные клиенты могут получить кредитку с бесплатным обслуживанием. Для остальных заемщиков ее стоимость составляет от 990 до 3990 рублей в год (устанавливается тарифами эмитента). Высокая плата приводит к потере выгоды.

- Максимальная сумма возврата. Регулируется условиями кредитора. В большинстве банков она ограничена 10 тысячами рублей.

- Тип возврата: реальные деньги или баллы, конвертируемые в рубли через личный кабинет.

На величину cash-back не оказывает влияние уровень благонадежности заемщика и его величина ежемесячных доходов. Эти критерии учитываются при установлении кредитного лимита.

«Перекрёсток» (Альфа-Банк)

Специализированная карта для тех, кто покупает продукты в популярной сети супермаркетов «Перекрёсток».

В 3 раза больше кэшбэк за покупки в сети магазинов «Перекрёсток»

Детали:

- 3 балла за каждые 10 рублей, потраченные по карте в «Перекрёстке». Для сравнения — по стандартной бонусной программе начисляют только 1 бонус за 10 руб. Согласитесь — разница очевидна.

- 7 баллов за каждые 10 рублей, потраченные на товары из категории «Любимые продукты»

- 2 балла за каждые 10 рублей, потраченные на покупки в любых других магазинах.

При оформлении карты сразу дают 5 000 баллов (500 рублей) «Перекрёстка» в подарок

ВАЖНО: чтобы получить их, необходимо совершить покупку по карте в течение первых 45 дней после её оформления

Также для держателей карты предусмотрены специальные предложения и скидки в мобильном приложении магазина.

Приходят баллы в течение 14 дней после того, как «Альфа-Банк» обработает операцию по вашему счету. Потратить баллы можно как обычно — достаточно сказать кассиру во время оплаты.

Параметры кредитной карты

- Льготный период на покупки до 60 дней.

- Процентная ставка — от 23,99% годовых;

- 5,9%, минимум 500 рублей — комиссия за снятие наличных. В месяц можно снять до 200 тысяч рублей. В отличие от карты «ВТБ», есть льготный период 60 дней на то, чтобы вернуть деньги и не платить ещё и проценты;

- Максимальный кредитный лимит — до 700 000 рублей.

Требования к клиенту — более чем скромные:

Минусы:

- Картой «Перекрёсток» от «Альфа-Банка» нужно именно оплачивать покупки. Если вы просто дадите кассиру «отсканить» штрих-код на оборотной стороне, то получите не 3-7%, а стандартный кэшбэк 1%.

- Есть плата за обслуживание — 490 рублей в год.

Комментарий TheCashBack: Неплохо! Если вы покупаете в «Перекрёстке», то получаете 3% на бонусную карту на покупки в любимом магазине, 7% на любимые товары в нём же, да ещё 2% за покупки в других магазинах. Параметры по кредитке тоже выше среднего — есть рассрочка до 60 дней на снятие наличных.

Для кого: для покупателей «Перекрёстка».

Кредитная карта с кэшбэком на АЗС

Многие ищут для себя кредитку, которая позволила бы получать вознаграждение за то, что вы пользуетесь автомобилем, заправляете его, обслуживаете, паркуете и т.д. Все эти расходы составляют достаточно значимую часть бюджета, и если на них можно сэкономить, то почему бы этим не воспользоваться?

Мы составили для вас небольшую подборку, по которым действует бонусная программа в категории «Заправки». Вот их сравнение:

| Карта | Сумма, рублей | Ставка, годовых | Кэшбэк |

| Автокарта Platinum (на сайте банка Зенит) | До 1.000.000 | 26% | До 10% |

| АвтоКарта (на сайте банка ФК Открытие) | До 3.000.000 | От 19,9% | До 10% |

| Яндекс.Плюс в Тинькофф | До 700.000 | От 15% | До 10% |

| Яндекс.Плюс в Альфа-банке (на сайте Альфа-Банка) | До 500.000 | От 11,99% | До 10% |

| Urban Card (на сайте Кредит Европа Банк) | До 600.000 | От 0% | До 10% |

Какая же программа здесь самая интересная? Традиционно большое число заявок поступает на партнерские кредитки «Яндекс.Плюс», которые позволяют не только получать кэшбэк, но и получать выгодные условия по использованию сервисов от Яндекс.

Однако, если смотреть на карточку, которая выгодна автовладельцу, то стоит обратить внимание на Urban Card от Кредит Европа Банка. Она привлекательна уже тем, что дает рассрочку под 0% на 2-12 месяцев для покупок в магазинах-партнерах

Чем она хороша в плане вознаграждений:

- За оплату городского транспорта, метро, пригородных поездов, велопроката и аэроэкспресса вернут 10%;

- За АЗС, автомойки, шиномонтаж, такси, платную дорогу и парковку – 5%;

- За аренду авто или мототранспорта – 3%;

- За прочие покупки – 1%.

Всего можно получить до 5000 баллов за месяц. Они начисляются моментально, и потратить их можно сразу на следующие покупки.

Opencard от банка Открытие с высоким кэшбэком

ФК Открытие активно распространяет кредитку, которая пользуется большой популярностью у его клиентов. Если вы часто совершаете расходы по карточке, то вы можете часть денег вернуть бонусами, и потратить их потом на возмещение 100% от ранее совершенных расходов. Как происходит начисление:

- До 11% за покупки у партнеров.

- 5% за покупки в онлайн и мобильном банке.

- 1% за прочие покупки.

Максимально вернут до 3000 бонусов в месяц, вам нужно тратить не менее 100р. единоразово. Компенсировать можно расходы в размере не менее 1500 рублей. Вы можете также использовать бонусы на покупку билетов и бронирование отеля на партнерском сайте банка (скидка 20%).

Кредитуют на сумму от 20.000 до 500.000 рублей под ставку от 13,9% до 29,9% годовых. Есть беспроцентный срок до 55 дней. Минимальный платеж – 3% от размера долга, но не менее 500 рублей.

Претендовать на получение могут граждане, соответствующие определенным требованиям:

- Возраст от 21 до 75 лет;

- Текущий стаж – от 3 месяцев;

- Постоянная регистрация в регионе присутствия банка;

- Подтверждение дохода, хотя бы косвенное.

Преимущества

Очень выгодная программа лояльности, по которой можно вернуть до 11% от своих покупок. Вы сами выбираете любимую категорию, по которой вам будет приходить повышенный возврат. Выгодно можно потратить на путешествия, купить билеты или забронировать отель со скидкой до 20%.

Недоставки

Обслуживание платное, нужно ежегодно оплачивать по 500 рублей. Если вы за год потратите от 10000 рублей и более, то плата за обслуживание вернется вам в виде бонусов. Большая комиссия за снятие наличных с пластика, 3,9%+390 руб.

Карта с максимальным кэшбэком на кафе и рестораны в 2019 году

Максимальный кэшбэк в категории «Рестораны и кафе» можно получить по дебетовой карточке Masterсard World Black Edition «PRIME» от ЮниКредит Банка.

Характеристики дебетовой карточки

- на сумму в категории «Рестораны и кафе» — от 1% до 15% кэшбэка;

- максимальный кэшбэк для снятия — 10000 рублей в месяц;

- чипованная карта, имеющая возможность бесконтактной оплаты (payWave);

- лимит на снятие наличных денежных средств — 250000 рублей/день, 1 500000 рублей/месяц;

- возможность оформить до 10 дополнительных бесплатных карт;

- для получения карточки достаточно быть старше 18 лет, иметь российский паспорт и заполнить анкету.

Условия и тарифы

- обслуживание стоит 3000 рублей/месяц, а в случае остатка на счете выше 3000000 рублей за месяц — бесплатно;

- подключение информирования через смс — бесплатно;

- карта выдаётся бесплатно, а стоимость срочного выпуска составляет — 2700 рублей;

- перевод денежных средств на карточку другого кредитного учреждения сопровождается оплатой 1,5% от суммы перечисления;

- снятие наличных денежных средств в банкомате иного банка — без комиссии.

Экономьте до 70% с покупок Алиэкспресс — выгодные карты с кэшбэком ⇒

Плюсы и минусы

Основным плюсом карты является наибольший процент по категории «Кафе и рестораны» при оплате продукции в кулинарных заведениях-партнерах финансовой организации.

Ключевыми минусами данной карты являются высокая стоимость за срочный выпуск карточки, а также дорогое годовое обслуживание (36000 рублей в год при невыполнении обязательных условий).

Что такое Cash Back

Сегодня знать что такое кэшбэк нужно каждому пользователю банковскими услугами. С английского сash back буквально означает «деньги обратно». Изначально был задуман некий специализированный сервис для того, чтобы минимизировать траты на рекламу в компаниях. Через платформы кешбэка торговые марки имели возможность получать рекламу с меньшей затратой на рекламную кампанию, а разницу в сумме возвращали покупателям в виде бонусов за покупки в магазинах и супермаркетах. У пользователя кешбэка создается впечатление, что его деньги возвращаются к нему обратно.

В какой-то мере это действительно так, но по факту это финансирование рекламной кампании, на которой удалось сэкономить и предложить товар с выгодой покупателю. С ростом популярности платформ для возврата средств стали появляться и банковские продукты такого рода. Сейчас трудно сказать, какая именно лучшая дебетовая карта с кэшбэком на период 2020 года.

Процедура покупки товара или услуги практически не отличается от привычной до этого схемы. Чтобы совершить покупку с возвратом процента от ее суммы, необходимо на сайте сервиса найти магазин, в котором человек привык совершать шопинг, и перейти на него с платформы. В остальном все происходит так же, как и всегда: клиент оплачивает товар или услугу.

А деньги начисляются на его персональный счет в личном кабинете пользователя. Сумму, что вернулась с произошедших трат, можно перевести на счет электронного кошелька или банковскую карту. Помимо этого, бонусами расплачиваются за развлечения или товары, перечень которых обычно располагается на официальном сервисе возврата средств.

Примечательно то, что сами бонусы начисляются небольшие, в ряде платформ необходимо собрать определенное количество бонусов для их обналичивания, в других сервисах можно снимать от 1 рубля с карты. В карточках от банковских учреждений есть и свои плюсы по сравнению с платформами, и свои слабые стороны.

Выбирать путь получения процентов с трат стоит только после тщательного рассмотрения и сравнения всех характеристик карт и сайтов. Здесь будут подробно рассмотрены именно предложения банков, в этих учреждениях реально найти специальные условия для льготных категорий граждан или относящихся профессионально к ряду сфер: автомобили, путешествия, покупки.

Как выбрать кредитную карту с кэшбэком: какая лучше

Если вы хотите подобрать для себя наиболее оптимальный вариант кредитки, то вам нудно ориентироваться на собственные цели и возможности

Каждый кредитный продукт, описанный выше, по-своему уникальный, и вам нужно понять, что важно именно для вас

Например, если вы не хотите постоянно следить за своими тратами, чтобы получить бесплатное обслуживание, вам нужно выбрать карты, где плата за обслуживание отсутствует вовсе. Таких карт немало, и даже если у них платный выпуск, то эти деньги часто возвращаются.

Не хотите переживать о том, что вам начислят огромные проценты? Тогда вам стоит присмотреться к карточкам с максимальным льготным периодом. Чем он дольше, тем больше шансов, что вы успеете вернуть задолженность без переплаты, например, в АТБ банке.

Часто совершаете покупки в одних и тех же магазинах или категориях? Поищите партнерскую кредитку, которая даст вам максимальное количество привилегий и бонусов именно в этой партнерской сети. Большой выбор, к примеру, в Тинькофф банке.

Соответственно, нельзя назвать лучшей только одну кредитку. Каждая из них имеет свои преимущества и особенности. И ваш выбор также должен быть индивидуальным. Используйте наши сравнительные таблицы, чтобы найти свою выгоду.

Лучшие кредитные карты с кэшбеком 2020 года обладают повышенным уровнем начисления бонусов. То есть не только классическим 1%, но и более высоким в льготной категории. Хорошо, если банк позволяет клиентам самостоятельно выбирать любимые категории. Выбор можно менять в личном кабинете ежеквартально или еженедельно.

Самые любимые категории с повышенным кэшбэком среди заемщиков — траты на АЗС, в супермаркетах, в кафе и ресторанах. Часто можно выбрать категории такси, детских магазинов, магазинов одежды, косметики, салонов красоты, спортивных товаров и услуг. Бывают специальные карты для путешественников, где серьезный кешбэк дается за оплату картой туристических путевок, бронирование отелей, покупку авиа и ж/д билетов.

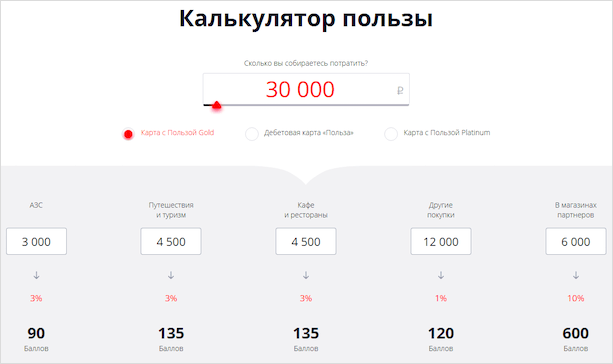

Выгодное предложение от ВТБ

Весьма полезной кредитной картой является Мультикарта ВТБ Банка. У нее очень много преимуществ. Так, лимит превышает любой, который предлагают эмитенты других кредиток, — до 1000000 руб. Если заказывать карточку с суммой заемных средств до 100 тыс. руб., подается минимальный пакет документов. Держателю Мультикарты полагаются разнообразные вознаграждения и бонусы.

Ежемесячно вы будете вправе самостоятельно поменять одну из категорий:

- АЗС, парковки — кэшбэк до 10%;

- с любых покупок — кэшбэк до 2%;

- Кэшбэк с оплаты билетов в театр/кино, безналичного расчета в кафе — до 10%;

- Путешествия — мили до 4%, подлежащие обмену на авиа- и ж/д билеты, бронирование номера в отеле и т.п.;

- Коллекция — бонусы до 4%, которые необходимы для приобретения товаров из предложенного партнерами ВТБ списка;

- Сбережения — до 8,50%, идущие на накопительный счет.

Вы можете оформить до 5 дополнительных карт без оплаты за услугу. При своевременном возврате долга, проценты не начисляются. А вообще, ставка достигает 26% годовых. Грейс-период длится 101 дн. Заметьте, он распространяется на: операции по покупке, обналичивании карты в банкомате, денежные переводы. За обслуживание клиент платит 0 руб. (ежегодно).

Однако он не понесет данных расходов, если будет активно пользоваться кредиткой, т.к. деньги за комиссию вернутся обратно. Кредитные карты с кэшбэком выдают 21-летним лицам и старше, российским гражданам, получающим от 15 тыс. руб. Еще спросят прописку. Она должна быть постоянной и в субъекте нахождения ВТБ. Из документов потребуются: справка, подтверждающая доход, паспорт, СНИЛС. Максимальная величина кэшбэка в месяц не может превышать 15 тыс. руб.