Кредитная «карта возможностей» втб

Содержание:

- Обзор программы по кредитным картам ВТБ 24

- Чем отличается Мультикарта от других карт?

- Беспроцентный льготный период

- Опции кредитной карты ВТБ 24: кэшбэки и бонусы

- Как оформить кредитную Карту Возможностей ВТБ онлайн?

- Использование заемных средств

- Похожие кредитные карты со льготным периодом от 100 дней в Москве от других банков

Обзор программы по кредитным картам ВТБ 24

В 2017 году ВТБ выпустил кредитную карту универсального типа – Мультикарта. Это кредитное предложение заменило все имевшиеся ранее виды кредиток. Главная особенность карты в том, что она может сочетать в себе признаки и кредитной, и дебетовой. Комплекс настроек и услуг клиент подбирает сам, включая или удаляя доступные для него сервисы к карте.

Карта ВТБ 24 может обслуживаться банком бесплатно при соблюдении любого из установленных требований:

- суммарно на всех видах счетов в этом банке у клиента находится не менее 15 тысяч рублей (сумма учитывается по размеру среднего остатка);

- с карты ежемесячно тратится от 15 тысяч рублей;

- в каждом месяце фиксируется приход на карточку минимум 15 тысяч рублей.

ВТБ 24 установил для кредитной карты условие, по которому несоответствие всем трем перечисленным параметрам платежеспособности будет основанием для начисления ежемесячной платы за обслуживание. Сумма платежа будет равна 249 рублям. Пакет услуг предусматривает бесплатное оформление максимум 5 мультикарт по кредитовому признаку.

Кредитная карта ВТБ 24 по условиям пользования позволяет ее обладателю подобрать оптимальную для него программу накопления бонусов или кэшбэка.

- Лимит средств на заимствование установлен в пределах 1 млн. рублей.

- Ставка процента для кредитных сумм равна 26%.

- Период пользования деньгами с кредитки ВТБ 24 без начисления процентов на потраченные суммы составляет 50 дней. Этот льготный временной промежуток распространяется не только на оплату счетов, но и на снятие наличности.

Миниальный ежемесячный платеж по кредитной карте

Условия договора для кредитной карты ВТБ предусматривают внесение ее обладателем ежемесячно минимального платежа. Его размер соответствует 3% от сумм, которые сформировали задолженность прошлого месяца. Оплата должна пройти до 20 числа текущего месячного периода. За обналичивание средств банк начисляет комиссию 5,5% от запрошенной суммы наличности. Минимальный платеж по комиссии за обналичку составляет 300 рублей.

Кэшбэк по кредитной карте

Кредитная карточка ВТБ 24 в зависимости от сумм, потраченных на покупки, позволяет получать до 10% возврата в виде бонусов и кэшбэка. Для их начисления держатель карты должен выбрать предпочтительную опцию. Менять настройку можно каждый месяц. Единственное условие для применения системы бонусов и возврата части средств – соответствие необходимому уровню трат с карты. Сумма минимальных плат в месяц не может быть меньше 5 тысяч рублей. Чем больше денег было потрачено, тем выше процент кэшбэка (верхняя планка установлена на уровне 75 тысяч рублей).

Банк предлагает такие варианты:

- «Авто». Кэшбэк по кредитной карточке ВТБ 24 начисляется на суммы, потраченные на оплату счетов за парковку и за платежи на АЗС. Максимум 10% возврата.

- «Рестораны». Опция кэшбэка в пределах 10% будет применяться по отношению к тратам в кафе, ресторанах, к оплатам за билеты в кино и театральные учреждения.

- «Cash Back». Возврат 1-2% от всех израсходованных средств на любые цели.

- «Коллекция». Это бонусная программа, при которой за покупки начисляются баллы (1–4 бонуса) за каждые 30 потраченных рублей. Бонусы можно тратить на имеющиеся в каталоге bonus.vtb24.ru/ товары.

- «Путешествия». Кредитные карты ВТБ 24 с этой опцией накапливают мили, которые начисляются за каждые 100 потраченных рублей. Мили обмениваются на билеты, оплату бронирования гостиничных номеров, аренду автомобилей.

Чем отличается Мультикарта от других карт?

Если говорить об условиях карты, то они – вполне обычные для кредитки с премиум-статусом. Максимальный лимит – 1 000 000 рублей, беспроцентный период – 50 дней, ставка – 26% годовых. Можно выпустить ее в системе Visa или MasterCard. У нее действует бесконтактная оплата, есть поддержка Apple Pay, Samsung Pay и Android Pay. Обслуживание карты бесплатное при активном использовании, частых поступлениях или большом остатке на счете.

От других карт Мультикарта отличается бонусной программой – вернее, ее вариантами. Каждый месяц можно выбирать либо небольшой кэшбэк за все траты, либо повышенный за траты в категориях «Авто» и «Рестораны», либо бонусные баллы, которые можно тратить на некоторые покупки – например, на авиабилеты. Каждый может подключить тот бонус, которым пользуется чаще всего, а остальные использовать по необходимости. Такую возможность банк ввел первым среди российских.

Она отличается от кредитной тем, что у нее отсутствует лимит и связанные с ним тарифы. Для дебетовой Мультикарты можно подключить накопительный бонус – до 10% годовых на остаток каждый месяц. Она доступна также и в системе МИР.

Подробные условия пользования Мультикартой и информация о бонусных программах – в таблице:

| Условия |

Мультикарта кредитная |

Мультикарта дебетовая |

||

| Стандартная | Зарплатная | Пенсионная | ||

| Платежная система | Visa Gold, MasterCard World | Visa Gold, MasterCard World, МИР Премиальная | МИР Премиальная | |

| Валюта счета | Рубли | Рубли, доллары США, евро | Рубли | |

| Условия кредитного лимита |

|

Нет | ||

| Стоимость выпуска |

|

|||

| Стоимость обслуживания |

|

|

|

|

| Требования для оформления |

|

|

|

|

| Необходимые документы | Паспорт, справка о доходах 2-НДФЛ или по форме банка | Паспорт | Паспорт, заявление на перевод зарплаты (сдается в бухгалтерию по месту работы) | Паспорт, пенсионное удостоверение, заявление на перевод пенсии (сдается в ПФР) |

| Пополнение |

|

|||

| Снятие наличных |

|

|

||

| SMS-уведомления | Бесплатно | |||

| Бесконтактная оплата |

|

|||

| Бонус «Cash Back» |

|

|||

| Бонус «Авто или Рестораны» |

|

|||

| Бонус «Коллекция или Путешествия» |

|

|||

| Бонус «Сбережения» |

|

Беспроцентный льготный период

Беспроцентный или как его еще называют льготный период — это время, в течение которого клиент не платит проценты за использование кредита. Данный период по Мультикарте банка ВТБ составляет 101 день. По условиям пользования картой ВТБ 24, беспроцентный период начинает свой отсчет с даты списания денежных средств с карты после совершения первой операции по ней (оплата покупок, снятие наличных, денежный перевод). Первые 20-ть дней каждого месяца принято считать платежным периодом. Именно на протяжении данного срока клиент вносит минимальный платеж на карту — 3% от размера задолженности. Однако Банк ВТБ предоставил клиентам небольшой бонус — в первый месяц пользования карты погашения кредита не осуществляется. В личном кабинете клиент может отследить все свои операции по карте, а также посмотреть, когда нужно внести минимальный платеж, его размер и окончание льготного периода. Максимальный размер платежа банком не ограничивается, поэтому клиент вправе погасить задолженность по кредиту, не дожидаясь 101 дня.

В случае не внесения никаких платежей на карту, после окончания платежного периода банк начисляет проценты по кредиту (26% годовых), штраф за несвоевременное погашение задолженности (0,1% в день от суммы невыполненных обязательств), а также подает информацию в бюро кредитных историй о недобросовестности клиента. Если клиент оплачивает минимальные платежи, но по окончанию лимитного периода не внесет всю сумму задолженности, то в этом случае будут начислены только проценты за весь период. И самый благоприятный вариант для всех — это когда клиент уплачивает и минимальные платежи, и остаток кредитных средств. В этом случае условия льготного периода клиент выполняет и никаких процентов банку не платит. После погашения задолженности через 101 день для клиента откроется новый кредитный период, новые преимущества и новое бесплатное использование денег банка.

Опции кредитной карты ВТБ 24: кэшбэки и бонусы

ВТБ 24 предлагает своим клиентам следующие опции по кредитным картам:

Опция Авто. Ориентирована на клиентов, тратящих большую часть заемных средств на оплату услуг АЗС и парковочных мест. В рамках этой опции размер Кэшбэка зависит от суммы, покупок по кредитной карте.

Максимальная сумма в месяц, доступная для возврата — 3 тысячи рублей.

Опция Рестораны. Подходит для тех, кто не жалеет денег на вкусные обеды и развлечения. Кэшбэк начисляется с оплаты счетов в кафе и ресторанах, а также при покупке билетов в театры и кино. Размер возврата также зависит от суммы покупок по карте.

Опция Cash back. Предусматривает возврат бонусных рублей на любые покупки, совершенные через платежные сервисы Apple Pay, Google Pay, Samsung Pay. Процент возврата зависит от сумм покупок и рассчитывается по следующим ставкам:

При оплате покупок без платежных систем кэшбэк начисляется в размере 1% от суммы покупок. Предельный размер возврата за месяц — 5 тысяч рублей. Дополнительным бонусом опции Cash back является начисление максимально возможного вознаграждения (2,5%) на все приобретения по карте в первый месяц после подключения услуги.

Опция Коллекция. Выгодна тем, кто часто совершает покупки через партнеров программы лояльности банка ВТБ (Л’этуаль, Перекресток, Booking.com, Aliexpress и другие). В рамках этой опции в первый месяц после подключения на карту возвращается 4% бонусов за любые покупки независимо от сумм. Далее тарифы Кэшбэка следующие:

За покупки у партнеров ВТБ начисляются повышенные бонусы до 11% от суммы сделки. Потратить накопленные средства можно, приобретая товары в каталоге на сайте bonus.vtb.ru. Курс обмена: 1 бонус = 1 руб. При нехватке бонусных средств можно доплатить за покупку рублями.

Опция Путешествия. Подойдет тем, кто не представляет свою жизнь без поездок по России и заграницу. За совершенные покупки в любых магазинах на карту начисляются мили. Обменять их можно на покупку авиа и ж/д билетов и при бронирование отелей. Курс составляет 1/1. Начисления миль зависят от сумм покупок по карте. В первый месяц после подключения опции вознаграждение предоставляется в максимальном размере (4%). Далее согласно приведенной ниже таблицы.

Опция Сбережения. Выгодна для владельцев накопительных и сберегательных счетов ВТБ 24. Предусматривает увеличение процента по вкладам до 1,5 единиц. Вознаграждение исчисляется пропорционально покупкам по Мультикарте в следующих пределах:

Опция Заемщик. Это совершенно новая функция Мультикарты ВТБ. Клиентам, у которых есть кредит наличными или ипотека в ВТБ, эта опция позволит снизить процентную ставку и сэкономить на ежемесячных платежах. Ставка снижается в зависимости от суммы покупок по кредитной карте, а также от того, собственные или заемные средства используются при оплате. Для владельцев ипотеки опция Заемщик действует по следующим тарифам:

Клиентам, выплачивающим кредиты наличными, кэшбэк начисляется по ставкам:

Ставка по кредиту или ипотеке автоматически пересчитывается банком каждый месяц. График платежей при этом не меняется. Разница между установленной величиной ежемесячных платежей и начисленной с учетом покупок по Мультикарте ежемесячно возвращается на счет клиента.

Как уже говорилось ранее, изменять опции можно один раз в месяц через отделение банка или, позвонив по телефону горячей линии 8 800 100-24-24. Комиссия за переход не взимается.

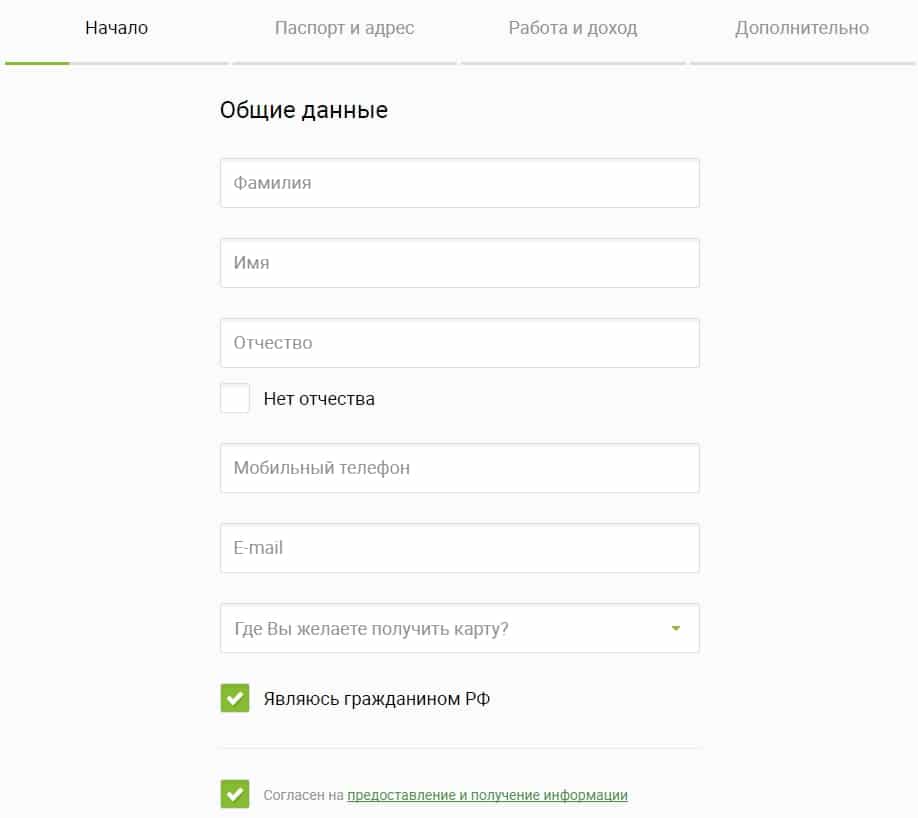

Как оформить кредитную Карту Возможностей ВТБ онлайн?

Чтобы получить кредитную карту ВТБ Банка в свое пользование, вам необходимо подать соответствующую заявку на сайте банковского учреждения. Для этого нажмите на любую клавишу «Онлайн заявка», «Оформить кредитную карту» или «Заказать», а затем:

- Выберите желаемый кредитный лимит (от 10 000 до 1 000 000 рублей с шагом в 1000 руб.).

- Укажите, получаете ли вы зарплату на другую карту ВТБ (если это так, то это существенно увеличит ваши шансы на одобрение заявки, а также повысит ваш персональный кредитный лимит). Отвечайте честно, иначе ваша заявка может быть автоматически отклонена.

- Зарегистрируйтесь: введите ФИО, дату рождения, мобильный номер телефона и адрес электронной почты. Вы можете ускорить процесс заполнения анкеты, если зарегистрируетесь через свой уже существующий аккаунт Госуслуги.

- На следующем шаге введите паспортные данные, информацию о месте работы, уровне доходов и пр.

После отправки заявки на кредитную карту необходимо подождать какое-то время. Банк заявляет, что клиент может узнать решение в течение 5 минут, не посещая офис, однако будьте готовы, что на рассмотрение понадобиться больше времени.

Одобренную карту можно забрать в ближайшем отделении ВТБ Банка.

Условия кредитной карты ВТБ Карта Возможностей

Рассматривая кредитную Карту Возможностей ВТБ и ее условия в частности, оказывается, что это предложение действительно заслуживает внимания и может претендовать на роль одной из самых выгодных кредиток:

- Кредитный лимит — до 1 000 000 рублей.

- Процентная ставка в год — от 11,6% до 28,9% (от 31,9% до 34,9% по операциям снятия наличных).

- Стоимость обслуживания карты в год — 0 рублей.

- Льготный период — до 110 дней под 0%.

- Кэшбэк — от 1,5% (от оборота ТСП) до 15% от суммы расходов на покупки у партнеров «Мультибонус».

- Минимальный платеж в месяц — 3% от долга.

- Комиссия за вывод наличных — 5,5% от суммы снятия сверх лимита (мин. — 300 руб.).

Карта Возможностей — это кредитная карта с бесплатным снятием и собственных, и кредитных средств (только в банкоматах ВТБ Банка), однако во втором случае установлен лимит до 50 000 рублей в месяц. В случае его превышения с баланса карты будет взиматься 5,5% от суммы. Подобные условия предлагаются держателям кредитной карты Альфа Банк 100 дней без процентов.

Что касается кредитной ставки, то она зависит от многих факторов, в том числе от ваших ежемесячных затрат. ВТБ Банк установил минимум в размере 5000 рублей в месяц. Именно такую сумму нужно тратить каждый месяц, чтобы ваша персональная кредитная ставка вне льготного периода была на 3% меньше стандартной. Сниженный процент по умолчанию будет действовать только в первый месяц обслуживания кредитной карты. Таким образом, со скидкой процентная ставка может варьироваться от 11,6% до 28,9% по безналичным операциям, а при снятии наличных составит 31,9%. Без скидки это 14,6–28,9% годовых и 34,9% годовых соответственно.

Что касается кэшбэка, то эта услуга подключается дополнительно на усмотрение клиента. Она платная, и за подключение этой опции нужно заплатить 590 рублей. Кроме того, внимательно ознакомьтесь со всеми условиями бонусной программы. Например, за операции совершенные за рубежом кэшбэк по кредитной карте не начисляется.

Требования и документы

Чтобы оформить Карту Возможностей ВТБ, вам необходимо просто отправить заявку с желаемым кредитным лимитом и ожидать решения. Однако чтобы вам наверняка ее одобрили, убедитесь, что соответствуете всем требованиям банка:

- Возраст — от 18 лет.

- Доход — от 15 000 рублей в месяц (официальный).

- Документы: гражданский паспорт + справка о доходах.

Получить кредитную карту без справки о доходах и трудоустройства могут только неработающие пенсионеры. От них требуется паспорт, пенсионное удостоверение и документ, подтверждающий размер пенсии (например, выписка из ПФР).

Способы получения кредитной карты

Когда ваша заявка на кредитную карту будет одобрена, вы сможете забрать ее в ближайшем отделении ВТБ Банка. После подписания кредитного договора вам будет выдана карта, но для получения доступа к кредитным средствам обязательно активируйте ее. Для начала нужно получить PIN-код (это можно сделать по номеру горячей линии банка, а также в ВТБ Онлайн), а затем провести активацию карты в банкомате ВТБ Банка.

Как закрыть кредитную карту?

Закрытие кредитной карты ВТБ Банка осуществляется по стандартной процедуре:

- Погасите все долги, оплатите комиссии и штрафы.

- Если на балансе карты есть ваши собственные средства, снимите их.

- Подайте заявку на закрытие карты (по телефону горячей линии или в офисе ВТБ).

Если вы все сделали правильно, у вас не осталось непогашенных задолженностей, а банк, в свою очередь, ничего не должен вам, в установленный срок карточный счет будет закрыт.

Использование заемных средств

Прежде, чем начать пользоваться заемными средствами, необходимо для себя определить, для чего же они нужны. Для этого следует четко выяснить, какими преимуществами должна обладать карточка, чтобы она приносила пользу.

Кредитную Мультикарту ВТБ лучше всего заказывать на сайте банка, что позволит не платить комиссию 249 рублей за подключение пакета услуг и обслуживание за первый месяц. Бесплатное подключение пакета услуг доступно пенсионерам и работникам, получающим зарплату в банке. В ином случае необходимо оплатить комиссию, которую вам вернут в течении следующего календарного месяца, если выполните одно из условий:

- среднемесячные остатки на всех счетах в рамках пакета от 15 000 руб.;

- поступления от юридического лица за месяц от 15 000 руб.;

- оплатили картой товары или услуги за месяц на сумму от 15 000 руб.

С помощью кредитной карты можете:

- оплачивать покупки в магазинах;

- снимать наличность;

- получать бонусы и скидки.

В кредитной карте ВТБ предлагается несколько видов опций, из которых подключается только одна, но есть возможность менять не более одного раза в месяц.

| Потраченные средства за один месяц, руб. | до 4 999 | 5 000 – 14 999 | 15 000 – 74 999 | 0т 75 000 |

|---|---|---|---|---|

| «Путешествия», за 100 рублей покупок | – | 1 миля | 2 мили | 4 мили |

| «Коллекция», за 100 рублей покупок | – | 1 бонус | 2 бонуса | 4 бонуса |

| «Авто», от затрат на АЗС и парковках | – | 0.02 | 0.05 | 0.1 |

| «Рестораны», от затрат в ресторанах, кино, театрах | – | 0.02 | 0.05 | 0.1 |

| Cash Back, от суммы покупок | – | 0.01 | 0.015 | 0.02 |

| «Сбережения», надбавка к накопительному счету | – | 0.005 | 0.01 | 0.015 |

Бонусная опция «Путешествия» подойдет любителям отдыха и тем, кто сталкивается с частыми командировками. Зарабатывая мили, в дальнейшем, обменивайте на авиа и ж/д билеты, бронирование отелей и аренду автомобилей. Каким образом происходит обмен миль, можно узнать на официальном сайте ВТБ.

Бонусная опция «Коллекция» имеет сходство с предыдущей, но здесь вам дают бонусы, которые обмениваете на товары партнеров банка, указанные также на сайте. Перечень товаров – скидки, сертификаты, электроника, мебель, товары для детей и многое другое.

Владельцам транспортных средств станет не заменимым бонус «Авто», который позволит сэкономить средства на топливо и парковку. При посещении АЗС и, расплачиваясь кредитной Мультикартой ВТБ, водитель получает возврат средств на счет в виде определенного процента в зависимости от потраченных денежных средств.

Посетителям кафе, ресторанов, театров и кино должна быть интересной опция «Рестораны». Посещая свои любимые заведения, получаете приятный сюрприз в виде Cash Back на свою карту.

Cash Back на все траты – идеальный вариант для тех, кто совершает покупки не привязываясь к определенным местам. Банк вернет вам часть, независимо от места совершения оплаты картой.

«Сбережения» – владельцам свободных денежных средств. Совершая покупки картой ВТБ, получаете дополнительный процент к своему накопительному счету, но следует учесть, что максимальная сумма на которую идет надбавка составляет 1 500 000 руб.

ВТБ не только привлекает клиентов для покрытия повседневных расходов, но и предоставляет дополнительные «фишки» в виде бонусов.

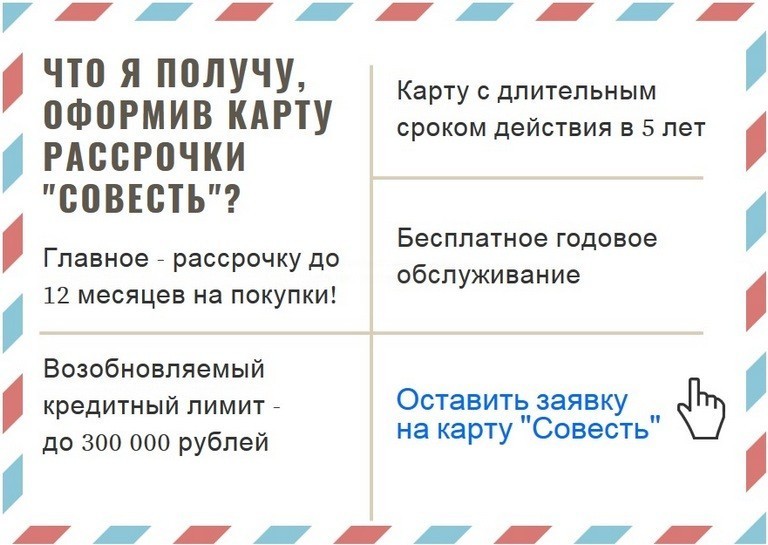

Похожие кредитные карты со льготным периодом от 100 дней в Москве от других банков

| Картаа-яя-а | Ставкаменьшебольше | Кредитныйлимитбольшеменьше | ЛьготныйЛьготн.периоддольшекороче | Стоимостьобслуж.иваниядешевледороже | Прочиеусловия | Оформить | |

|---|---|---|---|---|---|---|---|

|

МТС-БанкMasterCard Standard |

0 % | до150 000₽ | до1115дней | До 10 950₽ / год |

Cashback до 6% Льготный период распространяется на снятие наличных Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

СургутнефтегазбанкVisa PlatinumVisa Signature |

8 % | до1 500 000₽ | до386дней | До 164 250₽ / год |

Программа лояльности Льготный период распространяется на снятие наличных Бесконтактная оплата Visa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

РайффайзенбанкGold MasterCard |

от 9,8 % | до600 000₽ | до110дней | 1800₽ / год |

Cashback до 30% Программа «Скидки для Вас» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

ОТП БанкWorld MasterCard |

от 9,9 % | до300 000₽ | до120дней | Бесплатно | Бесконтактная оплата MasterCard PayPass | Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Рассрочка до 18 месяцев СовкомбанкWorld MasterCard |

10 % | до350 000₽ | до1095дней | Бесплатно |

На собственные средства начисляются до 10% годовых Начисление баллов за покупки, Программа «Бонус 5х10» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Почта БанкVisa Rewards |

от 10,9 % | до1 500 000₽ | до120дней | 1188₽ / год |

Программа лояльности «Мультибонус» Бесконтактная оплата Visa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

ЛОКО-БанкPlatinum MasterCard |

11,9 % | до150 000₽ | до1095дней | До 36 135₽ / год |

Льготный период распространяется на снятие наличных Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Банк УралсибVisa Rewards, Visa Rewards Non Personalised |

от 11,9 % | до1 000 000₽ | до120дней | 1-й год990 руб.со 2-го1188 руб. |

Cashback до 30% Бесконтактная оплата Visa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Уральский Банк РиРVisa ClassicVisa Unembossed |

от 12 % | до700 000₽ | до120дней | 1188₽ / год |

Cashback до 40% Бесконтактная оплата Visa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Снятие кредитных средств без комиссии в любых банкоматах ФК ОткрытиеVisa GoldVisa Gold Rewards |

от 13,9 % | до500 000₽ | до120дней | 1200₽ / год | Бесконтактная оплата Visa payWave | Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Московский Кредитный БанкWorld MasterCardVisa Rewards |

от 18 % | до11 500$ | до123дней | 7$ / год |

Cashback до 25% Программа «МКБ Бонус» Бесконтактная оплата MasterCard PayPassVisa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Московский Кредитный БанкWorld MasterCardVisa Rewards |

от 18 % | до11 500€ | до123дней | 6€ / год |

Cashback до 25% Программа «МКБ Бонус» Бесконтактная оплата MasterCard PayPassVisa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Московский Кредитный БанкWorld MasterCardVisa Rewards |

от 21 % | до800 000₽ | до123дней | 499₽ / год |

Cashback до 25% Программа «МКБ Бонус» Бесконтактная оплата MasterCard PayPassVisa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Банк Русский СтандартPlatinum MasterCard |

от 21,9 % | до299 000₽ | до100дней | 1190₽ / год |

Туристический портал RSB Travel, Программа «Клуб скидок» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

СМП БанкМИР |

от 22 % | до1 000 000₽ | до100дней | 1500₽ / год |

Льготный период распространяется на снятие наличных Бесконтактная оплата Бесконтакт |

Оформить в банкеПодробнее | |

| Все о карте | |||||||

|

РосбанкWorld MasterCard Black Edition |

от 22,9 % | до2 000 000₽ | до120дней | Бесплатно | Бесконтактная оплата MasterCard PayPass | Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

000000000000IVANOV Банк СоюзWorld MasterCardVisa PlatinumMasterCard World Unembossed |

23 % | до750 000₽ | до115дней | 1-й год1650 руб.со 2-го1800 руб. |

На собственные средства начисляются до 4% годовых Программа лояльности, Дисконтная программа Льготный период распространяется на снятие наличных |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

СМП БанкМИР |

от 24 % | до300 000₽ | до100дней | Бесплатно |

Льготный период распространяется на снятие наличных Бесконтактная оплата Бесконтакт |

Оформить в банкеПодробнее | |

| Все о карте | |||||||

|

ПромсвязьбанкWorld MasterCardМИРMasterCard World Instant Issue |

24 % | до600 000₽ | до101дней | 1190₽ / год |

Акция «Добро пожаловать!» Бесконтактная оплата MasterCard PayPassБесконтакт |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Всероссийский банк развития регионовWorld MasterCard |

24 % | до1 500 000₽ | до115дней | Бесплатно |

Cashback до 30% Льготный период распространяется на снятие наличных Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте |