Мой инвестиционный портфель

Содержание:

- Диверсифицируйте риски

- Как правильно составить инвестиционный портфель новичку

- Определите инвестиционные цели и горизонт инвестирования

- Как составить инвестиционный портфель

- Что конкретно покупать и по чём

- Типы инвестиционных портфелей

- Риски

- Инвестиционный портфель Рэя Далио («Все сезонный»)

- Что такое инвестиционный портфель

- Как составить и управлять инвестиционным портфелем?

- Что такое инвестиционный портфель

- FAQ

- Что должно входить в инвестиционный портфель

Диверсифицируйте риски

Вложения между разными активами надо распределить так, чтобы снизить риски и установить определенный уровень доходности.

Инвестируйте в разные активы. Не вкладывайте все в один актив — инвестируйте в максимально разные.

Допустим, вы положили все деньги в самый надежный актив — банковский депозит. Несколько лет вы получали свои 5-9% годовых, но потом банк обанкротился, и вы потеряли все деньги. Но если бы вы разделили деньги хотя бы на 3 вклада, то после банкротства одного банка вы бы потеряли только треть денег, а оставшиеся части продолжили бы приносить доход.

На практике портфель лучше составлять из 10-15 частей. Если меньше, риски будут слишком велики. Если активов больше, портфель не станет более диверсифицированным, за ним будет сложно следить, а доходность уменьшится.

Чем разнообразнее активы в портфеле, тем лучше. Поэтому вкладывайте деньги не просто в разные банки, а в разные инвестиционные инструменты: акции, облигации, ПИФы, драгметаллы, валюта и прочее.

Избегайте системных и несистемных рисков. Если упростить, риски бывают системными, когда падает весь рынок (например, из-за кризиса) и несистемными, когда падает конкретный актив (например, банкротится банк из-за плохого управления).

Чтобы избежать системных рисков, составьте диверсифицированный портфель, в котором активы зависят от разных факторов. Например, не вкладывайте все в акции нефтяной отрасли — тогда весь ваш портфель будет зависеть от курса доллара и цен на нефть. Чтобы избежать несистемных рисков, вкладывайте только в «голубые фишки» — надежные компании с хорошей репутацией.

Если покупаете ценные бумаги, возьмите бумаги из 4-8 разных отраслей в равных пропорциях. Даже если вы абсолютно уверены, что акции Facebook дадут отличный рост, не закупайте его на 60-80%, особенно в долгосрок. В любой момент рынок может просесть, и чем больше вы вложили в подешевевший актив, тем больше потеряете.

Задайте уровень доходности. Распределяйте активы так, чтобы они компенсировали и дополняли друг друга. Волатильный высокодоходный актив уравновесьте менее доходным, но более устойчивым. Например, акции — облигациями, валюту – золотом.

Допустим, доля одного актива сначала составляла 20% от всего портфеля. Из-за резкого роста его доля увеличилась до 40%. Риск вырос в 2 раза: если актив подешевеет вдвое, инвестор потеряет не 10% средств, а 20%.

Составьте портфель так, чтобы одна часть активов приносила дивиденды или проценты, а другая — росла в цене. Классическое сочетание мы описали выше — это 60-80% акций и 10-20% облигаций. Тогда, если рынок акций упадет, вы продолжите получать прибыль, которую сможете инвестировать дальше. А когда рынок акций растет, выводите полученные проценты и вкладывайте в менее рискованные активы. В идеале, вы должны постоянно следить за выбранным процентным соотношением консервативных, агрессивных и умеренных активов в портфеле.

Вложите в разные валюты. Вложения в разные валюты диверсифицируют риски — если одна из них просела, другие компенсируют потери. Когда рубль падает, растут доллар и евро, и наоборот — они никогда не падают вместе.

Самый простой вариант — просто разделить деньги на 3 части и на две из них купить доллары и евро. Но когда вы храните средства в виде денег, вы теряете в инфляции. Гораздо эффективнее вложиться в активы, которые продаются за доллары или евро. Например, в акции американских компаний или в облигации. Поэтому, скорее всего, доля валютных инвестиций в вашем портфеле будет 70-80%.

Чтобы диверсифицировать риски, Артур купил акции за доллары, а рубли вложил в ETF-фонды, краудлендинг и облигации. Он купил 5 акций американских компаний по 8% каждая, 2 индексных фонда американских акций FXIT и FXUS, один фонд китайских — FXCN, облигации федерального займа и инвестировал 20% средств в краудлендинг.

Средняя доходность по выбранным активам:

| акции | 10-15% |

| ETF | 30-40% |

| краудлендинг | 20-30% |

| облигации | 8-12% |

Прогноз роста портфеля близок к желанным 25%. Если прогнозы и ожидания сбудутся, за 3 года Артур заработает на инвестициях свыше 180 000 ₽ и выполнит собственную цель.

Как правильно составить инвестиционный портфель новичку

Самое первое, на что следует обратить внимание, – активы, в которые вы вкладываете деньги, должны обладать максимальной ликвидностью. То есть, если вы захотите их продать – сможете сделать это легко

Ознакомьтесь с листингом Московской и Санкт-Петербургской фондовых бирж. Если вы хотите вложиться в иностранные бумаги – изучите их котировки за последние пару лет на мировых биржах. Также следует тщательно подойти к выбору брокера. Ознакомьтесь с базовыми условиями (порог входа, комиссия, налогообложение).

Теперь разберем по пунктам более подробно, как правильно составить инвестиционный портфель новичку.

Определитесь с суммой

Как я уже говорила, инвестировать следует начинать с небольших сумм. Но если у вас образовалась достаточно крупная сумма и вы готовы ею рискнуть – почему бы и нет.

Далее, примерно сформулируйте доходность, которую вы хотите получать от портфеля. После этого переходим к следующему этапу.

Анализ целей, ограничений инвестора и горизонта инвестирования

Предположим, ваша цель – накопить один миллион рублей. На данный момент у вас есть только 100 тысяч руб. Какова вероятность накопить миллион за год? Правильно, скорее всего нулевая. Про сверхприбыль от криптовалют мы не говорим, поэтому цель должна быть достижима.

Итак, начальный капитал – 100000 руб., а цель – миллион. Отсюда вытекают понятия ограничений инвестора и горизонта вложений.

Предположим, мы хотим получить миллион через пять лет. Реально ли это? Все зависит от того, как вы сформируете инвестиционный портфель. Надо понимать, что высокая доходность предполагает и высокий риск. Таким образом, горизонт инвестирования следует увеличить, если вы хотите этот риск снизить. Кроме того, в портфеле должны присутствовать защитные активы, которые не дают высокой доходности. Они нужны на случай неблагоприятных обстоятельств, например, периодов экономической рецессии.

Но, возвращаясь к цели, следует определить и нижнюю планку доходности портфеля. Как минимум она должна быть выше инфляции и ставок по банковским депозитам.

Степень риска

Уровень риска выше среднего присущ спекулятивным инвестиционным стратегиям, а также некоторым инструментам, в частности, фьючерсам и акциям отдельных компаний. Такие активы необходимо «уравновешивать» консервативными инструментами. Доля последних в структуре инвестиционного портфеля определяется вашей личной стратегией и устойчивостью к риску.

Основы риск-менеджмента следующие:

- диверсификация рисков;

- следование выбранной стратегии;

- анализ инструментов, в которые вы вкладываете средства.

Следует еще добавить, что риск значительно увеличивается при торговле с кредитным плечом.

Структура портфеля

Какова будет структура вашего портфеля – зависит от целей, ожиданий, горизонта инвестиций, а также возраста инвестора. Чем ближе к пенсии, тем выше должна быть доля консервативных инструментов. А в молодом возрасте, пока у вас есть заработок, можно вкладывать и в ценные бумаги развивающихся компаний.

Вы можете посоветоваться со своим брокером, как правильно собрать инвестиционный портфель. Приведем лишь небольшую классификацию активов по уровням риска:

| Наименование актива | Уровень риска |

|---|---|

| Фьючерсы | Высокий |

| Опционы | |

| Акции | |

| Корпоративные облигации | Средний |

| Драгметаллы | |

| Гособлигации | Низкий |

| Банковские депозиты |

Определите инвестиционные цели и горизонт инвестирования

Определитесь, чего вы ждете от своих инвестиций — назовите точную сумму и срок. Например:

-

накопить на квартиру в Москве за 3 года;

-

создать капитал в $1 млн через 10 лет;

-

отложить на безбедную старость через 30 лет, чтобы получать пассивный доход в 100 000 ₽ в месяц.

Цели должны быть реалистичными. Чтобы накопить миллион долларов через 10 лет, вы должны зарабатывать и откладывать по $100 000 в год или $8300 ежемесячно. Если ваша зарплата 100 000 ₽ в месяц, гораздо более реалистичной будет цель в 1-2 млн через 3-4 года.

В зависимости, от ваших целей, у вашего портфеля будет разный состав. Чем дольше срок инвестирования, тем больше агрессивных (рисковых, но доходных) инструментов можно включить в портфель

На длительном сроке, колебания портфеля не имеют большого значения — важно общее движение рынка. А вот для краткосрочных инвестиций, или по мере приближения к цели, надо отдавать предпочтение консервативным инструментам

Поэтому, если хотите накопить на квартиру через 3 года, вам не подойдут долгосрочные инвестиции на срок 5-10 лет. Идеальным вариантом станут краткосрочные облигации, растущие акции, паи ETF-фондов, валюта, краундлендинг. А вот копить на пенсию надо самыми долгосрочными и надежными инструментами. Тут идеально подойдут накопительное страхование жизни, облигации с долгим сроком погашения, акции стабильных компаний.

Практика показывает, что только акции позволяют стабильно обыгрывать инфляцию и увеличивать капитал. Рынок может просесть на несколько лет, но в перспективе он всегда растет. А вот риск, что облигации не обгонят инфляцию, наоборот, с каждым годом растет. Поэтому именно акции должны стать основой вашего портфеля при долгосрочном инвестировании.

Помните, что, чем дольше инвестируете, тем больше прибыль. За 1-2 года ваш миллион может прибавить всего 20-30%, а вот за 10-20 лет — дорасти до десяти.

Цель Артура — накопить миллион рублей за 3 года. С учетом стартовой суммы и ежемесячных взносов за это время он накопит 820 000 ₽. Значит 180 000 ₽ ему должны принести инвестиции. Это не так просто — надо получить больше 25% доходности, — но вполне осуществимо.

Как составить инвестиционный портфель

Чтобы не ошибиться с выбором финансовых инструментов, следуйте рекомендациям эксперта.

1. Определите цель

Ответьте себе на вопрос, какой финансовый результат вы планируете получить. С учетом личной цели используйте те финансовые инструменты, которые способны его обеспечить. Если ваша задача ― сохранить накопленные средства, подойдут инвестиции в драгоценные металлы или банковские вклады, гособлигации. Если преумножить ― используйте инвестиции в акции, облигации крупных компаний или индексные фонды.

При этом важно помнить, что одни инструменты способны принести доход быстрее, а другие работают дольше. Время, в течение которого денежные средства работают в том или ином проекте, называют горизонтом инвестирования

2. Работайте с тем, что понимаете

Инвестиционный портфель для начинающих важно составлять из инструментов, которые вы знаете хотя бы на элементарном уровне. При этом нельзя поддаваться на уговоры брокера или консультанта, который советует попробовать новый «высокодоходный» инструмент, о сути которого вам не известно

С максимальной вероятностью этот эксперимент окажется неудачным.

3. Вкладывайте деньги, которые готовы потерять

Ни один финансовый инструмент не дает абсолютной гарантии сохранения средств. Все вложенное может быть потеряно до последней копейки. Чем дольше период инвестирования, тем выше такая вероятность.

4. Учитывайте данные финансового анализа

По общему правилу вкладывать стоит только в те сферы, отрасли и компании, в отношении которых проведен анализ финансовой деятельности с положительной оценкой. Так Уоррен Баффетт, один из крупнейших и известных в мире инвесторов, отмечает, что лучше купить хорошую компанию по справедливой цене, чем обычную по замечательной.

5. Не забывайте о факторе защищенности

Государство гарантирует защиту индивидуальных инвестиционных счетов, брокерских счетов, банковских вкладов. Одна из форм гарантий со стороны государства ― право собственности на квартиру, земельный участок. При наличии гарантий на материальные и нематериальные активы вероятность лишиться вложенных средств оказывается ниже.

6. Не путайте инвестиции и спекуляции

Вкладывая деньги, не следует спешить извлечь выгоду как можно скорее. Покупка и продажа элементов портфеля каждый день, согласно статистике, не оправдывает себя в большинстве случаев

Важно помнить, что любая сделка накладывает на инвестора определенные финансовые обязательства: необходимость выплатить комиссию брокеру, отдать часть суммы за вывод средств

7. Не связывайтесь с краудлендингом

В инвестиционный портфель новичка не следует включать вложения в молодые, развивающиеся компании и стартапы. Теоретически, краудлендинг (кредитование компаний физическими лицами) может принести хорошую прибыль: заемщики обещают вернуть деньги с высоким процентом. Но на практике все может обернуться иначе.

8. Занимайтесь самообразованием

Повышайте свою осведомленность в сфере инвестиций: читайте специализированную литературу, бизнес-журналы и газеты, смотрите новости, интересуйтесь финансовым сектором и экономикой в целом. Изучайте те инструменты инвестирования, которые вам пока не известны, углубляйте свои познания о тех, которые уже используете.

Обращайтесь за советом к инвесторам, обладающим собственным опытом, и пропускайте «мимо ушей» советы теоретиков, которые отлично изучили учебную литературу, но никогда не использовали свои знания на практике. Никогда не вкладывайте по совету друзей, знакомых или родственников, которые смогли воспользоваться «уникальной возможностью», но сами не обладают ни знаниями, ни навыками в этой сфере.

Не копируйте портфели других людей, так как даже тот «комплект», который на первый взгляд вам подходит, может не привести вас к желаемой цели. Уточните этот вопрос у финансового консультанта, который поможет создать инвестиционный портфель с учетом ваших требований и задач.

Что конкретно покупать и по чём

Мы говорим в общих словах про баланс в портфеле, а какие при этом бумаги покупать в конкретной отрасли не говорим. К сожалению, на российской фондовой бирже не такой большой выбор ценных бумаг, поэтому выбирать приходится из того, что есть. В основном это голубые фишки.

Если же вы торгуете на зарубежных рынках, то можно придерживаться следующей тактики:

Покупаем то, что показало наибольший рост за последний квартал. Такой подход приносит больше прибыли за большие промежутки времени (это показывает практика). То есть инвестируйте больше в то, что растёт сильнее других. От аутсайдеров наоборот, лучше избавляться или как минимум уменьшать их долю в портфеле.

Также можно просто купить ETF фонды. Они показывают среднюю рыночную прибыль и уже имеют широкую диверсификацию.

Типы инвестиционных портфелей

Классифицировать инвестиционные портфели можно по нескольким критериям. В зависимости от риска выделяют:

- консервативный тип – важна не столько доходность, сколько стабильность, подходит для крупного капитала. Деньги инвестируются в максимальное надежные инструменты, такие как золото, ценные бумаги, выпущенные государством, акции компаний первого эшелона (таких как Газпром, Сбербанк);

- средний риск – активы из предыдущего типа портфеля соседствуют с высокорисковыми инструментами. Убытки здесь маловероятны. Обычно на рисковые активы отводят до 10-15%, так что если по ним и будут потери, то небольшой доход по высоконадежным инструментам их перекроет. Ограничений по капиталу нет;

- агрессивный инвестиционный портфель – на долю рисковых инструментов приходится до 50%, иногда и больше. Если в 2 предыдущих вариантах работает стратегия роста (купи и держи), то здесь не обойтись без активного участия инвестора. Пересматривать состав такого портфеля придется каждые 1-2 месяца, возможно и чаще.

Что касается классификации по активам, то ориентируйтесь на перечень, приведенный в начале обзора. Портфель может как состоять из нескольких групп разных инструментов, так и целиком состоять из активов одной группы.

Риски

Конечно же, даже составление грамотного инвестиционного портфеля не избавит вас от рисков. Как правило, в инвестициях выделяют два типа риска: системные и несистемные.

Системные риски

Системные риски зависят от ликвидности, инфляции, девальвации той или иной работы и прочих ситуациях на рынки. В этих случаях стоит конечно же диверсифицировать портфель. Более того, существуют и случайные риски, которые зависят от внешних факторов (война, смена власти, экологические катастрофы и т.д.). Поэтому нужно не просто разнообразить свой «чемоданчик» различными ценными бумагами, а наполнять его по различным критериям:

- Вкладывайте в разные отрасли экономики (Банки, машиностроение, нефтегазовый сектор, связь);

- Рассчитывайте, чтобы ваши инвестиции были в разной валюте (Рубли, доллары, фунты);

- Инвестируйте в активы разных стран (Россия, США и др.);

- Вкладывайте в различные активы (облигации, акции, фонды, криптовалюта).

Такое распределение поможет немного снизить риски.

Несистемные риски

Данный тип рисков включает в себя три пункта:

- Операционные. Как правило, такие риск появляются в следствие каких-то махинаций и манипуляций в той или иной компании;

- Кредитные. Как понятно из названия, данный тип риска связан с неспособностью той или иной компании расплатиться по кредитам и долгам. Поэтому, перед вложением средств стоит проверить кредитоспособность компании. Для этого существуют специальные кредитные рейтинги Standard & Poors, Moody’s и Fitch.

- Деловые. Данная опасность заключается только за счет неэффективного менеджмента и ошибок в управлении.

Инвестиционный портфель Рэя Далио («Все сезонный»)

Доходность стоимости портфеля: 67% за 5 лет (S&P 500 47%)

Макс. Убыток за год: -3,25%

Макс. Просадка (drawdawn) -11,98%

Капитализация: 5 039 633 000 $

Портфелем управляет его хеджевый-фонд Bridgewater, который управляет активами на сумму более 160 млр. $. Его портфель называется «всезонным» потому что нацелен на создание прибыли в различные фазы экономического цикла. Рассмотрим, какие активы создают доходность в различные этапы цикла:

- Экономика растет (увеличение спроса). Акции развитых рынков растут, ↑ доходность облигаций развивающихся рынков растет ↑ корпоративные облигации ↑ биржевые товары ↑

- Экономика падает (падение спроса). Доходность получается за счет облигаций с защитой от инфляции (такие есть в США) ↑ и государственных облигаций ↑.

- Инфляция растет (деньги дешевеют). Облигации с защитой от инфляции растет ↑ облигации развивающихся рынков ↑ биржевые товары ↑.

- Инфляция падает (деньги дорожают). Акции развитых рынков растут ↑ государственные облигации ↑.

В результате такой инвестиционной политике его портфель имеет следующие пропорции:

- 30% в акциях

- 40% в долгосрочных облигациях

- 15% в среднесрочных облигациях

- 5% в золоте

- 5% в товарных активах (commodities), металлы, сахар, рогатый скот, нефть и тд.

Такая стратегия направлена на диверсификации между различными классами активов, чтобы максимально сгладить и снизить колебания доходности.

ТОП 10 акций из портфеля Рэя Далио

Если сравнить портфель с другими инвесторами, то в нем наблюдается большая сглаженность в весах, чем у У. Баффета, К. Айкена или Б. Гейтса, у которых более 50% доминировал какой то актив. Как видно доля золота в портфеле выросла до 11,9% – это связано с кризисом и увеличением доли защитных активов. Также можно увидеть, что есть вложения в развивающиеся рынки Бразилии (EWZ).

| Тикер | Название | Капитализация в млн. | Доля в портфеле % |

| SPY | SPDR S&P 500 ETF Trust | 918.6 | 18.2% |

| GLD | SPDR Gold Trust | 600.6 | 11.9% |

| VWO | Vanguard International Equity Index Funds – Vanguard FTSE Emerging Markets ETF | 465.5 | 9.2% |

| IVV | iShares Trust – iShares Core S&P 500 ETF | 332.0 | 6.6% |

| TLT | iShares Trust – iShares 20+ Year Treasury Bond ETF | 279.1 | 5.5% |

| LQD | iShares Trust – iShares iBoxx $ Investment Grade Corporate Bond ETF | 227.0 | 4.5% |

| EWZ | iShares, Inc. – iShares MSCI Brazil ETF | 192.6 | 3.8% |

| IAU | iShares Gold Trust | 176.0 | 3.5% |

| IEMG | iShares, Inc. – iShares Core MSCI Emerging Markets ETF | 134.6 | 2.7% |

| HYG | iShares Trust – iShares iBoxx $ High Yield Corporate Bond ETF | 115.2 | 2.3% |

Доходность портфеля за 12 лет

Сильно захеджированный портфель, приносящий доход в любые этапы экономического цикла. Портфель подходит для консерватичных инвесторов

На рисунке ниже показано абсолютное сравнение по влиянию ETF.

Экспоненциальное распределение долей активов портфеля

Составление портфеля Р. Далио из ETF

Можно составить имитированный портфель Р. Далио из ETF (торгуемые фонды). Многие ETF включают в себя множество различных видов активов и широко диверсифицированы. Ниже в таблице предложен портфель из ETF↓

| Название актива | Вес в ИП | ETF (тикер) |

| Долгосрочные облигации | 40% | TLT |

| Акции | 30% | VTI |

| Среднесрочные облигации | 15% | IEF |

| Золото | 7,5% | GLD |

| Товары | 7,5% | DBC |

Доходность портфеля составляет 170% за 12 лет, тогда как у S&P 500 было 180%. Несмотря на это риски, если бы мы вложились в портфель Р. Далио и индекс S&P 500 отличались в 5 раз! Просадка по ИП в худший год составила -3,25%, тогда как у индекса было -37%.

В периоды активного роста индекс будет приносить большую доходность, но в периоды кризиса распределение между различными классами сглаживает просадки баланса. Во время все более частых кризисов и экономической нестабильности портфель Рэя Далио себя уверенно показывает.

Что такое инвестиционный портфель

Почему опытные инвесторы получают больше, чем новички? Думаете, потому что у последних меньше денег? Ответ очевидный, но не совсем корректный. Конечно, сумма вложений напрямую влияет на доходность, но определяющую роль играют совсем другие факторы.

Опытные финансисты умеют правильно применить инвестиционные инструменты и знают, как управлять ими максимально эффективно. Они в курсе, что чем больше направлений инвестирования задействовано, тем ниже риски разорения и выше вероятность получения стабильного и долгосрочного дохода.

Разумные инвесторы поступают по-другому. Они не ищут самые высокодоходные инструменты. Они комбинируют консервативные вложения с умеренными по уровню риска и высокорисковыми инвестициями. Если один вариант не срабатывает, десять других инструментов перекрывают возможные потери.

В отличие от реальных инвестиций, портфельные вложения не предполагают активного участия инвестора в управлении проектами и компаниями, в которые он вкладывает деньги.

Как выбирают активы для инвестиционного портфеля? Принцип такого выбора прост: нацеленность на стабильную доходность при минимальных рисках.

Главное преимущество портфельных инвестиций – их высокая ликвидность. Инвестор имеет право в любой момент перевести ценные бумаги и прочие активы в живые деньги и уйти с рынка. С прямыми инвестициями такую процедуру проделать непросто, а иногда и невозможно до окончания срока реализации проекта.

Профессионал всегда держит часть денег в инструментах, устойчивых к внутренним и глобальным рыночным колебаниям. К примеру, государственные облигации с фиксированной стоимостью не могут упасть в цене и приносят прибыль независимо от состояния рынка. Наличие таких активов в портфеле — это обеспечение его ликвидности.

Однако, как я уже говорил, полностью исключить инвестиционные риски невозможно.

Стоит перечислить самые распространённые риски:

- неправильный выбор инструментов (большая часть активов вложена в акции неустойчивых компаний с сомнительными перспективами);

- инфляция — обязательно учитывайте этот показатель, планируя будущие доходы;

- неправильный выбор времени для инвестиций – опытные вкладчики покупают акции, когда все продают, а не наоборот.

У каждого инвестора свой подход к формированию инвестиционного портфеля. Самый успешный инвестор современности Уоррен Баффетт вкладывал деньги в компании, которые с точки зрения других участников рынка были бесперспективными.

Не только ценные бумаги входят в портфель дальновидного инвестора. Выбор направлений почти безграничен – золото и другие драгметаллы, недвижимость, страховые накопительные фонды, ПАММ-счета и многое другое.

О том, как грамотно распоряжаться вложениями, читайте в статье «Управление инвестициями».

Как составить и управлять инвестиционным портфелем?

Этапы составления инвестпортфеля одни и те же независимо от того, во что планируете вкладываться:

- выбор стратегии и типа инвестиционного портфеля;

- подбор состава портфеля. Самый трудоемкий этап, придется изучить массу информации, наугад деньги никогда не вкладывайте;

- выбор компании, через которую будете приобретать активы;

- непосредственно их приобретение и мониторинг результатов.

Скорее всего в инвестиционный портфель вы включите инструменты фондового рынка. Рекомендуем инвестировать в акции ETF фондов, это облегчает создание инвестпортфеля.

Каждая акция ETF фонда соответствует целому набору бумаг компаний, на которые этот ETF создавался. Например, SPY копирует индекс S&P 500, купить акцию SPY – то же самое, что купить небольшой объем каждой бумаг каждой компании, входящей в состав индекса S&P500.

Для облегчения работы с информацией рекомендуем пользоваться:

- etfdb.com;

- morningstar.com;

- portfoliovisualiser – для оценки результативности гипотетического инвестпортфеля.

На первых 2 ресурсах приводится детальнейшая статистика по каждому ETF, иногда публикуются подборки интересных ETF. Там же есть неплохой скринер акций.

Управление и ожидаемая доходность инвестиционного портфеля

Управление инвестиционным портфелем сводится к одному из 2 вариантов:

- активное управление – постоянно мониторятся результаты каждого из инструментов. Очень часто состав инвестпортфеля корректируется;

- пассивное – этот метод используется для консервативных инвестпортфелей. Состав также пересматривается, но реже – раз в квартал или даже в полгода-год.

Инструменты, не дающие доход, удаляются. Взамен можно добавить новые группы активов или просто увеличить вес тех активов, по которым доход максимальный.

Первое, что нужно осознать – доходность любого инструмента в прошлом не гарантирует такое же развитие событий в будущем. Прибыль нельзя предсказать заранее, можно лишь сказать, что более вероятен доход по надежным инструментам. Например, инвестиции в акции Газпрома на дистанции в пару лет принесут доход с большей вероятностью, чем вложения в какую-нибудь малоизвестную криптовалюту.

Приведем пару примеров дохода одного и того же инвестпортфеля (ETF фонд SPY) в разные периоды времени:

- за период 1994-2000 гг. стартовые инвестиции выросли более чем в 3 раза;

- 2000-2010 гг. почти не принесли дохода. Из-за двух периодов сильного спада за десятилетие рост составил всего 3,97%;

- 2010-2019 гг. Опять рост более чем в 3 раза, кризис 2008 г. преодолен, индекс S&P500 регулярно обновлял исторические максимумы.

Примерно то же может происходить и с вашим инвестпортфелем несмотря на анализ и детальное изучение всех инструментов

Важно вовремя выявлять активы, переставшие приносить прибыль, и корректировать состав инвестиционного портфеля

Что такое инвестиционный портфель

Инвестиционным портфелем называют совокупность всех вложений инвестора, когда они разбиты по разным активам. Противоположностью портфельному инвестированию является вложение всех средств в один актив, например, собственный бизнес.

Такой подход позволяет скомбинировать высокодоходные, но рисковые вложения с надёжными, но дающими небольшую прибыль. Это избавляет от колебаний цены и нестабильности, которая может происходить на отдельных активах и даёт возможность получать более стабильную прибыль.

Начинающие часто вкладываются в один актив, который на исторических данных показывал высокую прибыль. Если повезёт, такой способ может дать хороший результат, но часто он приводит к потере денег. Более опытные инвесторы комбинируют в своём портфеле высокорисковые активы, активы с умеренным риском и консервативные инструменты с минимальной доходностью, но повышенной надёжностью. Если один из видов инструментов не срабатывает, то остальные удерживают портфель от потерь или компенсируют убыток своей прибылью. Это называется диверсификацией.

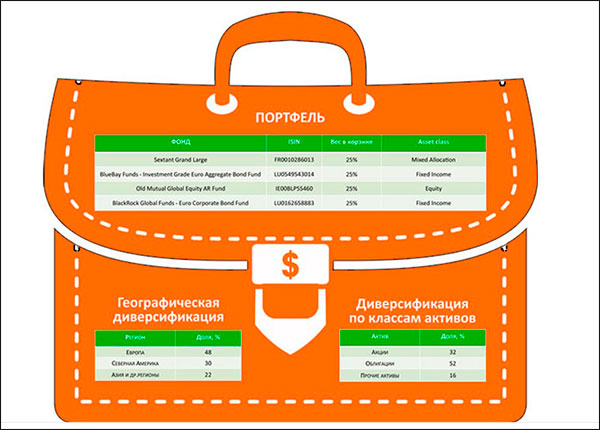

Диверсифицированный инвестиционный портфель инвестора может выглядеть следующим образом:

- 50% помещается в государственные облигации

- 30% держится в акциях стабильных компаний

- 10% становятся бюджетом для покупки недооценённых молодых компаний

- 10% вкладывается в стабильную иностранную валюту

В спокойные годы, когда нет кризисов, такой портфель может приносить около 40-50% годовых.

FAQ

7.1. Как копить быстрее

С 1 января 2015 г. у российских инвесторов появилась возможность открывать ИИС (индивидуальный инвестиционный счёт). Его главное преимущество: он позволяет получать налоговые вычеты.

На выбор доступно два варианта вычета:

- Тип-А: на взнос (вычет выплачивается с суммы не более 400 тыс. рублей в год, это 52 тыс. рублей вычета);

- Тип-Б: на прибыль (освобождение от налога на всю прибыль по ИИС, за исключением дивидендов икупонов);

Действующий ИИС может быть только один на человека. Главным условием получения льготы является срок существования счёта более 3 лет. При этом за это время с него нельзя выводить средства.

При этом не берётся налог на прибыль по счёту, пока он открыт. Это даёт инвесторам дополнительную доходность, особенно это заметно при долгосрочных вложениях.

7.2. Экономия на налогах

Налоги в РФ для резидентов составляют 13% на прибыль и дивиденды. Но есть кое-какие возможности, которые позволят абсолютно легально сэкономить на налогах.

Есть два варианта как не платить налог на прибыль по ценным бумагам:

- Воспользоваться налоговым вычетом на ИИС по типу-Б;

- Держать ценные бумаги три года;

Как уменьшить налог на прибыль от инвестиций;

7.3. Стоит ли использовать стоп-лосс инвесторам

Спорный вопрос касательно использования защитных ордеров — стоп-лоссов. Стоит ли их использовать при долгосрочном инвестировании?

Большинство инвесторов склоняются, что не стоит. Биржа крайне эмоциональна. Цены сильно колеблются в зависимости от поступающих новостей. Если инвестор будет ставить стоп-лосс, то может так получиться, что он несколько лет был в плюсе по акции, а потом наступает паника на бирже и все накопления могут быть потеряна за несколько недель. Да ещё и стоп-лосс сработает. В итоге он уйдёт с рынка ни с чем.

Рынок акций склонен к росту. Поэтому нет смысла выходить по дешевым ценам.

7.4. Можно ли посмотреть чужие портфели

Чужие инвестиционные портфели можно посмотреть, если того захочет инвестор. Например, можно посмотреть портфель Уоррена Баффета. Также Рэй Далио выкладывал свой портфель. Но практической ценности в этом нет.

Баффет покупает очень крупные позиции, поэтому ему приходится искать недооцененные акции которые ему готовы продать крупным пакетом. У рядовых инвесторов такой проблемы нет. Они могут покупать и продавать любые пакеты. Особенно когда речь идёт о голубых фишках.

Вряд ли скопировав чужой портфель можно добиться какие-то выдающихся результатов.

Что должно входить в инвестиционный портфель

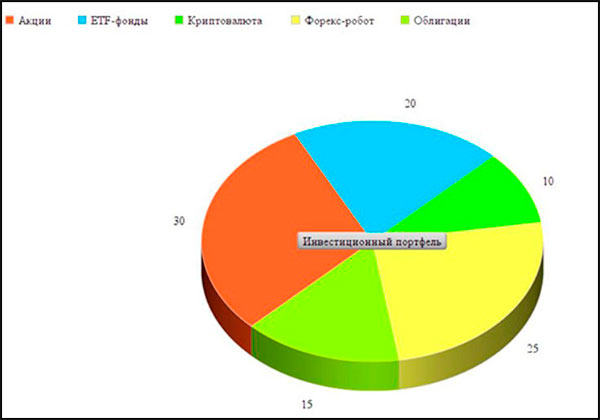

Конечно же каждый должен выбрать для себя сам, куда и сколько вкладывать. Многие делают агрессивные портфели. Но лично я сейчас делаю себе умеренный инвестиционный портфель, состоящий из смешанных инвестиций. Его я по рекомендациям, которые я получил из тренинга по долгосрочному инвестированию и созданию пассивного источника дохода. И в принципе, я считаю это наиболее правильным решением. Вы конечно же можете со мной не согласиться. Кстати, если вам интересно, то можете пройти бесплатный марафон по инвестированию. Информация — просто космос. Вы будете в восторге.

Вы должны сами для себя решить, что именно вы хотите: минимум риска, максимум прибыли, быстрый рост или же нечто усредненное. И тогда уже от этого вы сможете отталкиваться. Главное, не вкладывайте во все подряд, а внимательно изучите, как ведут себя на рынке те или иные ценные бумаги или другие активы. Но какой бы вид портфеля вы не выбрали, помните, что он должен быть дивесифиционным. То есть в него должнывходить разные активы на, чтобы одни смогли перекрывать другие в случае непредвиденной ситуации. Конечно, бывают форс-мажоры, когда почти все показатели падают, но если не дивесифицировать портфель. то такие ситуации будут возникать гораздо чаще.

Лично я решил вкладывать деньги в следующие инструменты:

- Облигации. Низкорисковые и низкопроцентные активы для сохранения капитала и для того, чтобы как минимум уберечь его от инфляции. Плюс возможность хоть и небольшого, но дохода.

- ETF-Фонды. Низко- и среднерисковые активы, которые состоят из наборов акций и облигаций различных компаний. Особенно актуально для тех, кто хотел бы приобрести акции зарубежных компаний. Так как в данном случае вы берете не цельную акцию а ее часть. Подробнее о ETF я расскажу в следующих статьях.

- Акции. Среднерисковые активы.

- Криптовалюта. Высокорисковые инвестиции. Я считаю, что хотя бы в небольшом количестве, но криптовалюта по-любому должна быть.

- Автоматизированная торговля форекс-роботом. Торговый робот, который торгует в автоматическом режиме и приносит доход. Я поставил низкий риск, что дает приблизительно 2-3% чистой прибыли в неделю. Подробнее про него вы можете прочитать в моей отдельной статьей.

- Хайпы (Не рекомендую).

Более подробно мой инвестиционный портфель вы можете посмотреть здесь. Естественно, он не окончательный. Мой финансовый чемоданчик будет постоянно изменяться. То есть я буду его дополнять, что-то убирать, что-то уменьшать и увеличивать.

Но в принципе, вовсе необязательно самому изучать что-то и пытаться составить свой портфель самому. Как правило, брокеры (Финам, БКС, Открытие) с удовольствием проконсультируют вас бесплатно и помогут составить вам портфель.

Завещание Уоррена Баффета

Вы знаете, кто такой Уоррен Баффет? Это наверное самый известный инвестор современности. На начало 2019 года он является третьим в списке самых богатых людей мира. А в 2008 году он и вовсе занимал первую строчку богатейших людей мира по версии Forbes.

Так вот, Баффет оставил своей жене завещание, куда она должна будет инвестировать деньги после его смерти. 10% он распорядился вложить в краткосрочные гособлигации, а оставшиеся 90% в фонд S&P 500. S&P500 — это некий фондовый индекс, куда входят акции компаний США, имеющих наибольшую капитализацию. То, есть если вы приобретете по 1 акции каждой компании из этого индекса, то вам обойдется это в десятки, а то и сотни тысяч долларов. А купив всего 1 лот этого фонда можно приобрести по частичке от каждой акции в «одном флаконе» и распоряжаться им как единым целым.

Поэтому, все таки стоит включать в свой портфель ETF-фонды. Баффет фигни не посоветует.