Инвестиционный пай паевого инвестиционного фонда

Содержание:

- Что такое ПИФы?

- Список самых прибыльных фондов за 1 полугодие 2019

- Какие бывают ПИФ фонды?

- Комиссии ПИФ

- Как и где вложить деньги в ПИФ

- Лучшие фонды Сбербанка

- Какими бывают ПИФы

- Часто задаваемые вопросы

- Как выбрать самый доходный ПИФ, используя рейтинги

- Как использовать эти показатели?

- Комбинированный ПИФ

- Комиссии

- Виды

- Заключение

Что такое ПИФы?

Это фин. инструмент коллективного вложения, который объединяет средства разных вкладчиков для дальнейшего инвестирования в различные активы, начиная от облигаций, заканчивая акциями, драгметаллами. Предусматривается покупка в портфеле финансовых инструментов доли − пая, его можно купить/продать/заложить. Стоимость пая вероятней всего будет расти, если тактика данного фонда грамотная. Спустя время осуществляется погашение пая дороже, нежели он был куплен и получается прибыль. От стратегии инвестирования ПИФа зависит профит.

Деньги ПИФа пребывают в распоряжении управляющей компании. Специалисты УК принимают решение относительно того, куда направить данные средства, что купить/продать для получения прибыли. УК − это финансовая организация, на территории РФ есть свыше 50 фирм, самые популярные это часть крупной финансовой группы. Как вариант фин. группа Сбербанка − банк, брокерская компания, УК, данная фирма есть в любой финансовой группе.

Список самых прибыльных фондов за 1 полугодие 2019

Рассмотрим лучшие ПИФы в качестве примера за первое полугодие 2019:

- УРАЛСИБ − открытый, акции − 26,28%.

- Газпромбанк − открытый, индексный − 26,05%.

- Сбербанк − открытый, акции − 26,02%.

- Арсагера − открытый, акции 25,20%.

- БСПБ − открытый, смешанный − 24,04%.

Большинство ПИФов которые вложили в акции вошли в ТОП-10,20 лучших по приросту. Это связано с тем, что рынок акций рост как раз в этот период. Худший результат получили фонды, инвестирующие в облигации, здесь отрицательный прирост ТКБ -8,98%. На самом деле нужно понимать, что одна УК по нескольким ПИФа за время способна показать супервысокую доходность, так и низкую. Поэтому выбор УК − это важный этап, обязательно компания должна входить в рейтинг ЦБ России. Кроме этого не стоит забывать о том, что показатели прибыльности за прошлое время − это не гарантия профита инвестиций в будущее. Не следует вестись на красивые графики.

Какие бывают ПИФ фонды?

По разным параметрам выделяют несколько типов паевых инвестиционных фондов. Независимо от того, какой перед вами фонд по управлению, обороту вкладов или сфере деятельности, все они работают по одной схеме:

- Осуществляется покупка паев инвесторами.

- Деньги диверсифицируются и вкладываются в доходные, в нынешней финансовой ситуации, ниши.

- Происходит раздел прибыли соответственно размеру изначальных вложений.

В зависимости от того, куда в дальнейшем инвестируются средства вкладчиков фонда, выделяют те основные категории, которые я перечислила ниже.

Фонд денежного рынка

ПИФ, который вкладывает средства в самые надежные инвестинструменты — к примеру, те же облигации. Но суть в том, что в оборот идет только часть средств (чаще всего половина), а остальные кладутся на депозит и приносят минимальную прибыль. По сути такой фонд соперничает в прибыли с банком, но только здесь имеется более долгосрочная перспектива получения дохода. Собственно говоря, большой популярностью такой фонд не пользуется, так как приносит мало, но зато практически нет никаких рисков потери средств (если учитывать только минимальные торговые риски).

Фонд облигаций

ПИФ, который занимается облигациями имеет название бонд-фонд. Многие фонды отдают предпочтение облигациям по той причине, что это низкорискованный инвестиционный инструмент, который приносит фиксированную стабильную прибыль. Вкладчик такого фонда может быть уверен в том, что при любых обстоятельствах он получит свой доход (если конечно фонд не окажется мошенником), но в то же время прибыль эта будет небольшая, порядка 6-8%.

Фонд акций

Инвестиции в акции давно обрели популярность и ПИФы также не прошли мимо такого инвестиционного инструмента. Выгодно купив акции какой-то компании и перепродав их на бирже можно получить хороший заработок. Его размер зависит от стратегий конкретного фонда — есть более рискованные, которые приносят шикарный профит и те, кто не готов идти на большие риски, обезопасив средства инвесторов — они приносят несколько меньшую прибыль. При этом необходимо понимать, что существуют различные типы компаний, акциями которых можно оперировать и наиболее прибыльные из них, как правило, требуют длительного вложения средств.

Фонд смешанных инвестиций

Сбалансированный инвестиционный фонд предполагает управление несколькими типами инвестиционных инструментов — чаще всего активы такого фонда вкладывают в наиболее ликвидные типы ценных бумаг. Нужно понимать, что такая инвестиция потребует от управляющих знаний в различных областях экономики, а также основательных способностей к анализу, иначе деньги пайщиков могут быть утеряны из-за неграмотного управления.

Фонд недвижимости

Фонды недвижимости вкладывают средства в жилую, коммерческую недвижимость, здания на стадии строительства и земельные участки. При этом направление деятельности фонда может быть различным — сдача в аренду, продажа, операции с землей. Поэтому доходность в таких фондах очень нехилая, но и купить пай в них не так и просто: во-первых, чаще это фонды закрытого типа, так как на реализацию недвижимости требуется солидный промежуток времени, а во-вторых, сумма покупки пая достаточно высокая — стартует от десятка тысяч долларов.

Индексный фонд

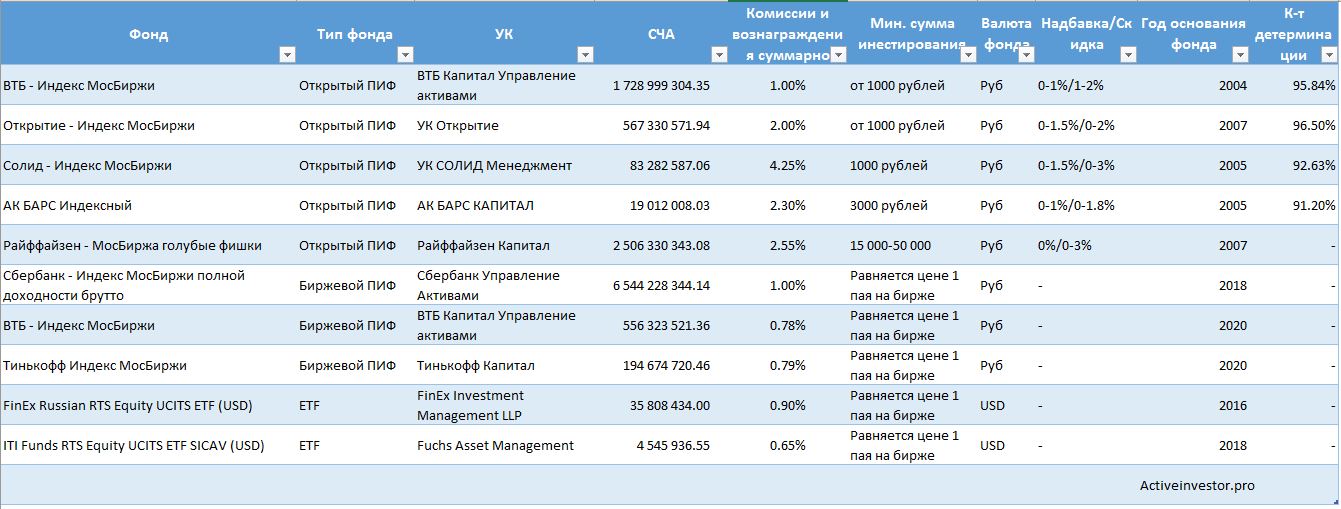

Одним из наиболее доходных ПИФов считается индексный фонд – управление средств в нем основано на скачках того или иного индикатора. По сути, фонд включает в свой портфель те инвестиции, которые влияют на конкретный индикатор. Динамика рынка обеспечивает и повышения стоимости имеющихся в управлении активов.

Сумма входа в индексный фонд очень демократична, поэтому если вы хотите заработать в ПИФе, но больших сумм нет — это именно ваш вариант. Если же вас интересуют более прибыльные инвестиционные фонды, то читайте статью блога о венчурных инвестициях.

Комиссии ПИФ

Об этом вам не расскажут в банке

А если и расскажут, то так завуалируют, что вы не обратите на это внимание, как на малосущественный пункт

На доходность фонда (ПИФ) влияют три основных фактора:

- Законодательство.

- Издержки.

- Стратегия управления.

Законодательство.

По закону, часть инвестируемых средств, фонд должен держать к кэше. То есть на эти деньги не покупаются активы. Они просто лежат мертвым грузом.

Когда клиент продает принадлежащие ему паи, фонд производит выплату из этого резерва. Часть ваших денег не работает, а лежит в заначке и ждет, когда возможно придет некий Вася Пупкин и потребует вернуть свои средства. Процент этой «подушки безопасности» невелик. Но в итоге реальная доходность самого фонда снижается.

Комиссии.

Причем, сотрудники, «убалтывающие» потенциальных клиентов, особо на этом пункте внимание не заостряют. Мельком говорят, обязательно добавляя слово «всего …..»

Итак, что это за расходы?

Плата за вход. При покупке паев, автоматически со всех пайщиков, будет удержан определенный процент от суммы средств или так называемая надбавка. Может варьироваться от 1,5 до 4%. В зависимости от аппетита и наглости управляющей компании. В среднем это 3%.

3% много это или мало?

Пример. Допустим, у вас есть 100 тысяч рублей. На эти деньги купили паи фонда. ПИФ за 10 лет, показывал среднегодовую доходность — 12%. За это время ваш капитал подрос бы до 310 тысяч рублей.

Так? Нет, не так.

Уплатив трехпроцентную комиссию на входе — реально вы вложили не 100, а 97 тысяч. И доходность нужно рассчитывать с этой суммы. При тех же условиях, вы получили бы 300 тысяч. Потеряв еще десятку, как недополученную прибыль.

На это можно было бы закрыть глаза. Если бы это была единственная комиссия управляющей компании.

Плата за выход. Или так называемые скидки при продаже паев. УК выкупает ваши паи с дисконтом. Процент снова зависит от аппетита компании и сроков владения паями. В среднем от 2 до 3%. Обычно плата не взимается (но не у всех) при владении паями более 3-х лет.

Что мы получаем?

Купили паи, потеряли 3%. Продали паи — еще потеряли 3%. Вложили деньги на 1 год. Фонд заработал 12% прибыли. Ваша чистая прибыль за минусом издержек — всего 6%.

На десятилетнем периоде, из примера выше, вы теряете еще десятку.

И на это можно было бы закрыть глаза (хоть и с трудом). Можно сказать, что это были только цветочки. Впереди самое интересное.

Плата за управление. В эту статью расходов входит плата самой УК, расходы на депозитарий и прочие издержки. Просуммировав — получаем от 3 до нескромных 5-6%. Эта плата фиксированная. И берется каждый год от величины ваших активов. Независимо от того, показал фонд прибыль или получил убыток.

Наверное было бы правильнее платить ПИФу за показанный результат. Заработали для клиентов прибыль — получили определенный свой процентик. Если нет, то и платить незачем.

Но управляющие компании думают иначе. И сдергивают с клиентов деньги ежегодно.

Как это отражается на наших деньгах? И на итоговой прибыли?

Складываем все издержки воедино.

Условия все те же. Есть 100 тысяч, фонд растет в среднем на 12% в год. Плата за вход (разовая) — 3%. Плата за управление (ежегодная) — 4%.

Через 10 лет вместо 310 тысяч, на вашем счете окажется скромные ……210 тысяч рублей.

Дополнительная информация. В примере, мы еще не рассмотрели возможность получения убытков по результатам работы ПИФ. Когда к полученным потерями снова добавляется ежегодная плата за управление. Получили убыток в 4%. Добавляем еще 4% комиссий. И вот убыток удваивается.

Как и где вложить деньги в ПИФ

Самые известные и крупные ПИФы в России куда можно вложить деньги, являются:

- ПИФы Сбербанка

- ПИФы Газпрома

- ПИФы ВТБ

- ПИФы Альфа Капитал

- ПИФы Уралсиб

Также стоит упомянуть о схожести инвестиций в ПИФы и ПАММ счета.

ПАММ счета – это своего рода ПИФ, где инвестициями управляет не отдельная компания, а отдельный трейдер на валютном рынке. Именно он и открывает свой ПАММ счет, доступный для инвестирования неограниченного количества инвесторов. Деятельность трейдера регулирует брокер с лицензией ЦБ России. Доходность инвестиций в ПАММ счета граничит на уровне 40-80% годовых при условии портфельных инвестиций, то есть вложении одновременно в несколько ПАММ счетов для диверсификации рисков.

Более подробно вы можете почитать об этом в отдельных статьях:

- Что такое ПАММ счет

- Как выбрать ПАММ счет

- Наш инвестиционный портфель

Активы ПИФов

15 видов активов

15 видов активов

Активы ПИФов открытого типа могут включать только 6 первых наименований, интервальных – 8, и лишь ЗПИФам для квалифицированных инвесторов доступны все 15.

Рекомендованные для вас статьи:

Куда конкретно вкладывают деньги Богатые Люди в примерах

Куда вложить миллион рублей или долларов? 5 современных способов

Насколько важно время для покупки акций

Как вкладывать в инвестиционные фонды в примерах

Как создать Пассивный доход оффлайн и в интернете

Для того чтобы быть ПИФом акций, фонд должен 2/3 и более времени в году держать в своем портфеле акций как минимум на половину всех доступных средств, для диверсификации рисков в качестве других активов могут быть приобретены облигации, но их количество не должно превышать 40% от суммы активов. Это самый простой и наиболее популярный вид паевых фондов, поскольку на растущих рынках способен приносить наибольшую прибыль – от 10 до 100% и более, но вместе с тем, он же и один из самых рискованных, поскольку на медвежьих рынках несет наибольшие убытки.

ПИФом облигаций считается только тот трест, где доля бондов составляет половину или более от всех активов, а на акции приходится не более 1/5.

Это третий по популярности вид паевого фонда «для народа», доходность ПИФов такого типа на растущих рынках намного ниже, чем у тех, что вкладывает преимущественно в акции, зато во время спадов они несут гораздо меньшие убытки и могут служить надежным укрытием для инвесторов в кризисные времена.

Вторым по популярности и одним из лучших ПИФов является смешанный тип, как наиболее сбалансированный и сочетающий в себе достоинства двух предыдущих. Акции и бонды могут сочетаться в них по-разному, однако в общей массе они должны составлять как минимум 70%.

Остальные ПИФы (кроме, фондов недвижимости и ренты) пользуются значительно меньшей популярностью и в целом, их название говорит само за себя: индексные инвестируют только в акции входящие в определенный биржевой индекс, расхождение более 3% не допустимо, хороши тем, что позволяют отслеживать эффективность работы управляющей компании за счет сравнения динамики ПИФа с ростом индекса.

Фондовый трест или ПИФ ПИфов

Фондовый трест или ПИФ ПИфов

Товарные ПИФы инвестируют в товары, сырье, драгметаллы, алмазы и т.д., по регламенту доля commodities и деривативов в портфелях таких трестов не должна быть меньше половины.

Хедж-фонды представляют собой огромную тему для отдельной статьи и подробно рассматривать их сейчас мы не будем, а вот паевые фонды недвижимости и ренты, занимающие значительную долю в закрытых ПИФах, нужно рассмотреть обязательно.

Отличие первых от вторых главным образом в том, что рентные приносят доход за счет сдачи недвижимости в наем. Частные долевые фонды художественных произведений вообще не связаны с финансовыми рынками и занимаются вложением в произведения искусства и антиквариат.

Посмотрите видео дискуссию о ПИФах на РБК:

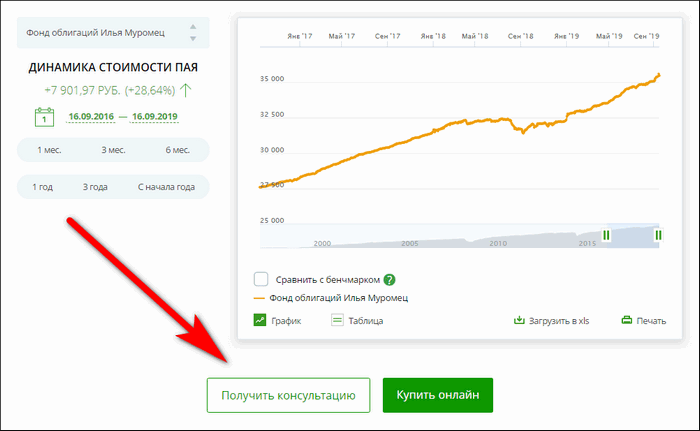

Лучшие фонды Сбербанка

Трудно говорить о лучших фондах, ведь уровень доходности каждого ПИФа постоянно меняется. Чтобы получить актуальные прогнозы на конкретный срок инвестирования – нужно обратиться к компетентному сотруднику Сбербанка. Оставить заявку на получение личной консультации можно на странице конкретного фонда.

Среди всех ПИФов Сбербанка отдельно нужно выделить старейший российский фонд облигаций – Илья Муромец. За счет инвестирования в государственные, муниципальные и корпоративные организации управляющая компания и пайщики получают стабильный доход. Фонд существует уже 22 года и его доходность постоянно растет.

Таблица содержит некоторые популярные фонды, в которые клиенты активно вкладывают денежные средства. Чтобы детально изучить условия покупки паев каждого ПИФа, в частности размер минимальных инвестиций и комиссии при погашении паев – нужно обращаться к странице фонда на сайте управляющей компании, она содержит всю необходимую клиенту документацию.

|

ПИФ: |

Инвестиции в: |

Уровень риска: |

Рекомендуемый срок инвестирования: |

Доходность за 3 года: |

|

Глобальный интернет |

акции |

высокий |

от 3 лет |

30,64% |

|

Илья Муромец |

облигации |

низкий |

от 3 лет |

28,64% |

|

Потребительский сектор |

акции |

высокий |

от 3 лет |

-1,5% |

|

Биотехнологии |

акции |

высокий |

от 3 лет |

-0,91% |

|

Природные ресурсы |

акции |

высокий |

от 3 лет |

88.78% |

|

Сбалансированный |

акции и облигации |

средний |

от 1 года |

37,7% |

|

Добрыня Никитич |

акции |

высокий |

от 1 года |

49,18% |

Какими бывают ПИФы

Паевые инвестиционные фонды разделяют на несколько основных видов, принимая во внимание ценные бумаги, входящие в их структуру, или вектор инвестирования:

- Облигационный ПИФ. Во многом он похож на банковской депозит, так как управляющий проводит мониторинг рынка и покупает облигации наиболее успешных предприятий. По мнению специалистов, такая инвестиционная деятельность оправдана в период финансового кризиса, так как уровень риска здесь минимален. Ориентировочный заработок составляет 15-50 % в год.

- Акционный ПИФ. Владельцы инвестиционных паев такого фонда доверяют управляющей компании приобретение акций разных предприятий. Рост котировок в результате биржевых торгов свидетельствует об увеличении прибыли пайщиков. Однако при удешевлении акций вкладчики теряют часть вложенных средств или всю сумму. Такое инвестирование расценивается специалистами как относительно рискованное, ведь предвидеть колебание цен на акции совсем непросто.

- Смешанный ПИФ. Структура этого фонда включает и облигации, и акции. Такие объединения отличаются гибкостью своего поведения на рынке, так как они могут менять удельный вес ценных бумаг, входящих в их состав. Вкладчик может рассчитывать на получение максимальной прибыли и получить некоторую защиту от рисков, приобретая такой инвестиционный пай. Ценная бумага (акция или облигация) продается и покупается таким образом, чтобы сохранить имеющийся капитал и получить дополнительную прибыль.

- Венчурный ПИФ. Вкладывая средства в подобный фонд, инвесторы принимают участие в развитии инновационных проектов. Управляющий занимается покупкой ценных бумаг соответствующих организаций и предприятий, надеясь на их успех. Согласно статистическим данным, около 70 % таких вложений не только не приносят прибыль, но и выступают убыточными. Правда, в случае удачного стечения обстоятельств прибыль от одной инвестиции покрывает весь полученный урон.

- Ипотечный ПИФ. Объектом инвестирования таких объединений становится недвижимость. Управляющая компания вкладывает инвестиционный пай каждого участника в покупку жилой или коммерческой недвижимости.

- Хеджевый ПИФ. В обязанности управленцев таких ПИФов входит поиск путей для прироста стоимости паев в любых обстоятельствах: и во время роста рынка, и в период спада. Эти инвестиции считаются рискованными, так как нет гарантии того, что выбранная стратегия окажется правильной.

Часто задаваемые вопросы

Что такое ПИФ?

- Паевой инвестиционный фонд – это фонд, который состоит из активов инвесторов: это могут быть деньги, недвижимость, ценные бумаги, доли в ООО и прочее.

- Пай — доля инвестора (пайщика) в этом фонде. Это – ценная бумага, подтверждающая, что пайщику принадлежит доля имущества фонда.

- Имуществом фонда распоряжается управляющая компания (УК). Ее задача — зарабатывать деньги для пайщиков. Для этого она управляет активами фонда: покупает и продает ценные бумаги, и иные финансовые инструменты. Если стоимость имущества фонда увеличивается, растет и цена пая. УК отвечает за активы пайщиков перед законом.

Какие преимущества есть у ПИФ?

- Низкий порог входа – приобрести пай можно даже за низкую сумму – 1000 рублей. При этом доходность паев может превышать доход от банковских депозитов или инвестиций в недвижимость.

- Не нужно обладать специальными знаниями: активами ПИФ управляют профессионалы с высоким уровнем компетенции в инвестиционной сфере.

- Диверсификация активов – инвестирование средств в разные активы сокращает риски.

- Широкий выбор – управляющая компания использует разные инвестиционные стратегии. Вы можете подобрать любой ПИФ под свои финансовые возможности и соотношение доходность/риск.

- Надежная защита – работу управляющей компанией контролируют ЦБ РФ и СД – специализированный депозитарий.

Как купить паи?

Оформить заявку на приобретение паев Вы можете в личном кабинете или в любом нашем офисе. После оформления заявки необходимо совершить перевод денежных средств на счет фонда.

Как обменять паи?

Оформить заявку на обмен паев вы можете в личном кабинете или в любом нашем офисе. Обмен паев производится в течение пяти рабочих дней после подачи заявки

Как погасить паи?

- Оформить заявку на погашение паев вы можете в личном кабинете или в любом нашем офисе.

- Погашение инвестиционных паев осуществляется в срок не более 3 рабочих дней со дня приема заявки на погашение инвестиционных паев.

Сумма денежной компенсации, подлежащей выплате, определяется на основе расчетной стоимости пая на рабочий день, предшествующий дню погашения инвестиционных паев. Выплата денежной компенсации осуществляется в течение 10 рабочих дней со дня погашения инвестиционных паев.

Может ли 3-е лицо зачислить денежные средства на счет?

Зачисления денежных средств в фонды допускаются третьими лицами, являющимися ближайшими родственниками клиента при предоставлении следующих документов: свидетельство о браке или свидетельство о рождении.

Как узнать стоимость пая?

Динамику стоимости пая Вы можете посмотреть в соответствующих разделах сайта, а также в личном кабинете УК «Открытие»

Важно понимать, что доходность по паям не гарантирована. Риск пропорционален ожидаемой доходности (чем выше риск, тем выше доходность и наоборот)

Доходность зависит от динамики активов, находящихся в составе ПИФ.

Что такое надбавка и скидка?

- Надбавка – это комиссия, которая при приобретении паев увеличивает их стоимость. При наличии надбавки стоимость пая, по которой происходит приобретение, увеличивается по сравнению с расчетной.

- Скидка – это комиссия, которая при погашении паев уменьшает их стоимость. При наличии скидки стоимость пая, по которой погашаются паи, уменьшается по сравнению с расчетной.

Как получить налоговую льготу по ПИФ при владении более 3-х лет?

- Для получения налоговой льготы по ПИФ – нужно владеть паями больше трех лет. При этом доход от инвестиций должен быть не больше 3 млн рублей в год. Таким образом, платить налог придется только если вы заработали на инвестициях больше 9 миллионов за три года.

- При подаче заявки на погашение паев, в случае соблюдении всех условий на получение налоговой льготы, УК «Открытие» самостоятельно реализует данную льготу для клиента.

Как выбрать самый доходный ПИФ, используя рейтинги

Чтобы получить прибыль от покупки паев, нужно определиться, готовы ли вы рискнуть капиталом для получения высоких доходов, либо просто планируете уберечь деньги от инфляции.

В первом случае вам подойдут ПИФы с агрессивной стратегией инвестирования. Их управляющие постоянно покупают и продают ценные бумаги, поэтому комиссии за управление активами в этих инвестфондах довольно высокие

Следовательно, для выбора самых выгодных ПИФов следует обращать внимание на рейтинги доходности и величины инфраструктурных расходов

Если речь идет об обеспечении сохранности вложений, следует выбирать фонды с консервативной стратегией инвестирования. Здесь УК единоразово приобретают дорогостоящие активы, которыми в дальнейшем управляют для извлечения прибыли. При минимальном количестве транзакций комиссии управляющей компании будут довольно скромными. Следовательно, выбор подходящего ПИФа можно сделать на основе рейтингов доходности и СЧА.

Каким бы рейтингом паевых инвестиционных фондов вы не пользовались, следует помнить, что информация о прошлых успехах не гарантирует будущих доходов. Если данные о размере комиссий ТОПовых ПИФов обновляются сравнительно редко, то сведения о доходности вложений в них постоянно меняются. Инвестфонд, возглавлявший рейтинг прошлого месяца, вполне может оказаться аутсайдером на следующей неделе.

Однако лучшие результаты ПИФы показывают на длительном сроке инвестирования – 3-5 лет. За это время негативные факторы компенсируются общим ростом рынка, и вложения начинают приносить доход. Тем не менее, инвестору следует регулярно отслеживать изменение стоимости паев. Не следует паниковать при кратковременном снижении котировок, но, если негативная динамика сохраняется довольно долго, следует подумать о выходе из не оправдавшего себя ПИФа. Для максимальной доходности разумно инвестировать в несколько инвестфондов разных управляющих компаний, не соотносящихся друг с другом.

Как использовать эти показатели?

СЧА изменяется под влиянием двух факторов: изменение рыночной стоимости активов в составе портфеля фонда и приток/отток средств пайщиков в фонд. Расчетная стоимость пая зависит только от изменения рыночной стоимости активов. Если сравнить динамику обоих показателей, можно узнать, насколько вкладывают ли инвесторы средства или забирают их из фонда. То есть, насколько привлекательным является данный фонд с точки зрения рынка.

Если рост СЧА за определенный период времени равен росту стоимости пая, стоимость активов фонда изменяется только из-за роста фондового рынка. Если же рост СЧА превышает рост расчетной стоимости пая, можно говорит о чистом притоке капитала в фонд – хороший знак для вкладчиков.

Комбинированный ПИФ

Комбинированный ПИФ — это новый инструмент, появившийся на российском рынке в конце 2016 года. В такой ПИФ можно включить что угодно, кроме наличных денег. Например, самолеты, частные дороги, коллекционный коньяк, марки и другие предметы коллекционирования, произведения искусства, опционы на нефть и пшеницу, драгоценные металлы и камни, криптовалюты, зарубежные вклады. Все зависит от того, что УК прописала в правилах фонда.

Приказ Банка России о составе активов ПИФов

Но есть нюанс: имущество, за исключением недвижимого, должно находиться на хранении в депозитарии. Поэтому «упаковать» в фонд фабрику по пошиву кроссовок не удастся, а вот сами кроссовки — вполне. Для этого нужно заранее прописать кроссовки в ПДУ и договориться с депозитарием о хранении, а сами кроссовки ПИФу придется покупать у фабрики как товар.УК пока не спешат приобретать в комбинированные фонды всё подряд и придерживаются более традиционных финансовых инструментов.

О первых итогах работы комбинированных фондов в специализированном депозитарии «Инфинитум»PDF, 233 КБ

Комиссии

Комиссии за управление паевым инвестиционным фондом взимаются на нескольких этапах взаимодействия с финансовыми посредниками:

- Комиссия при приобретении. В зависимости от конкретной управляющей компании она может составлять от 0,5 до 3 %.

- Комиссия за выход или скидка. Финансовая организация взимает некоторую ставку за выкуп ПИФа у своего клиента. Как правило, ее размер может варьироваться от 0,5 до 3%.

- Комиссия за управление. Данные издержки взимаются в виде фиксированной ежегодной суммы и зависят от стоимости чистых активов клиента.

В итоге минимальная сумма отчислений будет составлять от 1 до 6%. Также не стоит забывать, что, помимо обязательных комиссий, еще необходимо будет уплатить налог с прибыли.

Для примера я предоставлю расчет издержек в «ОПИФ облигаций Илья Муромец» от Сбербанка.

| Инвестированная сумма | 1000 рублей |

| Срок владения паями | 365 дней |

| Сумма комиссии при приобретении | 10,00 (1%) |

| Сумма комиссии при погашении | 11,00 (1%) |

| Сумма налога | 10,27 рублей (13% НДФЛ) |

| Итоговый результат, после продажи паев и вычета комиссий и налогов | 1 068,73 рубля |

Как видно из расчета, моя доходность даже при одних из самых лояльных комиссионных издержек, вместо привлекательных 10, превратилась в 6,87%.

Виды

Классификация паевых инвестиционных фондов достаточно обширна.

По возможности выдачи и погашения

Открытые (ОПИФ): выдача и погашение возможно в любой рабочий день.

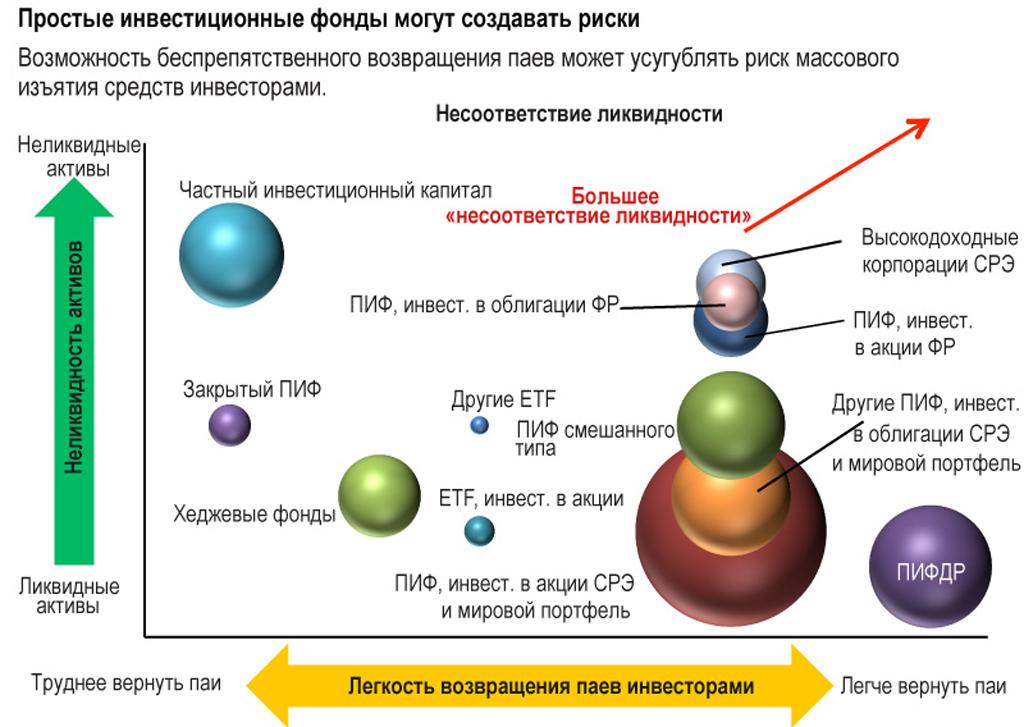

ОПИФ наиболее распространены. Имеют право инвестировать только в высоколиквидные активы. Предлагают своим пайщикам относительную надежность, но сниженную доходность (в том числе из-за того, что инвесторы могут потребовать вернуть свои сбережения в любой момент, и УК ограничена в инструментах планирования).

Интервальные (ИПИФ): выдача и погашение возможно в лимитированный период, установленный правилами, но не реже одного раза в год.

Вложив деньги в ИПИФ, некоторое время для вас они будут недоступны. Делается это в пользу среднесрочных инвестиций фонда: чтобы УК могла спокойно вкладывать деньги на длительный срок в инструменты с хорошей перспективой роста.

Закрытые (ЗПИФ): выдача возможна только при создании фонда, а погашение — при его закрытии.

ЗПИФ создаются и функционируют для конкретной цели. Им доступен широкий выбор инвестиционных активов (запрещенных для ОПИФ). Имеют высокий порог входа (иногда от 1 млн руб.). Пайщиками часто становятся крупные игроки, известные заранее.

Закрытые и интервальные фонды более рентабельны при повышенных рисках для пайщика. Бумаги в некоторых случаях имеют хождение на вторичном рынке, но их ликвидность остается под вопросом.

По статусу инвестора

ПИФы вкладчиков любого статуса: фонды могут быть доступны для всех желающих.

ЗПИФы квалифицированных инвесторов: участие возможно только для избранных.

Напомним, что квалифицированным в России считается инвестор, который отвечает одному из следующих требований:

- владеет денежными средствами, их эквивалентами, ценными бумагами и деривативами на сумму от 6 млн руб.;

- имеет трехлетний опыт работы в организации, совершавшей сделки на рынке ценных бумаг;

- за последний год провел сделок на 6 млн руб., ежеквартально совершая не менее 10 сделок;

- имеет высшее образование в области деятельности на рынке ценных бумаг.

По объектам вложений

Финансовых инструментов существует великое множество, а, значит, и виды ПИФов поражают многообразием:

- ценных бумаг (акций, облигаций и ПИФ смешанных инвестиций);

- индексные;

- денежного рынка;

- товарного рынка (ИПИФ и ЗПИФ);

- хедж фонды (ИПИФ и ЗПИФ) — подробнее читайте в этой статье;

- ЗПИФы кредитные и рентные;

- ЗПИФы недвижимости и ипотечные;

- ЗПИФы прямых инвестиций;

- ЗПИФы художественных ценностей;

- ЗПИФы венчурные — подробнее читайте в этой статье;

- и даже фонды фондов.

Различают также отраслевые типы паевых инвестиционных фондов, направленные на работу с активами предприятий конкретной отрасли или сектора экономики.

Каждый из ПИФов обладает своей спецификой и соотношением доходности и рисков. Выбирайте с умом.

Наиболее популярны следующие типы ПИФов: ПИФы акций по причине хорошей потенциальной доходности и смешанные ПИФы по причине хорошей гибкости и маневренности при выборе активов и инвестиционных стратегий. Определенный интерес для неквалифицированного инвестора также представляют индексные ПИФы. Они инвестируют в активы в пропорции, используемой для расчета биржевых индексов (например, индекс ММВБ). Особенности: низкие операционные издержки и затраты на аналитику, поскольку структура индекса, а, значит, и состав портфеля, меняются редко.

Полезное видео, курс лекций «Фондовый рынок» от высшей школы экономики: Виды ПИФ.

Заключение

ПИФ – один из самых доступных инструментов пассивного инвестирования, но у него есть серьезные недостатки. Для новичков сегодня доступны менее рискованные и понятные инструменты. Если вы в начале пути, то советую не торопиться, как бы вас не уговаривала управляющая компания вложить деньги.

Посмотрите подборку книг по инвестированию, есть замечательные бесплатные онлайн-курсы для начинающих. Вы должны нарисовать в голове картину всех имеющихся возможностей на рынке, а потом сопоставить ее с вашими финансовыми ресурсами и уровнем риска, на который готовы пойти.

Удачи на пути инвестирования! Мы с мужем сделали на него первый шаг всего полтора года назад, но нас уже не остановить, и результаты радуют. Главный миф, что инвестиции – это сложно. Это просто, надо только проявить немного терпения, все изучить и не вступать в сомнительные авантюры. Тогда все получится.

(Visited 544 times, 1 visits today)