Как покупать и продавать валюту выгодно: плюсы и минусы доступных способов

Содержание:

- Введение: как вообще сегодня купить или продать валюту

- Покупку валюту через онлайн-банкинг тоже можно оптимизировать

- Выбор тарифа

- А в чем проблема?

- Кто должен перечислять НДФЛ – физлицо или налоговый агент

- Возможные варианты

- Примеры расчета НДФЛ к уплате

- Для очень состоятельных

- Как заполнить декларацию

- Как посмотреть курс доллара трейдеру

- Когда возникает налог?

- Как купить или продать валюту на бирже самостоятельно?

- Как использовать курс доллара в торговле на FORTS

- Шаг 2 — покупка или продажа валюты

- При нерегулярных операциях выгоднее пользоваться банками

- Покупка неполных лотов — список брокеров

- Выгодна ли покупка на бирже?

- Как купить валюту на бирже

- Как сдать 3-НДФЛ

- С чего начать торговлю на Московской бирже и важные тонкости работы

- Правонарушения при торговле валютой и санкции

- Какие есть комиссии за покупку валюты на бирже и вывод денег

Введение: как вообще сегодня купить или продать валюту

В настоящий момент есть несколько доступных всем способов купить и продать валюту:

1. Покупка за наличные

Самый традиционный способ, к которому многие годы прибегали жители России – особенно в моменты курсовых колебаний. В интернете есть множество картинок очередей из желающих купить валюту таким способом. И стояли они обычно в очереди на посещение:

-

банковской кассы

-

пункта обмена валют

2. Покупка через онлайн-банкинг

С развитием онлайн-банкинга все большую популярность приобрел этот способ. Действительно, зачем идти в кассу в офлайне, с большой вероятностью стоять в очереди, и носить с собой наличные, если можно все сделать онлайн. И здесь существует два способа:

3. Совершение операций на валютном биржевом рынке

Наиболее «свежий» вариант, который набирает популярность в последние годы. Все больше людей, интересующихся финансами, осваивают биржевую торговлю. И покупать на бирже можно не только акции, но и проводить операции по покупке или продажи валюты.

Со способами покупки и продажи валюты разобрались. Теперь самое время понять, о чем нужно помнить при использовании каждого из них и как добиться максимальной выгоды транзакций.

Покупку валюту через онлайн-банкинг тоже можно оптимизировать

Еще один способ получить лучшие условия по сделкам с валютой – завести валютные карты в банке и покупать и продавать валюту через онлайн-банкинг

При этом важно понимать, что оптимизировать расходы можно и при этом варианте. Так, лучше всего покупать валюту днем, примерно с 11:00 до 17:00 – в это время идут биржевые торги на валютном рынке

Хуже всего покупать валюту через онлайн-банкинг вечером, ночью, в выходные и праздничные дни. Когда торги близки к завершению или биржа вообще не работает, для финансовых организаций это повод поднять курс, чтобы минимизировать свои риски при дальнейшем открытии рынка.

Плюсы такого способа:

-

Никуда не надо идти, все операции происходят в приложении банка.

-

Существуют банки курс которых выгоднее, чем у других.

Но не обходится и без минусов:

Нужно четко отслеживать время совершения транзакции, чтобы «поймать» курс лучше.

Важно понимать, что не всегда курс, по которому вы хотели обменять, действительно будет использован – у некоторых банков транзакции занимают несколько часов и могут прийтись на «неудачное» время, тогда курс станет менее выгодным.

Выбор тарифа

Мы убедились, что торговлю на Московской бирже можно вести через Российские банки Сбербанк и ВТБ. Правда открыть счет в ВТБ онлайн, не являясь ее клиентом до, так и не смогли.Самый важный этап разобраться с тарифами для торговли.

Если на сайте Сбербанка я нашла без проблем интересующие меня цифры, то с ВТБ опять все оказалось гораздо сложней.

Тарифы Сбербанка для торговли на Московской бирже

| название рынка для торговли | тариф “Самостоятельный” |

| Фондовый рынок (акции) |

до 1 000 000 -0,06% 1 000 000-50 000 000 — 0,035% больше 50 000 000-0,018% |

| Срочный рынок (фьючерсы и опционы) | 0,5 руб за контракт |

| Валютный рынок |

до 100 000 000 -0,2% больше 100 000 000 -0,02% |

И не забываем комиссию биржи 0,01 % от суммы за сделку.

Тарифы ВТБ для торговли на Московской бирже

На ВТБ есть такой нюанс, о котором лучше знать заранее до старта ваших торгов на Московской бирже:

Сразу вообще не разберешься в тарифах. Во всех разделах и рекламных лендингах фигурирует цифра 0,05% за сделку хоть акциями, хоть фьючерсами. А при более глубоком изучении всех разделов в файле pdf нашла такие данные:

Информация о тарифах брокера ВТБ

Из таблицы становится ясно, что торговля фьючерсами не очень и дешевая, по сравнению со Сбербанком. Там за продажу контракта цена 0,5 рублей. Ничего в этом такого, скажете нет. Но в Сбербанке все сделано для людей. И все ясно по тарифам. А в ВТБ мне пришлось потратить время, чтобы найти заветную цифру.

Комиссия при торговле фьючерсами в 2 раза выше комиссии Сбербанка.Не удивительно, что ее не легко найти при первом знакомстве.

А в чем проблема?

Когда только начинаешь инвестировать в иностранные активы, как-то не задумываешься о возможном подвохе.

А именно, полученной прибыли может не хватить на покупку новых бумаг.

И возникает такая парадоксальная ситуация. Прибыль в виде дивов получаешь регулярно. А вот пристроить ее некуда.

С еврооблигациям все намного печальнее. Стоимость одной бумаги раз в 10 выше (от 1 000 долларов). Купоны платятся в среднем 2 раза в год. Купонная доходность — 3-6% годовых.

Получается, что с одной облигации имеем по $15-30 каждые полгода. На покупку новой бумаги денег точно не хватит. Нужно иметь в портфеле штук 30-50 (или 30-50 тысяч долларов) Чтобы с каждого полученного дохода, сразу покупать еще хотя бы одну еврооблигацию.

Если таких денег нет, то снова получаем замороженную валютную прибыль. Которую использовать в инвестициях проблематично.

Что делать в таком случае?

Кто должен перечислять НДФЛ – физлицо или налоговый агент

Налоговым агентом является посредник между физлицом и ФНС, который при выплате физлицу дохода обязан рассчитать, удержать и перечислить удержанный налог в бюджет (ст. 226 НК РФ). По итогам отчетных периодов налоговый агент отчитывается об удержанных и перечисленных налогах. На бирже налоговым агентом является брокер.

Об обязанностях налогового агента читайте в материале «Налоговый агент по НДФЛ: кто является, обязанности и КБК».

ВАЖНО! При операциях на иностранных площадках либо с иностранной валютой брокер не является налоговым агентом. Это значит, что вы обязаны самостоятельно отчитаться о доходах, подав декларацию

Рассмотрим, как правильно отчитаться перед ФНС.

Возможные варианты

Вариант 1. Смириться

И ждать пока на счете не накопится необходимый для новой покупки капитал. Но если в активы вложена не очень большая сумма, то возможно придется ждать очень долго. Особенно, если вы планируете покупать только облигации (от 1000 УЕ). И речь идет минимум о нескольких месяцах простоя денег.

Вариант 2. Вывести с брокерского счета

Далее деньги можно снять. Либо конвертировать по банковскому курсу в рубли. Потом снова завести на брокерский счет и купить какие-нибудь менее дорогие рублевые активы (те же облигации по 1000 рублей за штуку).

Схема немного геморройная, согласен. Но позволяет сразу реинвестировать получаемую долларовую прибыль.

Есть ли минусы? Естественно. Кроме вышеперечисленного длинного пути гонения денег мы получаем:

- Невыгодный курс обмена в банке. Естественно по сравнению с биржевым. Сразу можно потерять 1-2% от суммы сверху.

- Некоторые брокеры, за вывод средств в валюте обложат вас комиссиями. И возможно весьма не маленькими. И может получится даже, что размер поборов, будет выше выводимой суммы. Здесь нужно уточнять тарифы на валютные выводы у своего брокера. Некоторые позволяют выводить валюту в свой банк бесплатно.

- Налоги. При выводе денег с брокерского счета, с вас сразу снимут налог на прибыль. То есть по факту вы получите денег уже на 13% меньше. Налоги с вас конечно бы и так взяли. Но только в начале следующего года. И можно было бы погонять эти не удержанные 13% и поиметь с них какую-то дополнительную копеечку.

Вариант 3. Покупка-продажа неполных лотов

Мало кто знает, многие брокеры предоставляют услугу покупки-продажи валюты неполными лотами. Вплоть до 1 доллара(или евро). Почему-то они не очень ее афишируют.

По моему, самый оптимальный вариант для владельцев небольших иностранных активов. Получаем прибыль в долларах (дивиденды или купоны). Сразу обмениваем на рубли. Или докупаем еще долларов до суммы, необходимой для покупки новых бумаг.

Примеры расчета НДФЛ к уплате

Пример 1.

- 250 тыс. руб. Тогда сумма налога будет равна 65 тыс. руб. ((750 тыс. руб. – 250 тыс. руб.) × 13%).

- В размере расходов на покупку валюты 6,5 тыс. руб. ((750 тыс. руб. – 700 тыс. руб.) × 13%).

ВАЖНО! В сумму затрат на приобретение валюты можно включить и другие расходы, например, комиссию брокера. Пример 2

Пример 2.

Пример 3.

Возьмем условия предыдущего примера и предположим, что помимо доходов от продажи валюты, поступили доходы от реализации авто в размере 500 тыс. руб., бывшего в собственности менее 3-х лет. Тогда сумма налога составит: 42 510 руб. (500 тыс. руб. + 77 тыс. руб. – 250 тыс. руб.) × 13%).

Если у вас сохранились документы, подтверждающие покупку автомобиля, можно заявить вычет в размере затрат.

ВНИМАНИЕ! Заявить 2 вычета одновременно нельзя. Пример 4

Пример 4.

Вы в течение года совершили несколько сделок купли-продажи валюты:

В данном случае выгоднее заявить вычет в размере затрат на приобретение валюты. То есть сумма налог составит 4 420 руб. ((1 015 тыс. руб. – 981 тыс. руб.) × 13%).

Какой из вычетов заявить, вы вправе решать самостоятельно. Но не путайте имущественные вычеты, о которых мы рассказали выше, с инвестиционными вычетами при торговле валютой на индивидуальном инвестиционном счете.

Рассмотрим, что такое инвестиционные вычеты.

Для очень состоятельных

▍9. Недвижимость

Плюсы

- Право собственности неотчуждаемо в соответствии с международным правом.

- Можно отдыхать самому и сдавать недвижимость надёжным знакомым.

- Стоимость зарубежной недвижимости в конечном итоге стабильно растёт (хотя бывают серьёзные и длительные отскоки).

- Можно получать дополнительный доход за счёт сдачи недвижимости в аренду — но только если вы сможете подобрать жильё в популярной или востребованной географической зоне.

Минусы

- Выход на рынок недвижимости стоит дорого и требует понимания правовых нюансов.

- Сдавать в аренду — дело рискованное, можно понести серьёзные потери из-за проблем с обслуживанием жилья.

- Законодательство ряда стран крайне требовательно к покупателям недвижимости (включая, например, обязательность ежегодных визитов в страну-резидента, а это затраты).

- Нет постоянного контроля за недвижимостью (система «умный дом» отчасти покрывает эту проблему, но всё равно владельцы признаются, что им очень тревожно).

- Нужно потратить много времени и денег на оформление документов и придание недвижимости статуса вашей законной собственности.

- Политические, экономические и социальные риски — возможна ситуация вплоть до того, что вы на какое-то время потеряете возможность попасть на ваш объект недвижимости или же логистика сильно подорожает и затруднится (надеюсь, вы понимаете, что я не только про ковид сейчас).

Осторожно!

Как заполнить декларацию

Здесь нужно учитывать несколько моментов. Когда используется персональный кабинет, на определенном шаге нужно выбрать плашку “Доходы от источников РФ”. Если заполняете через программу декларация, требуется раздел “Доходы РФ”, в двух случаях нужно указать брокера, через которого работали валютой. Далее вводятся дополнительные данные ИНН, коды, налоговую ставку. В разделе “Сведения о доходе” будет графа вид дохода, потребуется ввести код операции (дохода). Существует два варианта:

- 2900, но для этого отсутствует шанс применения вычета, поэтому там в сумме дохода будет отображаться итоговый финансовый результат. Если вы используете вычет, или валюта продана с убытком этот вариант не подходит;

- 1520 — доходы от продажи имущества (кроме жилого, дач, земельных участков и т.д.) К нему реально задействовать имущественный вычет до 250 тыс. рублей;

- 903 — для уменьшения суммы на расходы, тогда к графе сумма вычета потребуется вписать сумму расходов.

Далее подается декларация для оплаты налогов. Требуется ли платить налог? Это вопрос философский, но помните что мы граждане, у нас есть права и обязанности, одно невозможно без другого.

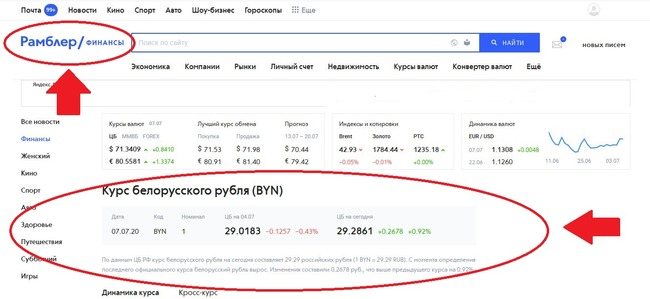

Как посмотреть курс доллара трейдеру

Если вы хотите отслеживать динамику изменения курса доллара на графиках, то эта информация должна быть для вас важной. Тем более, если вы торгуете фьючерсами на нефть и доллар/рубль

В терминале Quik возможно из текущей таблицы параметров вытащить график USDRUB_TOM и график USDRUB_TOD.

Принципиально ничем, но трейдеры их смотрят, чтобы технически определить перспективы роста или падения доллара, а различие все же есть. Торги по USDRUB_TOM проходят с 10-00 до 17-45 мск. А по USDRUB_TOD с 10-00 до 23-45 мск. Информация больше важна валютным трейдерам тем, что на TOD расчеты проходят сегодня, а на TOM завтра.

TOM торгуется до 23-45 мск и получается график движения доллара более полный и техничный. График USDRUB_TOD открывается в следующую торговую сессию с учетом того, как вечером торговался USDRUB_TOM. А значит, что на USDRUB_TOD могут быть на открытии гэпы. Поэтому для анализа движения доллара рекомендую график USDRUB_TOM.

Курс доллара на сайте Московской фондовой биржи

Если вы рассматриваете в перспективе торговлю на рынках ценными бумагами, то лучше вливаться в профессию через сайт Московской фондовой биржи. Найдете на сайте в правом виджете курс доллара на валютном рынке.

Курс доллара в Quik

В Quik входим в редактор текущей таблицы параметров и в поисковую строку набиваем первые буквы USDRUB_TOM. И добавляем в таблицу два инструмента USDRUB_TOM и USDRUB_TOD.

Когда возникает налог?

Купить валюту быстро можно, но при продаже есть моменты, о которых нужно знать, поскольку они вызывают налоговые обязательства. Минфин считает валюту имуществом, и если вы валюту продали, то у вас возникает необходимость заплатить налог. Если купили валюту и оставили лежать на брокерском счете — налог отсутствует. Если на эту валюту купили на брокерском счете приобрели иностранные акции и прочие активы, не будет налога, до момента пока вы не продадите. Если купили валюту на брокерском счете ее продали, налог будет.

Сразу отметим, что если через брокерскую компанию куплена валюта, на которые приобрели акции за доллары, затем продали и акции и валюту, возникает две налоговые базы — фондовый рынок и валютном. Смотрите, если вы делаете это через отечественную брокерскую компанию, она выступает по акциям налоговым агентом, вам с налоговой не требуется связываться, но предстоит отчитаться о продаже валюты. Если работаете через иностранную организацию, здесь нужно отчитываться по фондовой и валютной отрасли самостоятельно.

Для отчета перед налоговой потребуется документ от брокера, за период который включает в себя куплю и продажу валюты. Существует несколько сценариев развития событий. Когда валюта была в собственности свыше трех лет, в таком случае начисляется льгота на долгосрочное владение и платить 13% при продаже не требуется. Если приобрели доллары, евро менее 3 лет назад, в теории возникает налог. Запомните, что декларацию потребуется подавать, даже в случае, если валюта была продана вами убыток, присутствует потеря на разнице курса много денег.

Срок подачи документов — до 30 апреля года, который следует за годом когда была совершена сделка по продаже. Платить НДФЛ до 15 июня 2021 года.В процессе расчете налога, каждый может сэкономить, если воспользуется существующими вычетами.

Как купить или продать валюту на бирже самостоятельно?

Работа с валютой — важная часть в работе инвестора. Чаще всего мы оперируем долларами, евро и рублями. У трейдеров, разумеется, набор валютных пар шире, но при выходе в кэш используются те же 3. Сегодня поговорим о том, как каждый может сэкономить время и деньги на комиссии обменников и купить / продать валюту самостоятельно на валютной секции Московской биржи.

Лично я работаю с рублями и долларами. Евро покупаю только при выездах в Европу. Еще недавно, желая купить или продать валюту, я шел в банк, снимал нужную сумму в рублях или долларах, мониторил курсы обменников и ехал в тот, где наиболее выгодный курс.

Разумеется, этот курс всегда отличается от официального не в мою пользу. На этом и зарабатывают обменники.

Но с сентября 2015 г я начал использовать новый инструмент — покупку / продажу валюту напрямую на бирже. В своей статье Инвестиции в фондовый рынок я писал о том, что прошел недельное обучение в российском брокере Финам. Вот там-то и можно научиться. Но можно и самому освоить, все не так сложно.

Преимущества покупки и продажи валюты на бирже

- Экономия денег на комиссиях обменникам

- Экономия времени на поиск обменника с выгодным курсом и езду туда-сюда

- Нет рисков, связанных с физической перевозкой налички. Особенно это актуально при необходимости обмена крупных сумм.

- Нет риска нарваться на поддельные банкноты.

Недостатки покупки и продажи валюты на бирже

- Необходима предварительная проф подготовка: открыть счет у брокера, завести деньги, разобраться с переводами и специальным ПО. Необходимость в этом разобраться чаще всего откладывается на потом.

- Неторговые риски связанные с работой брокера, через которого проводится операция.

Все-таки преимущества перекрывают недостатки и если мы надумали серьезно заниматься инвестициями, то с фондовым брокером нужно учиться работать. Начать работать можно как раз с валюты.

Что нужно сделать, чтобы купить или продать валюту на бирже:

- Завести счет у брокера, который покажется наиболее привлекательным. Я начал работать с Финам. Кому-то больше нравится Открытие, БКС и т.д.

- Завести туда деньги в выбранной валюте. Банковским переводом или наличкой в кассу. Я носил наличку.

- Поставить программу Finam Trade, Transaq, Quick и авторизоваться в ней для совершения операций.

Допустим деньги лежат на банковском счету у брокера. В моем примере 1000$

4. Выбираем упрощенный перевод на брокерский счет

5. Заполняем заявку для перевода из банка Финам на счет брокера Финам ( разные организации)

6. Ждем пока деньги появятся на брокерском валютном счету и мы увидим их в программе Finam Trade или Transaq

7. В программе загружаем котировки валюты в реальном времени

8. Выжидаем момент, когда курс нас устраивает и мы готовы совершить покупку или продажу валюты на бирже самостоятельно.

9. В данном случае я буду покупать 1000$. Это было в начале декабря. Курс был в районе 64 руб/$. Щелкаем по котировке, и видим меню КУПИТЬ / ПРОДАТЬ. Выбираем КУПИТЬ 1 лот ( = 1000$)

ВАЖНО: на бирже можно обменивать валюту только кратно 1000 = 1 лот

8. Нажимаем ок и почти сразу у нас появляется завершенная операция.

Так я стал счастливым обладателем 1000$ по курсу 64,77 руб/дол

По такому же принципу можно и продавать. После этой операции я купил еще 1000$, а в середине декабря продал их по курсу 69 руб/$. За 2 недели заработал 10 000 руб….

Конечно, многие энтузиасты Форекс пользуются плечами и имея 1000$ могут оперировать суммами в 100 /200 000. Но это как благо, так и риск…небольшое изменение котировки может привести к маржин колу, принудительному закрытию позиций и убыткам. В Финаме, например, плечо на валютной секции 1:1, т.е имея 1000$, можно взять в долг еще всего 1000$ или эквивалент в рублях.

Для тех, кому освоение программной части кажется сложным существует опция телефонного звонка брокеру и подача заявки трейдеру голосом. Я пользовался этой опцией. Все легко и удобно.

Обмен валюты на бирже интересен в первую очередь тем, кто меняет свои деньги. Их далее легко вывести на банковский счет или снять наличными в офисе брокера.

В общем, самостоятельной обмен валюты на бирже — нэто еще один инструмент, который обязательно стоит освоить инвестору-практику в работе со своим инвестиционным портфелем. Автор — Алексей

По данным с http://investblog.pro/kak-kupit-ili-prodat-valyutu-na-birzhe-samostoyatelno

Как использовать курс доллара в торговле на FORTS

Если вы торгуете фьючерсами на доллар/рубль или нефть, то вам обязательно нужно владеть информацией большей, чем та, что на графике фьючерса. Ликвидный период фьючерса на доллар/рубль около трех месяцев, хотя он до этого тоже доступен к торгам, но стакан разреженный и мало игроков.

Информация на графике бывает очень скудной, и не всегда понятно по торговой стратегии куда ставить цели прибыли, какой общий настрой игроков на рынке, какой тренд или не тренд. Поэтому я использую как путеводную звезду график USDRUB_TOM. К тому же, он дает курс доллара.

На картинке ниже слева USDRUB_TOM, справа фьючерс на доллар/рубль. Левая часть цены фьючерса неликвидная. Свечи выглядят так, как будто недорисованны. И не совсем понятно, где истинные экстремумы, а где ложные. Но посмотрев на график USDRUB_TOM, становится понятным вся техническая картина. И можно даже выждать хорошие сигналы для входа в рынок.

Причем графики мы смотрим сейчас, а позиционные трейдеры могут раньше уйти в неликвидный фьючерс на доллар/рубль, предполагая, что доллар подскочет к уровню 80, но текущий фьючерс доллар/рубль будет погашен 19.03.2020 г. И держат позицию больше месяца.

В моей практике получилось чуть короче держать, но глядя на график USDRUB_TOM и видя обвал цен на нефть, было очевидно, что доллар пойдет штурмовать 80, и 85. И я перешла раньше в более неликвидный фьючерс доллар/рубль, ориентируясь на USDRUB_TOM. И это помогло мне хорошо заработать в марте 2020 года.

Но если на рынке началось сумасшедшее движение, как в феврале-марте 2020 года, то это говорит о больших переменах рыночной картины. И надо смотреть куда рынок ходил несколько лет назад. Давайте взглянем на график USDRUB_TOM.

Доллар ходил на отметку 85, а значит самая дальняя и сладкая цель нынешнего движения именно 85. Хотя есть еще промежуточная цель 80. Я сама фиксировала свою позицию на 80. И второй заход будет на цель 85. Возможно рынок даст мне точку входа и я обязательно ей воспользуюсь, так как такие события на рынке бывают не часто.

На этом заканчиваю! Надеюсь материал для вас будет полезным! Пользуйтесь и зарабатывайте!

Шаг 2 — покупка или продажа валюты

Деньги зачислены. Пора приступать к покупке валюты.

Есть 2 варианта: простой и сложный.

Сложный. При открытии счета, брокер дает доступ к специальному торговому терминалу, через который можно совершать сделки на бирже. Покупать, продавать доллары и евро.

Главная проблема — нужно потратить время на установку, настройки и обучение работы с программой. Для тех, кому нужно просто обменять валюту — в этом нет никакого смысла.

Простой. Голосовые поручения на совершения сделок. Просто звоните на горячую линию брокера. Проходите идентификацию — называете номер счета и кодовое слово.

И даете поручение брокеру. Например, хочу купить 10 000 долларов. Или мне нужно продать 5 тысяч евро.

И все. Брокер все сделает за вас. И на счет поступает купленная валюта.

Продажа происходит аналогичным образом. Звонок — голосовое поручение — сделка.

При нерегулярных операциях выгоднее пользоваться банками

В том случае, когда вы не инвестор и не планируете заниматься биржевыми спекуляциями с валютой, куда проще совершать операции через банк. При этом, конечно, идти в первый попавшийся банк не стоит.

Курсы в отделениях разных финансовых организаций могут серьезно отличаться. Поэтому хорошая идея здесь – сравнить их. Сделать это можно с помощью сайтов-агрегаторов вроде 1000bankov.ru, где представлены лучшие курсы в конкретном городе:

Плюсы такого способа понятны:

-

Не нужно открывать никаких счетов.

-

Не возникает налоговых последствий.

Среди минусов:

-

Нужно идти в банк в офлайне — это не всегда удобно.

-

После совершения транзакции нужно что-то делать с наличными.

Покупка неполных лотов — список брокеров

Сразу скажу, про всех у меня нет точной информации.

Расскажу с какими брокерами сам работаю по такой схеме.

Тинькофф инвестиции. Перешел к нему несколько лет назад, именно из-за этой возможности. В принципе покупаю через него только иностранные активы.

ВТБ брокер. Узнал о возможности буквально недавно. При подключении свежего выгодного тарифа «Мой онлайн».

На примере мобильного приложения «Мои инвестиции».

Во вкладке «Валюта» — выбираем USDRUB_1$. И совершаем операцию.

Курс менее выгодный. Отличается от биржевого на ЦЕЛЫХ 2 КОПЕЙКИ.

Как видите ниже, система разрешает операции от 1 доллара.

Открытие брокер. Наценка к биржевой цене в среднем 1.5 — 3 копейки с 1 УЕ. Найти в QUIK (или WebQuik) можно в разделе «Валютные торги OTC». Или обмен можно совершить по звонку брокеру — звонишь, говоришь хочу обменять 100 (200, 300 баксов) по текущему курсу. Брокер сам все сделает.

Выгодна ли покупка на бирже?

Выгода получается сомнительная. Выигрыш от покупки на бирже дает экономию в среднем 10-40 копеек с каждого доллара.

Соответственно, если немного поискать лучшие предложения по банкам, можно легко снизить до нижней планки — 10-15 копеек.

Но зато обменять валюту можно сразу же. Без открытия брокерского счета, потери времени и прочих заморочек. Дополнительный минус — покупка/продажа валюты на бирже лотами. По 1000 у.е.

Одно но….это касается крупных городов. Где количество банков на одного жителя зашкаливает. И высокая конкуренция заставляет не сильно повышать курсы.

В маленьких населенных пунктах, где на весь город один Сбербанк и пара-тройка региональных банков — курс обмена может очень и очень сильно отличаться от биржевого. Буквально на 2-3%. Тогда есть смысл задуматься о покупке или продажи валюты через биржу.

Второй момент — это период повышенного спроса среди населения или сильного роста курса на бирже. В таком случае, наблюдается сильное расхождения между ценами в банках и биржевым курсом. Здесь уже разница может достигать несколько процентов (3-5%).

Как купить валюту на бирже

Для того, чтобы выгодно купить валюту на Московской бирже необходимо иметь брокерский счет. Напрямую купить на бирже невозможно. Только через профучастника, у которого есть брокерская лицензия. Также невозможно купить валютные пары через форекс-дилеров. Поэтому, необходимо открыть брокерский счет ил воспользоваться уже имеющимся.

Ниже показана наглядная картинка, почему покупка валюты на бирже более выгодна, чем обмен в банке. Кстати, многие начинающие инвесторы употребляют термин конвертация валюты и думают, что это не биржевая сделка. Однако это не так. Любой обмен валюты через брокера на Московской бирже это такая же сделка, как покупка акции или облигации.

Преимущества валютного рынка

Программы для покупки валюты

Обзор торговых терминалов для покупки акций я уже делал. Точно также с помощью этих программ можно купить и доллар, евро, фунт или франк. Никаких различий. Достаточно сделать определенные настройки, которые всегда можно уточнить у своего брокера. В последние несколько лет активно развиваются брокерские мобильные приложения, через которые также можно осуществлять сделки на Валютном рынке из любого места в любое время.

Ниже наглядно показываю, как у брокера БКС (слева) и ВТБ Банк в мобильных приложениях выглядит список с валютами. Стоит заметить, что количество доступных валютных пар может отличать у разных брокерских компаний. Например, у ВТБ Банка в данный момент всего 3 пары можно купить (USDRUB, EURRUB, EURUSD), а у БрокерКредитСервиса целых 8 валютных пар. Включая, китайский юань и японскую йену.

Скриншоты из приложений Мой Брокер (слева) и Мои Инвестиции (справа)

Одним из удобных инструментов является дробный лот по валюте. Это когда можно купить всего 1 доллар или 723 доллара. Ведь стандартные лоты на бирже составляют 1000 условных едениц. Кстати, комиссия по дробным валютным лотам совсем небольшая — меньше 0,05% от суммы сделки брокерская комиссия и 1 руб от сделки биржевая комиссия. Минимальные издержки при трейдинге валютными парами.

Валютное хэджирование

Это довольно интересная тема, хотя и не для начинающих. Валютным хэджированием обычно занимаются компании, у которых проходят поставки товара из-за границы. Либо наоборот, компания является экспортером и хочет зафиксировать будущий курс при взаиморасчетах. Простым языком это страховка на случай резкого колебания курса валюты в невыгодную для вас сторону. Большинство банков оказывают эту услугу исключительно юридическим лицам. Но теперь этот инструмент доступен любому желающему.

На официальной сайте Московской биржи в данный момент есть следующие валютные пары:

- доллар США (USD);

- евро (EUR);

- британский фунт (GBP);

- китайский юань (CNY);

- казахстанский тенге (KZT);

- швейцарский франк (CHF);

- белорусский рубль (BYR);

- турецкая лира (TRY);

На странице Московской биржи есть калькулятор валютного хеджирования. Если, например курс доллара на сегодня 65 рублей, а с вами покупатель будет рассчитываться через 3 месяца, то не хочется, чтобы курс на тот момент был 60 рублей. Поэтому, можно с помощью калькулятора хеджирования купить на брокерском счете инструменты, чтобы зафиксировать курс.

Также и наоборот, когда нужно защититься от роста котировок. Например, сейчас евро стоит 70 рублей, а когда настанет время рассчитываться с поставщиком и курс окажется 80 рублей за 1 евро будет неприятно. Да что там неприятно, компания будет нести финансовые потери. Поэтому, можно сделать через деривативы (фьючерсы и опционы) конструкцию для хеджа.

Инструменты для хеджирования

Инструментарий от MOEX абсолютно бесплатный и очень удобный. Он подходит, как для частных инвесторов, так и для компаний. Далеко не многие трейдеры и инвесторы знают про эту возможность на бирже. И пока еще мало спекулянтов ей пользуются. Моя задача, как раз рассказать об этой возможности. Ниже скриншоты интуитивно понятного и простого калькулятора.

Калькулятор для расчета курса валютного хеджирования

После того, как вы ввели нужные вам параметры сделки — система предложит решение. В качестве решения будет точный список финансовых инструментов, которые нужно купить. Можно бесплатно моделировать ситуации развития будущего фондового рынка. Поэтому, если вам интересна торговля на валютном рынке — рекомендую использовать этот инструмент.

Как сдать 3-НДФЛ

Бланк 3-НДФЛ за 2020 год

Скачать

Декларация состоит из нескольких разделов и приложений, но при оформлении отчета по доходам от продажи валюты на бирже заполняйте листы, показанные на схеме ниже. Удобнее будет их оформлять именно в такой последовательности:

Сдать отчет можно:

- Лично либо через представителя в окошко налоговикам;

- Отправить почтой с описью вложения;

- Сформировать в электронном виде и отправить по телекоммуникационным каналам связи, например, в личном кабинете налогоплательщика либо через сайт госуслуг.

Рассмотрим, кто может заявить налоговый вычет при заполнении приложения 6.

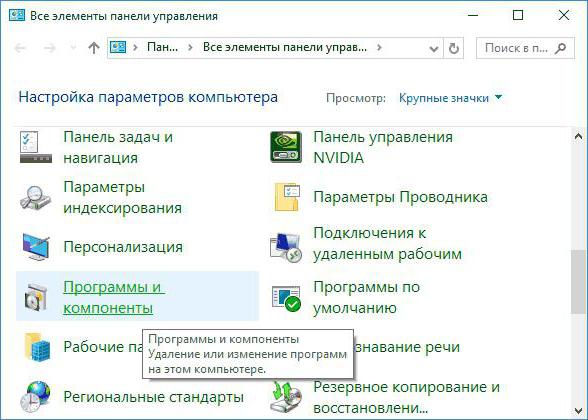

С чего начать торговлю на Московской бирже и важные тонкости работы

1. Самое первое, что нужно-это компьютер.

Причем даже самый слабенький компьютер хорошо вывозит терминал QUIK.К тому же в самих настройках терминала можно отключить часть потока информации, который вы не будете использовать в работе.

2. Нужен Интернет.

Желательно чтоб был еще и резервный канал.У меня резервный обычно с телефона. Я просто раздаю интернет с телефона на компьютер.

3.Нужен капитал.

40 000-50 000 рублей вполне достаточно чтоб начать.Разумеется здесь об огромных заработках речи нет. Но на шоколадку вы заработаете.

4.Не пытаться все и сразу изучить.

Выберите интуитивно что-то. Разберитесь в трейдинге,соберите статистику, а потом можно и другое что-то попробовать.

Правонарушения при торговле валютой и санкции

За несвоевременную уплату налога ФНС начислит пени в размере 1/300 от ставки рефинансирования Центробанка за каждый день просрочки.

За несвоевременную сдачу декларации 3-НДФЛ назначат штраф, сумма которого составит от 5% до 30% от величины недоимки. Если же декларация нулевая, но сдана не вовремя, штраф составит 1000 руб.

Могут ли налоговики проверить, что был доход от реализации валюты? Отвечаем могут, если:

- Сумма операции превысила 600 тыс. руб. Эта информация передается по внутренним каналам связи в автоматическом режиме.

- Инспектор запросит сведения по операциям на расчетных счетах.

Но запрашивают сведения не по всем картам, а в автоматическом режиме они не передаются в ФНС, если сумма операции не превышает вышеуказанный лимит. Следовательно, доходы могут остаться незадекларированными.

ВАЖНО! Если вы открыли счет у зарубежного брокера, вы обязаны самостоятельно отчитаться о движении денежных средств на счете, а также уведомить ФНС об открытии и закрытии таких счетов. Срок сдачи сведений – 01 июня следующего за отчетным года

Впервые подать такие сведения нужно не позднее 01.06.2021 года. Форма уведомления утверждена приказом ФНС от 24.04.2020 № ЕД-7-14/272@.

Если вы не сдадите отчет, вам назначат штраф по ст.15.25 КоАП:

- от 1 тыс. руб. до 1.5 тыс. руб. за подачу уведомления по неустановленной форме;

- от 4 тыс. руб. до 5 тыс. руб. за непредставление документа.

Какие есть комиссии за покупку валюты на бирже и вывод денег

Когда человек покупает доллары в банке, комиссии за обмен уже заложены в курс валюты (поэтому он менее выгодный, чем на бирже). При покупке на бирже все сборы платит сам покупатель.

Вот какие расходы нужно учитывать при покупке валюты на бирже:

1. Комиссия Московской биржи: при покупке до 1000 евро или долларов она составляет 0,075%, минимум 1 ₽.

Скриншот с сайта Московской биржи

2. Комиссия брокера: её устанавливает сам брокер, причём у одного брокера может быть несколько тарифов с разной комиссией. Кроме того, комиссия может быть ниже при большой сумме сделок — например, от 200 000 ₽ за день. Обычно брокер берёт процент от сделки — несколько десятых или даже сотых. Например, есть тарифы с комиссией 0,3% или 0,05%. Иногда вводится минимальный размер комиссии, например 1 ₽.

3. Комиссия за перевод денег с брокерского счёта на банковский. Некоторые брокеры бесплатно выводят деньги на счёт в банке «своей» экосистемы. Например, из «Тинькофф Инвестиций» валюту можно без комиссий перевести на карту банка «Тинькофф». «Открытие Брокер» бесплатно переводит деньги на карту банка «Открытие», а за перевод на карты других банков взимает комиссию и дополнительное вознаграждение. Оно составит $25 или €25 при переводе долларов и евро соответственно.

Чтобы избежать лишних комиссий, лучше открывать брокерский счёт в своем банке, советует ведущий аналитик по глобальным исследованиям «Открытие Брокер» Андрей Кочетков.