Cash flow (кэш флоу)

Содержание:

- Виды денежных потоков предприятия

- Как рассчитать чистый денежный поток

- Секреты прохождения игры

- Методы формирования CF

- Виды и формулы расчета

- Квадрант денежного потока

- Виды денежного потока

- Правила игры «Денежный поток»

- Анализ денежных потоков

- Где можно играть в «Денежный поток» онлайн

- Как использовать сложные проценты в инвестировании

- Чистый Cash Flow

Виды денежных потоков предприятия

Все денежные потоки предприятия, которые формируют чистый денежный поток, можно разделить на несколько групп. Так в зависимости цели использования оценщиком выделяют следующие виды денежных потоков предприятия:

- FCFF – свободный денежный поток фирмы (активов). Используется в моделях оценки стоимости инвесторами и кредиторами;

- FCFE – свободный денежный поток от капитала. Используется в моделях оценки стоимости акционерами и собственниками предприятия.

Свободный денежный поток фирмы и капитала FCFF, FCFE

А. Дамодаран выделяет два вида свободных денежных потоков предприятия:

- Свободный денежный поток фирмы (Free Cash Flow to Firm, FCFF, FCF) – это денежный поток предприятия от ее операционной деятельности за исключением инвестиций в основной капитал. Свободный денежный поток фирмы зачастую называют просто свободный денежный поток, т.е. FCF = FCFF. Данный вид денежного потока показывает: сколько остается денежных средств у предприятия после вложения в капитальные активы. Данный поток создается активами предприятия и поэтому в практике его называют свободным денежным потоком от активов. FCFF используется инвесторами компании.

- Свободный денежный поток на собственный капитал (Free Cash Flow to Equity, FCFE) – это денежный поток предприятия только от собственного капитала предприятия. Данный денежный поток, как правило, используется акционерами компании.

Свободный денежный поток фирмы (FCFF) используется для оценки стоимости предприятия, тогда как свободный денежный поток на капитал (FCFE) используется для оценки акционерной стоимости. Главное отличие заключается в том, что FCFF оценивает все денежные потоки как собственного, так и заемного капитала, а FCFE оценивает денежные потоки только от собственного капитала.

Формула расчета свободного денежного потока фирмы (FCFF)

где:

EBIT (Earnings Before Interest and Taxes) – прибыль до уплаты налогов и процентов;

Tax – процентная ставка налога на прибыль;

DA – амортизация материальных и нематериальных активов;

СNWC (Change in Net Working Capital) – изменение оборотного капитала, деньги потраченные на приобретение новых активов;

∆WCR – чистые капитальные затраты, которые также называются Capex (Capital Expenditure) .

Дж. Инглиш (2001 г.) предлагает вариацию формулы свободного денежного потока фирмы, которая выглядит следующим образом:

где:

CFO (Cash Flow from Operations) – денежный поток от операционной деятельности предприятия;

Interest expensive – процентные расходы;

Tax – процентная ставка налога на прибыль;

CFI – денежный поток от инвестиционной деятельности.

Формула расчета свободного денежного потока от капитала (FCFE)

Формула оцени свободного денежного потока капитала имеет следующий вид:

где:

NI (Net Income) – чистая прибыль предприятия;

DA – амортизация материальных и нематериальных активов;

∆WCR – чистые капитальные затраты, которые также называются Capex (Capital Expenditure);

Investment – размер осуществляемых инвестиций;

Net borrowing – разница между погашенными и полученными кредитами.

Как рассчитать чистый денежный поток

Как рассчитать денежный поток:

- Определить период, за который будет производиться расчет.

- Определить цель, для которой необходим расчет кэш флоу.

- Выделить статьи дохода и подсчитать их общее значение.

- Выделить статьи расхода и подсчитать их общее значение.

- Воспользоваться одной из формул расчета денежного потока.

Прежде всего, стоит сказать, что денежный поток рассчитывается в привязке к определенным временным отрезкам.

??

Как правило, в самом начале работы компании расчет прогнозируемого кэш флоу производится ежемесячно, начиная со второго года — ежеквартально, дальше — ежегодно.

Для расчета берутся актуальные данные на начало или на конец нулевого отрезка.

При расчете кэш флоу могут использоваться разные типы цен:

- Текущие, т.е. актуальные на день расчета без учета инфляционных показателей;

- Прогнозные — для расчета используется прогнозируемый показатель инфляции, умноженный на текущие цены;

- Дефлированные — используются прогнозные цены, разделенные на базовый индекс инфляции.

Как правило, денежный поток рассчитывается в той валюте, в которой компания ведет свою основную деятельность.

Основные методы расчета кэш флоу компании — прямой и косвенный. Чаще используется первый, так как при расчете используются основные отчетные документы бухгалтерского учета. По итогу можно увидеть, в каком «статусе» находится денежный поток компании: приток (когда доходы превосходят расходы) или отток (когда расходы преобладают над доходами).

Формула денежного потока

В зависимости от того, для каких целей необходим расчет и насколько точным он должен быть, есть три формулы денежного потока и, соответственно, три способа расчета.

Способ первый. Он учитывает всего два показателя: чистый денежный поток, полученный от основной деятельности, и основные расходы.

Формула:

FCF = ЧДП — ЗП,

где

- FCF — денежный поток;

- ЧДП — чистый денежный поток;

- ЗП — основные затраты производства.

Способ второй. По его итогам можно определить причины, которые привели к изменению денежного потока. Формула:

FCF = EBITDA — НП — ЗП — ИОК,

где

- EBITDA — прибыль до вычета выплат процентов, налогов, износа и затрат на амортизацию;

- НП — налог на прибыль;

- ИОК — изменения в оборотном капитале (NWC, Net working capital change).

Способ третий. Используется для составления прогнозов.

FCF = EBIT*(1-tax) + ЗА — ЗП — ИОК,

где

ЗА — затраты на амортизацию.

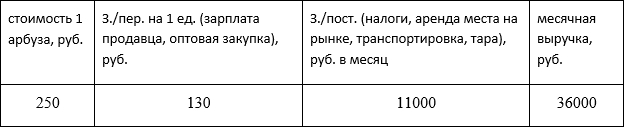

Пример расчета кэш флоу

Как рассчитывается кэш флоу на реальном примере, можно посмотреть в видео ниже:

Чистая прибыль: как рассчитать, формула, примеры

Маржа: понятие, основные виды, отличие от маржинальности. Как рассчитать маржу

Что такое ВВП: объясняем простыми словами

Секреты прохождения игры

Опытные игроки и сама жизнь дает несколько бесценных советов успешного прохождения игры “CashFlow”:

- Правильно выберите мечту. Есть еще утверждение, что мысли материальны. Если вы в голове нарисуете картинку своей мечты со всеми подробностями, то обязательно ее достигнете. Это главное, ради чего мы живем. Тогда никакие неожиданности не позволят вам свернуть с намеченного пути.

- Наблюдайте за собой и окружающими. Так вы сможете отслеживать свои эмоции и результаты, которые они приносят. Часто, отрицательные. Инвестиции не должны делаться на эмоциях. Только холодный расчет и спокойствие. Наблюдайте за более успешными соперниками. Почему у них получается быстрее выйти на пассивный доход? Проанализируйте и скорректируйте свое поведение на игре.

- Соблюдайте баланс. Некоторые игроки копят наличные деньги, никуда их не инвестируя. Их душу греет мысль, что они богаты. Но это иллюзия. Деньги должны работать и приносить доход. Но и совсем отказываться от наличности нельзя. Ведь на поле много неожиданных событий, на которые требуются наличные деньги.

- Анализируйте ошибки. Кого-то ошибка выбивает из колеи и мешает двигаться дальше, а кого-то подстегнет к новым достижениям. К какой категории людей относитесь вы? Любая ошибка – это опыт, а он бесценен. Тем более что в игре вы рискуете только игровыми деньгами, а навыки приобретаете реальные.

- Покупайте активы. Именно они в долгосрочной перспективе принесут пассивный доход. Дом или квартира для проживания, автомобиль для личных нужд будут только тянуть деньги, не принося дохода.

Методы формирования CF

В практике финансового управления при составлении планов и отчетности движения ДС применяются два метода: прямой и косвенный. Пример ОДДС по Татнефти, приведенный в конце предыдущего раздела, подготовлен косвенным методом. Следует подчеркнуть, что весь инвестиционный анализ основан на анализе потоков ДС, к тому же, инвестиции – это и есть оттоки денег компании на цели развития. Конечно, оттоки ДС могут возникнуть и за счет убытков в текущей деятельности. Хотя подобное в реальности случается, мы, опираясь на понятие предпринимательской деятельности, будем считать ситуацию убытков, все же, нештатной.

В западной методологии косвенный метод считается лучше подходящим управленческим целям, чем прямой. К сожалению, Минфин РФ предписывает составлять ОДДС (Cash Flow) прямым способом (см. форму по ОКУД 0710004). Тем не менее, отчет, составленный косвенным методом, позволяет оперативно ответить на вопрос: в силу каких причин чистый поток ДС и чистая прибыль не совпадают? Ниже вашему вниманию представлены две схемы, которые демонстрируют основные аспекты данного способа расчета.

Схема взаимосвязей показателей NCF и NP

Вывод формулы косвенного метода через бухгалтерский баланс предприятия

Чистый поток ДС (NCF, Net Cash Flow) и чистая прибыль отчетного периода (NP, Net Profit) практически никогда в реальной практике не идентичны. NP может состоять из прибылей или убытков, знак NCF также может быть иным в сравнении с чистой прибылью. Доходы могут быть денежными и неденежными. Вспомним, например, выручку по взаимозачету или с отсрочкой платежа, в которой нет текущей денежной составляющей. В то же время среди расходов есть неденежная форма, например, начисление амортизации. Логику можно развернуть шире, а список примеров продолжить. Верхняя схема, по моему мнению, наглядно демонстрирует разницу.

Четыре равенства нижней из представленных двух схем, помогают вывести формулу расчета NCF. Расчет прибылей или убытков, выполненный в форме № 2, позволяет определить значение чистой прибыли, которая в отсутствии дивидендов равна сумме нераспределенной прибыли отчетного периода в балансе. Далее NCF формируется благодаря коррекции на суммы изменений статей активов и пассивов по представленной конечной формуле расчета.

Методология, используемая для формирования ОДДС, полноценно применима и к процедуре планирования. План движения денежных средств проекта интегрируется в план или бюджет движения ДС всей компании. Отчет по движению ДС по проекту уже не имеет такого интеграционного значения, поскольку основан на данных бухгалтерского учета, работающего на несколько иных принципах. В завершение привожу небольшой пример расчета кэш-фло косвенным методом.

Пример расчета ОДДС компании косвенным методом

Денежные потоки инвестиционного проекта, рассматриваемые через «призму» метода CF, дают в руки профессионального управленца образную и полноценную картину операционной отдачи от инвестиций и привлеченных денег. Это самый главный результат финансового планирования проекта и его оценки по факту реализации. Хочется надеяться, что настоящая статья приоткрыла некоторые нюансы методологии, которые не всегда понятны даже финансистам.

Виды и формулы расчета

Денежный поток принято делить на поток от трех видов деятельности: инвестиционной, операционной и финансовой. Для инвестора больший интерес представляют два его вида: чистый и свободный cash flow.

Инвестиционный

Инвестиционный денежный поток (обозначается CFI) связан с инвестиционной деятельностью предприятия. Включает:

- притоки, т. е. выручку от продажи активов;

- оттоки – капитальные вложения в строительство, реконструкцию, модернизацию и прочие работы, связанные с обновлением основных фондов предприятия, покупку основных фондов и нематериальных активов.

Формула расчета:

CFI = Поступления от продажи активов – Капитальные затраты – Затраты на покупку финансовых активов

Операционный

Операционный денежный поток (OCF) связан с текущей деятельностью и отражает способность предприятия получать от нее реальные деньги. Включает:

- притоки – выручку от реализации продукции, работ, услуг;

- оттоки – затраты на приобретение сырья, материалов, топлива, энергии, оплату налогов, выплату заработной платы, внереализационные расходы, оплату процентов по кредитам.

Формула расчета:

OCF = EBITDA – Налоги +/– Изменение оборотного капитала

Финансовый

Финансовый денежный поток (CFF) связан с изменениями в капитале предприятия. Включает:

- притоки – поступления от эмиссии ценных бумаг, полученные кредиты, субсидии, дотации;

- оттоки – выплаты в погашение кредитов, обратный выкуп акций, погашение облигаций, выплаты купонов и дивидендов.

Формула расчета:

CFF = Поступления от эмиссии ценных бумаг + Кредиты и прочие привлеченные средства – Погашение кредитов – Погашение облигаций – Обратный выкуп акций – Выплаты по ценным бумагам (купоны, дивиденды)

Чистый

По каждому из трех вышеперечисленных потоков рассчитывается разность (сальдо) между притоками и оттоками. Она может быть положительной и отрицательной.

Сумма сальдо от инвестиционной, операционной и финансовой деятельности составляет чистый денежный поток, т. е. NCF. Значение показывает, насколько эффективно компания управляет своими деньгами, есть ли у нее средства для выплаты дивидендов акционерам.

Формула расчета:

NCF = CFI + OCF + CFF

Свободный

Свободный денежный поток (FCF) показывает, сколько денег осталось у предприятия после оплаты всех текущих расходов и осуществления капитальных вложений. Он имеет такое название, потому что может быть свободно выведен из бизнеса без снижения его эффективности.

В инвестициях капитальные затраты называют CAPEX, поэтому формула расчета FCF будет выглядеть так:

FCF = NCF – CAPEX

Квадрант денежного потока

Такой сугубо финансовый термин денежный поток вполне можно приспособить и к личным финансам. Сделал это американский инвестор, преподаватель, предприниматель и писатель Роберт Кийосаки, издавший книгу «Квадрант денежного потока». В ней он доступно показал, какую роль играет каждый человек в распределении капитала, а также дал руководство для действия тем, кто желает создать наиболее благоприятные для себя финансовые условия, навсегда забыв, что такое потребительский кредит, и самостоятельно формировать денежный поток.

Так что тем, кто постоянно находится в постоянной зависимости от нехватки денег, книга обязательна для прочтения. В рамках же этой статьи я лишь вкратце остановлюсь на ее тезисах.

По мнению автора, вся прибыль человек может приходить из одного или нескольких секторов, которых всего 4:

- Наемные рабочие — зарплата людей, работающих по найму. Этот сектор наиболее уязвимый и нестабильный.

- Работа на себя — прибыль исходит от самозанятости. Сюда относятся предприниматели, фрилансеры, узкие специалисты, обладающие собственной практикой. Также не слишком защищенный сектор, поскольку стоит человеку заболеть или перестать трудиться денежный поток сильно сократится.

- Бизнес — это прибыль от крупного бизнеса, который работает, привлекая наемных рабочих, и приносит ощутимую прибыль даже без непосредственного участия владельца.

- Инвестиции — прибыль исходит от удачных инвестиций. Настоящий пассивный заработок, который не требует участия человека.

Принцип квадранта основан на том, что 70% успешных миллионеров получают свою прибыль от инвестирования и только 30% от деятельности в других трех секторах. Подробнее с идеями автора можно познакомиться в написанных им книгах, число которых превышает два десятка. А практически применить свои знания поможет игра «Денежный поток», которая также придумана Робертом Кийосаки. В ней в игровой форме можно закрепить навыки, которые помогут в реальной жизни добиться финансового успеха.

В статье мы рассмотрели такой финансовый термин, как денежный поток или cashflow. Этот показатель очень важен не только для владельцев бизнеса, но и для потенциальных инвесторов. Именно он помогает понять, в каком финансовом состоянии находится компания и спрогнозировать ее будущее. А на основе этих данных принимать решение о возможности инвестиций в нее.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Виды денежного потока

При анализе денежного потока можно получить немало ценной информации, о том, как именно происходит движение финансовых средств. Особенно это актуально для тех денег, которые не учитывают при определении прибыли, например, инвестиционные расходы, банковские вклады, налоги, погашение кредитных обязательств и т.д

Вот поэтому важно знать классификацию денежных потоков, которых существует несколько в зависимости от того, по какому признаку ее проводят. Итак, денежные потоки классифицируют:

По масштабу хозяйственных процессов:

- Поток, охватывающий все предприятие и включающий в себя все его доходы и расходы;

- Потоки структурных подразделений;

- По хозяйственным операциям — это самый первый объект контроля движения финансовых средств.

По виду хозяйственной деятельности:

- Денежные потоки операционной деятельности — связаны с оплатой товаров и услуг поставщиков и других подрядчиков, связанных с производством. К ним можно отнести заработную плату персоналу и налоговые отчисления. Доходную статью потока составляют доход от продажи товара и поступления от налоговых органов в случае перерасчета обязательных платежей;

- Денежные потоки инвестиционной деятельности — это поступления и платежи, связанных с инвестированием, продажей нематериальных активов, излишних основных фондов, операций с содержимым инвестиционного портфеля и подобными операциями;

- Денежные потоки финансовой деятельности — поток, связанный с привлечением кредитов и займов на развитие, расширением акционерного капитала, а также выплатой процентов и дивидендов акционерам.

По направленности:

- Положительный — это суммарный приток всех поступлений организации от всех видов деятельности;

- Отрицательный — сумма всех выплат предприятия за исследуемый отрезок времени.

По способу расчета объема:

- Валовой — показывает все положительные и отрицательные потоки;

- Чистый — разница между поступлениями и расходами.

По уровню достаточности:

- Дефицитный поток — когда доходы предприятия ниже его реальных нужд;

- Избыточный или профицитный — сумма поступающих средств больше, чем потребности предприятия.

По способу оценки во времени:

- Настоящие — денежный поток в настоящем времени;

- Будущие — потоки планируемые, то есть относящиеся к будущему времени.

По непрерывности формирования:

- Регулярный — зачастую связан с операционной деятельностью;

- Дискретный — возникает при разовых хозяйственных операциях, например, покупка лицензии, имущественных прав, разовая помощь и т.д.

По стабильности временных интервалов, в которые формируется денежный поток:

- С равномерными промежутками — аннуитет;

- С неравномерными промежутками — платежи с особым графиком выплат.

Правила игры «Денежный поток»

Очень важный (если не важнейший) элемент игры – заполнение отчёта о доходах и расходах, а также балансового отчёта. Задача заключается в том, чтобы доходы постоянно превышали расходы. Разница между ними названа в игре (как и в книгах Р. Кийосаки) денежным потоком. Если игроку удаётся прибавить к своему начальному доходу 50 000$ ежемесячного денежного потока, то, как альтернативный вариант, цель игры считается достигнутой, даже если свою мечту игрок ещё не успел купить. В обоих случаях на этом игра для победителя заканчивается. Стратегия игры состоит в том, чтобы максимально наращивать пассивный доход, т.е. такой доход, который не связан с работой, а представляет собой прибыль от инвестиций. Когда игрок бросает кубик и передвигает свою фишку за заданное число полей, он может попасть на одно из полей:

- Расчётный чек;

- Возможность;

- Рынок;

- Всякая всячина;

- Благотворительность;

- Ребёнок;

- Увольнение.

В игре обязательно должен быть банкир. Задача банкира – принимать и выдавать деньги. Когда игрок попадает на поле «Расчётный чек», он либо требует у банка выдать причитающуюся ему сумму в случае положительного денежного потока, либо выплачивает банку величину отрицательного денежного потока. В балансовом отчёте эти данные не указываются, что сделано для упрощения игры. Оказавшись на поле «Возможность», игрок может выбрать одну из карт в колодах «Мелкая сделка» или «Крупная сделка».

Самая большая сумма мелкой сделки – 5000$, крупные сделки начинаются от 6000$. Суть сделки заключается в покупке или продаже актива. Это может быть недвижимость, готовый бизнес или одна из ценных бумаг (акция, облигация, вексель). Если у игрока не хватает имеющихся у него денег, он может взять у банка кредит, правда, не всю сумму сделки, первоначальный взнос всё же придётся сделать на свои сбережения. Сумма кредита указывается в балансовой ведомости в разделе «пассивы», а ежемесячные выплаты указываются в отчёте о доходах в разделе «расходы». Ниже привожу пример заполнения карточки.

Если участнику на поле «Рынок» выпадает имеющийся у него актив, игрок имеет право продать один из своих активов по рыночной цене. О своём решении он сообщает банкиру, который выдаёт ему соответствующую сумму. Итог сделки необходимо отразить в балансе. На малом круге игрока постоянно подстерегают незапланированные и часто ненужные расходы. Они возникают, когда игрок попадает на поле «Всякая всячина». При этом нужно взять карту из соответствующей колоды и прочитать её содержание. Возможные варианты: ремонт автомобиля, поход в кино, коллекционирование марок. Отказаться от этих расходов нельзя. Если в наличии у игрока не хватает денег, приходится брать кредит в банке. «Всякая всячина» — самый спорный момент в игре. В здравом уме никто не станет тратить на ненужные покупки последние деньги, хотя…

Как одно из испытаний, на малом круге неоднократно происходит потеря работы. Соответствующее поле называется «Увольнение». Предполагается, что при оптимальной игровой тактике и в этом случае пассивный доход не станет отрицательным. Тем не менее это удаётся не всем игрокам. Как обычно, требуется уплатить банку величину ежемесячных расходов (можно оплатить кредитом). Кроме того, здесь игрок пропускает два хода.

Наконец, есть ещё поле «Ребёнок». Рождение ребёнка означает рост ежемесячных расходов. Это нужно отразить в отчёте о доходах в графе «Расходы на детей». Максимально может быть 3 ребёнка. Также плохо продуманный игровой момент: ребёнок выпадает как снег на голову, хотя было бы логичнее связать это событие с определённым уровнем доходов.

Анализ денежных потоков

Уметь анализировать денежные потоки — необходимый навык при изучении финансового состояния компании. Именно он позволяет выявить, насколько правильно в компании налажено управление этим инструментом, другими словами, всегда ли в распоряжении есть необходимое количество денег и не потребуется ли привлечение денег со стороны.

Обычно анализ денежный потоков проводят с помощью отчета о движении финансовых ресурсов, который формируется по сферам деятельности компании — текущей, инвестиционной и финансовой. Именно этот отчет дает наиболее полную информацию для проведения анализа денежного потока предприятия.

Такой отчет позволяет наглядно увидеть, как разная деятельность организации влияет на ее финансовое состояние и объяснить причину его изменения в лучшую или худшую сторону. Кроме того, этот документ будет полезен не только для руководителя компании, но также и для ее кредиторов и инвесторов. Руководство из него почерпнет информацию о ликвидности предприятия и позволит планировать финансирование тех или иных программ — выплата дивидендов, премий сотрудникам, расчета с поставщиками и т.д. Кредиторы и инвесторы из отчета почерпнут информацию о финансовом здоровье организации и сделают выводы относительно способности руководства обеспечить грамотное управление ею.

Как мы помним, отчет о движении средств состоит из трех составляющих. Пришло время рассмотреть их подробнее

Это даст возможность понять, какие сферы — самые прибыльные, а какой деятельности следует уделить дополнительное внимание

Текущая деятельность

Обычно это самая объемная часть отчета. Текущая деятельность включает в себя все расчеты, обеспечивающие общую прибыль компании. Сюда входят расходные операции — приобретение товаров и услуг у поставщиков, которые необходимы для производственной деятельности организации, налоговые отчисления, погашение кредитных обязательств, например, банковский овердрафт, выплата заработной платы сотрудникам и т.д. Прибыль при этом составляют средства, вырученные от реализации товаров или услуг.

Инвестиционная деятельность

Инвестиционная деятельность — необходимая сфера любого предприятия, которая способна принести прибыль, как в будущем, так и в настоящем времени. Расходы этой отрасли состоят из приобретения патентов, ценных бумаг, выдачи кредитов другим организациям и покупки основных средств, то есть своеобразный денежный магнит на будущее.

Прибыль этой сферы — возврат кредитов и процентов по ним, расширение акционерного капитала за счет эмиссии новых акций, продажа основных средств, реализация права пользования уникальными технологиями, права на которые принадлежат компании.

Финансовая деятельность

Финансовая сфера — это, в основном, операции, связанные с собственниками компании. Если собственники, к примеру, увеличивают уставной фонд — это отразиться в графе «прибыль». И наоборот, если деньги, по какой-либо причине выводятся из бизнеса, это найдет свое отражение в графе «убытки».

Где можно играть в «Денежный поток» онлайн

Играть в «Денежный поток» онлайн можно на официальном сайте Кийосаки. Для этого (играть придется на английском, но разобраться несложно) нужно зарегистрироваться на сайте, принять пользовательское соглашение. Играть вы будете не с компьютером, а с другими такими же игроками или в гордом одиночестве.

Отличия онлайн-версии от настольной:

- В отличие от оффлайн-версии, играя онлайн, вы не сможете коммуницировать с другими игроками, договариваться о взаимовыгодном сотрудничестве с ними.

- В онлайн-версии вы также будете бросать кубик, нажимая на кнопку мыши. Выпадающие вам сделки в настольной игре вы можете принять или продать кому-либо из участников. В онлайн-версии это невозможно.

- В онлайн-версии сумма кредита не может превышать сумму сделки, на которую вы рассчитываете. В оффлайн-версии сумму кредита вы выбираете самостоятельно. Можно брать деньги с запасом, чтобы после покупки возможности у вас остался денежный запас на последующие расходы. Играя за компьютером, вы сможете брать кредит только на покупку возможности/актива, не больше.

- В онлайн-версии при прохождении желтого поля ежемесячное начисление доходов проводится автоматически. В настольной версии игроки сами следят за начислением. Также все записи после покупки актива или нового кредита и связанные с этим расчеты в ведомости делаются автоматически. И это плюс. Новички порой зарываются в ведомости и с трудом осознают, что происходит на игровом поле. Но это и минус, поскольку игрок не обучается вести записи самостоятельно. Перекладывается ответственность с игрока на компьютер. В жизни мы так себя не ведем.

- В оффлайне можно самому выбрать момент перехода с «крысиных бегов» на скоростную дорожку.

- В онлайне у вас нет возможности получить обратную связь по вашим действиям, разбор игрового процесса, ошибок.

Как использовать сложные проценты в инвестировании

Как вы уже знаете, получаемая от инвестиций прибыль — это важный инструмент, который на большой дистанции может во много раз увеличить доходность ваших вложений. Метод повторного вложения прибыли называется реинвестированием.

Безусловно, использовать эффект сложного процента должен каждый инвестор, однако на практике это не так просто как кажется. Существует несколько проблем, которые мешают теоретически супервыгодное реинвестирование реализовать в реальных условиях. Например, вряд ли вы слышали о людях, ставших миллиардерами через банковские депозиты. Дело в том, что деньги постоянно обесцениваются из-за инфляции — постоянного повышения цен на товары и услуги. На самом деле ставка банковских депозитов обычно примерно равна инфляции или даже ниже, поэтому реальная доходность вкладов не впечатляет:

Скачать график в Excel

Даже если оставить удачный бескризисный отрезок 2010-2020 годов, доходность банковского вклада с учётом инфляции была в районе 1-2% годовых в рублях. Не говоря уже о доходности в долларах, которая после 2014 года, очевидно, находится в еще большем минусе.

Кроме инфляции сильно повлиять на итоговую доходность инвестиций могут разнообразные комиссии. Если их размер зависит от суммы инвестиций, убытки накапливаются по правилу сложных процентов, но уже с негативным эффектом. Это значит, что за несколько десятков лет инвестор может потерять сотни или даже тысячи процентов прибыли.

Такое часто встречается при инвестициях в ETF, где комиссия за управление достигает несколько процентов от депозита в год. Один из самых старых ETF под тикером SPY (инвестиционная стратегия — следование за индексом S&P 500) работает с 1993 года и берет с клиентов 0.09% в год — немного, по сравнению с другими биржевыми фондами. Эта ставка со временем может меняться, но давайте для эксперимента представим что она всегда была такой — и сравним, как будет отличаться доходность инвестиций при комиссиях от 0 до 2% в год:

Скачать график в Excel

Как видите, даже из-за несчастных 0.09% инвестор на дистанции 27 лет потерял 25% прибыли. А вроде бы небольшая комиссия в 2% годовых срезает доходность почти в 3 раза — с 723% до 270%, и это еще не учтена инфляция

По причине скрытых комиссий высокая доходность активов на самом деле может оказаться в разы ниже, поэтому перед принятием решения об инвестировании важно учитывать даже мизерные расходы

Куда же стоит инвестировать, чтобы использовать эффект сложного процента на максимум и минимизировать влияние инфляции и комиссий? Я бы выделил такие инструменты:

- Акции, в особенности американские. Сейчас это один из немногих активов, которые растут большую часть времени. Кроме того, многие компании платят дивиденды, которые можно реинвестировать и еще сильнее разгонять сложный процент. Плюс, рост цен на сами акции способен перекрыть влияние инфляции, а комиссии зависят от объема торгов, а не от вашего вклада. Взгляните на самых богатых людей планеты — почти все сделали состояние, владея большим количеством акций в своих компаниях.

- Инвестиционные фонды (в т.ч. ETF). Чаще всего это тоже инвестиции в акции, но вам не нужно самостоятельно подбирать портфель — аналитики фонда все сделают за вас. Если в портфеле фонда есть дивидендные акции, вы опять же сможете реинвестировать выплаты. При комиссии за участие ниже 1% в год катастрофического влияния на доходность ваших инвестиций не будет.

- Облигации. Обычно они дают чуть большую доходность, чем банковский депозит и способны практически без рисков приносить небольшую прибыль с учётом инфляции. В любом случае в вашем инвестиционном портфеле должны быть надёжные долгосрочные вложения, и облигации для этих целей подходят неплохо. Расходы при вложении в облигации идут на услуги фондового брокера и не зависят от общей суммы инвестиций.

Конечно, в любых инвестициях можно использовать правило сложных процентов, но не везде это рекомендуется делать. Чем выше риски вложений, тем выгоднее просто выводить прибыль, поскольку при неудачных раскладах депозит может быть потерян.

Использование сложных процентов — теоретически очень выгодное занятие, но как всегда дьявол кроется в деталях. Тем не менее, реинвестирование/капитализация остаётся одним из главных инструментов для накопления большого капитала, грех его игнорировать. И даже вне инвестирования начисление процентов по простому или сложному принципу встречается часто, поэтому полезно знать как это все работает. Надеюсь, подробный разбор формул и решения задач будут вам полезны.

Ну и подписывайтесь конечно 🙂

Удачных инвестиций и не болейте!

Чистый Cash Flow

Рассматривая, что это такое — Cash Flow, следует уделить внимание такой величине, как чистый денежный поток. Этот показатель применяется при оценке инвестиционной деятельности организации

При этом аналитик на основе полученной информации может сделать вывод о финансовом состоянии компании, способности ее к развитию и увеличению собственной стоимости на рынке.

Чистым кэш-флоу называется разность между входящими и исходящими потоками средств в определенном периоде времени. Результат такого расчета представляет собой фактически сумму между показателями всех видов деятельности организации.

Информация о показателе чистого кэш-флоу применяется в ходе разработки стратегических задач, принятия решений в долгосрочной перспективе. Также эта информация интересна для кредиторов и инвесторов. Это позволяет им сделать вывод о целесообразности финансирования деятельности этой организации. Чистый Cash Flow применяется при расчете стоимости компании.