Самые доходные облигации в 2021 году4.9 (27)

Содержание:

- Доходность ОФЗ

- Анализ методов и оценок безрисковых процентных ставок

- ОФЗ в ВТБ: особенности

- Переменный купон и доходность

- Преимущества инвестирования в ОФЗ

- Доходность ОФЗ в 2019 году: ОФЗ-н 3-го выпуска № 53003

- Как и где купить облигации ОФЗ физическому лицу — 4 шага

- Способ второй: ОФЗ через брокера

- Современные ГКО

- Как менялся рынок суверенного долга?

- Особенности эмитента

- Негативные ставки

- Что это такое и зачем они нужны

- Наши ожидания в области монетарной политики и ее влияния на рынок ОФЗ

- Как купить ОФЗ в Сбербанке: какие документы нужны

Доходность ОФЗ

При всем многообразии рыночных ОФЗ, главное, что определяет их доходность – это число дней до погашения.

Доходность ОФЗ, как и всех прочих облигаций, складывается из купонного дохода и дохода от разницы цены покупки и продажи (погашения). Чем выше у облигации установлен купонный доход, тем выше её цена на рынке. Но цена погашения фиксирована, поэтому, чем выше купонная доходность, тем ниже доход от погашения. В итоге, несмотря на то, что условия по разным ОФЗ могут сильно отличаться, бумаги с близкими сроками погашения очень мало отличаются по доходности. Здесь действует регулирующая рука рынка.

Конечно, случаются как временные взлеты, так и просадки цены. Например, когда на рынок выходит инвестор, покупающий или продающий сразу много бумаг, или появляется важная экономическая новость. Наиболее яркий пример такой просадки в ОФЗ мы наблюдали в конце 2018 года, когда иностранные инвесторы массово выходили из ОФЗ. Цена тогда упала, а доходность длинных ОФЗ достигала 9%. Используя подобные взлеты и просадки можно повысить свой доход. Впрочем, ОФЗ – плохо подходят для спекуляций. Это весьма консервативный инструмент и он относительно мало подвержен колебаниям цены.

На рисунке 3 изображена кривая доходности ОФЗ-ПД по данным Московской биржи от 17.05.2019 (источник).

Рисунок 3

Кривая сейчас близка к классической нормальной форме. В моменты финансового кризиса можно наблюдать «перевернутую» форму кривой, когда доходность коротких облигаций оказывается выше доходности длинных.

На рисунке дана эффективная доходность к погашению или YTM. Не будем здесь вдаваться в дебри теории расчета эффективной доходности. По сути, YTM – это процент по вкладу с ежегодной капитализацией, который дает такой же доход, что эта облигация.

Пример

Если вы купите облигацию со сроком погашения 5 лет, то эффективная доходность будет около 8% годовых. То есть, если вы, допустим, купили ОФЗ по номиналу (за 1000 рублей), то через пять лет у вас на руках окажется (по формуле сложного процента) 1000х(1+0,08)5 = 1469,33 руб. Отметим, что при расчете YTM принимается, что реинвестирование полученного дохода будет производиться по первоначальной ставке (8% в нашем случае). В реальности такого может и не быть. Поэтому этот метод является условным, но общепринятым для сравнения различных инвестиционных инструментов. Сколько у вас реально окажется денег через пять лет зависит от того, насколько удачно вы сможете реинвестировать полученный купонный доход. В этом ОФЗ полностью аналогичны вкладам с регулярной выплатой (не капитализацией) процентов.

Купонный доход далеко не всех видов облигаций определяется изначально при эмиссии. Так, купонный доход ОФЗ-ПК определяется ставкой межбанковского кредита RUONIA. У ОФЗ-ИН купонный доход задан, но в зависимости от индекса потребительских цен меняется номинал. Заранее предсказать доходность таких облигаций невозможно. Но даже для таких ОФЗ их доходность окажется приблизительно такой, как и у «классических» ОФЗ-ПД с фиксированным купонным доходом и близким сроком погашения, поскольку цена ОФЗ-ПК и ОФЗ-ИН определяется рынком на основании прогноза развития ситуации. Впрочем, и коллективный разум может ошибаться. Например, в 2016-2017 годах шел стабильный рост цены на ОФЗ-ПД. А вот значения RUONIA, а стало быть, и купонного дохода ОФЗ-ПК, стабильно снижались. И, определяя цену на эти облигации, рынок закладывался на то, что и дальше всё будет также. Но в 2018 году, из-за санкций и выхода иностранных инвесторов из ОФЗ, цены на ОФЗ стали падать, а RUONIA наоборот – расти. В итоге сейчас мы видим, что цены на ОФЗ-ПД оказались в 2017 году несколько завышенными, а на ОФЗ-ПК – заниженными.

Анализ методов и оценок безрисковых процентных ставок

В таблице ниже приводится сравнение безрисковых процентных ставок по рассмотренным методам. Как мы видим, ставка находится в диапазоне от 8,25 до 16,35%. Поэтому делая анализ оценки эффективности инвестиций необходимо учитывать минимальный уровень безрисковой ставки как критерий исключения неэффективных инвестиций.

| Метод расчета безрисковой процентной ставки по | Размер безрисковой процентной ставки |

| Доходности по банковским вкладам. | 10-12% |

| Доходности по государственным ценным бумагам. | 14,5% |

| Доходности по иностранным государственным ценным бумагам. | 2% в валюте |

| Процентной ставки рефинансирования ЦБ РФ. | 8,25% |

| Процентной ставки по межбанковским кредитам. | 16,35% |

Резюме

Существует множество различных методов расчета и оценки безрисковой ставки, в данной статье мы рассмотрели наиболее часто используемые в финансовой и инвестиционной практике. Безрисковая процентная ставка является минимально допустимым уровнем осуществления инвестиций в тот или иной инвестиционный проект. Любая безрисковая процентная ставка не гарантирует на 100% надежность вложения, ведь финансовые риски существуют всегда и везде. Используйте данные методы в своем инвестиционном анализе.

ОФЗ в ВТБ: особенности

Банк ВТБ занимается выпуском собственных облигаций, поддерживаемых государством. Особенность таких облигаций в том, что реализовать их можно только в отделениях ВТБ. Условия реализации, размер комиссии, порядок и процент начисления дохода по ним также зависит от политики банка, однако не может противоречить указам Министерства финансов. Особенность покупки ОФЗ в ВТБ считается то, что размер комиссии зависит от суммы, на которую были приобретены ценные бумаги. При покупке облигаций на сумму более 300 тыс. рублей комиссия составит всего 0,5%. Оформление сделки ничем не отличается от покупки ОФЗ в Сбербанке.

Переменный купон и доходность

Доходность от облигаций включает в себя две составляющие:

- Купонный доход – для ОФЗ-ПК выплачивается раз в полгода. Этот доход не облагается налогами.

- Доход от продажи или погашения – рассчитывается, как разница между ценой покупки и продажи. В этом случае предусмотрены налоги по общим правилам.

Доход от продажи или погашения ОФЗ-ПК имеет свои риски. Во-первых, при покупке бумаги ее можно неправильно оценить, но это больше случается с бумагами, обладающими сложной структурой (такие как ОФЗ-АД или ОФЗ-ИН). Во-вторых, есть риск ликвидности. А, в-третьих, финансовые потери могут возникнуть за счет падения рыночной цены на облигации.

Получать купонный доход можно раз в полгода. Купоны таких облигаций привязываются к плавающей процентной ставке (например, RUONIA — представляет ставку по однодневным кредитам между банками, данные берутся по 28 крупнейшим из них) или размеру официальной инфляции. Купонный доход в этом случае рассчитывается, как ставка RUONIA +определенный процент. Поэтому по этим облигациям известна величина только текущего купона, а следующие доходы будут зависеть от ставок RUONIA или уровня инфляции.

Процентная ставка таких облигаций может составлять от 5 до 8% . Есть возможность реивестировать эти проценты, благодаря этому доходность будет немного выше, но получить прибыль можно только по окончании срока с основной суммой.

Справка. Средняя ставка по банковским депозитам на срок 3 года составляет примерно 4.5%. Вложения в государственные облигации являются хорошей альтернативой банковским вкладам. К тому же надежность ОФЗ значительно выше.

Многих инвесторов отпугивают ОФЗ-ПК своей невозможностью посчитать точную доходность. Из-за переменного купона, мы можем только предположить, как поменяется его величина в будущем. Тем не менее, мы можем опираться на историю изменения уже выплаченных купонов и пытаться прогнозировать рынок, исходя из алгоритма подсчета купона.

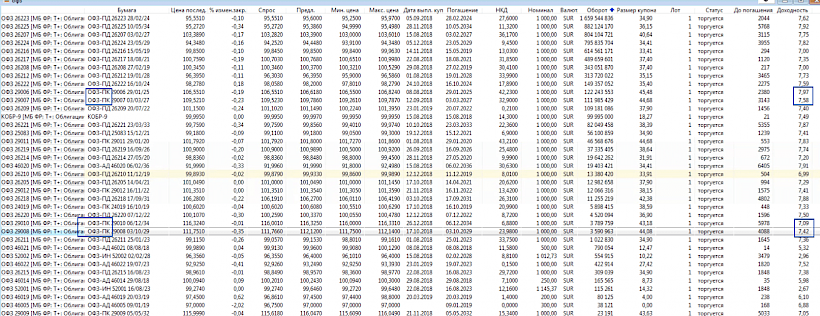

Примерную годовую доходность для ОФЗ-ПК можно посмотреть и в таблице облигаций в терминале QUIK, также как и для других гособлигаций. Но она опирается на текущий купон, так что смысла в этом может быть не много.

ОФЗ-ПК в таблица облигаций в QUIK

ОФЗ-ПК в таблица облигаций в QUIK

Не стоит также забывать про все параметры для подсчета доходности, по аналогии с другими облигациями. Смотрим на рыночную цену, накопленный купонный доход (НКД), думаем о сроке инвестиций и считаем сколько мы сможем получить примерно прибыли в нужный срок.

Преимущества инвестирования в ОФЗ

Вложение в облигации федерального займа — это возможность гарантированно не потерять инвестированные средства. Коммерческий сектор подвержен различным экономическим факторам, даже самые надежные компании могут неожиданно столкнуться с финансовыми трудностями и не справиться со своими обязательствами. Государство же выступает гарантом погашения долга.

Дополнительные плюсы инвестирования:

Увеличенная доходность, по сравнению с банковскими вкладами. Можно получить более крупную пассивную прибыль.

Средние сроки возврата. Долгосрочные программы интересуют не всех инвесторов, вложение на 3 года станет оптимальным вариантом.

Относительно небольшой порог входа

Это делает ОФЗ доступными для частных лиц.

Заранее известная прибыль — важное отличие от вложения в акции крупных компаний. Они могут не выплатить дивиденды, а государство гарантированно выполнит свои обязательства по купонному доходу.

Минусом ОФЗ можно назвать относительно невысокую процентную ставку. Такой вариант подходит для тех, кто предпочитает консервативные, а не рискованные стратегии инвестирования.

Доходность ОФЗ в 2019 году: ОФЗ-н 3-го выпуска № 53003

Доходность облигаций для физлиц складывается из 2 составляющих:

- Разница между ценой покупки и номинальной стоимостью;

- Накопленный купонный доход (НКД). Он растет в течение 3 лет. Купонные выплаты производятся каждые полгода.

Общая доходность ОФЗ на сегодня составляет 8-12 процентов. Более точную стоимость можно посчитать с помощью облигационного калькулятора.

В России по ОФЗ для физических лиц доходность имеет фиксированный процент к определенному сроку реализации ценной бумаги. Причем, чем дольше владелец облигации удерживает ее у себя, тем этот процент выше. Так ставка ОФЗ, выпущенных в январе 2019 года, в зависимости от срока хранения составит:

- 1 год, составляет 6,5%;

- 1,5 года – 7%;

- 2 года – 7,5%;

- 2,5 года – 8%;

- 3 года – 8,6%.

Накопленный купонный доход и доходность к погашению ОФЗ №53003 по месяцам можно посмотреть здесь.

Выплаты будут производиться 24 марта 2021 года. Если держать облигации менее одного года, то купонный доход по ним выплачиваться не будет. При досрочном расторжении договора в течение 12 месяцев вы получаете только первоначально инвестированную сумму. Если вы продаете ОФЗ после 1 года, то помимо всей суммы покупки вы еще получите купонный доход.

Еще одним моментом, который надо учитывать при расчете доходности ОФЗ 2019 году – это их курсовая стоимость. Хотя они не могут обращать на вторичном рынке, облигации ОФЗ для физических лиц также подвержены влиянию рынка.

Если посчитать на облигационном калькуляторе Сбербанка, то можно увидеть, что сегодня при покупке облигаций на сумму 100 000 рублей общий доход через 3 года составит 15860 рублей (среднегодовая доходность 8,51%).

Как и где купить облигации ОФЗ физическому лицу — 4 шага

Обращаются ОФЗ на Московской бирже в секции «облигации». Помимо этого, крупные сделки могут совершаться на внебиржевом рынке напрямую между банками и инвестиционными фондами. Для физического лица подобные сделки закрыты. Им можно торговать ОФЗ только через фондовую биржу.

Купить ОФЗ может как любой житель России, так и любые иностранные инвесторы. Доля нерезидентов на ОФЗ составляет около 20% по состоянию на апрель 2021 г.

Рассмотрим пошаговую инструкцию как купить гособлигации физическим лицам.

Шаг 1. Регистрация у брокера

Доступ к торгам на Московскую биржу для физических лиц возможен лишь через брокерские компании. На рынке можно найти не один десяток брокеров. Советую работать с лучшими из них:

У них самые лучшие торговые условия, минимальные комиссии на торговый оборот. Бесплатные пополнения и снятия. В наличии представлены все финансовые инструменты на бирже, есть доступ к иностранным акциям, представлены офисы по всей России.

Так выглядит форма регистрации у брокера:

Шаг 2. Открытие торгового счёта

Для участия в торгах необходимо открыть брокерский счёт. В личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

После чего нужно выбрать тип счёта:

Есть несколько типов счётов. На любом из них можно совершать операции, отличия лишь в условиях. Например, в ЕДП (единая денежная позиция) сразу на одном счёте есть доступ к покупке акций, облигаций, валюты, фьючерсов, товаров — что очень удобно.

Рекомендую открыть счёт ИИС, который позволяет получать налоговые вычеты с суммы пополнения. Максимальная сумма вычета на взнос за один год составляет 52 тыс. рублей. Для этого нужно пополнить брокерский счёт на 400 тыс. рублей. Единственным условием является срок существования от 3 лет (имеется в виду от даты открытия, а не пополнения).

ИИС бесплатен и не требует никаких затрат, его можно не пополнять сразу. Поэтому советую открыть его просто на будущее, чтобы срок в 3 года начал уже идти. Более подробно про это читайте в статьях:

Шаг 3. Пополнение торгового счёта

После открытия счёта его можно пополнить в любое время. Обслуживание брокерского счёта с нулевым балансом бесплатное.

Пополнение брокерского счёта не облагается никакими комиссиями: сколько положили, столько и будет на нём.

Способов пополнения множество. Например, можно пополнить счёт наличными через банк брокера (это удобно для жителей Москвы и Подмосковья). Если банк находится на большом отдалении или нет возможности приехать, то можно перевести средства безналичным переводом.

Межбанковский перевод без комиссий

Карта бесплатная в обслуживании, на остаток начисляются проценты (6,0%), кэшбэк на все покупки. В целом очень удобная карта, более подробно читайте: обзор про карту Тинькофф.

Шаг 4. Покупка ОФЗ

Для доступа к торгам брокер предоставит доступ к торговым терминалам (Quik для компьютера и приложение для смартфонов). Через эти терминалы можно будет осуществлять торговые операции на бирже во время торговых сессий. Торговля ОФЗ проходит по будням в основную торговую сессию с 10:00 до 18:40.

В приложении есть удобная возможность просмотреть текущий график торгов:

В приложении Финам трейд можно просматривать биржевой стакан:

Более подробно про торговлю облигациями читайте в статьях:

Способ второй: ОФЗ через брокера

Читая обо всех комиссиях банка, невольно начинаешь думать, что всё это совсем не выгодно простому человеку. Выгода действительно сомнительная, но есть решение – офз можно купить без гигантстких комиссий, если воспользоваться компаниями, которые являются брокерами. И разобраться в этом не так сложно, как многие думают.

Понятие фондового рынка и торговля

Справка. Фондовый рынок (иначе называемый рынком ценных бумаг) — некое пространство для торговли ценными бумагами (акциями и облигациями) различных эмитентов.

Торговля на фондовом рынке происходит через биржи, и ею могут заниматься, как юридические лица, так и практически каждый желающий (физическое лицо), имеющий компьютерное устройство с выходом в интернет для совершения необходимых операций и отслеживания финансовых потоков.

Как простой человек может выйти на биржу?

Чтобы стать участником биржевых торгов, все, что для этого нужно:

- заключить с ним договор.

После этого инвестор может покупать и продавать ценные бумаги на бирже, пользуясь брокерскими услугами.

Справка. Брокер — это доверенное лицо клиента на фондовом рынке, хорошо знающее определённые его сегменты, умеющее прогнозировать действия эмитентов и других инвесторов. Кроме того, используя свои опыт и знания, этот специалист профессионально может помочь найти уникальные решения, удовлетворяющие финансовые нужды клиента, не разглашая конфиденциальной информации.

Хороший брокер – тот, с помощью которого можно принять правильное торговое решение и не потерять вложенные средства, а также быть в курсе главных новостей и тенденций, что, согласитесь, немаловажно для начинающего трейдера

Небольшой процент за операции

ФАКТ. Комиссии на брокерские операции настолько мизерны, что можно сказать их практически нет.

Цифры комиссии за брокерские услуги такие, что ими можно пренебречь, так как погоды они не сделают. Дело в том, что в этом случае между инвестором и его облигациями отсутствует агент в виде банка, который взимает львиную долю комиссии — 3%. Сюда же приплюсовывается ещё и процент брокерского счёта

При работе напрямую с брокером (внимание: это касается только ОФЗ, но не ОФЗ-н), остаётся только брокерский процент

Например, в БКС это выглядит так:

Если у вас вложено меньше 30000 рублей, то это 170 рублей за месячные услуги депозитария в месяц при совершении сделки в текущем месяце + 0,043% за саму сделку. Итого выходит 0,343% (в сравнении с 3% в случае с ОФЗ-н). Если же вы серьёзно относитесь к инвестициям и вложили больше 30000, комиссия так и останется 0,043%.

Покупать облигации выгодно можно только на фондовой бирже через официального брокера.

Как покупать?

ОФЗ можно приобрести только после открытия брокерского счёта. После открытия счета, брокеры предлагают разные способы на выбор:

- купить через мобильное приложение (сегодня оно есть уже почти у каждого брокера);

- настроить торговый терминал quik и купить через него;

- воспользоваться торговым терминалом webquik – это аналог quik, но работает прямо в браузере (ссылку и данные для входа предоставляет брокер);

- обратиться напрямую к брокеру, с которым заключён договор, и по телефону попросить его оформить покупку.

Таким образом, физические лица, получившие выход на биржу через брокера, могут купить любые облигации федерального займа с минимальными комиссиями. Но есть способы уменьшить их ещё больше, и даже заработать, получив специальный вычет.

ИИС и налоговый вычет

Преимуществом покупки ОФЗ можно считать дополнительную доходность в виде 13% по вычету индивидуального инвестиционного счёта (ИИС), а это при 400000 приносит до 21 % годовых. Как это сделать будет написано в отдельной статье.

Обратите внимание: ОФЗ-н (народные) нельзя покупать на ИИС

Облигации компаний

Доходность ОФЗ равная {year_ofzdohod} является эталоном «безрисковости». Справедливости ради стоит отметить, что возможна также покупка корпоративных облигаций, имеющих большую доходность, которая составляет от 6%, но может достигать и до 22% годовых. Примеры таких эмитентов можно найти на специальных сайтах, вот некоторые из таких долговых бумаг: Система АФК, РУСАЛ Братск, РусГидро и другие (цифры и эмитенты постоянно обновляются).

Современные ГКО

Сейчас для граждан России возможна покупка краткосрочных облигаций ОФЗ-Н. Эти ценные бумаги выпускаются с 2017 г. и предусматривают купонный доход и выплаты дважды в течение года. Облигации реализуются пакетами по 1 000 штук, каждая из которых имеет номинальную стоимость 1 000 р. Длительность срока погашения 3 года. Ожидается четвёртый государственный краткосрочный выпуск с доходностью до 6,8%.

Помимо отечественных ценных бумаг, можно покупать зарубежные облигации. Например, на рынке США имеется множество краткосрочных государственных облигаций, которые выпускает федеральное правительство или его официальные агентства. Такие облигации имеют срок погашения меньше пяти лет и могут быть казначейскими обязательствами, ипотечными ценными бумагами, сквозными ценными бумагами. Такое разнообразие способствует широкой диверсификации фондов и гарантирует фиксированную прибыль с минимумом рисков.

Купля/продажа зарубежных краткосрочных облигаций осуществляется с помощью онлайн-брокеров или коммерческих банков. Их номинальная стоимость от $1 000. Не все подобные активы можно купить в любое время. Например, активы со сроком обращения 2, 3, 5 и 7 лет доступны ежемесячно, а облигации, имеющие срок обращения 10 лет реализуются только раз в квартал.

По этой причине средним инвесторам лучше вкладывать свои средства в паевой или биржевой фонд, который специализируется на казначейских бумагах, а не приобретать штучные облигации напрямую. Это способствует снижению порога вхождения (минимальный порог от 20 до 100$) и делает рынок всегда доступным.

В Российской федерации государственные краткосрочные ценные бумаги (ОФЗ-Н) выпускаются на рынок отдельными партиями (выпусками). Фактически такими облигациями не торгуют на биржах. Министерство финансов реализует их по фиксированной стоимости с помощью сертифицированных брокеров. На сегодняшний день ими являются Сбербанк и ВТБ. Но в дальнейшем этот список возможно расширится.

Как менялся рынок суверенного долга?

Рынок ОФЗ после достижения пика в конце апреля 2020 г. на долгое время оказался в «боковом» тренде: цены выпусков с постоянным купоном менялись в рамках узкого диапазона в условиях дефицита движущих факторов. Однако с началом нового года волатильность стала резко возрастать. На котировках сказались как растущая доходность основных мировых бенчмарков (ставка 10-летних казначейских облигаций США с начала января увеличилась на 40 б.п., до 1,3%), так и продолжившийся рост потребительских цен в России. Геополитические риски остались в повестке дня, ограничивая приток иностранного капитала (только за первую половину февраля 2021 г. отток средств нерезидентов составил порядка 76 млрд руб.). На этом фоне Банк России приступил к пересмотру тактики управления денежно-кредитной политикой. На первом в 2021 г. году заседании по ключевой ставке 12 февраля регулятор резко «ужесточил» риторику, чем спровоцировал новые распродажи на рынке ОФЗ. ЦБ отметил наличие устойчивых рисков инфляции, действие которых может сказываться дольше, чем изначально предполагалось. Как следствие, прогноз по инфляции на текущий год был повышен до 3,7-4,2%. Наиболее важным изменением в заявлении регулятора стало исчезновение сигнала о возможном снижении ставки в дальнейшем. Напротив, ЦБ впервые заявил, что будет оценивать сроки перехода к нейтральной политике (подразумевает ключевую ставку в диапазоне 5-6%), хотя в базовом сценарии ожидает этого не ранее следующего года. Под влиянием всех этих факторов рынок рублевого суверенного госдолга мог только продолжить снижаться. Доходность ОФЗ с середины января стремительно росла, при этом масштаб распродажи до сих пор не уменьшает, несмотря на поддержку таких традиционных факторов спроса как растущие нефтяные цены и укрепление рубля. Наиболее серьезные потери понес средний участок кривой, где доходность выросла на 55-65 б.п. В целом бумаги с погашением свыше 10 лет сейчас находятся примерно на том же уровне, что и в первой половине апреля 2020 г

В то же время важно отметить, что ключевая ставка в тот период составляла 6%, т.е. была выше на 175 б.п

Таким образом, текущие спреды выглядят гораздо привлекательнее, что является важным аргументом в пользу покупки данных инструментов

Также обращает на себя внимание резко увеличившийся угол наклона кривой — разница в ставках сейчас находится на максимальной отметке с начала прошлого года (спред 2-20Y) и превышает 235 б.п

Особенности эмитента

Такие ценные бумаги выпускаются только в цифровом виде, для их приобретения потребуется воспользоваться брокерскими услугами. Брокеры — это биржевые посредники, за определенное вознаграждение предоставляющие доступ к специальным счетам. После оформления сделки покупатель становится владельцем государственных ценных бумаг, минимальное количество для покупки составляет 30 штук.

Со 2-ого квартала 2019 года Мин Фин начал выпускать облигации в новом формате: в отличие от первого выпуска, клиентам не придется платить крупные брокерские комиссии, все расходы эмитент берет на себя. Кроме того, у держателей появится возможность получать кредиты в банках под залог таких ценных бумаг. Первая версия не позволяла проводить такие операции.

Облигации Мин Фина — это возможность привлечь широкий круг инвесторов по всей стране и получить дополнительный капитал на реализацию различных государственных проектов. Покупателей привлекает возможность получать доход по плавающей ставке: чем дольше облигация будет на руках у покупателя, тем выше по ней будет доходность, такая схема выгодна именно тем, кто планирует долгосрочные инвестиции.

Негативные ставки

Погоня за качеством и бегство из высокодоходных инструментов в период европейского долгового кризиса привели к тому, что процентные ставки перешли в отрицательную зону в таких странах, как Германия и Швейцария.

В США, баталии насчет повышения потолка госдолга в Конгрессе привели к сокращению выпуска чеков и на фоне снижения предложения, доходность резко упала.

Минимальной ставкой по казначейским облигациям является нулевая, однако иногда чеки торгуются и с отрицательной ставкой на вторичном рынке.

В Японии длительная дефляция привела к ультра-мягкой политике Банка Японии. Время от времени ставки становятся отрицательными, что стимулирует экономику страны.

Отрицательные процентные ставки главным образом доводят ситуацию с безрисковыми доходностями до крайности.

Инвесторы готовы платить за размещение своих средств в активе, который они считают безопасным.

Что это такое и зачем они нужны

Тот, кто купил облигации, является держателем долга или кредитором. За то, что он приобрел облигации, т.е. фактически одолжил деньги тому, кто выпустил облигацию, эмитент обязан выплачивать процент по долгу. Плюс в конце срока — весь основной долг.

Как правило, процент по облигации выплачивается в течение всего периода действия облигации. Проценты выплачиваются периодически — каждый месяц, квартал или раз в год. По завершении срока действия облигации кредитор получает от должника всю сумму долга и проценты за весь период действия облигации.

Облигации до недавнего времени выпускались только в бумажном виде. Например, «ОФЗ — народные» и сейчас имеют бумажный формат с целью расширить доступ частных лиц к этому долговому инвестиционному инструменту.

В настоящее время большая часть ценных бумаг, включая государственные и корпоративные облигации, имеют электронный вид. Т.е. все характеристики, параметры ценной бумаги закодированы специальным цифровым шифром.

Рисунок 1. Общий вид бумажных ОФЗ — народных.

Купленные облигации, кроме того, что приносят прибыль инвестору в виде процентов, также могут быть и проданы на рынке (например, на Московской фондовой бирже МОЕХ), когда на них цена вырастет. Т.е. обладатель ОФЗ или любой другой облигации получает два типа прибыли:

Рисунок 2. Составляющие факторы прибыли от владения ОФЗ.

- Процентный или купонный доход. Он аналогичен банковскому депозиту.

- Суммой прибыли также является разница между ценой покупки облигации и ценой ее продажи на рынке финансовых инструментов.

Здесь следует отметить, что каждая из 2 составляющих параметров прибыли от владения ОФЗ может быть существенно выше доходности по тем же банковским депозитам. Например, процентный доход может быть увеличен за счет применения специальных методов или облигационных стратегий.

Схема работы инвестированного капитала с учетом сложного процента.

Они основаны на математической функции сложного процента (геометрической прогрессии). Доход от продажи может иметь приличную сумму, если спрос на ОФЗ на рынке превышает предложение. В некоторых случаях доход от продажи ОФЗ на рынке может составлять десятки процентов.

Цели государства

Поскольку эмитентом ОФЗ является государство (непосредственно в лице Минфина РФ и ЦБ РФ), распространяя эти долговые бумаги, оно преследует свои конкретные цели. Это:

- пополнение государственного бюджета за счет привлечения денег частных инвесторов;

- получение средств для покупки иностранной валюты;

- создание условий, при которых расширяется база розничных инвесторов за счет физических лиц. Тем самым государство, кроме получения денег в долг, вовлекает в процесс инвестирования немалую часть простых людей, расширяя свою социальную базу поддержки.

Кроме этого, выпуск государством облигаций нередко связано с задачей увеличить денежную массу в экономике страны, но без использования эмиссии ничем не обеспеченных денег (неинфляционная эмиссия).

Срок действия

ОФЗ — народные или «ОФЗ-Н» имеют срок действия 3 года. Этот срок оптимален с точки зрения работы капитала и в то же время инвестор может периодически менять ценные бумаги в своем портфеле, не опасаясь налоговых последствий.

Купонные выплаты — каждые полгода (6 месяцев).

Наши ожидания в области монетарной политики и ее влияния на рынок ОФЗ

Важными индикаторами для понимания дальнейшей динамики ключевой ставки являются статистические данные по инфляции, а также изменению ВВП. Мы согласны с базовым сценарием ЦБ, который подразумевает сохранение «мягких» монетарных условий на протяжении всего 2021г. Иными словами, с большой вероятностью ключевая ставка не превысит значения в 5%. Более того, мы не ожидаем, что она в принципе будет меняться до начала 2022 г. Регулятор уже заложил в свой прогноз повышенный инфляционный фон в текущем году. При этом траектория годового роста цен в ближайшее время скорее всего будет переломлена за счет эффекта базы, а также принятых правительственных мер. При этом даже если ключевая ставка в России в течение года все же повысится на 25 б.п. или даже 50 б.п., это вряд ли заметно отразится на доходности гособлигаций. После последней «просадки» в ставки коротких ОФЗ уже в полной мере заложен подобный сценарий.

Что касается постепенного перехода к «нейтральной» монетарной политике, то по завершении цикла мы не ждем значительного отклонения от нижней границы обновленного диапазона реальной ставки (1-2%). Прошлым летом ЦБ ухудшил оценку этого диапазона вслед за общим снижением мировых ставок и страновой премии России. В то же время сложившийся на текущий момент уровень рыночных ставок на «длинном» отрезке кривой ОФЗ выглядит избыточным в контексте длительного сохранения ключевой ставки у 5%. До начала пандемии средняя премия над ключевой ставкой не превышала 30-40 б.п. В целом за прошлый год она оценивалась 150 б.п. по сравнению с текущими 275 б.п. Дополнительный фактор комфорта и возможность более точного прогнозирования инвесторы смогут получить уже после опорного заседания в апреле (запланировано на 23.04.2021), когда стартует публикация траектории ключевой ставки. Ожидается что она не будет точечной (по аналогии с dot plot ФРС США) и будет отражать сочетание многих факторов, которые оказывают влияние на решения ЦБ.

Как купить ОФЗ в Сбербанке: какие документы нужны

Приобрести ОФЗ можно в любом отделении Сбербанка с зоной обслуживания Премьер.

Покупка облигаций федерального займа не является чем-то противозаконным или делом, требующего особого контроля со стороны банка, как в случае с получением ссуды. Помимо определенной суммы денег нужен только паспорт. Деньги могут быть как в наличной, так и в безналичной форме, т.е. лежать на банковском счете. При оформлении сделки, физическому лицу откроют специальный счет в банке, на который впоследствии будут перечисляться доход по облигациям и сумма, полученная от продажи ценной бумаги или ее полного погашения в конце срока (24 марта 2021 года). На руки покупателю выдается договор, в котором прописано количество приобретенных ОФЗ и процентная ставка по ним. Договор может быть как в бумажной, так и в электронной форме. Покупку или продажу ОФЗ можно сделать в личном кабинете на сайте банке или с помощью специального приложения на телефоне.

- Приобрести ОФЗ могут исключительно граждане России, достигшие 18-летия.

- При покупке облигаций следует также учитывать сумму комиссионных, которые возьмет банк. И хотя была новость о том, что банки не будут брать комиссию за сделки с ОФЗ, по факту, комиссию в размере 2% от суммы сделки продолжают взимать во всех отделениях Сбербанка.