Рейтинги мировых и отечественных инвестиционных фондов

Содержание:

Как выбрать ПИФ

1. Выбрать ПИФ по уровню риска/доходности

НИЗКИЙ РИСК, УМЕРЕННЫЙ ДОХОД

Для кого?

Если ваша цель получить доход выше

вклада, защититься от инфляции и при этом

минимизировать риски убытков,

Вам подойдут ПИФы, инвестирующие в облигации.

Фонд облигаций Илья Муромец

Фонд рассчитан на тех, кто стремится в первую очередь сохранить свои средства, предпочитая низкий уровень риска, и ожидает получить доходность, превышающую ставки по банковским депозитам.

Для инвестирования выбираются активы с привлекательным соотношением риск/доходность и с возможностью роста курсовой стоимости.

a

за 3 года*

Все фонды

Открытые фонды облигаций

Фонд облигаций Илья Муромец

Фонд Валютные облигации (ранее — Еврооблигации)

Фонд Денежный

Архивные фонды

Фонд Глобальный долговой рынок

СРЕДНИЙ РИСК, СРЕДНИЙ ДОХОД

Для кого?

Оптимальное сочетание риска

и доходности: возможность заработать

больше, купив ПИФы, которые инвестируют

не только в облигации, но и в акции.

Фонд Сбалансированный

Стратегия фонда рассчитана на инвесторов, предпочитающих долгосрочный взвешенный подход к вложению средств, и основывается на динамичном распределении средств между акциями и облигациями. Выбор бумаг основывается на тщательном фундаментальном анализе эмитентов и оценке их кредитных качеств. Соотношение облигаций и акций в структуре фонда может меняться в зависимости от конъюнктуры рынка.

a

за 3 года*

Все фонды

Открытые фонды облигаций

Фонд перспективных облигаций

Открытый фонд смешанных инвестиций

Фонд Сбалансированный

ОПИФ фондов

Фонд Золото

Закрытые фонды

Фонд Коммерческая недвижимость

Фонд Арендный бизнес 2

Фонд Арендный бизнес 3

Фонд Арендный бизнес 6

ВЫСОКИЙ РИСК, ПОВЫШЕННЫЙ ДОХОД

Для кого?

Эти ПИФы инвестируют преимущественно

в акции, по ним возможен большой

доход, но и риск убытков гораздо выше. Подходят для опытных инвесторов,

готовых рисковать.

Фонд акций Добрыня Никитич

Фонд инвестирует средства в диверсифицированный портфель акций преимущественно российских эмитентов, обладающих достаточной ликвидностью и высоким потенциалом роста. Основу портфеля составляют ликвидные акции. Некоторая доля активов может инвестироваться в акции второго эшелона. Отбор акций происходит на базе тщательного фундаментального анализа эмитентов, а также оценки текущей стоимости акций относительно их долгосрочного потенциала роста.

a

за 3 года*

Все фонды

Открытые фонды акций

Фонд акций Добрыня Никитич

Фонд Электроэнергетика

Фонд Природные ресурсы

Фонд Глобальный Интернет

Фонд Потребительский сектор

Фонд Финансовый сектор

ОПИФ фондов

Фонд Глобальные акции (ранее – Америка)

Фонд Биотехнологии

Архивные фонды

Фонд Европа

Фонд Развивающиеся рынки

Фонд Глобальное машиностроение

Фонд акций компаний малой капитализации

Фонд Телекоммуникации и технологии

Фонд активного управления

*

__.__.____

—

__.__.____

Получить консультацию

Получить консультацию

показать все

2. Выбрать валюту и определить срок инвестиций

ПИФы могут вкладывать средства пайщиков в ценные бумаги (акции, облигации или др.), номинированные не только в рублях, но и в иностранной валюте. Инвестируя в такие паевые фонды, Вы сможете получать доходность в валюте, но стоимость пая в рублях может снижаться в периоды, когда курс рубля растет по отношению к доллару США. При этом вложение средств в паевые фонды и вывод средств производятся только в российских рублях.

В ПИФы облигаций целесообразно инвестировать на срок от 1 года, в ПИФы акций – на 3 года и более, в ЗПИФ недвижимости – на 5 лет. Подробно смотрите на страницах ПИФов.

3. Сравнить доходность ПИФ за разные периоды

На нашем сайте Вы можете посмотреть и сравнить доходность паевых фондов за разные периоды в таблице и на графике.

Изучите эту информацию перед инвестированием в ПИФ или обратитесь к нашему консультанту, который поможет выбрать подходящий для Вас паевый фонд.

4. Узнать, как меньше рисковать и зарабатывать больше

Мы рекомендуем инвестировать средства не в один паевой фонд, а сразу в несколько. Так Вы сформируете инвестиционный портфель фондов (набор из нескольких ПИФ) и диверсифицируете Ваши вложения для снижения риска.

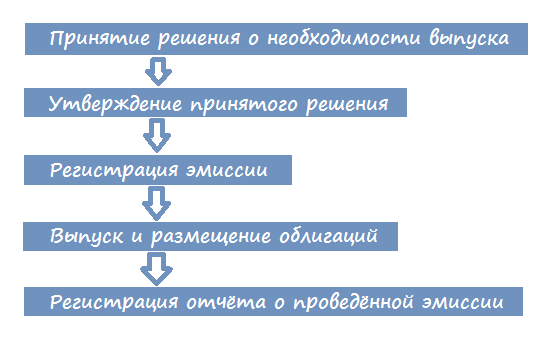

Регистрация инвестиционного фонда под ключ

Не будем рассказывать о тонкостях процедуры регистрации бизнеса в оффшорной зоне, материал о чем представлен на страницах нашего портала по каждой отдельной юрисдикции в общем информационном контенте. Чтобы стать учредителем фонда, достаточно пройти 5 простых шагов.

1

Выберете страну для инкорпорации бизнеса самостоятельно или совместно с нашими экспертами. Для этого достаточно обратиться в любой из мессенджеров по номерам: +372 5 489 53 37 +372 5 495 26 39 .

2

Обсудите детали заявки и дополнительные услуги, которые потребуются для полноценной работы в оффшоре: выбор банка, бухгалтерское обслуживание, налоговое планирование, поиск инвесторов и партнеров, юридический консалтинг и прочее.

3

Передайте по почте или лично все запрашиваемые документы для регистрации юрлица в статусе «инвестиционный фонд» в одной из оффшорных юрисдикций/территорий мира.

4

Пройдите проверку со стороны банковских институтов, готовых открыть корпоративный счет для оффшорной корпорации. Данный пункт является обязательным для всех компаний и позволяет в будущем стабильно вести деятельность без пристального внимания со стороны регулирующих органов.

5

Получите учредительные и корпоративные документы согласно оговоренного перечня и начинайте привлекать новых инвесторов.

Мы создадим инвестиционный фонд в любой стране, включая оффшорную зону «под ключ», а также привлечем управляющую компанию и организуем все условия для успешного бизнеса!

Советы по выбору ИФ

Если вкладчик решил вложить средства в инвестиционный фонд на территории РФ, то необходимо определить параметры и провести действия:

Признаки мошенничества

При выборе инвестиционного фонда в РФ также стоит избегать мошеннических действий. Признаки организации, которой не стоит доверять:

- Фиксированный доход. Если называется конкретная сумма дохода, стоит обойти инвестиционный фонд стороной. Ни один аналитик не может с точностью утверждать такое, ведь условия ежедневно меняются.

- «Уникальное предложение». Такая фраза – попытка завладеть сознанием инвестора. На самом деле все структуры, виды и деятельность ИФ известна.

- Убытки. Ответственность за них должна быть прописана в договоре. Следует остерегаться фразы «Не несет ответственности за убытки».

- Срочное вложение. Предложение «Срочно вложить» тоже должно быть воспринято как признак мошенничества: вкладчику необходимо время, чтобы разобраться с ситуацией и узнать сведения о компании.

- Формулировки в договоре и рекламе. Должны быть четкими, не надо поддаваться на слова: примерно, ориентировочно, приблизительно, от и до.

- Старые схемы. Большинство методов облапошивания клиентов уже известны. Поэтому, если предлагаются такие схемы вложения денег, необходимо держаться от них подальше.

- Понятная деятельность. Если инвестор не улавливает схему работы инвестиционного фонда, лучше избегать его. В хороших ИФ все четко и ясно.

- Ноу-хау и нанотехнологии. Инвестировать можно только в те проекты, которые существуют реально, даже если эта вещь только что создана. Но, если убеждают вложиться в какое-то новое изобретение, которого еще не существует в природе, стоит отклонить такое предложение, сколь бы заманчивым оно ни было.

- Брокерские услуги. Подписывать бумаги на оказание брокерских услуг и личное управление сделками не стоит: всем этим должна заниматься УК.

Стоит ли покупать паи самых доходных ПИФов?

Рассматривать такие паи надо с осторожностью: ситуация на рынке меняется ежечасно, на нее влияет развитие экономики стран, санкции государств, политическая ситуация, курс валюты. Поэтому, чтобы остаться на плаву, надо рассматривать доход ПИФа за несколько лет, а не за последние месяцы

Плюсы и минусы ПИФ

Те, кто не имеет опыта инвестирования в ценные бумаги, могут подумать: а зачем мне ПИФ, если я и сам могу приобрести любые акции или облигации? ПИФ дает такие возможности, которые не доступны большинству инвесторов-одиночек:

- возможность вложений, начиная с 1 тысячи рублей;

- диверсификацию инвестиционного портфеля с целью минимизации риска;

- подконтрольность деятельности перед государством;

- отделение друг от друга средств пайщиков и управляющих компаний;

- вложение денег фонда профессиональными экспертами в этой области;

- высокую ликвидность паев в открытых ПИФ;

- гибкую схему вывода капитала с поэтапной оплатой паев;

- удобную систему налогообложения.

Текущие операции фонда налогами не облагаются, включая налог на прибыль. Этот налог и подоходный уплачивается инвестором при продаже паев. До этого момента налоговые платежи не взымаются. По ценным бумагам, приобретенным после 2013 года, действует налоговый инвестиционный вычет, если пайщик владел ими более 3 лет.

Кроме очевидных плюсов существуют и минусы:

- более высокая доходность ПИФ означает более высокие риски по сравнению с депозитами или иными способами инвестирования с фиксированным доходом;

- отчисления от среднегодовой стоимости активов в пользу управляющей компании (до 10%) производятся вне зависимости от результатов инвестиций;

- действуют законодательные ограничения для открытых фондов на покупку определенных ценных бумаг;

- возможны требования агентами надбавок или скидок при погашении паев;

- управляющие компании не могут избавляться от всех дешевеющих бумаг из-за требований ЦБ сохранять структуру активов.

При работе через частного брокера инвестор платит ему только процент с каждой сделки, а пайщик фонда платит УК за управление активами ПИФ постоянно.

Надбавка к стоимости пая при его выкупе по требованию агента или управляющей компании может составить до 1,5%. Но при погашении паев может быть удержана и скидка в размере до 3%.

Советы по выбору ИФ

Чтобы выбрать инвестиционный фонд, который бы не стал потом разочарованием для инвестора, примите к сведению следующие практические советы:

- Приоритет отдавать частному, чем государственному — меньше регламентаций, ограничений.

- Иметь обязательную лицензию ЦБ РФ, что можно проверить на сайте Центрального Банка или через реестр ИФ на таких ресурсах, как Банки.ру или НАУФОР.

- Положительный опыт работы на рынке не менее 10 лет

- Доходность ИФ не должна иметь резких скачков или спадов. Преимущество за теми, что имеют некоторую стабильно (пусть даже медленно) растущую доходность, но на протяжении многих лет.

- Должен иметь регистрацию головного офиса в той юрисдикции, где инвестор считает, что его права могут быть наиболее полно защищены. Следует с подозрением относиться к тем ИФ, которые зарегистрированы в совсем уже экзотических офшорах, а из всех реквизитов есть только адрес электронной почты или сомнительный номер телефона

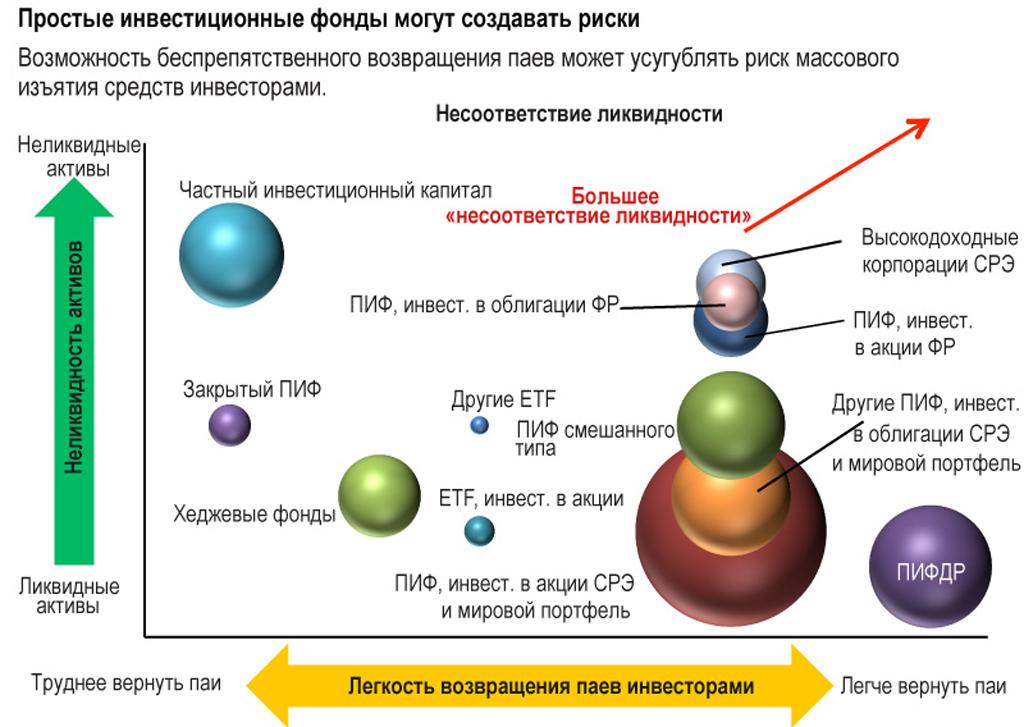

Виды ПИФ

Виды ПИФов разделяются на три основных, которые, в свою очередь, имеют еще более мелкое деление.

- Открытого типа. В такие ИФ можно вкладывать средства и забирать из них постоянно. Необходимо только написать заявление или заключить договор, который будет рассмотрен в течение нескольких дней.

- Закрытые. Как правило, созданные в самом начале проекта с огромными денежными поступлениями, вывести средства можно только после его завершения. В такие организации вкладываются крупнейшие компании.

- Интервальные. Что-то среднее между открытым и закрытым. В отличие от обоих, вкладывать сбережения и выводить их можно, как правило, ежеквартально, определенное число дней. Это позволяет управляющей компании максимально вкладывать паи и не держать их у себя.

Акций

ИФ может быть открытого, закрытого и интервального типа. Сегодня фонд акций встречается чаще по сравнению с другими.

Облигаций

Торговля происходит на российских и международных биржевых рынках.

При больших рисках за последние 3 года фонды облигаций увеличили свой доход в 1,5 раза, что гораздо больше фондов акций.

Недвижимости

Создаются для вложения средств в строительство и управление недвижимым имуществом. Чаще всего закрытые. Сюда привлекаются крупные компании.

Бывают нескольких видов:

- Строительные. Занимаются строительством зданий, которые в дальнейшем могут продаваться или сдаваться в аренду.

- Земельные. Проводят действия с земельными участками, увеличивающие их стоимость.

- Девелоперские. Осваивают купленные в РФ земли, застраивают их, ремонтируют объекты недвижимости, переоформляют.

- Рентные. Сдают жилые и нежилые строения в аренду, получая с этого прибыль.

Собственность инвестфонда – только объекты и ценные бумаги, связанные с недвижимостью. Вложиться, например, в энергетический сектор ПИФ не может.

Денежного рынка

Фонд денежного рынка вкладывает свои средства в специфические активы, то есть не покупает акции и облигации. Действует путем выдачи займов, предоставляет депозиты.

Виды ИФ денежного рынка:

- Розничные. Среди вкладчиков в основном частные лица, таких более 30%. Прибыль такого инвестиционного фонда выше, чем просто вклад в банке, но и больше риски.

- Институционные. Минимальные вложения очень высоки и рассчитаны на компании и государство. Они работают по автоматическому принципу. Деньги поступают периодически через электронный перевод со счета корпорации.

Проекты инвестирования рассчитаны на срок не более 1 года. На рынке покупаются казначейские векселя, депозитные сертификаты.

Сбалансированные смешанные фонды

Такой инвестфонд может менять свои вложения в зависимости от ситуации на рынке. Если дешевеют акции, то можно перевести инвестиции в другие ценные бумаги или недвижимость. Главное, чтобы УК тщательно отслеживала изменения на биржевых рынках.

Хотя доход таких ПИФов ниже, чем вложение только в определенный вид.

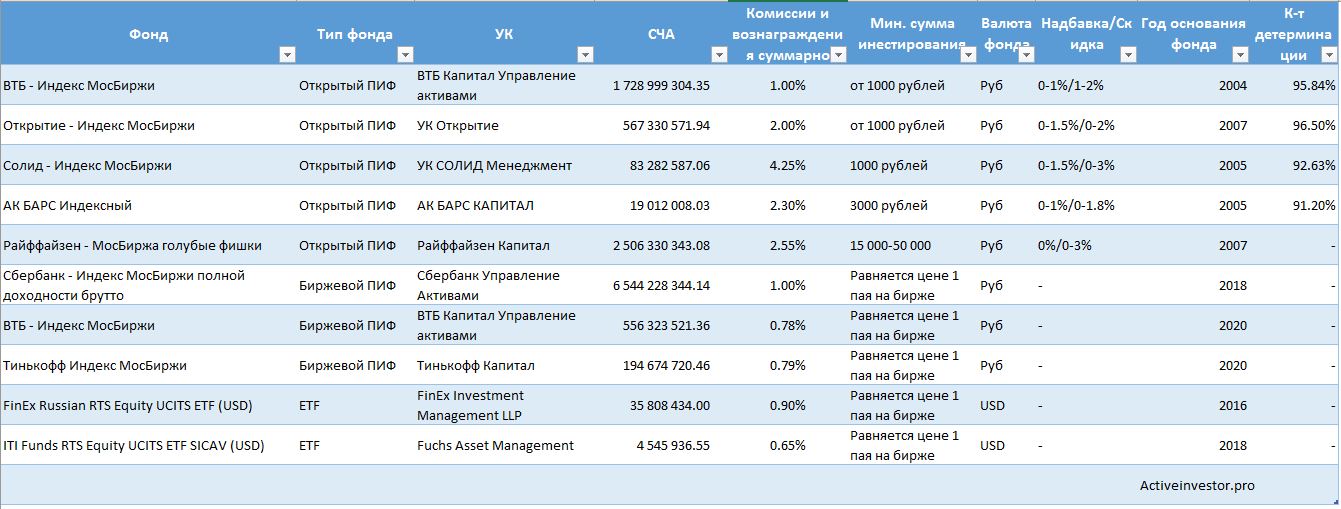

Уровень надежности паевого фонда и риски пайщиков

С расчетом доходности паевых фондов и топовыми ПИФами мы разобрались. Теперь пришло время добавить большую ложку дегтя и подробно разобраться с рисками. Есть подводные камни, которые начинающий инвестор должен знать перед распределением свободных средств в разные фонды. При вложении в лучшие по доходности ПИФы, растущие на 30–40% за несколько лет, вкладчик не почувствует ощутимых просадок из-за различных комиссионных. Если же за 3 года фонд прибавил к цене 5%, то всю прибыль пайщик потратит на налоги и другие сборы. Именно поэтому, кроме красивых цифр аналитики за 3–5 лет, необходимо знать стоимость операционных расходов.

На доходность ПИФа влияют три фактора:

- законодательные нормы;

- издержки;

- механизм управления.

Согласно действующему законодательству, определенную часть от общего объема инвестиций паевой фонд должен хранить, чтобы удовлетворять запросы вкладчиков по продаже их долей.

Одним из самых замалчиваемых недостатков при инвестировании — это комиссионные сборы. На этом моменте стоит остановиться более подробно.

- Комиссия за приобретение паев. При покупке доли инвестор платит 1–4% сверху.

- Комиссия за погашение. В момент, когда вкладчик захочет превратить ценные бумаги в реальные деньги, он заплатит 2–3% так называемой надбавки. От нее можно избавиться, если срок владения активами превышает 1–3 года (в зависимости от правил доверительного управления).

- Вознаграждение управляющей компании — 2–5% в год.

- Расходы на оплату услуг специального депозитария — 1–2%.

- Другие расходы — 1–2%. Сюда входит оплата услуг независимых специалистов.

- НДФЛ. Для резидентов 13%, для граждан других стран 30%. Платить налог не нужно, если покупка паев не принесла доход или срок владения превышает 3 года.

Комиссионные сборы придется погасить, даже если по итогам года фонд ушел в убыток. Для примера возьмем (гипотетически) ПИФ Сбербанка «Природные ресурсы». Представим, что он за год вырос на 28%. Допустим, инвестор купил 100 паев на сумму 145 тысяч рублей. Грязная прибыль составила 41 тыс. руб. Около 5% (2 тыс.) нужно заплатить за работу управляющей компании, специального депозитария и т. д. Комиссия за погашение — 410 рублей. Подоходный налог — 3560 для резидентов. Таким образом, чистая прибыль составит 35 тысяч.

Сравнение ПИФов по стратегии инвестирования и размерам комиссий поможет составить список перспективных фондов. К примеру, УК Сбербанка берет за свои услуги 3,2%, а «Райффайзен Капитал» – 3,9%. Разница кажется несущественной, но когда одни издержки накладываются на другие, это отнимает значительный процент прибыли.

Кроме высоких комиссий есть и другие нюансы, о которых должен помнить инвестор.

- Сомнительные активы. Если управляющая компания работает на базе банка, то она может приобрести его облигации для потенциального заработка. УК и банк в выигрыше, а вот пайщики могут не получить прибыль.

- Сокрытие условий. Авторитетные управляющие компании четко излагают условия доверительного управления, и при консультации честно рассказывают обо всех комиссиях и надбавках. При этом УК могут показывать выгодную для себя статистику. Например, демонстрировать графики периодов с высокой доходностью. ПИФ может принести доход 30% за 3 года, а с начала нового года демонстрировать отрицательную динамику.

- Урезанная отчетность. Управляющая компания должна постоянно отчитываться о состоянии дел в фонде. В 2016 году Центробанк пересмотрел требования к финансовым отчетам, и они потеряли информативность.

- Нет гарантий дохода. Можно строить красивые прогнозы, но как будет вести себя определенный рынок в долгосрочной перспективе — неизвестно.

Паевые инвестиционные фонды не стоит рассматривать исключительно как источник пассивной прибыли и закрывать глаза на недостатки. Обязательно изучайте правила доверительного управления и знакомьтесь с действующими клиентами выбранной управляющей компании.

При выборе фонда опирайтесь на следующие критерии:

- Срок инвестирования.

- Надежность УК (срок работы и рейтинги профильных агентств).

- Статистика фонда за 3–5 лет.

- Уровень риска.

- Объем издержек.

- Минимальная сумма взноса.

ПИФы — один из многочисленных способов инвестиций. Они могут принести гораздо больше прибыли, чем банковские вклады, но при этом объем издержек паевых фондов довольно высокий. Начинающие инвесторы должны тщательно изучить теоретическую базу и получить фундаментальные знания в вопросах функционирования ПИФов.

Опубликовано:

Добавить комментарий

Вам понравится

Иностранный фонд на Кайманах, Бермудах, в Панаме

2020 год для многих юрисдикций и корпораций оказался не из легких, что в первую очередь обусловлено пандемией и всеми вытекающими последствиями. Также ФАТФ и ОЭСР продолжили проверку оффшоров на соответствие установленным нормам, что вынудило многие страны внести в свои корпоративные законодательства ряд изменений. Рассмотрим некоторые оффшорные зоны, регистрация инвестиционных фондов в которых в 2021 году доступна в личном и удаленном режимах.

Открыть инвестфонд в оффшоре Бермудские острова

В 2020 году в Бермудах наблюдается активный приток финансирования в фонды, формирование которых инициируют как резиденты, так и нерезиденты островного государства. Правительство тесно сотрудничает с регулирующими органами, а также предоставляет все инструменты для модернизации инновационного развития бизнеса, что наблюдается в ряде событий:

- Поправки к закону Об инвестиционных фондах, которые вступили в силу 1 января 2020 года и предусматривают введение нового класса закрытых фондов по инвестициям, а также усиленный надзор по экономическому содержанию.

- Оценка CFATF/OECD позволила Бермудским островам закрепить свои позиции в белом списке оффшорных зон.

- ISACs – принятый в 2019 и вступивший в силу в 2020 году Закон о компаниях регламентирует инкорпорированные сгенерированные счета и их закрытие/распределение в случае ликвидации юрлица.

- Также в стране развивается сектор блокчейн технологий, инвестиции в который имеют прямое отношение к фондам и прибыли инвесторов. Как ожидают опытные аналитики, в 2021 году данный сегмент будет активно совершенствоваться.

Зарегистрировать компанию на Бермудах можно при поддержке наших экспертов, дополнительно открыв счет и получив полную поддержку бизнеса.

Фонд в оффшоре Каймановы острова – последние новости 2020

В 2020 году Каймановы острова долгое время находились «вне мира» за счет закрытых границ. Также на экономику повлияло крупное землетрясение, что негативно отразилось на настрое учредителей. Дополнительно можно отметить несколько значимых для будущих и действующих компаний событий:

- Новый закон о частных фондах – в стране введен новый режим по регулированию бизнеса для закрытых фондов. В июле этого года, Финансовое управление Каймановых островов опубликовало информацию о типах структур (нефондовые соглашения), которые не попадают под действие ранее принятых поправок.

- Юрисдикция признана благонадежной по оценкам ЕС и ОЭСР, что ставит ее на одну ступень с европейскими ондшорами и мидшорами.

Регистрация оффшорной компании в любой нише доступна совместно с банковским счетом у нас на портале.

Открыть инвестиционный фонд в Панаме в 2021 году

Одно из государств, где инвестиционные и иные фонды регистрируют чаще, чем в других странах – Панама. В 2021 году здесь можно не только получить гражданство и начать бизнес, а также открыть частный фонд с минимальным стартовым капиталом 10 000 долларов США.

Важно! Кроме вышеуказанных государств, открыть частный инвестиционный фонд открытого/закрытого типа можно в любой другой стране мира. Больше информации о фондах в Панаме и других странах можно получить у наших экспертов, оставив свои контакты для обратной связи

Рейтинги доходности ПИФов 2021 года

Доходность ПИФов в России зависит от управляющей компании, а точнее от квалифицированности портфельных менеджеров. Потенциальные инвесторы при выборе фондов анализируют статистику УК, мониторят новости и отзывы клиентов.

ТОП управляющих компаний РФ по активам:

- ВТБ Капитал.

- Сбербанк Управление Активами.

- Группа УК «РЕГИОН».

- Управляющая компания Открытие.

- ТКБ Инвестмент Партнерс.

- Газпромбанк — Управление активами.

- Лидер.

- Альфа-Капитал (обзор здесь).

- ТРАНСФИНГРУП.

- Прогрессивные инвестиционные идеи.

Полный рейтинг размещен на странице сервиса Banki.ru. На первом месте размещается ВТБ Капитал, который управляет двумя десятками разных ПИФов. Под их контролем находится 1,1 триллион рублей.

Обратимся к списку самых выгодных ПИФов за последние три года. В этом нам поможет платформа Investfunds. В рейтинг включены открытые фонды всех типов со стоимостью чистых активов более 10 млн руб. Система нашла почти 200 предложений, но мы остановимся на первой пятерке.

| Название ПИФа | Управляющая компания | Доходность за последние 36 мес. |

| РОСТ Недвижимость | АКТИВиСТ | 576.29% |

| СТРОЙПРОЕКТ | ОРЕОЛ | 276.52% |

| Райффайзен — Информационные технологии | Райффайзен Капитал | 132.30% |

| XXII век | Брокеркредитсервис | 127.53% |

| Открытие — Лидеры инноваций | Открытие | 121.95% |

Данный рейтинг постоянно обновляется. С полным и актуальным списком самых доходных ПИФов можно ознакомиться на этой странице.

Управляющие компании обычно находятся под покровительством крупных банковских структур. Знакомое имя дает авторитет, положительный имидж и стабильный поток инвесторов. В то же время проблемы с банком никак не влияют на УК и паевые фонды. В 2018 году акции Промсвязьбанка были сняты с московской торговой биржи, но все клиенты по-прежнему могут зарабатывать с помощью банковских вкладов и ПИФов.

Отдельно стоит обратить внимание на фонды управляющей компании Сбербанка. Список довольно большой, но на общем фоне заметно выделяются несколько из них:

- Добрыня Никитич.

- Природные ресурсы.

- Глобальные акции. В Сбербанке он самый успешный — за 3 года вырос на 76,4%. Фонд инвестирует в акции иностранного инвестиционного фонда SPDR S&P 500 ETF TRUST.

- Сбалансированный.

- Илья Муромец.

Индекс ММВБ состоит из ценных бумаг 50 крупных и динамично развивающихся российских компаний. На примере выше, ПИФ «Апрель Капитал» за 3 года вырос на 243% больше, чем бенчмарк Мосбиржи. Это свидетельствует о том, что менеджеры составили портфель из надежных активов.

Корпоративный инвестфонд

Корпоративный инвестиционный фонд – это акционерное общество совместного инвестирования. Деятельность подобных учреждений регулируется двумя документами: уставом и регламентом.

Здесь нет юридической компании-основателя, зато управляет всем совет директоров и акционеров. Уставный капитал формируется за счет денег, акций, облигаций, недвижимости.

Характеристика корпоративного инвестфонда

Что касается капитала корпоративного инвестфонда, в нем действуют все правила, основанные на законодательстве акционерных обществ. Лучше всего охарактеризовать его, рассказав о недостатках:

- можно инвестировать только в акции;

- нельзя создавать резервные фонды;

- невозможно предоставлять активы третьим лицам в залог;

- кредит для выдачи более 10% капитала невозможен.