Облигация

Содержание:

- Основные виды ценных бумаг

- Основные понятия

- Терминология облигаций — полный словарь

- Риски вложения в облигации

- Доходность ОФЗ

- Полный перечень рисков у облигаций

- Облигации по возможности конвертации (обмена) в другие ценные бумаги

- Классификация по эмитенту

- Насколько доходно и надежно инвестировать в корпоративные облигации?

- Как вкладывать деньги в облигации – учебные материалы

- Коротко про облигации (долговые ценные бумаги)

Основные виды ценных бумаг

Ценные бумаги – в основе мировых и российских финансовых операций. Их используют для инвестирования и мобилизации источников финансирования. Рассмотрим характеристику основных видов ЦБ.

Акции

Акция — эмиссионная бумага, означающая инвестиции в капитал акционерного общества. Акция определяет права владельца на получение доли прибыли компании, на участие в управлении и на часть имущества в случае ликвидации АО.

Существует два типа акций: обыкновенные и привилегированные (префы). Обыкновенные – полностью соответствуют определению, данному выше. Привилегированные не дают владельцу прав на управлении АО, но предоставляют первоочередные права на получение дивидендов.

В случае ликвидации обладатели префов получают выплаты в первую очередь. Привилегированные документы распространяют по закрытой или открытой подписке.

Номинал ЦБ бывает разным, чаще всего – небольшим.

Облигации

Бумага относится к классу долговых документов. Облигации – эмиссионные бумаги, означающие, что покупатель предоставил эмитенту определенную денежную сумму. В определенный срок владелец имеет право получить за облигацию установленную сумму, прописанную в документации и процент от стоимости облигации.

Справка! Доход от ценной бумаги называется процент или дисконт. Выплаты процентов по купонным облигация производят раз в квартал или два раза в год.

Организации выпускают именные или купонные облигации (на предъявителя). Процентные или беспроцентные (для определенного товара/услуги), а так же ограниченной области обращения или свободнообращающиеся. На практике большинство облигаций – купонные.

В зависимости от эмитента, облигации делят на муниципальные, государственные и бумаги от юридических лиц.

Государственные ценные бумаги (ОФЗ) отличаются надежностью, ведь гарантом выплат выступает государство, бумаги обеспечены государственным имуществом.

Муниципальные бумаги, выпускаемые областями, округами и городами тоже надежны. Эксперты отмечают их большую доходность по сравнению с ОФЗ.

Коммерческие облигации, эмитентом которых являются юридические лица – наиболее доходный вариант. Но с уровнем доходности возрастает уровень риска.

Вексель

ЦБ, фиксирующая обязательство векселедателя выплатить владельцу векселя определенную денежную сумму. Векселя по предъявлению не имеют срока выплаты. В срочных векселях прописана конкретная дата выплаты или указан период, по истечении которого долг должен быть возмещен.

Особенности векселя, как долгового обязательства:

- абстрактность. Вексель не привязан к конкретной сделке и существует как самостоятельный документ;

- бесспорность. Векселедержатель освобождён от возражений со стороны векселедателя;

- право на протест. Если должник не отдает долг, держатель векселя может зафиксировать факт нарушения в нотариальной конторе.

Основные эмитенты векселей – банковские структуры.

Депозитарные расписки

Депозитарные расписки относятся к вторичным ценным бумагам. Это документ, подтверждающий размещение первичных ценных бумаг в банках. Стоимость расписки меняется в зависимости от колебания первичных бумаг.

Чеки

Чек — бумага, фиксирующая долговое обязательство. Чекодержатель обязан уплатить чекодателю определенную денежную сумму. В основном чеки выпускают банки.

Закладная

Закладная – документ, оформленный по условиям договора. Чаще всего – ипотечного займа. В закладной прописаны права собственника ипотечного жилья и условия залога на имущество с обременением.

Депозитный (сберегательный) сертификат

Сертификат – документ, выданный банком и подтверждающий факт внесения денежных средств на банковский счет. Сберегательный сертификат свидетельствует о праве вкладчика или его правопреемника на получение депозита и процентов по нему в определенный срок.

Основные понятия

Номинальная стоимость облигации (нарицательная стоимость) – величина денежной суммы, указанная на облигации, которую эмитент берет взаймы и обещает выплатить по истечении определенного срока (срока погашения).

Купонная процентная ставка – отношение суммы выплачиваемых процентов к номинальной стоимости облигации. Чем выше купонная процентная ставка, тем выше рыночная стоимость облигации.

Доход, выплачиваемый по облигации, называется процентом (купоном). Доход устанавливается в определенном проценте к номиналу облигации и может быть, либо фиксированным (чаще всего), либо плавающим, либо меняющимся во времени.

Терминология облигаций — полный словарь

У облигаций много различных терминов, которые стоит освятить. Все они интуитивно понятны после первого ознакомления. Давайте пробежимся по словарю основных понятий.

1 Номинальная стоимость (номинал) — это первоначальная стоимость ценной бумаги в момент эмиссии. Когда они выпускались физически, то цена указывалась на самой облигации.

Почти все российские облигации имеют номинал 1000 руб. На фондовом рынке — это эквивалентно 100%. Рыночная цена может отличаться от номинальной как в большую, так и в меньшую сторону. Например, 105% означает, что рынок оценивает текущую стоимость дороже на 5%: 1050 рублей.

Эмитент обязан выкупить весь выпуск по номинальной стоимости в день погашения.

2 Рыночная цена или чистая стоимость — это текущая цена облигации на фондовой бирже, выраженная в процентах к номиналу.

Например, 103% означает, что рыночная цена превышает номинальную на 3% (1030 р). А 96% означает о том, что есть дисконт в 4% (960 р).

3 НКД по облигации (накопленный купонный доход) — это накопленная сумма дохода по процентам с момента последней выплаты. Размер НКД увеличивается каждый день. В момент выплаты купона НКД обнуляется.

Пример 1

Ставка купонного дохода составляет 12%, выплата производится каждые полгода. Получаем две выплаты в год по 6%. Предположим, что с последней выплаты прошло 65 дней. Значит, на данный момент НКД составляет [65/183 × 6] = 2,13%. Другими словами, за один день по купону накапливается 0,0328 рубля на 1 бумагу.

Пример 2

Облигация стоит ровно номинал 1000 руб. Тот, кто покупает её на бирже сейчас автоматически заплатит НКД продавцу в размере 2,13%. Эта сумма снимется с брокерского счёта автоматически. Но не стоит беспокоиться, в случае продажи другому инвестору он также выплатит его.

Если просто удерживать облигацию следующие 118 дней до выплаты НКД, то инвестор получит выплату в размере 6% автоматически. С учётом ранее уплаченных 2,13%, чистый доход за эти дни составит 3,87%.

4 Купон — это процентный доход по облигации, выраженный в процентах. Сведения о дате платежа и его сумме известны заранее. Выплаты производятся либо каждый месяц, либо раз в квартал, либо раз в полгода. Частоту выплаты определяет эмитент в момент эмиссии. Более подробно читайте в статье: купонный доход по облигациям.

По большинству выпусков на российской бирже купоны выплачиваются два раза в год. Например, такие условия у всех гособлигаций и крупных компаний.

Выплата купона происходит с удержанием налога на прибыль.

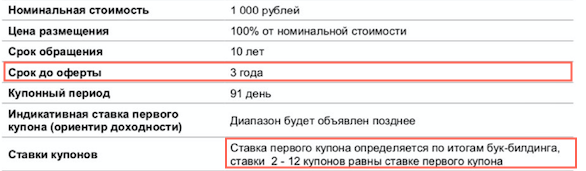

5 Оферта — это правила возможности досрочного погашения. Оферта есть далеко не у всех выпусков.

Оферта по облигациям бывает двух видов:

- Безотзывная или Put (по желанию инвестора). Соглашаться или нет принимает каждый инвестор самостоятельно, исходя из выгодности предложения.

- Отзывная или Call (по принудительному выкупу). Цену выкупа предлагает эмитент.

Все муниципальные выпуски и ОФЗ не предусматривают оферту, то есть они без возможности досрочного погашения. Только корпоративные бумаги могут быть с офертой.

Оферта по облигации — что это значит;

6 Дюрация — это количество лет, через которое вложенные деньги в облигации вернутся, не учитывая номинальную стоимость. Дюрация используется для сравнивания привлекательности разных выпусков. Естественно, что чем ниже это значение, тем лучше.

Дюрация — что это такое простыми словами;

7 Эмитент — это организация/компания, выпускающая долговые ценные бумаги. Чуть ниже мы рассмотрим их классификацию.

8 Дисконт — это премия между ценой покупки и номиналом. Если инвестор будет держать облигации до погашения, то это будет его дополнительным доходом к купону. Например, удалось купить по 92%. Значит 8% будет премией к погашению.

9 ВДО — аббревиатура «высокодоходные облигации». Выпускаются небольшими эмитентами, которые дают больший процент по купону, но и риски по ним больше.

Что такое мусорные облигации;

10 Амортизация — это периодическая выплата части номинала. Есть у части выпусков корпоративных ценных бумаг. Чаще всего частичные выплаты по номиналу производятся в день начисления купонного дохода. Например, через 5 купонных выплат выплачивается ещё 20% номинала. После чего, 100% будет означать стоимость в 800 рублей и т.д.

Чаще всего такие выпуски имеют более высокую доходность. Более подробно про механизм амортизации можно прочитать в статье:

Амортизация долговых ценных бумаг;

Ещё можно встретить такое понятие как «квазиоблигации». Слово «квази» в этом случае это синонимы: «как бы», «почти», «якобы». Обычно так называют акции, которые стабильно платят дивиденды и поэтому их сравнивают с долговыми ценными бумагами.

Риски вложения в облигации

- Дефолт. Банкротство эмитента ставит вкладчиков в положение, когда необеспеченные облигации становятся простой бумажкой. В этом случае выигрывают только владельцы обеспеченных облигаций.

- Реструктуризация обязательств. В компании-эмитенте могут измениться условия по облигациям. Но принимаются такие решения только на общем собрании владельцев облигаций.

- Ликвидность. Не все готовы держать облигацию до последнего. Некоторым вкладчикам хочется ее продать по справедливой стоимости. Но будет ли она достаточно высокой, чтобы покрыть расходы инвестора, неизвестно. Может произойти ситуация, когда на рынке не окажется ни одного человека, который захотел бы купить ценную бумагу.

- Инфляция. Этот риск для облигации страшен тем, что доход по ценной бумаге может быть меньше, чем рост цен на продукты и услуги. В этом случае инвестор не приумножает капитал, а теряет часть от него.

- Процентный риск. Облигация с фиксированным процентом может стать менее доходной, нежели аналоги с условиями доходности по среднерыночным ставкам.

Облигации имеют свои инвестиционные риски, поэтому не забывайте о диверсификации!

Рекомендуем почитать:

- IPO – что это такое и как инвестировать в акции компаний

- SPO – что это? Зачем проводится первичное размещение акций

- Фондовый рынок и ценные бумаги: как это работает?

- Куда лучше инвестировать и вложить деньги в 2021 году?

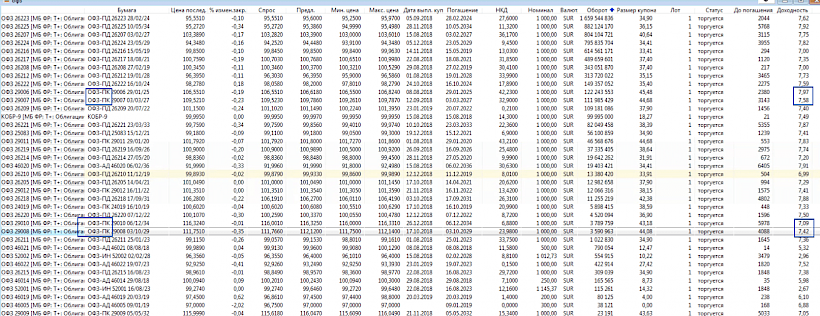

Доходность ОФЗ

При всем многообразии рыночных ОФЗ, главное, что определяет их доходность – это число дней до погашения.

Доходность ОФЗ, как и всех прочих облигаций, складывается из купонного дохода и дохода от разницы цены покупки и продажи (погашения). Чем выше у облигации установлен купонный доход, тем выше её цена на рынке. Но цена погашения фиксирована, поэтому, чем выше купонная доходность, тем ниже доход от погашения. В итоге, несмотря на то, что условия по разным ОФЗ могут сильно отличаться, бумаги с близкими сроками погашения очень мало отличаются по доходности. Здесь действует регулирующая рука рынка.

Конечно, случаются как временные взлеты, так и просадки цены. Например, когда на рынок выходит инвестор, покупающий или продающий сразу много бумаг, или появляется важная экономическая новость. Наиболее яркий пример такой просадки в ОФЗ мы наблюдали в конце 2018 года, когда иностранные инвесторы массово выходили из ОФЗ. Цена тогда упала, а доходность длинных ОФЗ достигала 9%. Используя подобные взлеты и просадки можно повысить свой доход. Впрочем, ОФЗ – плохо подходят для спекуляций. Это весьма консервативный инструмент и он относительно мало подвержен колебаниям цены.

На рисунке 3 изображена кривая доходности ОФЗ-ПД по данным Московской биржи от 17.05.2019 (источник).

Рисунок 3

Кривая сейчас близка к классической нормальной форме. В моменты финансового кризиса можно наблюдать «перевернутую» форму кривой, когда доходность коротких облигаций оказывается выше доходности длинных.

На рисунке дана эффективная доходность к погашению или YTM. Не будем здесь вдаваться в дебри теории расчета эффективной доходности. По сути, YTM – это процент по вкладу с ежегодной капитализацией, который дает такой же доход, что эта облигация.

Пример

Если вы купите облигацию со сроком погашения 5 лет, то эффективная доходность будет около 8% годовых. То есть, если вы, допустим, купили ОФЗ по номиналу (за 1000 рублей), то через пять лет у вас на руках окажется (по формуле сложного процента) 1000х(1+0,08)5 = 1469,33 руб. Отметим, что при расчете YTM принимается, что реинвестирование полученного дохода будет производиться по первоначальной ставке (8% в нашем случае). В реальности такого может и не быть. Поэтому этот метод является условным, но общепринятым для сравнения различных инвестиционных инструментов. Сколько у вас реально окажется денег через пять лет зависит от того, насколько удачно вы сможете реинвестировать полученный купонный доход. В этом ОФЗ полностью аналогичны вкладам с регулярной выплатой (не капитализацией) процентов.

Купонный доход далеко не всех видов облигаций определяется изначально при эмиссии. Так, купонный доход ОФЗ-ПК определяется ставкой межбанковского кредита RUONIA. У ОФЗ-ИН купонный доход задан, но в зависимости от индекса потребительских цен меняется номинал. Заранее предсказать доходность таких облигаций невозможно. Но даже для таких ОФЗ их доходность окажется приблизительно такой, как и у «классических» ОФЗ-ПД с фиксированным купонным доходом и близким сроком погашения, поскольку цена ОФЗ-ПК и ОФЗ-ИН определяется рынком на основании прогноза развития ситуации. Впрочем, и коллективный разум может ошибаться. Например, в 2016-2017 годах шел стабильный рост цены на ОФЗ-ПД. А вот значения RUONIA, а стало быть, и купонного дохода ОФЗ-ПК, стабильно снижались. И, определяя цену на эти облигации, рынок закладывался на то, что и дальше всё будет также. Но в 2018 году, из-за санкций и выхода иностранных инвесторов из ОФЗ, цены на ОФЗ стали падать, а RUONIA наоборот – расти. В итоге сейчас мы видим, что цены на ОФЗ-ПД оказались в 2017 году несколько завышенными, а на ОФЗ-ПК – заниженными.

Полный перечень рисков у облигаций

Рассмотрим список рисков, которые присутствуют у этого класса ценных бумаг. Несмотря на их большую надёжность, здесь тоже можно потерять деньги.

8.1. Повышение процентной ставки

Если ключевая процентная ставка ЦБ будет увеличиваться, то все ранее выпущенные облигации с фиксированным купоном будут обесцениваться в цене. Это связано с тем, что текущим владельцам облигаций не имеет смысла держать их под низкий процент, когда новые выпуски выходят под более высокий процент. Например, было 7%, стало 9%. Все бросятся покупать новые выпуски, продавая старые.

Помните о простой закономерности: если ставка ЦБ падает, то в цене дорожают долгосрочные облигации. И наоборот, если ставку рефинансирования ЦБ прогнозируют повышать, то долгосрочные бонды будут падать сильнее всех.

Если мы рассматриваем краткосрочные варианты (погашение до 2 лет), то их стоимость практически никак не зависит от ставки. Поэтому риск процентной ставки существует только для долгосрочных бумаг.

8.2. Кредитный/дефолтный риск

Всегда есть шансы, что эмитент, выпустивший облигации, не сможет выплачивать по ней обязательства или погасить его. В этом случае он может объявить дефолт, а значит инвесторы получат лишь часть своих денег назад.

Этот риск относится в большинстве к маленьким компаниям и к тем, что испытывают серьёзные финансовые проблемы. Если мы говорим про ОФЗ, то это сверхнадёжные облигации и риски по ним стремятся к нулю.

8.3. Досрочное погашение

Если облигация имеет отзывную оферту, т.е. эмитент может выкупить заранее, то есть риски её выкупа. Инвестор останется с суммой денег, которую непонятно куда класть. Большинство инвесторов рассчитывали на получение дохода на протяжении многих лет вперёд. После принудительного выкупа придётся искать куда вложить освободившиеся деньги.

8.4. Риск низкой ликвидности

На многих выпусках облигаций мало ликвидности. Особенно это заметно на компаниях второго эшелона. Её будет сложно продать по рыночной цене, поскольку стакан заявок может быть полупустой или иметь широкий спред (разница между ценой покупки и продажи).

С ОФЗ такой ситуации не возникает, поскольку все их выпуски имеют ликвидность. А краткосрочные ОФЗ имеют практически нулевой спред. Обычно их можно моментально покупать и продавать с потерями до 0,03% прямо по рыночным ценам.

8.5. Риск снижения кредитного рейтинга

У эмитента выпустившего облигацию есть кредитный рейтинг. По сути, это оценка со стороны соответствующий организации

На эти данные сильно обращают внимание крупные инвесторы и банки

Если кредитный рейтинг компании падает, то это вызовет распродажи её облигаций, поскольку повышаются шансы банкротства из-за более дорогих кредитов.

8.6. Геополитические риски

С 2014 г. Россия вплотную столкнулась с геополитическими рисками. В тот год фондовые индексы сильно упали. Падало всё, даже защитные активы в виде ОФЗ.

Этот риск никак нельзя предугадать, он может разгораться с новой силой или стихать. Фондовый рынок будет бурно реагировать на все новости и заявления. Даже такой консервативный инструмент как облигации, может сильно «потрясти» в цене. Поэтому рекомендуем держать часть денег в краткосрочных бумагах, чтобы всегда иметь ликвидность, а также снизить волатильность портфеля.

8.7. Ликвидация компании

Любой бизнес может потерпеть банкротство. В этом случае пострадают и владельцы, и кредиторы. Однако у владельцев облигаций есть преимущество перед акционерами: первые на очереди деньги от продажи имущества компании получают кредиторы.

Обзор инвестиционных рисков;

Облигации по возможности конвертации (обмена) в другие ценные бумаги

Виды облигация по возможности обмена на другие ценные бумаги делятся на конвертируемые облигации и неконвертируемые облигации.

Конвертируемые облигации дают право на определенных условиях обменяться на определенное количество других ценных бумаг данной компании. По российскому законодательству облигации могут быть конвертированы в облигации с иными правами, а также в обыкновенные или привилегированные акции.

Неконвертируемые облигации такого права не имеют. То есть неконвертируемые облигации – это обычные облигации, владелец которых не имеет права на их конвертацию в иные ценные бумаги.

Классификация по эмитенту

В зависимости от организации, выпускающей облигации, принято выделять следующие типы:

- государственные;

- корпоративные;

- муниципальные;

- банковские;

- иностранные.

Деление по этому признаку имеет важное значение для инвесторов с позиции уровня их риска. Рассмотрим каждый из этих классов

Государственные

Являются ценными бумагами, выпускаемыми государством и удостоверяющими договор государственного займа, так называемые облигации федерального займа (ОФЗ). Подтверждают право владельца на получение в установленные сроки от государства процентов, других прав, а также возврат инвестируемых денежных средств в размере номинальной стоимости облигации. Узнайте в нашей отдельной статье подробнее о том, что такое ОФЗ.

Данный вид облигации представляет собой форму существования государственного долга. Если государство реализует данные ценные бумаги внутри страны, то такой долг называется внутренним. Если за пределами – внешний долг государства. Государственные облигации по степени риска можно назвать наименее рискованными, так как гарантом в этом случае выступает государство.

При помощи выпуска облигаций, происходит финансирование государственных программ, обеспечение финансовых институтов, банков ликвидными резервами, покрытие настоящего недостатка бюджета.

Корпоративные

Облигации, выпускаемые акционерными обществами, называют корпоративными. Выпуск данных ценных бумаг эмитентами, является рычагом привлечения капитала для последующего финансирования каких-либо программ, нацеленных на увеличение прибыли общества. Чаще всего срок погашения корпоративных облигаций превышает год – это долгосрочный финансовый инструмент.

Данный вид облигаций интересен тем, что имеет:

- средний риск;

- гарантированную доходность;

- высокую ликвидность (обращаемость в деньги);

- надежность и безопасность (формирование страхового и выкупного фондов при эмиссии).

Компании, помимо облигаций, могут выпускать ещё и акции, в то время как государство, конечно, не может. Но есть компании с государственным участием, например Газпром.

Муниципальные

Схожи с государственными. Различие состоит в том, что собранные денежные средства распределяются на обеспечение потребностей региональных бюджетов и программ. Погашение и выплата процентов происходят за счёт налогов региона, а также доходов, получаемых местным бюджетом. Обычно рынок облигаций этого вида ограничен пределами области.

Читайте в нашей отдельной статье про муниципальные облигации.

Банковские

Эти ценные бумаги определяют отношения займа между кредитором (тот, кто владеет облигациями) и заемщиком (банком). Выпускаются по решению Совета директоров банка.

Банковские облигации не попадают под действие системы страхования вкладов. То есть в случае признания банка-эмитента банкротом, вложенные ранее средства не будут возвращены владельцу. Однако банковские облигации привлекательнее банковских вкладов, так как процент по ним существенно выше.

Иностранные

Относятся к международным облигациям, то есть размещаются за пределами государства-эмитента. Размещаются на территории одной страны, при этом валюта для кредитора остается национальной, а для заемщика – иностранной.

Насколько доходно и надежно инвестировать в корпоративные облигации?

«Если вы соблюдаете требования по анализу и покупке корпоративных облигаций, указанных выше в данной статье, то такой инструмент инвестирования становится для вас доходным источником получения прибыли».

Мы разобрали с вами что такое корпоративные облигации, их преимущества и недостатки. Вполне понимаем, что эта краткая статья не позволит вам понять все нюансы данного инструмента, но она дает вам общую оценку по данной теме. Для точной информации обращайтесь к нам, наши эксперты разработают для вас пошаговый план действий, и мы сделаем все возможное, чтобы вы получили денежные средства в кратчайшие сроки, а если вы инвестор, то мы поможем вам составить инвестиционный план.

Как вкладывать деньги в облигации – учебные материалы

Так, смотрите. Если вы хотите зарабатывать на торговле облигациями, то есть получать спекулятивную прибыль, вам надо научиться анализировать финансовые рынки. Загляните в мою подборку с курсами по трейдингу и посмотрите материалы, которые там есть на эту тему.

Начать я вам в любом случае рекомендую с базовых курсов трейдинга. Вам надо понять, что вообще такое технический и фундаментальный анализ, как происходят расчеты на бирже, кто такие брокеры и пр. Бесплатные курсы там в самом начале, дальше уже идут платные материалы.

Если вы хотите инвестировать деньги в облигации, чтобы получать с них пассивный доход, а не спекулятивную выручку, надо изучать инвестирование.

Могу вам предложить очень хороший курс, который я проходил сам – «Личные финансы и инвестиции». Он для новичков, там рассказывается в целом про пассивное инвестирование и про разные финансовые инструменты, в том числе облигации.

На этом курсе вы поймете, как создавать инвестиционные портфели, в каких пропорциях добавлять в них акции и облигации, как правильно делать ребалансировку – то есть изменение структуры своего портфеля с течением времени.

Есть интересные вебинары по инвестициям на Ютуб-канале банка Ак Барс. Вернее, записи прошедших вебинаров. Они бесплатные. Проводят их профессиональные инвесторы, которые «умеют говорить на нашем с вами языке», так что все понятно и разжевано. Вот пример одного из вебинаров. Смотреть можно прямо тут, не переключаясь на Ютуб.

Еще советую вам посмотреть материалы от Города Инвесторов. Я их изучаю сам, плюс их изучает Василий Блинов. Ссылку на его Телеграм-канал я давал выше, он там периодически публикует информацию о своих инвестициях.

На этом проекте есть три бесплатные электронные книжки. Вот они.

- 5 способов эффективно вложить 1000+ рублей.

- Как стать финансово независимым через 1 год.

- 6 шагов к финансовой безопасности.

Скачайте прямо сейчас и пробегитесь по ним глазами.

Обязательно запишитесь на два бесплатных вебинара по пассивному инвестированию. Это именно вебинары, там можно задавать вопросы преподавателям – профессиональным инвесторам.

- Инвест-портфель на 100$ в месяц – о правилах создания собственного инвестиционного портфеля. О том, с каких сумм начинать, в какие инструменты вкладывать, какие коррективы вносить в портфель.

- Инвестиции без миллиона в кармане – о первых инвестициях, которые можно делать с совсем крохотных сумм. Преподаватель поможет вам реально начать инвестировать, перестать откладывать свой первый шаг в этом направлении.

Материал дается не вводный и не рекламный. Я думаю, вам понравится.

Из платных программ, которые касаются облигаций, могу посоветовать только вот эту: «Пассивный доход на автомате». Она о разных инструментах для получения пассивного дохода, в том числе про облигации. В остальных курсах акцент делается на акциях.

Коротко про облигации (долговые ценные бумаги)

Для начинающих инвесторов облигации кажутся непонятным термином, тёмным лесом. Давайте быстро рассмотрим основную их задачу.

Облигации — это долговые ценные бумаги, торгуемые на бирже. Появляются в результате эмиссии. Их главная цель: удобный способ кредитования.

Облигация — это долговая расписка, способ взять деньги в долг.

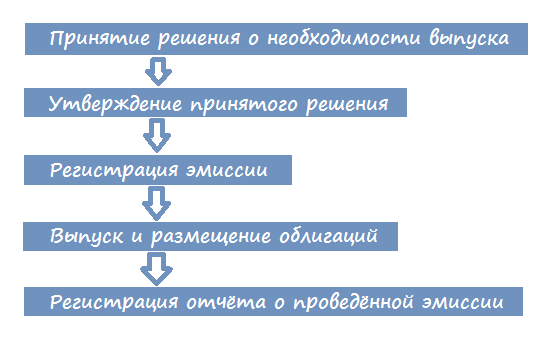

Облигации выпускаются крупными объёмами. Например, на 30 млрд рублей. В момент размещения происходит сбор заявок от инвесторов, фондов, банков. Этот процесс чем-то напоминает IPO у акций.

Какая информация есть у каждой облигации:

- Срок погашения (дата экспирации, expiration Date);

- Купонный доход (проценты);

- Номинальная стоимость (цена, по которой будет осуществлен выкуп в день погашения);

- Рыночную стоимость на бирже;

В день погашения облигации эмитент выкупает весь выпуск по номинальной стоимости. При этом инвестору ничего делать не нужно. У держателей списываются ценные бумаги и взамен появляются денежные средства на брокерском счёте.

Например, предприятию понадобилась крупная сумма денег на расширение бизнеса. Для этого проводится эмиссия облигаций под 10% годовых на 5 лет. Выплата купонов производится два раза в год по 5% (50 рублей). Далее, он реализует их на фондовой бирже.

В итоге компания получает необходимые деньги, а держатели облигаций являются кредиторами. Они получают 10% годовых за выданный займ.

Держатель облигации каждый день получает небольшую прибавку к будущей купонной выплате. Эта «копилка» называется «накопленным купонным доходом» (НКД). В день выплаты купона, НКД обнуляется и счётчик накопления начинает бежать заново.

Например, если сегодня НКД равен 10,14 рублей, то завтра он будет 10,20 рублей, потом 10,26 рублей. В день выплаты купона он будет равен 50 рублей и произойдёт выплата на счёт держателей облигации.

Облигации по своему принципу очень напоминают банковские вклады. Здесь также можно предсказуемо оценить будущий доход от инвестиций. Только в отличии от вкладов, при их продаже вы не теряется НКД. На банковских вкладах при досрочном закрытии проценты теряются.

Как заработать на облигациях начинающим? Достаточно просто быть держателем этих ценных бумаг. За каждый день удержания, инвестор зарабатывает часть купона.

Облигации позволяют получать гарантировать постоянный доход. В этом их главное преимущество.