10 облигаций с доходностью выше вклада

Содержание:

Где открыть счет?

Я написал отдельную статью о том, где лучше открыть индивидуальный инвестиционный счет. Если кратко — или в банке, или у брокера. Начать работу с облигациями лучше в крупном банке типа ВТБ или Сбербанка — они берут комиссию за каждый чих, но у них минимальный риск наступления дефолта и длительных судебных тяжб в попытке вернуть вклад. Лично я работал через Промсвязьбанк, который и сейчас предлагает низкие комиссии и удобные условия.

Можно работать и через брокеров. Чуть больше комиссии, чуть больше способов содрать деньги с клиента — в обмен нам предлагают больше способов для заработка. Например, ИИС у ПСБ не имеет доступа к валютной секции. Также нельзя зайти на срочный рынок бумаг — опытные трейдеры скажут, что без этих высокорисковых инструментов нельзя делать деньги. Но мы пока учимся, поэтому даже отсутствие кредитного плеча пойдет нам на пользу.

Из лучших брокеров, практически лишенных недостатков, выделю:

Подробное сравнение условий приведу в табличной форме.

Что такое накопленный купонный доход по облигациям?

НКД по облигациям это собранный, но еще не выплаченный владельцу размер прибыли от владения данной ценной бумагой.

Суть и основные функции

Понятие НКД зависит от таких факторов, как размер купона и периодичность производимых платежей по нему. Размером купона называют сумму, выплачиваемую инвестору в заранее установленный срок, в основном – раз в квартал, либо в полгода.

Но бывают случаи, когда владельцу нужно реализовать ценную бумагу не дожидаясь расчетов по купону, и для того, чтобы учесть кусок невыплаченной прибыли, существующей только в документе, и используют накопленный доход, который закладывается в стоимость актива.

Данный показатель измеряется в рублях, и его размер увеличивается с каждым днем после выплаты купонного дохода.

Итак, НКД позволяет:

- Продать актив в любой момент, не привязываясь к дате производимых оплат по выплатам, благодаря чему поддерживается высокая ликвидность таких финансовых инструментов на долговых рынках.

- Продать и купить облигацию по честной как для продавца, так и для покупателя цене.

- Сохранить собранные проценты при досрочной продаже, тем самым делая подобное инвестирование более выгодным по сравнению с банковским депозитом (где досрочное снятие средств не всегда возможно, а если и возможно – то с утратой всех полученных процентов, либо, при краткосрочном вложении — предполагаются очень низкие начисления).

Что означает такой показатель для покупателя и продавца

Рассмотрим две наглядные ситуации.

Допустим, Виталий увидел в терминале что облигации продаются номиналом в 1 тыс. рублей. Чтобы их приобрести, ему нужно будет оплатить номинальную стоимость + НКД (с учетом даты покупки).

Важно!

Этим Виталий компенсирует потери по процентным оплатам Вове, который решил продать свои активы досрочно. После того, как наступит дата выплат по купону, Виталий получит их в полном объеме от эмитента, и тем самым вернет уплаченную продавцу величину причитающейся прибыли от владения активом.. Вове срочно потребовались деньги, поэтому ему нужно продать свой актив за четыре месяца до оплат по ценным бумагам по номинальной стоимости, увеличенной на НКД по двум месяцам

Вове срочно потребовались деньги, поэтому ему нужно продать свой актив за четыре месяца до оплат по ценным бумагам по номинальной стоимости, увеличенной на НКД по двум месяцам.

Свою прибыль от инвестирования за эти два месяца Вова получит не от эмитента, а от покупателя.

Как можно узнать величину параметра?

Учет величины накопленного дохода при покупке облигации очень важен, так как она увеличивает цену выбранного финансового инструмента (то есть к цене, которую вы увидите в стакане котировок на бирже нужно будет добавить данную сумму).

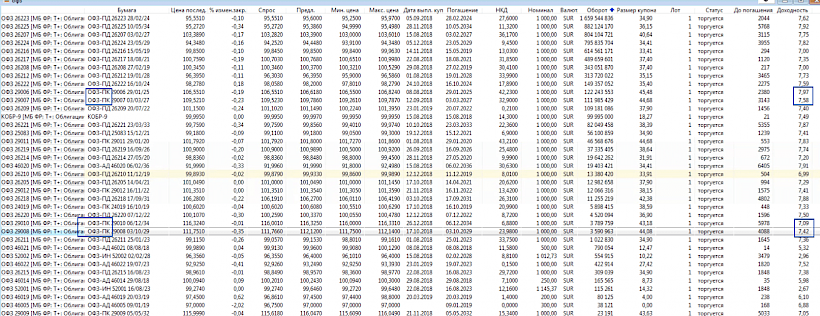

Узнать величину накопленного купонного дохода можно в торговом терминале в специальной одноименной колонке, или на специализированных сайтах, например – RusBonds в разделе общих сведений.

RusBonds

Также можно и самостоятельно произвести расчет по формуле, для чего потребуется знать номинал конкретной бумаги (N), размер купона в процентах (S) и дату последних платежей по нему (количество прошедших дней после выплат -Т): N * S/100 * T/365.

Допустим, при номинале 2 тыс. рублей, 12% доходности и спустя 30 дней после произведенных выплат, искомая сумма составит: 2000 * (12/100) * 30/365 = 19,73 рублей.

Также, имейте ввиду, что данная сумма увеличивается с каждым днем до тех пор, пока, согласно графику, не будут произведены платежи инвесторам.

Каков итог?

Рассмотренный нами показатель делает облигацию ликвидным финансовым инструментом на долговых рынках, позволяет продать ее в любой момент по справедливой цене для всех сторон сделки.

https://youtube.com/watch?v=93HQzPQKXPI

Имея даже небольшую сумму денег, можно ее выгодно инвестировать на любой, заранее не оговоренный срок и под хороший процент, что будет намного эффективнее банковского вклада, прибыльность по которому напрямую зависит от величины депозита и срока вложения средств.

Почему меняется рыночная цена облигации

- спроса – чем больше желающих купить облигацию, тем дороже ее станут продавать нынешние держатели;

- предложения – если продавцов много, то они будут продавливать цену вниз.

Спрос и предложение зависят от следующих моментов:

- риска – если эмитент надежен, то цена бонда будет расти, если возникнут какие-то проблемы, то все начнут продавать бумагу;

- срока до погашения – чем меньше остается дней до выплаты номинала облигации, тем ближе к начальной будет рыночная цена;

- ликвидности – если заявок покупателей-продавцов мало, то цена станет двигаться «рывками»;

- новостного фона;

- доходности – чем она выше, тем больше спрос.

Доходность облигации обычно либо определена, либо зависит от каких-то показателей, например, уровня инфляции. В случае облигаций с постоянным купоном работает следующая закономерность:

- если Центробанк повышает ключевую ставку, то стоимость облигации падает;

- если ЦБ понижает ставку, то цены на бонды растут.

Допустим, есть облигация номиналом в 1000 рублей и постоянной доходностью в 7% годовых. Сейчас ключевая ставка ЦБ РФ установлена на уровне 7,75%. Такая бумага чуть менее доходна, чем депозиты, поэтому при прочих равных торгуется дешевле номинала – примерно на 0,75%, т.е. за 99,25% от номинала.

Представим, что ЦБ РФ установил ключевую ставку на уровне 4%. Облигация становится выгоднее, чем вклады, и ее охотнее покупают. Рыночная стоимость бонда растет, пока доходность не делается равной 4% – т. е., примерно до 103% от номинала.

Затем ЦБ РФ резко повышает ставку до 10%. Теперь депозит выгоднее облигации. Инвесторы начинают ее продавать. Рыночная стоимость падает до 97% от номинала, чтобы итоговая доходность стала равна 10% (7% – купон + 3% – разница между рыночной ценой и номиналом).

Конечно, пример условный, и факторов, влияющих на стоимость бонда, много, но общий принцип такой. Как видно, рыночная цена сильно привязана к номинальной, но меняется относительно нее, откликаясь на новости.

Если же облигация обладает переменным или плавающим купоном, то ее цена станет колебаться незначительно, поскольку размер выплаты будет скорректирован в зависимости от экономической ситуации.

Как устроены облигации

У всех облигаций есть эмитент, номинал, купон и срок погашения.

Эмитент — это тот, кто выпустил облигацию. Эмитентом облигации может стать государство, федеральные субъекты, например, Москва или Самарская область, а также государственные или частные компании.

Облигации субъектов федерации в обращении на март 2021 год. Их можно найти в приложении Газпромбанк Инвестиции по фильтру «Тип бумаги», выбрав «Муниципальные». На иллюстрации бумаги упорядочены по доходности.

Номинал — стоимость облигации, установленная эмитентом при ее выпуске. У каждой облигации есть своя номинальная цена. Как правило, на российском рынке она составляет 1000 рублей. Иногда компании выпускают облигации в долларах или в евро, такие облигации называются еврооблигациями и помогают компаниям привлечь деньги в иностранной валюте.

Купон — это проценты от номинала облигации, которые получают владельцы облигаций. Чаще всего их платят один или несколько раз в год. Частоту и размер выплат определяет эмитент облигации.

Если владелец автомоек оценит стоимость своего проекта и поймет, что сможет обеспечить возврат инвесторам в размере 6,24% годовых к дате погашения, это значит, что в конце срока обращения облигации каждый инвестор вернет себе полную стоимость облигаций и 6,24% годовых.

Срок погашения — это время, на которое компания или государство берет деньги в долг. Для краткосрочных облигаций этот показатель составляет 1-3 года, для среднесрочных — 3-7 лет, долгосрочных — 7-30, для бессрочных — более 30 лет. Срок погашения влияет и на доходность ценной бумаги. Как правило, чем дольше срок займа, тем выше купонный доход по облигации. Это связано с тем, что на длительном промежутке времени у компаний-эмитентов больше рисков. Поэтому в доходность бумаги закладывается еще и премия за срок владения бумагой.

В приложении Газпромбанк Инвестиции можно отсортировать облигации по нескольким параметрам, например, по сроку погашения облигации.

Рыночная цена облигации — это цена, по которой облигация торгуется на вторичном рынке, то есть на бирже. Если те, кто купит облигации сети автомоек, решат продать их на бирже другим инвесторам, то они сформируют уже не номинальную, а рыночную цену на облигации.

Эта цена может быть как выше номинальной, так и ниже. Например, облигация номиналом в 1000 рублей может стоить на рынке 970 или 1150 рублей. Она подвержена множеству факторов: заинтересованности других инвесторов во владении этой бумагой, финансовому состоянию эмитента, экономической ситуации в стране и так далее.

Накопленный купонный доход или НКД — сумма, которая накопилась после выплаты предыдущего купона или с момента выпуска облигации. Когда инвестор продает облигации, он получает часть купона, накопленного на момент продажи. Таким образом, даже продержав ценную бумагу всего пару дней, он зарабатывает часть купона. НКД автоматически рассчитывается брокером и добавляется к сумме покупке или продажи.

Например, инвестор решил продать облигацию номиналом 1000 рублей с купоном 80 рублей в год. С даты выплаты купона на момент продажи прошло 90 дней. Следующий купон инвестор уже не получит, но за 90 дней ему доплатит покупатель, рассчитав НКД по формуле: НКД = 80 * 90 / 365 = 19,7 рубля.

Сумму накопленного купонного дохода можно посмотреть в приложении Газпромбанк Инвестиции или на веб-версии сервиса.

Виды облигаций по типу эмитента

Существуют два основных вида облигаций по типу эмитента.

Государственные и муниципальные облигации. Это облигации, выпускаемые государством или отдельными регионами. Государственные облигации имеют самый высокий уровень надёжности, так как выплаты по ним обеспечивает государство. Ключевое отличие от вклада в банке в том, что гарантия государства по облигационным выплатам не ограничивается 1,4 млн руб.

С регионами всё несколько сложнее. У каждого региона своя финансовая ситуация, и теоретически какой-то из них может допустить дефолт. Рынок региональных облигаций не очень повёрнут к частному инвестору, поэтому при оценке финансового состояния региона лучше всего ориентироваться на рейтинги (о них ниже). Стоит помнить, что по региональным облигациям отвечает именно регион, а не государство. В тяжёлой ситуации государство, скорее всего, поможет проблемному региону, но в теории оно не обязано это делать. Разумеется, доходность региональных облигаций несколько выше, чем доходность государственных облигаций потому, что кредитный риск по ним выше.

Внимательный читатель спросит — а как же государственный дефолт в 1998 году? Отвечаем: состояние государственных финансов тогда и сейчас несравнимо, и в настоящий момент российские государственные облигации действительно являются инструментом с наиболее низким уровнем риска.

Корпоративные облигации. Как следует из названия, это облигации, выпускаемые отдельными компаниями. Это могут быть как настоящие гиганты рынка, такие как «Газпром» или «РЖД», так и куда менее известные компании. Уровень риска по облигации будет зависеть от финансового состояния компании. Для облегчения труда инвесторов придуманы специальные рейтинги — о них мы более подробно поговорим ниже, как и о возможной доходности корпоративных облигаций.

Критерии выбора

Облигация – это долговая ценная бумага. Она приобретается инвестором на определенный срок, по истечению которого тот получает проценты. Эмитентами могут выступать государство, отдельные регионы России или коммерческие компании.

Облигации – не самый простой инструмент для получения дохода, но именно его часто рекомендуют новичкам, только делающим первые шаги на фондовом рынке

Для начала нужно определиться, на какие именно особенности облигаций стоит обратить внимание:

Доходность. Сверхвысокая доходность – не лучший показатель, как бы ни хотелось вам заработать. Слишком большой процент говорит о том, что у компании-эмитента серьезные проблемы, существует высокий риск дефолта. Надежный размер доходности по облигациям составляет в районе 8%-10%, ценные бумаги с чуть большим риском заявляют 11%-14%

Свыше 15% — это уже высокорискованные сделки, выбирать такие облигации нужно крайне осторожно и только при наличии опыта игры на бирже. Срок погашения

Выбирать долгосрочные облигации рискованно, потому как предсказать цену на них невозможно. Да и компания может обанкротиться. Оптимальный срок погашения – до 3 лет.

Ликвидность, то есть насколько быстро можно продавать и покупать эти облигации. Надежные ценные бумаги ценятся на фондовом рынке, поэтому проблем с их реализацией в дальнейшем не возникнет. Чтобы понять, насколько они ликвидны, стоит оценить оборот их сделок в день. Традиционно самыми востребованными являются государственные долговые бумаги и бумаги «голубых фишек» (то есть самых надежных компаний). И только половина облигаций на бирже являются ликвидными, по остальными оборот сделок в день равен нулю.

Опираясь на приведенные выше критерии, рассмотрим ТОП самых привлекательных облигаций 2020 года. Примеры высокорискованных активов мы также приведем, хотя их заявленная высокая доходность совершенно не гарантирована. Итак, в какие долговые бумаги можно инвестировать?

Статьи по теме

Что такое заем на обеспечение заявки?

Все займы на Penenza строго целевые. Самый популярный среди них — заем на обеспечение заявки. В данном займе все строится вокруг участия в…

23 января 2018 г.

Статьи

Как Penenza возвращает проблемные задолженности. Пример с ООО «МВ-Групп»

На примере работы с неблагонадежным заемщиком ООО «МВ-Групп» мы расскажем вам что делает Penenza, чтобы возвращать проблемные…

25 октября 2018 г.

Статьи

История краудлендинга. Часть 1

Рынок краудлендинга в России постепенно растет. Уже в 2017 году его объем составил 11.2 млрд рублей, а в 2018 должен достигнуть 40 млрд.

10 октября 2018 г.

Статьи

НКД при покупке облигаций

А что, если мы покупаем бумагу в середине срока между купонными датами?! Ведь то, кто нам ее продает должен получить свой накопленный НКД. Поэтому при покупке облигаций на те же 10 000 руб мы затратим 10049 руб, заплатив размер накопленного дохода продавцу облигации. Но в будущем через месяц если мы продаем, то нам уже ко-то заплатит 10 098 руб, из которых 49 руб это наш расход на уплату размера нкд. В итоге мы все равно чистыми заберем себе 49 руб. И так по кругу весь этот механизм работает.

Поэтому бонды являются интересным и ликвидным инструментом. Особенно, когда необходимо просто временно «припарковать» денежные средства. При этом Вы практически гарантированно будете получать доход. Здесь самое время сослаться на возможны риск дефолта. Но если это качественные облигации к хорошим кредитным качеством эмитента, то риск дефолта невелик.

Кстати, есть особенности при налогообложении НКД. При покупке бумаг, сумму которую мы потратим будет считать расходом и уменьшать налогооблагаемую базу. А при продаже, наоборот считаться доходом. Поэтому, если размер НКД при продаже будет больше, чем при покупке, то брокер удержит НДФЛ 13% по аналогии с дивидендами.

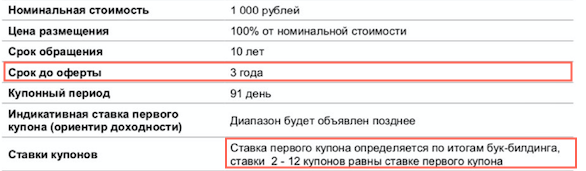

Что такое НКД у еврооблигаций?

Накопленный купонный доход по облигациям и еврооблигациям всегда прогнозируем и понятен. Помимо размера купона само тело у бонда может расти или падать в зависимости от рыночной ситуации. То есть, если Вы на размещении взяли ОФЗ по 100%, то она через время может стоит 110% например. И тогда помимо купонной доходности вы зарабатываете дополнительные 10% доходности. Кстати на первичном размещении размер НКД всегда равен 0. Принимать в первичных размещениях на букбилдинге можно через брокера ВТБ в приложении Мои Инвестиции. Минимальный порог всего 10000 руб, в то время как у большинства брокеров эта цифра от 100 000 рублей о поручение подается только с голоса через трейдера.

Думаю концепция понятна для чего придуман этот термин и почему он дает неоспоримые преимущества перед вкладами. Кстати, ранее я делал обзор сайтов с помощью которых удобно делать анализ облигаций по различным параметрам. На моей практике встречалось очень много инвесторов, которые инвестировали в бонды, но не понимали механизма накопления дохода. Хотя отдельного курса по инвестированию в евробонды на просторах интернета нет. Однако большинство молодых трейдеров не очень любят этот инструмент из-за ограниченной доходности.

Зачем покупать облигации

Данный актив очень любят состоятельные инвесторы и медленные деньги. Под последними я подразумеваю пенсионные фонды. Ведь минимальные риски при прогнозируемой доходности очень манят. В данной статье я не буду углубляться в различие ОФЗ и корпоративные бондов. Оставим этот обзор для отдельного поста. При прочих ранвых всегда можно собрать корзину из облиг с более привлекательной доходностью. чем могут предложить банковские депозиты.

Даже для своего первого портфеля из ценных бумаг этот инструмент отлично подходит. Большинство современных брокеров в своих приложениях отображают текущее значение НКД. Разумеется эта цифра обновляется каждый день. Поэтому нет необходимости искать эту информацию на сайте эмитента. На самом деле при инвестировании на долгосрок большее значение имеет текущий номинал облигации. Ведь не очень интересно за год до погашения бумаги покупать по 130% от номинала. Потому что все облигации погашаются по 100% от номинала.

Если подводить резюме, то бонды являются очень интересным финансовым инструментом. В своем блоге частного инвестора я еще неоднократно буду обращаться к этому инструменту. В первую очередь, потому что сам инвестирую в надежные бумаги. Для диверсификации инвестиционной корзины — надежный актив. В отдельном обзоре я расскажу про дефолтные бумаги и перпечелы, которые не имеют срока погашения. Так что оставайтесь с Большим Банкиром и Ваша финансовая грамотность будет повышаться на глазах. Тем более в то время, когда ключевую ставку ЦБ понижает каждый квартал.

Доходность ОФЗ

При всем многообразии рыночных ОФЗ, главное, что определяет их доходность – это число дней до погашения.

Доходность ОФЗ, как и всех прочих облигаций, складывается из купонного дохода и дохода от разницы цены покупки и продажи (погашения). Чем выше у облигации установлен купонный доход, тем выше её цена на рынке. Но цена погашения фиксирована, поэтому, чем выше купонная доходность, тем ниже доход от погашения. В итоге, несмотря на то, что условия по разным ОФЗ могут сильно отличаться, бумаги с близкими сроками погашения очень мало отличаются по доходности. Здесь действует регулирующая рука рынка.

Конечно, случаются как временные взлеты, так и просадки цены. Например, когда на рынок выходит инвестор, покупающий или продающий сразу много бумаг, или появляется важная экономическая новость. Наиболее яркий пример такой просадки в ОФЗ мы наблюдали в конце 2018 года, когда иностранные инвесторы массово выходили из ОФЗ. Цена тогда упала, а доходность длинных ОФЗ достигала 9%. Используя подобные взлеты и просадки можно повысить свой доход. Впрочем, ОФЗ – плохо подходят для спекуляций. Это весьма консервативный инструмент и он относительно мало подвержен колебаниям цены.

На рисунке 3 изображена кривая доходности ОФЗ-ПД по данным Московской биржи от 17.05.2019 (источник).

Рисунок 3

Кривая сейчас близка к классической нормальной форме. В моменты финансового кризиса можно наблюдать «перевернутую» форму кривой, когда доходность коротких облигаций оказывается выше доходности длинных.

На рисунке дана эффективная доходность к погашению или YTM. Не будем здесь вдаваться в дебри теории расчета эффективной доходности. По сути, YTM – это процент по вкладу с ежегодной капитализацией, который дает такой же доход, что эта облигация.

Пример

Если вы купите облигацию со сроком погашения 5 лет, то эффективная доходность будет около 8% годовых. То есть, если вы, допустим, купили ОФЗ по номиналу (за 1000 рублей), то через пять лет у вас на руках окажется (по формуле сложного процента) 1000х(1+0,08)5 = 1469,33 руб. Отметим, что при расчете YTM принимается, что реинвестирование полученного дохода будет производиться по первоначальной ставке (8% в нашем случае). В реальности такого может и не быть. Поэтому этот метод является условным, но общепринятым для сравнения различных инвестиционных инструментов. Сколько у вас реально окажется денег через пять лет зависит от того, насколько удачно вы сможете реинвестировать полученный купонный доход. В этом ОФЗ полностью аналогичны вкладам с регулярной выплатой (не капитализацией) процентов.

Купонный доход далеко не всех видов облигаций определяется изначально при эмиссии. Так, купонный доход ОФЗ-ПК определяется ставкой межбанковского кредита RUONIA. У ОФЗ-ИН купонный доход задан, но в зависимости от индекса потребительских цен меняется номинал. Заранее предсказать доходность таких облигаций невозможно. Но даже для таких ОФЗ их доходность окажется приблизительно такой, как и у «классических» ОФЗ-ПД с фиксированным купонным доходом и близким сроком погашения, поскольку цена ОФЗ-ПК и ОФЗ-ИН определяется рынком на основании прогноза развития ситуации. Впрочем, и коллективный разум может ошибаться. Например, в 2016-2017 годах шел стабильный рост цены на ОФЗ-ПД. А вот значения RUONIA, а стало быть, и купонного дохода ОФЗ-ПК, стабильно снижались. И, определяя цену на эти облигации, рынок закладывался на то, что и дальше всё будет также. Но в 2018 году, из-за санкций и выхода иностранных инвесторов из ОФЗ, цены на ОФЗ стали падать, а RUONIA наоборот – расти. В итоге сейчас мы видим, что цены на ОФЗ-ПД оказались в 2017 году несколько завышенными, а на ОФЗ-ПК – заниженными.

Что изменится в 2021 году

Все доходы от государственных и корпоративных облигаций с 1 января 2021 года облагаются налогом — вне зависимости от ставки купона и ключевой ставки. Для резидентов ставка — 13 %, для нерезидентов — 30 %.

Покажем, как новый налог повлияет на итоговую доходность для инвестора.

Возьмем облигацию ОФЗ 25083. Дата погашения — 15 декабря 2021 года. Для удобства цена облигаций показывается в процентах от номинала. 28 декабря 2020 года ее цена составляла 1024,98 руб. Купон выплачивается 2 раза в год, его размер — 34,9 руб.

Купонная доходность — (34,9 + 34,9)/1000 × 100 % = 7 % годовых, если учитывать номинальную стоимость облигаций.

Если вы планируете держать облигации до конца срока обращения, вам нужно будет посчитать доходность к погашению. Она учитывает купонный доход и разницу между ценой погашения и рыночной ценой, по которой вы покупаете облигацию.

НКД — накопленный купонный доход. Он составляет 2,49 руб. — именно столько вы должны будете заплатить продавцу облигации сверх рыночной стоимости облигации при её покупке за то, что он не получит купон.

Рассчитаем «грязную» стоимость облигации (её еще называют gross value). Для этого к курсовой стоимости нужно прибавить НКД: 1024,98 + 2,49 = 1027,47

Рассчитаем, сколько денег можно получить за время владения облигацией. Для этого нужно сложить купоны и номинал облигации: 1000 + 34,9 + 34,9 = 1069,8

Рассчитаем доходность: 1069,8/1027,47 — 1 = 4,12 %

Приводим к годовой: 4,12 %/352*365 = 4,27 %

Рассчитаем простую эффективную доходность с учётом налогов. В 2021 году по каждой облигации будут выплачены купоны в 69,8 руб., с них нужно будет заплатить 13 % × 69,8 руб. = 9,074 руб. налога.

За время владения облигацией вы получите купоны и номинал облигации минус налог: 1000 + 34,9 + 34,9 — 9,074 = 1060,7

Рассчитываем доходность: 1060,7/1027,47 — 1 = 3,23 %

В годовом выражении: 3,23 % /352*365 = 3,35 %

Увеличить отдачу от инвестиции можно, если полученные купоны вкладывать в новые облигации, то есть реинвестировать. В этом случае рассчитывают так называемую эффективную доходность к погашению (часто пишут как YTM, или Yield to Maturity).

Эффективная доходность к погашению облигации на 28 декабря 2020 года, без учёта налога, по данным калькулятора МосБиржи, составляет 4,37 % годовых. После введения налогов она также уменьшится.

Классификация видов облигаций

формы выплаты дохода

- Процентная облигация. Такой финансовый инструмент приносит владельцу доход в виде доли от вложенных денег. Иногда компания-эмитент предлагает единоразовую выплату, в остальных случаях совершается несколько платежей.

- Дисконтная облигация. Номинальная стоимость ценной бумаги существенно занижается для ее более легкой продажи. Когда проходит установленный срок, то цена увеличивается обратно и компания-эмитент выплачивает покупателю полную стоимость. Разница – доход инвестора, который еще называется «дисконтом».

срок погашения

- Краткосрочные: менее года до погашения;

- Среднесрочные: до 5 лет;

- Долгосрочные: более 5 лет до момента погашения.

валюта

- Рубль;

- Иная валюта зарубежного государства.

по эмитенту

- Государственные облигации. Могут выпускаться как руководителями страны, так и отдельных регионов. Продаются такие ценные бумаги для покрытия дефицита бюджета.

- Муниципальные облигации. Выпускаются только органами местного самоуправления. С их помощью финансируются небольшие проекты, на которые у власти нет денег.

- Корпоративные. К ним относятся все облигации, продаваемые юридическими лицами, чтобы заработать денег для ведения деятельности.

конвертируемость

- Конвертируемые. Обмениваются на другие ценные бумаги от той же компании. Актуально это в ситуациях, когда инвестор решил купить акции вместо облигаций.

- Неконвертируемые. Вкладчику придется ждать окончания срока «работы» ценной бумаги, чтобы вместо нее купить другую.

обеспеченности облигации

- Обеспеченные. Владелец таких облигаций сможет сохранить и приумножить свой капитал с самой высокой вероятностью, ведь гарантирует это залог. Под ним подразумевается «заблокированная» для продажи недвижимость или другое имущество организации. Если эмитент не сможет избежать процедуры банкротства, то деньги своим вкладчикам он все равно выплатит. Вместо залога иногда предлагается поручительство. Реже организациями для защиты облигации используется банковская гарантия.

- Необеспеченные. Более рискованные облигации. Компания-эмитент может обанкротиться, и вкладчики не получат ничего. Единственное, что им останется делать, – ждать завершения процедуры оценки имущества компании, чтобы получить от него какую-то долю.

- Субординированные. Такие облигации еще рискованнее. В этом случае вкладчик при процедуре банкротства оказывается самым последним в очереди на получение дохода от продажи имущества эмитента. Сначала удовлетворяются запросы других кредиторов. Как только долгов перед ними не останется, начнется распределение денег между владельцами облигаций.

способа обращения облигации

- Свободное. Такой вид облигаций находится в постоянном доступе на специализированных площадках. Ценная бумага может переходить из рук в руки между инвесторами.

- Ограниченное. Такие облигации продать или купить гораздо сложнее. Инвестор, купивший подобную ценную бумагу, не сможет реализовать ее сразу же. Придется подождать определенное количество времени. Не сможет он установить и свою цену, если она выходит за лимиты, предложенные эмитентом.