Венчурный фонд

Содержание:

- Что такое венчурное инвестирование

- Как заработать

- Что такое венчурный фонд, как именно он функционирует? Сравнительная таблица венчурного инвестирования и банковского кредита

- Где искать венчурных инвесторов для новых проектов и идей — 3 лучших варианта ?

- Венчурные фонды в России

- О инвесторах

- Прямые венчурные инвестиции

- Как работает венчурное инвестирование

- Советы

- Часто задаваемые вопросы (FAQ) по теме публикации ?

- 6 основных этапов венчурного инвестирования ?

Что такое венчурное инвестирование

В переводе слова venture означает «риск». Значит, по определению венчурное инвестирование – рисковое начинание. Объект – маленькие предприятия, которые только появились на рынке России. Именно благодаря венчурным вложениям компания создает продукт, «взрывающий» рынок.

Кратко схема выглядит следующим образом. Действует она одинаково что в России, что за рубежом:

- Начинающее предприятие ставит перед собой амбициозные цели и приглашает инвесторов.

- Бизнесмен выделяет деньги, но взамен получает долю в бизнесе.

- Если компания достигает поставленных целей, прибыль бизнесмена увеличивается во много раз. Если нет, инвестор теряет все.

В связи с высокими рисками в этом бизнесе многие инвесторы России предпочитают самостоятельно руководить проектами, применяя свои знания и опыт. В этом случае бизнесмена называют бизнес-ангелом.

Отличие от прямых инвестиций

В отличие от традиционной схемы венчурные инвесторы вкладываются не в руководство и корпоративные структуры, а в стартапы, способные перевернуть мир.

В случае необходимости венчурные инвесторы могут моментально поменять бизнес-модель, чего не скажешь о традиционных. Прямые инвестиции – это попытка контроля развития компании, венчурные – удержание позиции в правлении, чтобы быть полезным молодому предприятию.

Механизм венчурного инвестирования

Для лучшего понимания механизма инвестиций такого рода приведу основные особенности:

- Нет гарантии, что вложения вернутся. На протяжении всего инвестирования бизнесмен может не получать никакой прибыли, но в конечном счете может продать долю за несколько миллиардов.

- Высокий порог входа в бизнес. Имея всего несколько сотен долларов, вы не станете венчурным инвестором. Здесь вкладываются суммы, начинающиеся от 10 000 долларов и заканчивающиеся миллиардами. Однако существуют фонды, аккумулирующие деньги мелких инвесторов для вложения в крупные проекты. Единственный их минус – вкладчик доверяет управляющему и не участвует в деятельность проекта.

- Длинный горизонт инвестирования. Если бизнесмен вкладывается в стартап, он не может в любой момент изъять их. Вернуть деньги можно только после успешного развития компании, при этом до выхода на большие объемы производства может пройти несколько лет.

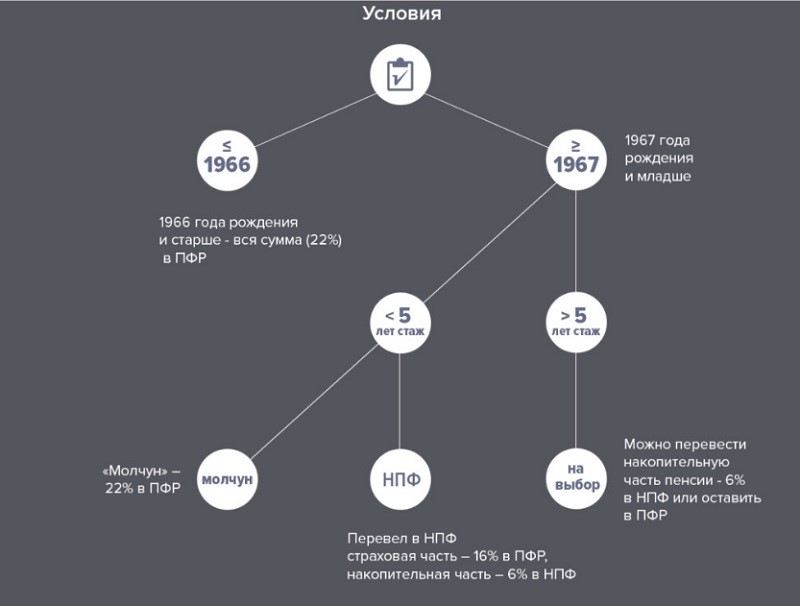

Российские фонды и ассоциации

Все чаще встречаются не отдельные бизнесмены, а фонды. В России их численность составляет 260 единиц, из которых 30 % – государственные ассоциации. В одном фонде имеется около 20 млн долларов на развитие стартапов.

Государственные фонды России вкладываются в малый бизнес реального сектора. Частные – в технологии, например, перспективным направлением считается робототехника. По данным за 2017 год, в первом полугодии в стартапы было вложено в общей сложности 777 млн долларов. Государственные ассоциации вложили 63 %.

Как заработать

Стоит отметить немаловажный факт, что следует быть готовым к тому, что предстоит вложить всю сумму сразу, при этом забыв о какой-либо прибыли на пять, а то и семь лет. Для того, чтобы заработать на венчурных инвестициях, необходим свободный финансовый поток, причем начать можно с десяти тысяч долларов, осуществляя совместные инвестиции с другими бизнес-ангелами. Лучше всего, если сумма, направляемая на венчурное инвестирование, не превышает 5% общего капитала, что позволит минимизировать риски.

Для повышения эффективности работы в сфере венчурного инвестирования необходимо постоянно повышать свою квалификацию и держать руку на пульсе, постепенно погружаясь в атмосферу данного бизнеса

Выбирая свой первый стартап следует придерживаться определенных критериев, уделив особое внимание наличию проработанного бизнес-плана и сроку воплощения идеи в жизнь, который не должен превышать шести лет. Необходимо тщательно проверить наличие соответствующих патентов и авторских прав, либо предусмотреть возможность их получения в будущем

Перед тем, как подписывать контракт и вкладывать денежные средства, следует провести тщательное исследование перспектив проекта и оценить его стоимость, после чего обсудить условия инвестирования, составив предварительное соглашение, являющееся промежуточным шагом к окончательному оформлению венчурной сделки.

Что касается акций, то провести первую публичную продажу венчурный инвестор сможет только после того, как компания выйдет на фондовый рынок через IPO. На данном этапе ценные бумаги предлагаются неограниченному кругу лиц, что позволяет инвестору выйти из сделки, зафиксировав свою прибыль.

Согласно списку Мидаса, ежегодно публикуемому изданием «Форбс», самым успешным венчурным инвестором, причем уже в течение трех лет подряд, является китайский инвестор Нил Шен. Наибольшую известность получило его венчурное инвестирование в компанию ByteDance, являющуюся разработчиком приложения TikTok. В настоящее время состояние китайского венчурного инвестора оценивается в 1,6 миллиарда долларов. До того, как заняться венчурным инвестированием, Нил Шен основал несколько достаточно успешных компаний, среди которых проект ctrip.com.

Что такое венчурный фонд, как именно он функционирует? Сравнительная таблица венчурного инвестирования и банковского кредита

Если вас заинтересовали перспективы венчурного финансирования, однозначно необходимо ознакомиться с базовыми определениями из этой сферы. Начнем с венчурного фонда, как с одной из основных организаций в этой сфере инвестирования.

Что такое венчурные фонды? Современные организации, которые занимаются рискованными финансовыми операциями. Венчурный фонд – это компания, которая ведет деятельность по финансированию стартапов или действующих организаций, запрашивающих подобную помощь. Деятельность венчурных фондов связана с серьезными рисками, но и его участники ожидают от сопровождаемых проектов сверхприбыли.

Венчурные фонды подразделяются на несколько видов:

- специализированные (вложения осуществляются в определенный регион или сегмент экономики);

- универсальные (их работа не зависит от географического фактора или от сферы деятельности).

Для уменьшения рисков, венчурные фонды всегда прибегают к диверсификации капитала. Они распределяют финансовые средства между несколькими организациями. Венчурные инвестиции в стартапы осуществляются частично. Ни один инвестор не вложит все свои деньги в одно дело. А дальше работает простой и действенный принцип: если одна компания сливает вложения, остальные прибылью перекрывают убытки.

Статистика показывает, что даже при хорошем анализе ситуации, лишь 30% проектов приносят в итоге прибыль, а остальные быстро уходят с рынка, потратив деньги впустую. Но эта малая доля способна многократно перекрыть убытки.

Куда может инвестировать венчурный фонд?

- В бизнес-идеи, которые имеют хороший потенциал, но финансирования у них не хватает даже для создания первых образцов продукта, чтобы их смогли оценить потребители.

- В недавно возникшие компании, которым не хватает исследовательской работы для улучшения своих предложений.

- В компании, конкурирующие продолжительное время и имеющие готовый продукт для дальнейших продаж. Здесь организации не хватает средств для вывода новых или улучшенных версий продукта.

- В опытные компании, нуждающиеся в дополнительном расширении. Таким организациям зачастую не хватает средств, чтобы расширить географию продаж своего продукта и нарастить товарооборот. Дополнительные вливания из венчурного капитала становятся настоящей «инъекцией жизни». Компания получает второе дыхание и быстро растет, основываясь на уже имеющемся опыте работы.

Создание венчурных фондов осуществляется с легкой руки опытных предпринимателей, которые больше не хотят самостоятельно заниматься бизнесом, но имеют достаточно знаний о рынке, чтобы распознать удачный проект или идею.

Их работа осуществляется в несколько этапов:

- Предприниматели ищут на рынке новые идеи, которые в перспективе способны принести прибыль.

- Выполняется всесторонний анализ выбранных организаций с точки зрения экономической мощи, капитализации, рентабельности, кинетической и потенциальной энергии главы.

- Профессионалы избирают компании, а затем продумывают пути их развития, занимаются поиском новых ниш и рынков, где компания может стать конкурентоспособной.

- Эмиссия ценных бумаг компании. Владельцу достается контрольный пакет, а венчурный фонд забирает меньшую часть, а затем делит его между участниками.

- Поддержка развития компании для ее роста и дальнейшего получения прибыли.

- Доход от дивидендов и/или продажи ценных бумаг компании.

Только на последнем этапе венчурным инвесторам становится известно, были ли их усилия целесообразными. Вполне возможно банкротство, и это даже наиболее частый исход для молодых развивающихся организаций.

Но почему такие компании выбирают венчурное инвестирование, а не кредит в банке? Причин на это достаточно много. Просто сравним эти два понятия в удобной таблице.

|

Венчурное финансирование |

Кредит |

|

Возвратность |

|

|

Нет |

Существует |

|

Залог |

|

|

В этом случае доля (акция) и является залогом |

В качестве залога выступает имущество компании или поручительство |

|

Условия выплат |

|

|

Продажа акций (компания ничего не теряет) и выплата дивидендов |

Аннуитентные или дифференцированные выплаты |

|

Принимает ли финансирующая сторона участие в развитии организации |

|

|

Да, инвестор в этом заинтересован. К тому же, помощь осуществляется на профессиональном уровне от опытных предпринимателей |

Банк интересуется лишь возвратом денег |

|

Вероятность получения финансирования стартапом |

|

|

Высокая |

Низкая |

|

Сроки выплаты |

|

|

Сроки размыты |

Определяются договором |

Венчурное финансирование способно принести развивающейся компании не только дополнительные вливания, но и профессиональную помощь, а это очень важно на начальном этапе развития. В особенности для тех предпринимателей, которые не имеют достаточного опыта работы в своей сфере

Где искать венчурных инвесторов для новых проектов и идей — 3 лучших варианта ?

Новичку важно не просто найти единомышленников, которые верят в его продукт или идею, а главное тех людей, способных вложить свои денежные средства в ее разработку и продвижение на рынке. Мало кто из начинающих имеет достаточные средства для создания компании самому, поэтому возникает извечный вопрос, где искать инвесторов

Здесь есть несколько вариантов:

Мало кто из начинающих имеет достаточные средства для создания компании самому, поэтому возникает извечный вопрос, где искать инвесторов. Здесь есть несколько вариантов:

Вариант 1. Знакомые

Вероятнее всего у начинающего предпринимателя нет знакомых миллионеров, поэтому поиск ведется среди ближайшего круга окружения. Чем больше Вы об этом говорите, тем высока вероятность того, что это услышит потенциальный инвестор, готовый поверить и вложить в Вашу идею.

В разных уголках мира и в различных странах проводятся форумы, на которые съезжаются многие потенциальные инвесторы с одной целью, ищущие новые бизнес идеи для вложения собственных денежных средств.

Также можно воспользоваться интернетом и порталами инвестиционных проектов. На них размещено много полезной информации, есть возможность поместить свой проект или идею и самому найти спонсора или ждать пока он выйдет на Вас. Наиболее популярными порталами являются startup.ua и inproex.ru.

Вариант 3. Краудфандинг

Одним из вариантов коллективных инвестиций является краудфандинг, работающий в режиме онлайн. Это такой сервис, специализирующий на размещении идей и продвижения своих проектов.

Количество участников сведено к минимуму:

- Автор идеи;

- Куратор;

- Спонсор.

Кураторами могут быть различные организации, которые имеют интерес и готовы поддержать проект. Под поддержкой стоит понимать финансирование рекламы для продвижения продукта, предоставление оборудования и технических средств.

Краудфандинговые платформы включают в себя всю информацию о продукте:

- необходимую сумму;

- описание идеи в форме фото и видео, то есть презентация;

- сроки достижения прибыльности;

- наличие вознаграждений;

- информация об авторе и его банковские реквизиты.

В зависимости от сервиса платформа сотрудничает с разными платежными системами.

Пользователь имеет право прослеживать активность остальных участников, получать сведения о проектах, созданных или профинансированных ним. Также есть возможность пообщаться с автором проекта или идеи, которая понравилась.

Кстати, на нашем сайте есть отдельная статья, в которой подробно рассказывается, как найти инвестора для открытия малого бизнеса с нуля.

Венчурные фонды в России

В нашей стране развитие венчурных фондов, хотя и нельзя назвать стремительным (по сравнению, например, с такими странами как КНР или соединённые штаты Америки), но тем не менее, динамика в этом направлении весьма обнадёживающая. За последние десять лет доля России на рынке венчурных инвестиций выросла с 0,3% до 8,5% (по данным Dow Jones Venture Source).

В отличие от США, где венчурное инвестирование возникло естественным путём вследствие эволюционирования экономических процессов, в России оно было внедрено (если можно так выразиться) на административно-государственном уровне. Такой шаг был жизненно необходим для получения необходимых инвестиций способствующих переходу постперестроечной экономики к её современному виду.

На фоне экономического кризиса нескольких последних лет, многие Российские венчурные фонды переключили своё влияние с отечественных, на западные стартапы. Некоторые из них и вовсе покинули страну. Однако, согласно данным статистики, это обстоятельство не сильно повлияло на ситуацию с венчурными инвестициями в стране. Более того, появляются всё новые зарубежные фонды желающие инвестировать в многообещающие российские стартапы (в основном связанные с разработками в сфере IT, т.к. в настоящий момент стоимость таких разрабок в России на порядок ниже, чем, например, в США, при этом их качество находится на довольно высоком уровне). Появляются и новые российские венчурные фонды изначально ориентированные на отечественную экономику (например, акционерная финансовая корпорация «Система» или фонд StarNet Venture).

Что касается перспектив развития венчурного инвестирования, то, по оценкам агентства Dow Jones Venture Source, в дальнейшем, с появлением всё большего числа, так называемых, гаражных стартапов, венчурные фонды будут расти и развиваться. Хотя, следует отметить, что некоторые аналитики высказывают опасения по поводу того, что вся вотчина, связанная с венчурными инвестициями перейдёт под контроль крупных корпораций. Но в противовес этому, существует также мнение, что крупные корпорации, в силу своей инертности, просто не будут способны охватить весь спектр инновационных разработок, обеспечив при этом требуемую эффективность управления и динамику соответствующую современным реалиям. Так что, по крайней мере, в ближайшей временной перспективе, венчурные фонды имеют все основания для процветания.

Государственные

венчурные фонды

Частные фонды активно

инвестируют в такие перспективные

направления как IT-технологии,

сегодня здесь действительно можно

добиться весьма впечатляющих результатов

в относительно короткие сроки. Но есть

и такие направления деятельности,

инвестиции в которые не могут принести

столь быстрых и внушающих результатов.

А между тем, их значение трудно переоценить,

как для отдельно взятой страны, так и

для человечества в целом.

В целях

развития перспективных направлений в

таких важных отраслях как, например,

медицина, биотехнологии и энергетика,

в нашей стране создаются государственные

фонды венчурных инвестиций. Среди них

наиболее известны такие как:

- Фонд «Сколково»;

- РВК — Российская

венчурная компания; - РАВИ — Российская

ассоциация венчурного инвестирования; - Фонд «Роснано».

Флагманом здесь выступает РВК, его уставной капитал составляет сумму порядка 30 миллиардов рублей. Данный фонд выполняет функции координатора всех инициатив исходящих со стороны государства, представляя, таким образом, ключевой инструмент государственного регулирования в сфере венчурных инвестиций.

В 2017 году, президент

России поручил ряду госкорпораций

страны создать под своей эгидой венчурные

инвестиционные фонды. К числу этих

государственных корпораций относятся:

- Ростехнологии;

- Росатом;

- Роскосмос;

- ОСК — объединённая

судостроительная компания; - ОАК — объединённая

авиастроительная компания.

Партия сказала надо,

комсомол ответил есть. «Ростех» создал

такой фонд (с уставным капиталом 500

миллионов рублей) одним из первых. Цели

его инвестиций направлены в основном

на такие отрасли как IT и

электроника. Объём фонда созданного

«Росатомом» составляет 6 миллиардов

рублей, их планируется вкладывать в

отрасли, так или иначе, связанные с

деятельностью данной госкорпорации.

Фонд «Роскосмоса» размером в 3 миллиарда

рублей планировали создать в партнёрстве

с РВК и «ВЭБ Инновациями». Примерно

также обстоят дела и с другими госпорациями.

О инвесторах

Венчурный капитал (специальные средства, предназначенные для

стартапов) состоит из следующих инвесторов:

- Клубы инвесторов — категория состоит из небольших групп лиц, которые вкладывают капитал в развитие местных малых предприятий. Инвестиции редко превышают 15 000$.

- Инвесторы — физические лица, часто бывшие предприниматели. Лично вкладывают собственные средства в наиболее перспективные проекты. Средняя сумма варьируется в пределах 50-150 тысяч $.

- Корпорации и венчурные фонды – крупнейшие инвесторы, которые, как правило, финансируют компании на сумму более 1 миллиона $. Эта категория вмешивается скорее на этапе развития, а не во время создания.

Венчурные инвесторы являются миноритарными акционерами в компании

— их вложения носят временный характер и не предназначены для того, чтобы

оставаться долгосрочным партнером или акционером. Чтобы привлечь их, инновационный

проект должен иметь значительный потенциал роста и безупречный бизнес-план, со

всеми просчитанными рисками.

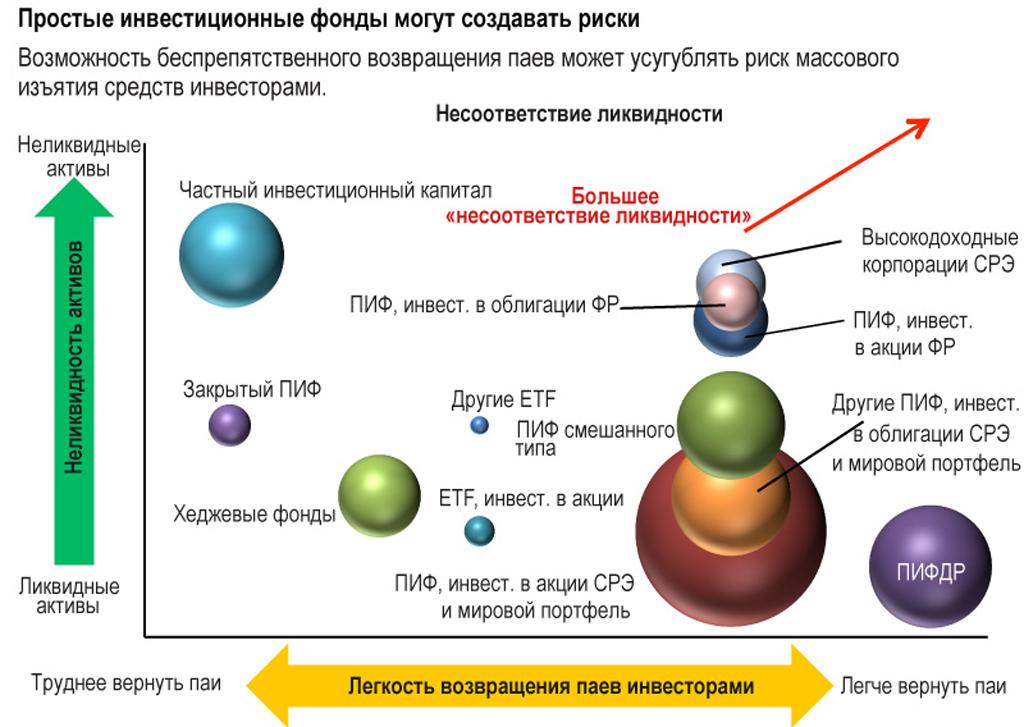

Прямые венчурные инвестиции

В широком смысле инвестиции можно поделить на прямые и непрямые (портфельные). Они различаются степенью влияния инвестора на развитие проекта. Если он принимает стратегические решения, участвует в оперативном управлении, привлекает партнеров, контрагентов — это прямое инвестирование. Если роль инвестора сводится только к финансированию стартапа, он не вмешивается в бизнес-процессы, тогда можно говорить о портфельном инвестировании.

Российская ассоциация венчурного инвестирования (РАВИ) в своих ежегодных обзорах предпочитает другую классификацию — в зависимости от стадия инвестирования.

VC инвестиции (venture capital)

Вариант прямых венчурных инвестиций, которые осуществляются на ранних стадиях существования стартапа. К таким относятся посевная и начальная стадии, иногда первое расширение бизнеса. Размер инвестиций до $100 000 000. VC-фонды нередко закладывают в бизнес-модель до 70% списаний. Это значит, что 7 из 10 вложений в стартапы закончатся потерей денег. Такие фонды выбирают проекты, которые обещают доходность 50-100%, чтобы за счет одного успешного стартапа компенсировать потери на других. Они управляют проектами, но менее жестко, чем фонды прямых инвестиций.

PE инвестиции (private equity)

Это прямые венчурные инвестиции на зрелых этапах развития стартапа — расширения, выхода на IPO. Размер инвестиций — не ограничен. Фонды прямых инвестиций жестко регулируют деятельность портфельных компаний, чтобы увеличить капитализацию и стоимость будущей продажи. В России разница между VC- и RE-фондами понемногу размывается: случается, что первые вкладываются в зрелые проекты, а вторые — в хорошо проработанные стартапы на ранней стадии.

Как работает венчурное инвестирование

Чтобы вы понимали принцип работы венчурного инвестирования, я предлагаю вам определиться с главными отличительными особенностями, которые характерны для этого финансового инструмента.

Довольно высокий барьер для входа

Чаще всего инвесторами на венчурном рынке выступают более чем состоятельные личности. Это связано, в первую очередь, с тем, что данная отрасль требует вливаний, составляющих от 10 000 и до нескольких десятков миллионов долларов США.

Поэтому, вы, будучи начинающим инвестором со скромным капиталом, должны будете прошерстить множество сайтов в интернете, просмотреть сотни рекламных роликов, перечитать кучу форумов, прежде, чем наконец-то найдете действительно интересный и доступный для вас проект, требующий вложений. Если же такой вариант вам не подходит, то я советую вам обратиться в институт или фонд венчурных инвестиций, которые предоставляют такую замечательную услугу, как возможность совместного инвестирования.

Это позволит управляющим фондами аккумулировать вклады нескольких мелких инвесторов таким образом, чтобы в дальнейшем вложить собранный капитал в сильный и перспективный проект. Единственным минусом такого варианта я считаю то, что вам придется полностью довериться компетентности и опытности управляющего фондом, отказаться от возможности самостоятельно принимать решения относительного того, в какой проект направить свои средства.

Долгосрочность инвестиций

Вкладывая свои деньги в венчурные проекты, вы должны понимать, что условия инвестирования такого рода не позволят вам вернуть свои средства в любой момент, когда вы того пожелаете. Это связано с тем, что вся вложенная в проект сумма сразу же поглощается компанией, а потому вернуть потраченные деньги вы сможете исключительно в том случае, когда проект начнет приносить доходы. Нередко до момента получения прибылей и возможности вернуть вложенные средства проходит несколько лет.

Бесконтрольность

Если сравнивать венчурных инвесторов со стратегическими партнерами, то в глаза тут же бросает такое яркое отличие, как отсутствие контроля над пакетом акций у первых. То есть, управление самой компанией этих субъектов практически не интересует, они принимают на себя исключительно риски финансового плана, перекладывая все прочие хлопоты на плечи топ-менеджеров.

Разумеется, в стремлении уберечь свои деньги, некоторые венчурные инвесторы все же входят в совет директоров компании и занимаются контролем за делами фирмы лично. Что, в принципе, на мой взгляд, вполне логично. Вряд ли кто-то из вас согласится расстаться с огромными суммами денег и не переживать о том, что в любой момент все эти средства могут просто-напросто «прогореть».

Невозможность гарантирования доходности проекта

На протяжении всего срока венчурного кредитования вы, как кредитор, можете не получить ни единой копейки отдачи от проекта, а в конечном счете продать долю в компании за десятки миллионов долларов. О реальных объемах прибыли большинства стартапов можно говорить лишь после того, как их акции оказываются публично размещены на фондовых биржах. После этого, на основе инвестиционной привлекательности проекта, определяет и цена его акций, а вместе с ней и сумма, которую вы сможете выручить за продажу доли в компании, будучи ее непосредственным кредитором.

Советы

Если есть свободный капитал, базовые знания о высоких

технологиях (как вариант) и отсутствует страх потерять накопления, то вполне

можно попробовать добиться успеха в венчурных инвестициях. Это можно сделать несколькими

способами:

Инвесторы

Самый простой способ стать венчурным инвестором — это оказывать финансовую поддержку людям из близкого окружения, с интересными идеями. Главное – заниматься профессионально и методично.

Краудфандинговые платформы

Коллективные платформы, которые объединяют средства мелких

инвесторов — оптимальный вариант для небольших вложений (10-15 тысяч $).

Международный ресурс Angellist или российский StartTrack хорошо зарекомендовали

себя для благополучного старта в венчурных инвестициях. За дополнительное

вознаграждение уже опытные инвесторы помогут не ввязаться в откровенно

рискованный стартап и распределить финансы на 10-15 проектов с максимально

благополучным прогнозом.

Синдикаты

Популярный вариант венчурных инвестиций – синдикаты на

ранней стадии. Они создаются, как на краудфандинговых платформах, так и при

фондах. Можно проводить совместное финансирование с одним из участников клуба.

Риски снижаются за счет взаимодействия с опытными инвесторами. Но прибыль тоже

снижается. Придется заплатить процент за юридическое сопровождение (10%),

вознаграждение за успех (20%) и налоги (10-15%).

Венчурный фонд

Если вы можете есть капитал более 1 млн $, который лежит без дела, можно обратить внимание на венчурные фонды. За 3-5 лет фонд разложит средства в 15-20 перспективных компаний

Преимущества инвестора в этом случае – на него работает целая команда опытных специалистов, которая делает получение прибыли практически гарантированным. Из минусов – деньги надо внести все и забыть о них, как минимум на 3 года (в среднем 3-7 лет).

ТОП 5 российских венчурных фондов, с надежной репутацией:

- PBK — государственный фонд, работает с 2009 года,

ориентация — научно-технические разработки. - Prostor Capital — существует с 2011 года, завоевал

безупречную профессиональную репутацию, благодаря низкому проценту неудачных

сделок. - Russian Ventures – основатель фонда Евгений

Гордеев специализируется на IT технологиях уже больше 20 лет. Поэтому в 90%

случаев принимает правильные решения. - Softline – основан в 2008 году, капитал 20 млн $.

Ориентация классическая для России – информационные технологии. - ABRT – работает с 2006 года, вкладывает деньги в

бизнес, связанный с разработкой программного обеспечения.

Доверяя фонду свои немалые деньги, начинающий инвестор

получает почти гарантированную прибыль (90%) или хотя бы не уходит в минус, что

тоже считается положительным результатом в венчурных инвестициях.

Часто задаваемые вопросы (FAQ) по теме публикации ?

Разберем некоторые часто встречающиеся вопросы.

Вопрос 1. Кто такие бизнес-ангелы и в чем заключается их отличие от венчурных инвесторов?

Первые «ангелы» появились в начале 20 века. Это были любителя театра, которые инвестировали свои деньги в новые постановки и получили доход только в случае успеха спектакля.

Сейчас бизнес-ангелами считаются предприниматели, которые обладают опытом, основанном на успешном развитии собственного дела. Статистика показывает, что это чаще всего мужчины (99%), имеющие высшее образование или степень доктора и солидный опыт в управлении. А каждый пятый из них – миллионер. (В одной из статей нашего журнала читайте о том, как стать миллионером с полного нуля — советы миллиардеров помогут вам достичь поставленной цели).

Приоритетные интересы бизнес-ангелов это информационные и высокие технологии, и интеллект. Свою прибыль они получают при продаже уже увеличенных в цене акций компании.

Принцип работы бизнес-ангелов и венчурных фондов практически одинаковый, так они оба нацелены на конечный результат, но есть и отличия.

Сравнительная характеристика бизнес-ангелов и венчурных инвесторов:

Бизнес-ангелы Венчурные инвесторы Источник средств собственные средства привлеченный капитал Объем инвестиций в один проект до 1 млн. дол до 5 млн

дол Месторасположение проекта важно менее важно Стиль управления неформальный достаточный высокий уровень контроля Мониторинг активный и детальный стратегический Количество сделок в год 1-3 15-18 Формат вложений первичное финансирование и практический знания и опыт большое количество денег, помощь в создании команды и знание сферы деятельности

Как видим отличия незначительные. Еще одним свойством бизнес-ангелов является то, что привлечь их к сотрудничеству легче и проще, чем венчурные организации.

Проекты бизнес-ангелов, достигших значительных успехов: Intel, Yahoo, Amazon, Googlе.

Вопрос 2. Кого готовы финансировать венчурные фонды?

С течением времени менялись и сферы интересов венчурных фондов. Если раньше, до середины 20 века наиболее привлекательными секторами с наиболее высокой доходностью были коммерция (нефть, оружие, лекарственные препараты), содержание игорных заведений и т.д. Сейчас интерес для венчурных организаций представляют высокотехнологический сектор, телекоммуникации и здравоохранение.

Также финансирование такими организациями происходит не только на этапе формирования и запуска идеи, а также на стадии расширения и роста.

Венчурные инвесторы не являются пассивными в сфере управления компании, ведь они лично заинтересованы в успешном развитии. Поэтому используют весь свой имеющийся опыт и знания они консультируют компании на всех этапах развития.

Вопрос 3. Как начать инвестировать в венчурный бизнес?

Венчурный бизнес – это очень рискованный вид деятельности, но при этом высокоприбыльный. Есть специальные профессиональные сообщества, обучающие ведению этого бизнеса. Основной уклон делается на поиск, выбор, оценку и специфику финансирования выбранного проекта.

Перед тем как вложить деньги в венчурный бизнес, важно определиться с основными ключевыми моментами, такими как:

Изучение литературы о венчурном бизнесе, которая поможет разобраться в основных аспектах деятельности;

Объем капитала, который Вы готовы вложить (здесь опытные венчурные инвесторы посоветуют диверсифицировать риски и сосредоточиться не на одном проекте, а на нескольких);

Сфера вложения (важно выбрать именно ту, в который Вы имеет практический опыт и знания, так легче будет контролировать и анализировать деятельность, так как сектор Вам знаком). Если нет нужного количества денег и отсутствует опыт, можно обратиться в профессиональный венчурный фонд или к бизнес-ангелам, которые сделают всю работу за Вас

Если нет нужного количества денег и отсутствует опыт, можно обратиться в профессиональный венчурный фонд или к бизнес-ангелам, которые сделают всю работу за Вас.

6 основных этапов венчурного инвестирования ?

Принесет ли дело прибыль и успех инвестору зависит от многих факторов, а главное от Ваших действий. Действия должны быть четко систематизированы по этапам и точно выполнены только в представленной ниже последовательности.

Этап 1. Сбор первоначального капитала

Это начальный этап, ведь когда человек приступает к внедрению проекта, нужно иметь хотя бы необходимый первоначальный капитал на первое время. Инвестор может финансировать как частично, так и полностью разработку и внедрение проекта или идеи.

Этап 2. Определения вектора развития инвестиций

На этом этапе важно изучить ситуацию на фондовом рынке. О том что такое фондовый рынок и как он работает, мы уже писали в прошлом выпуске

Возможно, Вы найдете для своего проекта или компании свободный сектор экономики или выясните, что обладаете инновационным товаром, который на рынке еще не представлен и будет точно первым.

Этап 3. Поиск перспективного бизнеса и составление плана его развития

Проект для будущего развития подобран, теперь важно остановиться и подумать, проанализировать все риски, связанные с деятельностью предприятия. И только потом приступать к разработке плана по развитию и воплощению его в жизнь для получения максимальной выгоды

Для этого возможно потребуется преобразование компании из частной в акционерную.

В одной из статей нашего журнала можно почитать о том, как составить бизнес план или скачать уже готовые примеры бизнес-планов.

Этап 4. Подписание договора

Финансовую составляющую Вы обсудили, теперь важно заняться юридическими вопросами. В этом вопросе стоит отдать предпочтение не финансистам, а квалифицированным в этом вопросе юристам во избежание разногласий в дальнейшем

Этап 5. Контроль деятельности предприятия

Венчурные инвесторы персонально заинтересованы в благополучном исходе развития компании. Они не только вкладывают деньги, но и непосредственно ведут контроль за деятельностью предприятия.

Они принимают активное участие в процессе разработки концепции, планировании, определении новых направлений в деятельности. Также венчурные инвесторы, как квалифицированные специалисты в этой области, дают консультации по тем или иным вопросам и полезные советы.

Этап 6. Продажа акций компании

Когда компания достигает значительного финансового положения, приносит достаточную прибыль, инвесторы начинают задумываться о продаже своих акций. Покупают такие акции другие вкладчики, которые отдают предпочтение работе, не связанной с большими рисками.

Привлечение средств венчурного фонда для стартап-проекта